inversiones financieras uno, sa y subsidiarias

Anuncio

Equilibrium S.A. de C.V. Clasificadora de Riesgo

Informe de Clasificación

Contacto:

Claudia Hurtado

José Andrés

(503) 2275-4853

churtado@equilibrium.com.sv

jandres@equilibrium.com.sv

INVERSIONES FINANCIERAS UNO, S.A. Y SUBSIDIARIAS

San Salvador, El Salvador

Comité de Clasificación Ordinario: 07 de diciembre de 2007

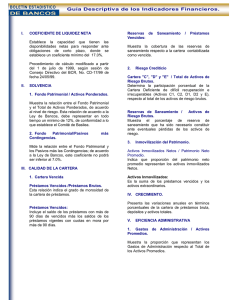

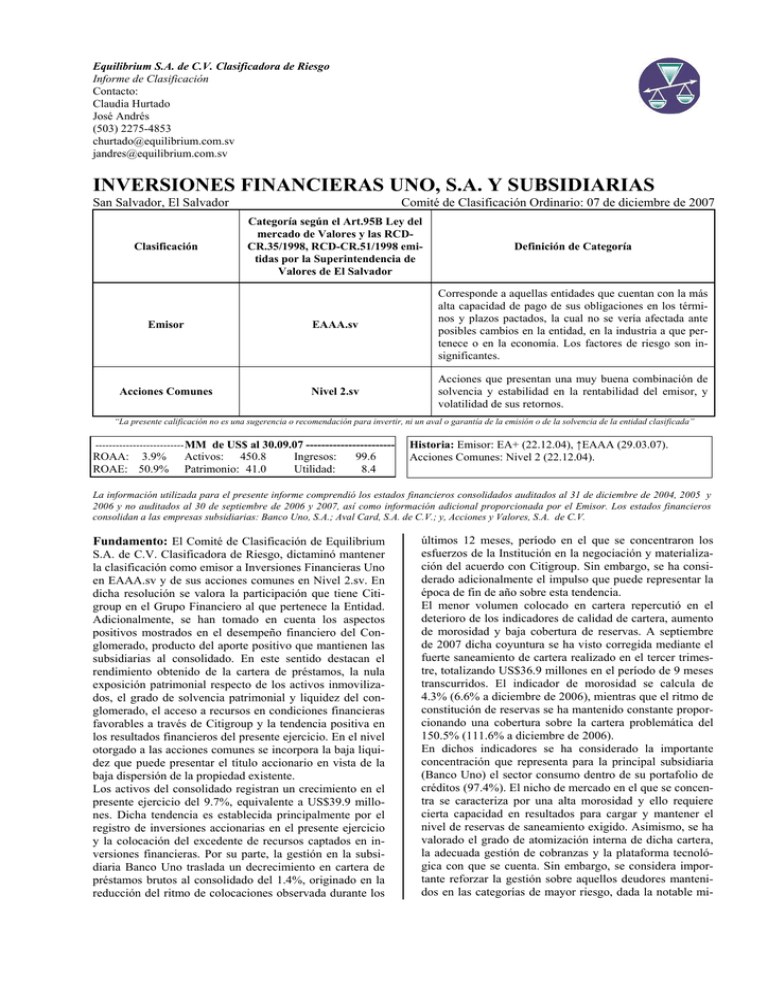

Categoría según el Art.95B Ley del

mercado de Valores y las RCDCR.35/1998, RCD-CR.51/1998 emitidas por la Superintendencia de

Valores de El Salvador

Definición de Categoría

Emisor

EAAA.sv

Corresponde a aquellas entidades que cuentan con la más

alta capacidad de pago de sus obligaciones en los términos y plazos pactados, la cual no se vería afectada ante

posibles cambios en la entidad, en la industria a que pertenece o en la economía. Los factores de riesgo son insignificantes.

Acciones Comunes

Nivel 2.sv

Acciones que presentan una muy buena combinación de

solvencia y estabilidad en la rentabilidad del emisor, y

volatilidad de sus retornos.

Clasificación

“La presente calificación no es una sugerencia o recomendación para invertir, ni un aval o garantía de la emisión o de la solvencia de la entidad clasificada”

-------------------------- MM de US$ al 30.09.07 -----------------------

ROAA: 3.9%

ROAE: 50.9%

Activos: 450.8

Patrimonio: 41.0

Ingresos:

Utilidad:

99.6

8.4

Historia: Emisor: EA+ (22.12.04), ↑EAAA (29.03.07).

Acciones Comunes: Nivel 2 (22.12.04).

La información utilizada para el presente informe comprendió los estados financieros consolidados auditados al 31 de diciembre de 2004, 2005 y

2006 y no auditados al 30 de septiembre de 2006 y 2007, así como información adicional proporcionada por el Emisor. Los estados financieros

consolidan a las empresas subsidiarias: Banco Uno, S.A.; Aval Card, S.A. de C.V.; y, Acciones y Valores, S.A. de C.V.

Fundamento: El Comité de Clasificación de Equilibrium

S.A. de C.V. Clasificadora de Riesgo, dictaminó mantener

la clasificación como emisor a Inversiones Financieras Uno

en EAAA.sv y de sus acciones comunes en Nivel 2.sv. En

dicha resolución se valora la participación que tiene Citigroup en el Grupo Financiero al que pertenece la Entidad.

Adicionalmente, se han tomado en cuenta los aspectos

positivos mostrados en el desempeño financiero del Conglomerado, producto del aporte positivo que mantienen las

subsidiarias al consolidado. En este sentido destacan el

rendimiento obtenido de la cartera de préstamos, la nula

exposición patrimonial respecto de los activos inmovilizados, el grado de solvencia patrimonial y liquidez del conglomerado, el acceso a recursos en condiciones financieras

favorables a través de Citigroup y la tendencia positiva en

los resultados financieros del presente ejercicio. En el nivel

otorgado a las acciones comunes se incorpora la baja liquidez que puede presentar el título accionario en vista de la

baja dispersión de la propiedad existente.

Los activos del consolidado registran un crecimiento en el

presente ejercicio del 9.7%, equivalente a US$39.9 millones. Dicha tendencia es establecida principalmente por el

registro de inversiones accionarias en el presente ejercicio

y la colocación del excedente de recursos captados en inversiones financieras. Por su parte, la gestión en la subsidiaria Banco Uno traslada un decrecimiento en cartera de

préstamos brutos al consolidado del 1.4%, originado en la

reducción del ritmo de colocaciones observada durante los

últimos 12 meses, período en el que se concentraron los

esfuerzos de la Institución en la negociación y materialización del acuerdo con Citigroup. Sin embargo, se ha considerado adicionalmente el impulso que puede representar la

época de fin de año sobre esta tendencia.

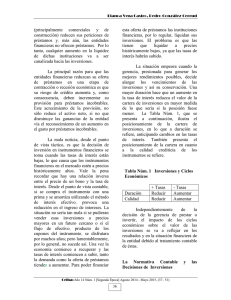

El menor volumen colocado en cartera repercutió en el

deterioro de los indicadores de calidad de cartera, aumento

de morosidad y baja cobertura de reservas. A septiembre

de 2007 dicha coyuntura se ha visto corregida mediante el

fuerte saneamiento de cartera realizado en el tercer trimestre, totalizando US$36.9 millones en el período de 9 meses

transcurridos. El indicador de morosidad se calcula de

4.3% (6.6% a diciembre de 2006), mientras que el ritmo de

constitución de reservas se ha mantenido constante proporcionando una cobertura sobre la cartera problemática del

150.5% (111.6% a diciembre de 2006).

En dichos indicadores se ha considerado la importante

concentración que representa para la principal subsidiaria

(Banco Uno) el sector consumo dentro de su portafolio de

créditos (97.4%). El nicho de mercado en el que se concentra se caracteriza por una alta morosidad y ello requiere

cierta capacidad en resultados para cargar y mantener el

nivel de reservas de saneamiento exigido. Asimismo, se ha

valorado el grado de atomización interna de dicha cartera,

la adecuada gestión de cobranzas y la plataforma tecnológica con que se cuenta. Sin embargo, se considera importante reforzar la gestión sobre aquellos deudores mantenidos en las categorías de mayor riesgo, dada la notable mi-

gración que han tenido los deudores hacia las categorías

consideradas como críticas (C, D y E), mismas que representan el 12.6% de la cartera bruta total (10.5% a diciembre de 2006).

En el presente ejercicio se ha visto reducida la utilización

de fondos provenientes de contrataciones con bancos extranjeros, en función al menor requerimiento exigido por la

evolución del principal activo productivo. Por lo tanto, el

mayor dinamismo en las fuentes de fondeo se aprecia en

las captaciones del público las cuales observaron un crecimiento en los 9 meses transcurridos del 16.0%. En cuanto a

gestión, ha sido en las cuentas de ahorro que se ha incrementado la base de depositantes; por su parte, los volúmenes captados en cuentas a plazo representan el 69.5% del

incremento. Por tanto, la subsidiaria continúa mostrado un

elevado nivel de concentración en los principales depositantes, al representar los primeros 20 el 26.4%.

Respecto de los préstamos con bancos extranjeros, en el

primer semestre de 2007 se ha procedido al prepago de

obligaciones por un total de US$46.9 millones correspondientes a contrataciones con IFC y DEG/FMO. Tales operaciones obedecieron a la baja necesidad de recursos para

financiar sus operaciones activas y la sustitución de líneas

de crédito a través de Citigroup, permitiéndole mejorar

ciertas condiciones financieras de las mismas.

La estructura patrimonial se ha visto fortalecida con la

reestructuración accionaria realizada a partir del presente

ejercicio en la cual se procedió a incrementar la participación de la controladora en las subsidiarias, reduciendo de

esta manera el interés minoritario. En este contexto la relación de patrimonio a activos totales mejora de 7.9% al

cierre de 2006 a 9.1% en septiembre de 2007, favoreciendo

la flexibilidad financiera y grado de solvencia del conglomerado.

El margen neto del ejercicio equivale al 8.4% (3.9% a septiembre de 2006), favorecido principalmente por la mayor

retención de utilidades en el consolidado respecto de un

menor traslado al interés minoritario. No obstante, a nivel

de resultado antes de impuestos se aprecia la tendencia

positiva en la gestión de las subsidiarias, al registrar un

crecimiento respecto de septiembre de 2006 del 40.5%, y

en el que la participación del resultado no operacional

aporta el 44.3% del resultado.

El principal flujo para el resultado consolidado proviene de

la gestión de la controladora, misma sobre la que se ha

registrado el reconocimiento de la valuación de las inversiones en las subsidiarias. Por su parte, el resultado de

Banco Uno se ha visto presionado por el efecto que ha

tenido sobre su rendimiento el costo de los prepagos a

obligaciones financieras y el cargo de un mayor nivel de

reservas de saneamiento en función a la morosidad que

observó su portafolio en el presente período.

No obstante, se valora en la gestión del Banco la capacidad

de generación de flujos de intermediación en función al

rendimiento de su portafolio y la adecuada gestión de cobranzas que mantiene, lo cual le ha dado el suficiente soporte para absorber el nivel de reservas de saneamiento

constituidas. Asimismo, ha continuado la mejora del grado

de eficiencia operativa del conglomerado al representar los

gastos de operación el 47.7% del resultado financiero

(59.1% a septiembre de 2006). En este contexto, los indicadores de rentabilidad sobre activos y patrimonio promedio presentan una tendencia positiva.

Fortalezas

1. Soporte y fortaleza financiera de su nuevo accionista.

2. Adecuado margen financiero, aceptable nivel de liquidez y elevados índices de rentabilidad.

3. Liderazgo en operaciones de banca de consumo a través de su red de oficinas en Centroamérica y Panamá.

4. Solvencia patrimonial.

Debilidades

1. Moderada concentración individual de depositantes.

Oportunidades

1. Adopción de nuevas prácticas, políticas de administración de riesgo y soporte operativo.

2. Mayor diversificación en el fondeo y acceso a un menor costo de fondos.

3. Nuevos productos crediticios y bancarios.

Amenazas

1. Elevado nivel competitivo en el sector consumo.

2. Deterioro de reservas sobre préstamos.

2

pondiente al exceso de valor pagado sobre la inversión en

Banco Uno, registrado en la controladora. Por su parte, el

menor dinamismo que ha observado la cartera de préstamos

en los últimos 12 meses ha orientado los recursos adicionales

a mantenerse en inversiones financieras, a través de la adquisición de títulos valores negociables.

ANTECEDENTES GENERALES

Inversiones Financieras Uno, S.A. está constituida de conformidad con las leyes de la República de El Salvador, atendiendo

las disposiciones establecidas en el Título Quinto de la Ley de

Bancos. La sociedad se constituyó en junio de 2003 y consolida las operaciones de tres empresas dedicadas a los servicios

financieros: Banco Uno, S.A. (intermediación financiera), Aval

Card, S.A. de C.V. (administradora de tarjetas de crédito) y

Acciones y Valores, S.A. de C.V. (casa corredora de bolsa)*.

En la principal subsidiaria (Banco Uno) en el presente ejercicio disminuyó el dinamismo que venía mostrando en sus

colocaciones crediticias, por lo que a septiembre de 2007 la

cartera de préstamos brutos decrece en 1.4%. La orientación

principal del portafolio se concentra en el sector consumo a

través del producto tarjetas de crédito (comercializado a través de Banco Uno y administrado por Aval Card),

cartera

sobre la que vale señalar la amplia dispersión del riesgo que

presenta dadas las características del mismo.

La estructura corporativa del conglomerado financiero local se

conforma de la siguiente manera:

Inversiones Financieras

Uno

Banco Uno

Aval Card

99.99%

90.00%

En un contexto de bajo crecimiento de cartera, el indicador

de morosidad se ha visto afectado con una tendencia incremental en los últimos períodos trimestrales. A septiembre de

2007 el porcentaje que representa la cartera vencida en el

portafolio se redujo a 4.3% (6.6% a diciembre de 2006) producto del registro de saneamientos de cartera por US$36.9

millones. Sin embargo cabe señalar la elevada participación

que mantienen en el portafolio de la subsidiaria los deudores

calificados en las categorías de riesgo críticas (C, D y E) al

representar el 12.6% (10.5% a diciembre de 2006). Si bien

con el saneamiento de cartera el nivel de reservas se redujo

en US$7.8 millones, la cobertura que éstas proporcionan

sobre los créditos problemáticos se incrementó a 150.5%,

mostrando una mejor relación respecto de diciembre de 2006

(111.6%).

Acciones y Valores

51.01%

Composición Accionaría

La estructura accionaria se define como sigue:

Personas Jurídicas

Grupo Financiero Uno, S.A.

Otros

99.99%

0.01%

Al mismo tiempo, la entrada en vigencia de la nueva normativa para la clasificación de activos de riesgo ha incidido en

el aumento del nivel de saldos refinanciados y reprogramados, dado el requerimiento de mantener por un período mínimo 6 meses en esta categoría los créditos sobre los que se

hagan estas modificaciones. Al totalizar créditos vencidos

más refinanciados y reprogramados, estos concentran el

8.8% del portafolio (6.7% a diciembre de 2006), mostrando

ese incremento en el presente ejercicio, respecto de los bajos

niveles exhibidos en períodos anteriores. La cobertura que

proporcionan las reservas representa el 73.1%, nivel que se

considera adecuado en vista que la subsidiaria observa indicadores que se comparan favorablemente respecto de su mercado de referencia.

Junta Directiva

Conformada por las siguientes personas:

Raúl Anaya

Edgardo del Rincón

Samuel Libnic

Constantino Gotsis

René Morales

Francisco Fernández

Juan Piña

Rubén Gross

Jeffrey Lehtman

Dardo Sabarots

Ana María Rojas

Sergio Raskosky

Director Presidente

Director Vicepresidente

Director Secretario

Primer Vocal

Segundo Vocal

Tercer Vocal

Primer Suplente

Segundo Suplente

Tercer Suplente

Cuarto Suplente

Quinto Suplente

Sexto Suplente

La adecuada cobertura que proporcionan las reservas de saneamiento a la cartera de mayor riesgo, así como un bajo

nivel de activos extraordinarios, permiten al Conglomerado

mostrar un bajo nivel de exposición patrimonial respecto de

los mismos. El indicador se calcula de -16.3%, denotando el

signo negativo el exceso en el nivel de reservas mantenidas

para respaldar dichos activos.

ANÁLISIS FINANCIERO

Activos y Calidad de Activos

Los activos consolidados totalizan US$450.8 millones, siendo la cartera de préstamos neta el principal componente, al

concentrar el 65.3%, seguido de las colocaciones en inversiones financieras con el 13.4% y disponible en caja bancos

con el 12.6%. En el transcurso de los 9 meses de 2007 el

nivel de activos se ha incrementado en 9.7%, equivalente a

US$39.9 millones adicionales.

Fondeo

La principal fuente de fondeo del conglomerado financiero la

constituyen las captaciones del público (63.4%) a través de

su subsidiaria Banco Uno. Como segunda fuente de recursos

se señala el aporte de recursos propios en el patrimonio neto,

el cual se ha visto fortalecido en el presente ejercicio producto de los favorables resultados que mantiene el consolidado.

En tanto, los fondos provenientes de contrataciones con ban-

El principal incremento de activos se ha registrado en las

inversiones accionarias, por US$25.5 millones, valor corres*

En proceso de liquidación según Junta de Accionistas del 12 de junio de 2006.

3

cos extranjeros, si bien observaron una importante participación en los dos ejercicios previos, en el transcurso de 2007 se

ha aminorado lo adeudado a dichas entidades.

veces a diciembre de 2006). En tanto, sobre las captaciones

totales dicha relación se reduce a 0.29 veces (0.26 veces a

diciembre de 2006) tomando en cuenta la mayor utilización

de estos recursos en la estructura de fondeo de la subsidiaria.

El mayor dinamismo en cuanto a captaciones del público se

refiere, ha sido exhibida por las cuentas de ahorro, mismas

que se han incrementado en 45.7% durante el presente ejercicio. Sin embargo, dados los volúmenes que representan las

transacciones de cuentas a plazo, el mayor aporte en fondos

adicionales captados es provisto por estas últimas, concretando un incremento total en captaciones del público por

US$39.4 millones. Si bien se ha logrado ampliar levemente

la base de depositantes con los diferentes productos pasivos

creados, la concentración en los principales depositantes que

presentan la subsidiaria aún se considera elevada, al representar los primeros 20 depositantes el 26.4%.

Análisis de Resultados

Los ingresos de operación totalizan US$99.6 millones, exhibiendo un crecimiento anual del 28.6%, dictado principalmente por la evolución de los ingresos de inversiones, los

que en el presente ejercicio han registrado el reconocimiento

de la valuación de inversiones de la Controladora. Adicionalmente, aportan a los ingresos consolidados el incremento

en el nivel de intereses sobre préstamos y la tendencia positiva que mantiene la gestión de administración de tarjetas de

crédito por parte de la subsidiaria Aval Card.

El principal costo de operación del conglomerado son los

intereses reconocidos a las captaciones del público, mismos

sobre los que la expansión en volumen de fondos con costo,

cuenta de ahorro y a plazo, y un incremento en la tasa pasiva

promedio determinan un crecimiento del 38.4%, equivalente

a un costo adicional de US$2.7 millones. Al mismo tiempo,

el prepago de obligaciones con entidades financieras del

exterior conllevó cargar a resultados las respectivas penalizaciones en el Banco, y en la controladora se ha registrado la

pérdida resultante de la valuación de inversiones.

Las contrataciones de fondos con entidades financieras se

han visto disminuidas en 45.7% en concordancia con la menor necesidad de recursos en función a la tendencia que mantienen los activos productivos del Banco. Por su parte, el

ingreso del nuevo accionista le ha permitido sustituir deuda

en mejores condiciones financieras, por lo cual se pagaron

por anticipado penalizaciones por los contratos cancelados

con IFC y DEG/FMO por un total de US$46.9 millones.

Adicionalmente, se mantiene la contratación de deuda de

carácter subordinada contratada con la Corporación Interamericana de Inversiones en el tercer trimestre del ejercicio

anterior por un total de US$5.0 millones.

Dado el crecimiento en mayor grado de los costos respecto

de los ingresos, el margen financiero se reduce a 80.5%

(85.1% a septiembre de 2006). No obstante, la Entidad generó un flujo adicional de resultado financiero por US$14.3

millones. El grado de eficiencia operativa ha mostrado una

tendencia favorable en los períodos evaluados, al reducir la

participación de los gastos operativos a 47.7% sobre el resultado financiero (59.1% a septiembre de 2006). En tanto, el

resultado financiero es absorbido principalmente por el nivel

de gasto por reservas de saneamiento cargado en el ejercicio

por un total de US$36.6 millones (US$21.8 millones a septiembre de 2006) en función al nivel de riesgo que representa

el portafolio administrado por el Banco.

Solvencia y Liquidez

La composición patrimonial del conglomerado en el presente

ejercicio observa la reducción en la participación minoritaria

a 0.2% (1.5% a diciembre de 2006) producto de la decisión

de parte de los accionistas de controlar una mayor porción en

las subsidiarias. Dicha acción permitió fortalecer la estructura patrimonial, en función a la mayor proporción de resultados para el patrimonio neto del conglomerado.

El excedente de fondo patrimonial consolidado se ha incrementado en US$29.5 millones producto de la consideración

de los aportes pendientes de capitalizar, así como el mayor

porcentaje de ponderación que realizan los resultados acumulados, compensando de esta manera el aumento que observaron los requerimientos de capital de las sociedades que forman el conglomerado en función a la mayor participación de

la Controladora. Asimismo, se ve mejorada la relación de

patrimonio respecto de cartera bruta a 13.0% (10.2% a diciembre de 2006).

Finalmente, contribuye de manera importante el resultado

obtenido de otros ingresos, en el que destacan los ingresos

por recuperaciones de ejercicios anteriores y la liberación de

reservas de saneamiento. El margen neto muestra una tendencia positiva al calcularse de 8.4% (3.9% a diciembre de

2006) al trasladarse una menor porción de resultados al interés minoritario. De igual manera se favorecen los indicadores

de rentabilidad sobre activos y patrimonio promedio.

Dado que en el presente ejercicio los recursos adicionales

captados han sido colocados en inversiones financieras, los

activos disponibles se incrementaron en 26.5%, equivalente a

US$24.6 millones adicionales. Dichos fondos permiten exhibir adecuados indicadores de liquidez, al proporcionar una

cobertura sobre los depósitos a la vista de 1.17 veces (1.09

Rentabilidad sobre

4

Dic.05

Sep.06

Dic.06

Sep.07

Patrimonio promedio

6.1%

17.3%

20.8%

50.9%

Activo promedio

0.4%

1.1%

1.5%

3.9%

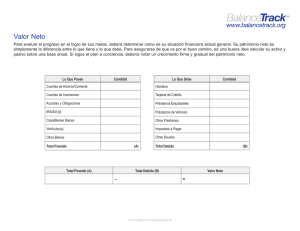

Inversiones Financieras Uno, S.A. y subsidiarias

Balances Generales

(miles de US Dólares)

Concepto

Dic.04

%

Dic.05

%

Sep.06

%

Dic.06

%

Sep.07

%

Activo

Caja Bancos

56,087

19%

38,618

12%

54,837

13%

49,971

12%

56,681

13%

Inversiones Financieras

54,390

18%

40,696

13%

46,886

11%

42,710

10%

60,550

13%

3,969

1%

3,800

1%

622

0%

500

0%

500

0%

Valores negociables

26,890

9%

14,082

4%

19,942

5%

14,635

4%

26,632

6%

Valores no negociables

23,531

8%

22,814

7%

26,322

6%

27,575

7%

33,417

7%

178,813

59%

224,162

69%

287,531

70%

295,744

72%

294,527

65%

180,200

60%

225,920

70%

289,506

70%

298,098

73%

287,067

64%

254

0%

177

0%

140

0%

104

0%

14,262

3%

7,481

2%

8,515

3%

16,615

4%

21,231

5%

13,477

3%

9,122

3%

10,450

3%

18,730

5%

23,689

6%

20,279

4%

1,182

0%

780

0%

485

0%

385

0%

106

0%

Reportos y otras operaciones bursátiles

Cartera de préstamos, neta

Vigentes

Refinanciados y reprogramados

Vencidos

(-) Reserva de saneamiento

Bienes recibidos en pago, neto

Inversiones accionarias

Activo fijo, neto

Otros activos diversos, neto

Total Activo

330

0%

335

0%

10

0%

10

0%

25,510

6%

6,087

2%

7,053

2%

9,207

2%

8,880

2%

8,303

2%

4,379

1%

13,026

4%

12,388

3%

13,291

3%

5,165

1%

301,268

100%

324,670

100%

411,344

100%

410,991

100%

450,841

100%

Pasivo

Depósitos de clientes

207,638

69%

211,397

65%

236,756

58%

246,671

60%

286,032

63%

Depósitos en cuenta corriente

31,200

10%

26,639

8%

26,478

6%

34,690

8%

35,020

8%

Depósitos de ahorro

12,974

4%

18,375

6%

27,212

7%

24,895

6%

36,582

8%

163,464

54%

166,383

51%

183,066

45%

187,086

46%

214,429

48%

Depósitos a plazo

Préstamos de bancos extranjeros

18,044

6%

39,416

12%

72,706

18%

71,355

17%

38,763

9%

Titulos de emisión propia

29,813

10%

18,044

6%

25,560

6%

23,942

6%

25,067

6%

8,462

3%

13,700

4%

23,421

6%

25,023

6%

53,858

12%

0

0%

0

0%

5,049

1%

5,154

1%

5,052

1%

263,957

88%

282,557

87%

363,492

88%

372,145

91%

408,771

91%

18,279

6%

20,617

6%

23,473

6%

6,194

2%

1,040

0%

9,454

3%

9,454

3%

14,555

4%

10,729

3%

10,730

2%

263

0%

509

0%

509

0%

1,636

0%

1,636

0%

Reservas voluntarias

4,068

1%

4,415

1%

4,448

1%

4,556

1%

4,556

1%

Utilidad distribuible

5,247

2%

7,118

2%

4,867

1%

15,731

4%

24,109

5%

19,032

6%

21,496

7%

24,379

6%

32,652

8%

41,031

9%

301,268

100%

324,670

100%

411,344

100%

410,991

100%

450,841

100%

Otros pasivos

Deuda subordinada

Total pasivo

Interés minoritario

Patrimonio

Capital social pagado

Reserva legal

Total patrimonio

Total pasivo y patrimonio

5

Inversiones Financieras Uno, S.A. y subsidiarias

Estados de Resultados

(miles de US Dólares)

%

Dic.06

%

Ingresos de operación

Concepto

60,997

100%

71,370

100%

77,391

100%

113,873

100%

99,560

100%

Intereses de préstamos

39,063

64%

45,708

64%

49,853

64%

70,098

62%

60,181

60%

9

0%

8

0%

2,103

3%

336

0%

27

0%

644

1%

1,622

2%

1,525

2%

7,988

7%

11,653

12%

Comisiones y otros ingresos de préstamos

Intereses de inversiones

Dic.04

%

Dic.05

%

Sep.06

Sep.07

%

Reportos y operaciones bursátiles

209

0%

156

0%

126

0%

205

0%

0

0%

Intereses sobre depósitos

688

1%

1,094

2%

1,224

2%

1,787

2%

1,654

2%

Operaciones en moneda extranjera

Otros servicios y contingencias

28

0%

78

0%

407

1%

460

0%

152

0%

20,356

33%

22,704

32%

22,153

29%

32,999

29%

25,892

26%

Costos de operación

9,829

16%

11,080

16%

11,540

15%

16,486

14%

19,436

20%

Intereses y otros costos de depósitos

7,190

12%

7,567

11%

7,088

9%

9,849

9%

9,812

10%

Intereses sobre emisión de obligaciones

1,058

2%

1,244

2%

707

1%

1,091

1%

1,127

1%

976

2%

1,611

2%

2,899

4%

4,451

4%

4,511

5%

Intereses sobre préstamos

Operaciones en moneda extranjera

17

0%

27

0%

28

0%

33

0%

7

0%

588

1%

631

1%

818

1%

1,062

1%

3,979

4%

Resultado financiero

51,168

84%

60,290

84%

65,851

85%

97,387

86%

80,123

80%

Gastos de operación

32,325

53%

36,885

52%

38,947

50%

50,601

44%

38,186

38%

De funcionarios y empleados

11,347

19%

14,649

21%

16,891

22%

21,009

18%

17,140

17%

Generales

19,562

32%

21,198

30%

21,261

27%

28,519

25%

20,202

20%

Otros servicios y contingencias

Depreciaciones y amortizaciones

1,416

2%

1,038

1%

795

1%

1,073

1%

844

1%

Reservas de saneamiento

14,545

24%

18,688

26%

21,796

28%

34,950

31%

36,573

37%

Resultado de operación

4,298

7%

4,717

7%

5,108

7%

11,836

10%

5,365

5%

Otros ingresos, neto

2,051

3%

1,672

2%

1,743

2%

2,208

2%

4,260

4%

0

0%

0

0%

0

0%

0

0%

0

0%

6,349

10%

6,389

9%

6,851

9%

14,044

12%

9,625

10%

0%

Dividendos

Resultado antes de impuestos

Impuesto sobre la renta

1,116

2%

1,615

2%

993

1%

1,960

2%

207

Participación del interés minoritario en subsidiarias

2,454

4%

2,309

3%

2,868

4%

820

1%

1,040

1%

Resultado neto

2,779

5%

2,465

3%

2,990

4%

11,264

10%

8,379

8%

6

Indicadores financieros y de gestión

Capital

Pasivo / patrimonio

Dic.04

Dic.05

12

13.87

Pasivo / activo

Patrimonio / préstamos brutos

Patrimonio / préstamos vencidos

Préstamos vencidos / patrimonio y reservas

Patrimonio / activo

Sep.06

12

Dic.06

9

13.14

14.91

Sep.07

12

11.40

9

9.96

0.88

0.87

0.88

0.91

0.91

10.1%

9.2%

8.0%

10.2%

13.0%

2.54

2.52

1.47

1.54

3.04

26.6%

26.7%

38.5%

37.7%

22.0%

6.3%

6.6%

5.9%

7.9%

9.1%

32.0%

32.8%

37.8%

27.2%

20.2%

Caja + valores negociables / depósitos a la vista

1.97

1.26

1.40

1.09

1.17

Caja + valores negociables / depósitos totales

0.42

0.27

0.32

0.26

0.29

Caja + valores negociables / activo

28.9%

17.4%

18.3%

15.8%

18.6%

Préstamos netos / depósitos totales

86.1%

106.0%

121.4%

119.9%

103.0%

50.9%

Activo fijo / patrimonio

Liquidez

Rentabilidad

ROAE

7.4%

6.1%

17.3%

20.8%

ROAA

0.5%

0.4%

1.1%

1.5%

3.9%

83.9%

84.5%

85.1%

85.5%

80.5%

Margen operacional neto

7.0%

6.6%

6.6%

10.4%

5.4%

Resultado neto / ingresos financieros

4.6%

3.5%

3.9%

9.9%

8.4%

Gastos operativos / activo

10.7%

11.4%

12.6%

12.3%

11.3%

Componente extraordinario en utilidades

73.8%

67.8%

58.3%

19.6%

50.8%

Rendimiento de préstamos

20.8%

19.5%

21.7%

21.9%

25.5%

3.5%

3.6%

4.0%

4.0%

4.6%

Margen de tasas

17.3%

15.9%

17.7%

18.0%

20.9%

Eficiencia operativa

63.2%

61.2%

59.1%

52.0%

47.7%

Margen financiero neto

Costo de depósitos

Calidad de Activos

Préstamos vencidos / préstamos brutos

4.0%

3.6%

5.4%

6.6%

4.3%

121.9%

122.7%

112.7%

111.6%

150.5%

Préstamos brutos / activo

62.4%

72.3%

74.5%

77.7%

69.8%

Activos inmovilizados

-2.4%

-5.4%

-6.7%

-6.3%

-16.3%

Crecimiento anual en cartera vencida

36.2%

13.8%

84.3%

149.3%

-18.9%

Crecimiento anual en préstamos

20.1%

24.8%

44.6%

36.2%

2.8%

4.1%

3.7%

5.5%

6.7%

8.8%

117.9%

120.2%

111.8%

111.0%

73.1%

40,395

48,424

52,602

79,873

73,489

9,224

10,422

10,694

15,391

15,450

31,171

38,002

41,908

64,482

58,039

Reservas / préstamos vencidos

Vencidos + reestructurados / préstamos brutos

Reservas / vencidos + reestructurados

Otros Indicadores

Ingresos de intermediación (miles de US$)

Costos de intermediación (miles de US$)

Resultado de actividades de intermediación (miles de US$)

*

ROAE (Return On Average Equity) = Utilidad neta 12 meses / {(Patrimonio t + Patrimonio t-1) / 2}

ROAA (Return On Average Assets) = Utilidad neta 12 meses / {(Activo t + Activo t-1) / 2}

7