diferenciación y competitividad de los destinos turísticos de

Anuncio

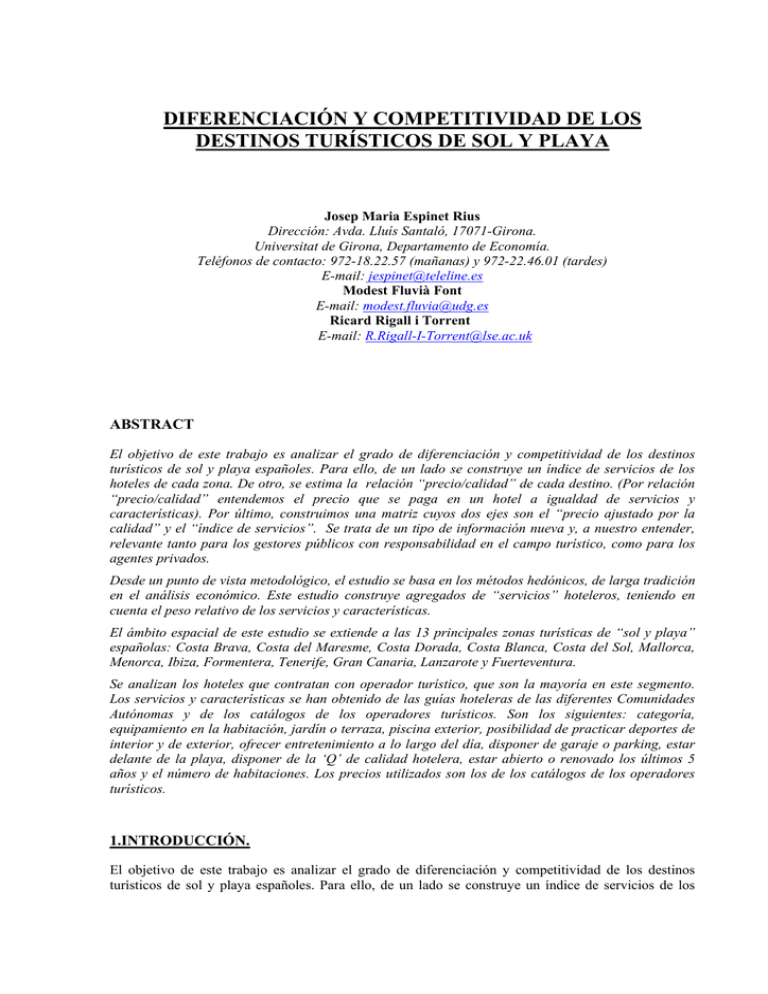

DIFERENCIACIÓN Y COMPETITIVIDAD DE LOS DESTINOS TURÍSTICOS DE SOL Y PLAYA Josep Maria Espinet Rius Dirección: Avda. Lluís Santaló, 17071-Girona. Universitat de Girona, Departamento de Economía. Teléfonos de contacto: 972-18.22.57 (mañanas) y 972-22.46.01 (tardes) E-mail: jespinet@teleline.es Modest Fluvià Font E-mail: modest.fluvia@udg.es Ricard Rigall i Torrent* E-mail: R.Rigall-I-Torrent@lse.ac.uk ABSTRACT El objetivo de este trabajo es analizar el grado de diferenciación y competitividad de los destinos turísticos de sol y playa españoles. Para ello, de un lado se construye un índice de servicios de los hoteles de cada zona. De otro, se estima la relación “precio/calidad” de cada destino. (Por relación “precio/calidad” entendemos el precio que se paga en un hotel a igualdad de servicios y características). Por último, construimos una matriz cuyos dos ejes son el “precio ajustado por la calidad” y el “índice de servicios”. Se trata de un tipo de información nueva y, a nuestro entender, relevante tanto para los gestores públicos con responsabilidad en el campo turístico, como para los agentes privados. Desde un punto de vista metodológico, el estudio se basa en los métodos hedónicos, de larga tradición en el análisis económico. Este estudio construye agregados de “servicios” hoteleros, teniendo en cuenta el peso relativo de los servicios y características. El ámbito espacial de este estudio se extiende a las 13 principales zonas turísticas de “sol y playa” españolas: Costa Brava, Costa del Maresme, Costa Dorada, Costa Blanca, Costa del Sol, Mallorca, Menorca, Ibiza, Formentera, Tenerife, Gran Canaria, Lanzarote y Fuerteventura. Se analizan los hoteles que contratan con operador turístico, que son la mayoría en este segmento. Los servicios y características se han obtenido de las guías hoteleras de las diferentes Comunidades Autónomas y de los catálogos de los operadores turísticos. Son los siguientes: categoría, equipamiento en la habitación, jardín o terraza, piscina exterior, posibilidad de practicar deportes de interior y de exterior, ofrecer entretenimiento a lo largo del día, disponer de garaje o parking, estar delante de la playa, disponer de la ‘Q’ de calidad hotelera, estar abierto o renovado los últimos 5 años y el número de habitaciones. Los precios utilizados son los de los catálogos de los operadores turísticos. 1.INTRODUCCIÓN. El objetivo de este trabajo es analizar el grado de diferenciación y competitividad de los destinos turísticos de sol y playa españoles. Para ello, de un lado se construye un índice de servicios de los hoteles de cada zona. De otro, se estima la relación “precio/calidad” de cada destino. (Por relación “precio/calidad” entendemos el precio que se paga en un hotel a igualdad de servicios y características). Por último, construimos una matriz cuyos dos ejes son el “precio ajustado por la calidad” y el “índice de servicios”. Se trata de un tipo de información nueva y, a nuestro entender, relevante tanto para los gestores públicos con responsabilidad en el campo turístico, como para los agentes privados. El análisis de la posición que ocupan los diferentes destinos turísticos ya es, en sí mismo, un output valioso. Debe ser útil, además, para orientar la toma de decisiones, ya sea de los agentes privados (por ejemplo, en sus decisiones de inversión o de comercialización) o de los gestores públicos (por ejemplo, en el diseño de políticas y planes turísticos). Los resultados del estudio son originales en su obtención y sistemática, aunque en general vienen a confirmar percepciones e intuiciones existentes. Desde un punto de vista metodológico, el estudio se basa en los métodos hedónicos, de larga tradición en el análisis económico. Interesa destacar dos aspectos de orden metodológico, el primero referido a los precios y el segundo a los “servicios” hoteleros. Este estudio no se basa en los precios reales, esto es, los precios directamente observables. La razón simple es que los servicios hoteleros no son homogéneos, pues incorporan diferentes servicios y características, tanto en cantidad como en calidad. Por ello, comparar directamente los precios “en bruto” de los hoteles podría llevar a concluir, por ejemplo, que un hotel es más caro que otro cuando en realidad es “mejor” que otro. Este estudio se basa, por tanto, en precios ajustados por los servicios. En segundo lugar, este estudio construye agregados de “servicios” hoteleros, lo que permite la posterior comparación de la dotación relativa de las distintas ofertas hoteleras. También este aspecto requiere un cierto grado de sofisticación metodológica, pues las simples medidas directas no son apropiadas. En este caso, usamos una medida ponderada de los servicios, con pesos de ponderación dados por los resultados de las estimaciones hedónicas. 2.METODOLOGIA Y DATOS. 2.1 Metodología La relación “precio ajustado por la calidad” la estimamos a partir de los modelos de regresión hedónica. Este tipo de modelos permite observar los efectos de las diferentes variables independientes (las características, servicios, temporada, localización de los hoteles, principalmente) respecto a la variable dependiente (el precio de los hoteles). La estimación de estos modelos, cuando el contraste, consistencia y robustez resultan adecuados, permite aislar el efecto de las diferentes variables sobre el precio del hotel, de forma que se pueden cuantificar sus efectos “ceteris paribus” sobre la variable dependiente. Los componentes de los precios de los hoteles no son intercambiados en mercados, y, en consecuencia, no existen precios externos que puedan usarse. Ahí radica el núcleo de las dificultades. En este contexto, los métodos hedónicos son, sin duda, una solución natural y bien consolidada en la literatura para estudiar la influencia de los diferentes componentes en los precios de los servicios hoteleros y para estimar los precios ‘hedónicos’ (implícitos) de cada componente, aún cuando individualmente no sean objeto de transacción en el mercado. Utilizando regresiones hedónicas, los precios implícitos son calculados a partir de los coeficientes estimados de los diferentes componentes o atributos. Encontrando los precios implícitos de los atributos de los bienes no estamos haciendo más que dar un valor monetario a la calidad. La aplicación de la metodología de los precios hedónicos ya es habitual en el sector hotelero. Estudios precedentes son Sinclair et al, 1990; Clewer et al, 1992; Jaime Pastor, 1999; Uriel et al, 2001 y Espinet et al, 2003. Se considera el precio como variable dependiente y como variables independientes la fecha (período del año), la zona, la categoría del hotel, el vector de servicios y características de cada hotel, y el operador. Con los datos disponibles se ha procedido a un análisis de regresión hedónica para ver los efectos de diferentes características de los hoteles sobre los precios publicados. El modelo estimado es el siguiente: ln PRECIOi = β 0 + ∑ β iTi + ∑ αi Ai + ∑ γ i Li + ∑ν i M i + ui [1] donde el subíndice i identifica el hotel (i=1… 1.442). Los términos Ti, Ai, Li y Mi, representan, respectivamente, los valores para las variables explicativas: atributos del hotel, operador turístico, zona en que se encuentra y mes de la observación. β ,α , γ ,ν son los parámetros a estimar. El término ui es el término de error aleatorio, independiente y idénticamente distribuido, con esperanza cero y varianza constante. La introducción de la variable independiente en logaritmos (especificación semilogarítmica) permite interpretar los coeficientes obtenidos de las variables ficticias como porcentajes sobre la variable independiente de un cambio en el valor de la ficticia. La introducción de logaritmos en la variable independiente del modelo permite un mejor ajuste del modelo. La ecuación [1] nos permite determinar los precios implícitos de las diferentes costas a igualdad de servicios y características de los hoteles. Nos interesa saber si los precios de la oferta hotelera son diferentes por el hecho de estar situados en diferentes zonas. Si la composición de servicios y características es diferente para zonas la simple comparación de precios de los hoteles no es una medida válida. El cálculo apropiado de los índices de precios exige controlar por las diferencias entre los componentes que afectan a los precios de los hoteles. Es decir, se ha de estimar conjuntamente los diferenciales de precios en función de todos los componentes o atributos que los determinan. Sólo así pueden interpretarse los precios implícitos de la localización. Índice de servicios Para obtener una medida resumida del nivel de servicios que ofrece cada hotel, y por extensión cada zona hemos elaborado un ‘índice de servicios’. La simple media aritmética de servicios no sería una medida adecuada, pues los servicios no tienen la misma importancia. Para superar esta dificultad, una medida natural de servicios es una media ponderada, usando como pesos de ponderación de cada uno de los servicios los coeficientes obtenidos en las regresiones hedónicas [1]. Así, el índice para cada zona se ha calculado de la siguiente forma: ^∑ β x q , [2] i i donde βi identifica los coeficientes estimados de cada servicio (su “precio hedónico”), y qi el porcentaje de hoteles que tienen cada característica o servicio. Las variables que han resultado representativas en el modelo se presentan en la tabla 1 (estos coeficientes presentan notables similitudes con otras investigaciones como Coenders et al 2002, a pesar de que el ámbito geográfico analizado sea más reducido, y de incluir diferentes variables). En una etapa siguiente hemos elevado los resultados de [2] a “e”. Finalmente, recalculamos los valores obtenidos, tomando como base= 100 la Costa Brava. TABLA 1 COEFICIENTES SIGNIFICATIVOS DE SERVICIOS Y CARACTERÍSTICAS CARACTERÍSTICAS Y SERVICIOS COEFICIENTE 1 ESTRELLA -0,24 2 ESTRELLAS -0,15 4 ESTRELLAS 0,31 ACTIVIDADES DEPORTIVAS DE EXTERIOR 0,04 ACTIVIDADES DEPORTIVAS DE INTERIOR 0,05 ENFRENTE DE LA PLAYA 0,08 EQUIPAMIENTO EN LA HABITACIÓN 0,12 JARDÍN O TERRAZA 0,09 PARKING O GARAGE 0,03 "Q" DEL ICTE 0,02 Nota: la categoría 3 estrellas es la tomada como base. 2.2 Datos El presente estudio analiza los hoteles de 1 a 4 estrellas, en régimen alimenticio de media pensión – el mayoritario - del segmento de sol y playa. El número de hoteles analizados es de 1.442, que representan más del 70% de la oferta de camas de las áreas geográficas objeto de estudio. Los precios se han obtenido de los catálogos de operadores turísticos. Conviene detenernos brevemente en la naturaleza de los precios contemplados en este estudio, esto es, los precios de catálogo de touroperadores. Por la misma naturaleza y origen de los datos, no contemplamos en este estudio posibles desviaciones entre el precio real pagado por los turistas y el que figura en los catálogos. (No recogemos, por ejemplo, los descuentos de última hora). Los precios de catálogo pueden considerarse como los precios “esperados”, admitiendo desviaciones en su entorno. A los efectos de estudiar la influencia sobre el precio de las diferentes características, servicios y demás determinantes, parecen lo precios más adecuados, los que recogen más establemente la influencia del conjunto de determinantes. Como consecuencia, son los precios usados en este estudio. En este trabajo consideramos las zonas con mayor oferta hotelera del segmento de sol y playa de España. En concreto, son incluidas: Costa Brava, Costa del Maresme, Costa Dorada, Costa Blanca, Costa del Sol, Mallorca, Menorca, Ibiza, Formentera, Tenerife, Gran Canaria, Lanzarote y Fuerteventura. El número de hoteles analizados por zona y clasificados por categoría se presenta en la tabla 2. TABLA 2 NÚMERO DE HOTELES ANALIZADOS POR COSTA Y CATEGORIA 1 2 3 4 TOTAL ESTRELLA ESTRELLAS ESTRELLAS ESTRELLAS COSTA COSTA BLANCA 102 6 20 52 24 COSTA BRAVA 200 26 32 119 23 COSTA DEL MARESME 82 6 12 55 9 COSTA DEL SOL 112 9 58 45 COSTA DORADA 86 10 56 20 FORMENTERA 10 1 1 2 FUERTEVENTURA 32 1 7 24 GRAN CANARIA 58 2 24 32 IBIZA 82 18 48 14 LANZAROTE 32 11 21 MALLORCA 484 11 39 303 131 MENORCA 51 2 3 29 17 TENERIFE 111 2 2 37 70 TOTAL 1.442 61 149 800 432 6 2 Mallorca es la zona que aporta mayor número de hoteles al estudio (un 34%), seguido de la Costa Brava (14%). De otro lado, un 55% de los hoteles son de 3 estrellas y un 30% son de 4 estrellas. Operadores analizados El estudio se ha realizado con más de 50 catálogos de operadores turísticos (véase la tabla 3). Su identificación se ha realizado a partir de los “Estudios de Mercados Turísticos Emisores” publicados por Turespaña, de diferentes estudios públicos o privados (a título de ejemplo, en Francia la oficina de turismo realiza un amplio estudio sobre los operadores que comercializan una zona turística), así como del asesoramiento recibido de diferentes organismos, como el Patronat de Turisme Costa BravaGirona y el Ayuntamiento de Lloret de Mar. Los catálogos de los operadores de España y Francia se han obtenido directamente de las agencias de viaje, mientras que el resto los ha facilitado el Patronat de Turisme Costa Brava-Girona y el Ayuntamiento de Lloret de Mar. TABLA 3 HOTELES Y TUROPERADORES ANALIZADOS POR PAÍS HOTELES TUROPERADOR 12FLY (21); ADAC (11); ALLTOURS (220); BFR (90); DER (44), GLAUCH REISEN (14); ITS (159); JAHN REISEN (179); LTU PLUS (158); NECKERMANN (400); NECKERMANN YOUNG & SPORTS (8); SCHAUINSLAND (84); SUNSHINE BUS (25); TJAEREBORG (130); ALEMANIA 879 TOURING (17); TUI (281); TUSCULUM-REISEN (22); WALZ-REISEN (7) BÉLGICA 97 INTERCOMFORT-SKIWORLD (32); JETAIR (76) CORTE INGLES (482); DESTINOS HALCON (64); EUROPLAYAS (157); IBEROJET (259); MARESOL (480); MUNDICOLOR (310); RHODASOL (381); ESPAÑA 1.152 SOLTOUR (188); TRAVELPLAN (165); TURAVIA (120); VIVATOURS (315) FRAM (60); HAVAS (76); IBERICA (77); LAGRANGE (26); NOUVEILLES FRONTIERES (13) FRANCIA 203 HOLANDA 112 BOOSTEN (38); LAWERS (10); OAD REIZEN (42); SUNAIR (39) IRLANDA 7 AIRTOURS IRLANDA (7) ITALIA 256 BRIXIAVIAGGI (185); COLUMBUS (84) LITUANIA 13 NOVATURAS (13) PORTUGAL 270 SGV (270) REINO AIRTOURS (124); FIRST CHOICE (80); JMC (191); THOMSON (142); UNIJET UNIDO (88) 395 SUIZA 74 EUROBUS (24); MARTI (55) PAÍS Nota: entre paréntesis el número de hoteles analizados de cada catálogo. Los criterios utilizados para seleccionar los operadores turísticos son los siguientes: • Representatividad de los países emisores de turismo para España. En este sentido, el estudio incluye operadores de España, Alemania, Reino Unido, Francia, Italia, Bélgica, Países Bajos, Suiza, Portugal, Irlanda y Lituania, que representan el 90% de las pernoctaciones. • Representatividad de los operadores turísticos. Se analizan hoteles de los principales grupos turísticos, Preussag, Thomas Cook, My Travel, Rewe Touristik y First Choice. Asimismo, se incluyen operadores de menor tamaño y los tradicionales “autocaristas”. • Operadores turísticos con estrategias diferenciadas, tales como precio (12Fly), estrategias de producto (los operadores españoles son los que ofrecen más hoteles en comparación con el resto, a pesar de no estar entre los más importantes a nivel europeo), segmentación (por ejemplo, Neckermann Young & Sport se dirige a gente joven) o especialización geográfica (Iberica es un operador francés especializado en España), entre otros. Precios Se han recogido precios de una semana (7 noches) de cada mes de la temporada turística (de Mayo a Octubre) del año 2002, lo que permitirá a la vez identificar las diferencias intertemporales. En concreto, las fechas analizadas son: 11 al 18 de Mayo; 22 al 29 de Junio; 6 al 13 de Julio; 3 al 10 de Agosto; 7 al 14 de Septiembre y 12 al 19 de Octubre. El número de precios semanales introducidos es de 39.803. El estudio recoge las ofertas publicadas en algunos hoteles para las fechas seleccionadas (a menudo 7 noches al precio de 6), pero no los descuentos por contratación anticipada o por llegar a un importe mínimo. Los precios publicados de los catálogos estaban en euros en la mayoría de casos –lo que facilita la comparación de datos-, excepto el Reino Unido, Lituania y Suiza. En estos países se ha establecido como tipo de conversión al euro el tipo de cambio del día 31 de octubre del 2001, ya que los precios se suelen fijar el año anterior. Cabe destacar la elevada estabilidad cambiaria del euro respecto de la libra esterlina, lita lituana y franco suizo. Variables de calidad La información de las variables que se analizan se ha obtenido de las guías hoteleras de la Secretaría General de Turismo y de las propias Comunidades Autónomas, de los catálogos de los operadores turísticos y de otros estudios disponibles. La realización de un estudio con cada una de estas variables presenta dificultades técnicas y de interpretación. Muchas variables no son representativas de calidad ni relevantes para los clientes. En estudios precedentes – véase por ejemplo Espinet, 1999- se pone de manifiesto que tan solo algunos de estos servicios y características son representativos. Estos son los que han servido de base para este estudio, aunque el presente análisis se amplía con otros servicios. Los que se han incluido en el estudio son los siguientes - algunos de los cuales se han agrupado para obtener una mayor representatividad-: servicios en la habitación (disponer de televisor o aire acondicionado sin pago adicional); piscina exterior; jardín-terraza; parking o garaje; posibilidad de practicar deporte de exterior (tenis, golf o mini-golf) y la posibilidad de practicar deportes de interior (piscina climatizada, gimnasio, fitness centre o squash). Del contacto con el sector y también de la observación de los catálogos de los operadores turísticos, se desprende la potencial importancia de un servicio que parece valorado por algunos clientes y que no aparece en las guías: la animación a lo largo del día, es decir, el entretenimiento que algunos hoteles ofrecen a los clientes unas horas por la mañana y la tarde, sobretodo destinado al público infantil. La existencia de este servicio en cada uno de los hoteles se ha deducido a partir de la descripción de características y servicios que realizan los catálogos de los operadores turísticos (a menudo para un mismo hotel se ha tenido que comprobar en diferentes catálogos, ya que en uno sólo no quedaba claro. En algunos casos, se han realizado llamadas telefónicas directamente a hoteles). Sin embargo, se desconocen las características de la animación y el tiempo que dedican, que puede variar según las fechas y el nivel de ocupación. Asimismo, los catálogos tampoco son precisos a la hora de concretar a quien se dirige la animación (adultos y/o niños), por lo que en el estudio se considera “animación” independientemente de que se dirija a adultos o niños. Se ha considerado que no disponían de este servicio si los catálogos no indicaban explícitamente que se ofrecía este servicio, o bien indicaban que se realizaba exclusivamente por la noche, ya que esto es muy general en los hoteles. El análisis también incluye el hecho de disponer de la ‘Q’ de Calidad hotelera que concede el Instituto para la Calidad Turística Española. Asimismo, el modelo desarrollado ha incluido otras variables con el objetivo de que los resultados recojan de una forma más real la relación precio-calidad de cada zona. De un lado, se ha incluido la categoría, ya que a menudo es un indicador de la calidad del establecimiento. De otro, se ha considerado el hecho de “estar delante de la playa”, que aunque directamente no afecte al servicio, sí que es un factor diferenciador, como se ha puesto de manifiesto en estudios previos (véase, por ejemplo, Espinet, 1999). También se ha incluido si el establecimiento ha sido abierto o renovado recientemente (hemos considerado un período de 5 años). Este dato se ha obtenido de los catálogos de los operadores turísticos y, cuando se trata de renovación, a veces se desconoce si ha sido total o parcial. Por último, también se ha tenido en cuenta el número de habitaciones de cada hotel. En resumen, los servicios incluidos en el estudio son los siguientes: • EQUIPAMIENTO EN HABITACIONES. Disponer o bien de televisor o de aire acondicionado, sin pago adicional. • JARDÍN-TERRAZA. • PISCINA EXTERIOR. • ACTIVIDADES DEPORTIVAS DE EXTERIOR. Disponer de al menos una de las siguientes actividades: pista de tenis, pista polideportiva, voleibol, golf o mini-golf. • ACTIVIDADES DEPORTIVAS DE INTERIOR. Disponer de al menos una de las siguientes actividades: piscina climatizada, gimnasio, fitness center o pista de squash. • ANIMACIÓN. Disponer de programa de entretenimiento a lo largo del día (no se incluye cuando solo es nocturna). Se obtiene de los propios catálogos y de algunas consultas telefónicas realizadas directamente. • PARKING. Disponer de parking o garaje. Ha sido una variable difícil de identificar, ya que parece ser una variable menos relevante en las Islas Baleares y Canarias, pues a menudo los catálogos no lo mencionan. Por ello, se han usado las guías oficiales y en algunos casos se han realizado llamadas telefónicas. En el modelo también se han incluido las variables siguientes: • NÚMERO DE HABITACIONES. Obtenido principalmente de las guías hoteleras y, en el caso que no se especifique, se ha buscado en los catálogos de los operadores turísticos y se han realizado algunas llamadas telefónicas directamente a los hoteles. • CATEGORÍA. De 1 a 4 estrellas. • ESTAR DELANTE DE LA PLAYA. Se ha obtenido de los operadores turísticos (un mismo hotel se ha comprobado en diferentes catálogos para una mayor seguridad), aunque a veces ha hecho falta realizar algunas llamadas telefónicas directamente a los hoteles. • ‘Q’ DE CALIDAD. Es la marca que concede el Instituto para la Calidad Turística Española. • ABIERTO/REFORMADO LOS ÚLTIMOS 5 AÑOS. Obtenido de los propios catálogos o realizando algunas llamadas telefónicas. Se desconoce si la renovación es total o parcial. 3. RESULTADOS El análisis de la diferenciación y competitividad se realiza a nivel de zona turística. En primer lugar presentamos el nivel de servicios de los establecimientos analizados, en segundo lugar el precio ajustado por la calidad, y por último yuxtaponemos las dos informaciones, que permitirá posicionar cada destino y sugerir estrategias futuras de comercialización. 3.1 Servicios El nivel de servicios y características de los hoteles, como se ha señalado en la metodología, lo calculamos de acuerdo al peso relativo de cada uno de ellos, obtenido a partir de las regresiones hedónicas que permiten estimar la influencia (esto es, el “precio hedónico o implícito”) que tiene cada servicio sobre el precio del hotel (véase tabla 1). Tomando como referencia la Costa Brava (base=100), Fuerteventura y Lanzarote son las zonas con un índice de servicios más elevado, mientras que Formentera, la Costa Brava y la Costa del Maresme son las zonas con hoteles de menos servicios. GRÁFICO 1 INDICE DE SERVICIOS, POR ZONAS 160,00 142,13 142,04 140,00 128,42 127,12 122,67 115,17 120,00 113,85 113,59 109,35 107,89 101,50 100,00 100,00 91,31 80,00 60,00 40,00 20,00 BL A C O ST A C D O EL ST M C O M AR ES M E C O ST A BR AV A FO R M EN TE R A IB IZ A AN C A R C A LO AL O D ST A M ST A C O G R AD A A R EN O EL D AN C R AN C SO L AR IA IF E TE N ER O TE R ZA N LA FU ER TE VE N TU R A 0,00 3. 2 Precios ajustados por la calidad A igualdad de características y servicios, Formentera y Menorca son, sin duda, las zonas más caras. En otras palabras, las que disponen de una diferenciación lo suficientemente valorada por los clientes. La Costa del Maresme y Tenerife son las más baratas. Las diferencias de precios entre destinos son sustanciales. GRÁFICO 2 ÍNDICE DE PRECIOS AJUSTADOS POR LA CALIDAD 146 FORMENTERA 129 MENORCA 121 COSTA BLANCA 119 COSTA DEL SOL IBIZA 117 MALLORCA 117 106 GRAN CANARIA 104 FUERTEVENTURA 103 LANZAROTE 100 COSTA BRAVA 94 COSTA DORADA 87 TENERIFE 83 COSTA DEL MARESME 0 10 20 30 40 50 60 70 80 90 100 110 120 130 140 150 160 3.3 La posición de los destinos en el espacio ‘precio ajustado por la calidad’ e ‘índice de servicios’ En este apartado construimos una matriz cuyos dos ejes son el precio ajustado por la calidad y el índice de servicios, definidos previamente. Se trata de un tipo de información nueva y, a nuestro entender, relevante tanto para los gestores públicos con responsabilidad en el campo turístico, como para los agentes privados. Algunas precisiones sobre el “modelo” propuesto y su interpretación son de rigor. Como se ha dicho, el posicionamiento de las diferentes zonas se expresa siempre en términos relativos, esto es, en relación a las demás zonas consideradas en el estudio. En segundo lugar, las dos dimensiones consideradas se limitan exclusivamente a la oferta hotelera: precios de los hoteles y servicios ofrecidos por los hoteles. Un conjunto de variables que son externas a la gestión privada de los hoteles, pero importantes para la “calidad” del producto turístico, no son aquí consideradas. Citemos entre ellas la calidad del entorno natural, la cantidad y calidad de bienes y servicios públicos, el capital de imagen de la zona, la cantidad y calidad de la oferta complementaria, entre otras. Debemos resistir la tentación, por tanto, de considerar al índice de servicios hoteleros como un índice de calidad. Si acaso sería una medida parcial, referida exclusivamente a la parte que recae en la gestión privada de los hoteles. A pesar de las salvedades y limitaciones anteriores, el estudio de la posición relativa de las diferentes zonas revela algunos aspectos de interés y también de novedad. Aparte del potencial interés de la propia información que sigue, quizá una de las funciones más útiles sea propiciar una reflexión en los gestores privados y en los agentes públicos implicados en turismo. La representación gráfica del modelo (ver figura 1) sitúa el precio-ajustado en el eje vertical y el índice de servicios en el horizontal. Colocando los valores centrales de ambas dimensiones en el origen, obtenemos cuatro áreas dónde ubicar los diferentes destinos. FIGURA 1 + PRECIOS AJUSTADOS POR LA CALIDAD - 2. 4. Precio Elevado Precio Elevado Pocos servicios Muchos servicios 1. 3. Precios Bajos Precios Bajos Pocos servicios Muchos servicios - ÍNDICE DE SERVICIOS + Si nos atenemos a la dimensión vertical, los destinos situados en los cuadrantes 2 y 4 fijan precios superiores en relación a los servicios que ofrecen (éste es el sentido del indicador usado). Gozan de una cierta diferenciación, que puede obedecer a diferentes y variadas razones. Por ejemplo, al entorno natural, capital de imagen, u oferta complementaria, entre otros “acompañamientos” de la oferta hotelera estricta que “mejoran” el producto. Puede también deberse a que se dirigen a un segmento de demanda de mayor poder adquisitivo, sin que el producto turístico sea substancialmente diferente. Sea como fuere, ésta parece una posición deseable de todo destino, pues la actividad es más rentable. Por supuesto, esto no puede hacerse a la ligera, afectando al volumen de actividad. Las iniciativas en esta dirección no pueden reducirse a los agentes hoteleros, pues atañe a factores que están fuera de su campo de decisión. En la dirección horizontal figura el índice de servicios hoteleros. En principio, no parece claro si es mejor ofrecer “muchos” servicios (áreas 1 y 2) que ofrecer “pocos” (áreas 3 y 4). En primer lugar, por que hace falta considerar los costes que ello comporta. Y después por que hay que conocer qué es lo que reclama la demanda. Sin embargo, predomina la visión de que las tendencias del mercado hacen aconsejable ofrecer más y mejores servicios. A diferencia de la dimensión anterior, en ésta la actuación corresponde exclusivamente a la iniciativa privada. Yuxtaponiendo las dos dimensiones, precio-ajustado y servicios, obtenemos cuatro áreas diferentes, que pasamos a comentar: Cuadrante 1 • En esta situación se encuentran los destinos cuyos hoteles disponen de pocos servicios y bajos precios en relación a los servicios ofrecidos (es decir, una buena relación precio-“calidad”, interpretando ésta última con prudencia, a tenor de lo discutido anteriormente). • Seguramente es la posición menos recomendable en una visión a largo plazo. • Salir de esta situación atañe tanto a los gestores hoteleros, en cuanto a los servicios ofrecidos, como también a los gestores públicos, sea directamente por sí o como impulsores de iniciativas turísticas de envergadura que incorporen agentes privados y administraciones públicas. Cuadrante 2 • En esta área se encuentran destinos cuyos hoteles ofrecen pocos servicios y obtienen elevados precios en relación a los servicios que ofrecen. • Estos destinos tienen elementos de diferenciación, que pueden ser muy variados, como se ha dicho, y que permiten obtener rentabilidades superiores. Importa mantener estos elementos. Importa también plantearse la conveniencia de incrementar los servicios ofrecidos, siguiendo la evolución de la demanda. Cuadrante 3 • En este cuadrante se encuentran aquellos destinos cuyos hoteles ofrecen un buen nivel de equipamiento y, a la vez, una buena relación precio-calidad. • En esta situación, mantener el nivel de servicios de los hoteles parece adecuado, a la vez que iniciar la búsqueda de fórmulas de diferenciación. En tal menester, iniciativa privada y pública deberían cooperar. Cuadrante 4 • Seguramente se trata de la opción preferida para la mayoría de agentes públicos y privados, pues supone una alta diferenciación de destinos con unos niveles de servicios elevados. • La actividad turística obtiene mayor rentabilidad y está bien posicionada en relación a las tendencias de futuro. La figura 2 muestra las trayectorias más viables a seguir, aunque parece obvio que todos los destinos tenderán a preferir el cuadrante 4. FIGURA 2 + PRECIO AJUSTADO POR LA “CALIDAD” - 2. 4. Diferenciación Diferenciación Pocos servicios Muchos servicios 1. 3. Buena relación precio-calidad Buena relación precio-calidad Pocos servicios Muchos servicios - ÍNDICE DE SERVICIOS + La observación y el análisis del posicionamiento relativo de cada destino, extensible a cada hotel individual, puede ser una información muy valiosa en el proceso de toma de decisiones, ya sean privadas (por ejemplo, decisiones de inversión en equipamientos o de comercialización), o públicas (por ejemplo, el diseño de políticas y planes turísticos). La posición de las diferentes zonas analizadas en el espacio de relación precio-calidad e índice servicios se presenta en el gráfico 3. El valor que ejerce de frontera para el índice de servicios es 116,51, y para el índice de relación precio-calidad es 109,02. El primero corresponde al promedio todos los hoteles que se ofrecen y se ha calculado en relación a la Costa Brava. El índice frontera relación precio-calidad es el promedio entre el segundo índice más elevado y el segundo menor. de de de de La visión del gráfico 3 ofrece una imagen muy nítida de la posición relativa de los principales destinos turísticos españoles de sol y playa. Todos los destinos de las Islas Baleares más la Costa Blanca se sitúan en el cuadrante 2: elevados precios y pocos servicios. El conjunto de destinos de Las Canarias ocupan el cuadrante opuesto, el 3: precios reducidos y muchos servicios. La Costa del Sol ocupa el cuadrante 4: precios y servicios elevados. Por último, todos los destinos turísticos catalanes se sitúan en el cuadrante 1: precios reducidos en relación a los servicios ofrecidos y pocos servicios. Además de clara, la imagen que ofrece el gráfico 3 parece consistente con la percepción general. Tan sólo la Costa del Sol se encuentra en el cuadrante con altos precios en relación a los servicios y nivel de servicios elevado, y debido a que en ella se encuentra Marbella. Entre las zonas que también disfrutan de una clara diferenciación pero con un nivel de equipamiento reducido se encuentran las Islas Baleares (Formentera, Ibiza, Menorca y Mallorca) y la Costa Blanca. Parecería razonable que los establecimientos de estas zonas incrementaran su nivel de equipamiento y velaran para mantener su diferenciación. Las áreas de Cataluña (Costa Brava, Costa del Maresme y Costa Dorada) son las que ofrecen un menor nivel de diferenciación – aunque existen importantes diferencias entre ellas - y a la vez el nivel de servicios que ofrecen está por debajo de la media. La “receta” en estos casos pasa por incrementar los niveles de servicios de los establecimientos, lo que corresponde a la iniciativa privada. De hecho, en la actualidad algunos establecimientos de estas zonas han modificado sus servicios para incrementar la categoría, y los hoteles que se están abriendo son en la mayoría de cuatro estrellas. Pasa también por buscar fórmulas para conseguir una diferenciación de producto, lo que requiere a menudo la complicidad entre la gestión privada y la pública. Por último, en el área con precios bajos y elevado nivel de servicios encontramos todos los destinos de las Islas Canarias, aunque existen claras diferencias entre ellas, siendo Tenerife el destino más barato. De todas formas, los destinos de las Islas Canarias tienen una alta variabilidad de precios en relación con los demás destinos turísticos. En general, son relativamente más caros en temporada baja y más baratos en temporada alta. Esto hace que el precio “medio” pierda representatividad. GRÁFICO 3 POSICIONAMIENTO POR ZONAS 150,00 @ FORMENTERA 145,00 140,00 ÍNDICE PRECIO-CALIDAD 135,00 130,00 MENORCA @ 125,00 COSTA BLANCA @ 120,00 @ @ IBIZA@ COSTA DEL SOL MALLORCA 115,00 110,00 GRAN CANARIA FUERTEVENTURA @ 105,00 @ @ LANZAROTE COSTA BRAVA @ 100,00 95,00 @ COSTA DORADA 90,00 @ TENERIFE 85,00 @ COSTA DEL MARESME 80,00 80,00 85,00 90,00 95,00 100,00 105,00 110,00 115,00 120,00 125,00 ÍNDICE DE SERVICIOS 130,00 135,00 140,00 145,00 150,00 4. CONCLUSIONES El objetivo de este trabajo es analizar el grado de diferenciación y competitividad de los destinos turísticos de sol y playa españoles. Para ello, de un lado se construye un índice de servicios de los hoteles de cada zona. De otro, se estima la relación “precio/calidad” de cada destino. (Por relación “precio/calidad” entendemos el precio que se paga en un hotel a igualdad de servicios y características). Por último, construimos una matriz cuyos dos ejes son el “precio ajustado por la calidad” y el “índice de servicios”. Se trata de un tipo de información nueva y, a nuestro entender, relevante tanto para los gestores públicos con responsabilidad en el campo turístico, como para los agentes privados. Desde un punto de vista metodológico, el estudio se basa en los métodos hedónicos, de larga tradición en el análisis económico. Este estudio construye agregados de “servicios” hoteleros, teniendo en cuenta el peso relativo de los servicios y características. Fuerteventura y Lanzarote son las zonas con un índice de servicios más elevado, mientras que Formentera, la Costa Brava y la Costa del Maresme son las zonas con hoteles de menos servicios. Este estudio calcula y utiliza precios ajustados por la dotación de servicios, como alternativa más apropiada al simple uso de los precios promedio. En general, los destinos de las Islas Canarias son claramente los que tienen precios “reales” (ajustados por la calidad) inferiores a los precios promedio. Es decir, se trata de destinos más baratos de lo que aparentan. Al revés sucede con las Islas Baleares: en general, más caras de lo que parecen. Las zonas más al norte de la península (Costa Brava, Costa del Maresme y Costa Dorada) mantienen un equilibrio entre el precio medio y el precio ajustado por la calidad. Utilizando precios ajustados por la calidad, los destinos turísticos cuya oferta hotelera tiene precios más destacables son: en el rango superior, Formentera y Menorca, y en el rango inferior, Costa del Maresme y Tenerife. Sin embargo, hay diferencias importantes en estos resultados a lo largo de la temporada, lo que es una consecuencia directa de los diferentes perfiles cíclicos de los precios. Por último se analiza la posición de los destinos turísticos en un espacio bidimensional, con los dos ejes formados por el precio ajustado por la calidad y el índice de servicios. En general, se detecta una cierta agrupación geográfica en cada “espacio”. Así, en el área de precios ajustados por la calidad más elevados y alto nivel de equipamiento, se encuentra la Costa del Sol – debido básicamente a Marbella-, mientras que en el ángulo opuesto – precios ajustados y dotación de servicios reducidos- se hallan los destinos más al norte – costa catalana-. Las Islas Baleares y la Costa Blanca ofrecen precios elevados y un nivel de servicios por debajo del promedio, mientras que en las Islas Canarias sucede exactamente lo contrario. En otro orden, el conjunto de resultados sobre el posicionamiento de los diferentes destinos parecen bastante “razonables”, en el sentido de estar conforme con la intuición y percepciones previas. Nos interesa comentar brevemente algunas limitaciones de este trabajo, tanto para ayudar a interpretar con más precisión los resultados obtenidos, como por que de estas limitaciones surgen algunos de los temas de nuestra futura agenda de investigación. Destacamos cinco principales limitaciones: En primer lugar, este trabajo contempla sólo los servicios hoteleros, cuando es notorio que la “calidad” del servicio turístico depende también de muchos factores “externos”: desde el entorno natural (grosso modo definido), hasta los bienes y servicios públicos existentes (también definidos en sentido amplio), o la cantidad y calidad de la oferta complementaria. Precisamente por ello, nuestro concepto de “calidad” es parcial, se circunscribe sólo a la oferta hotelera. En segundo lugar, este estudio considera sólo los destinos turísticos españoles, cuando el “mercado relevante” del turismo de sol y playa es más amplio. Esto debe tenerse en cuenta al interpretar, por ejemplo, el posicionamiento relativo de los diferentes destinos estudiados. En tercer lugar, la base de datos de este estudio es una “cross section”, con 1442 hoteles observados durante una sola temporada. Esto sugiere la posibilidad de extenderla en las dos dimensiones, transversal o temporal (panel). En cuarto lugar, este estudio utiliza la metodología de precios hedónicos. La validez de los resultados requiere detectar, aislar y estimar correctamente los componentes relevantes de los precios de los hoteles. En quinto lugar, este estudio utiliza los precios de catálogo de los prospectos de los operadores turísticos, que es tan sólo uno de los posibles precios turísticos. Con respecto a los tres últimos condicionantes (datos, método y variable), nos mostramos confiados en la bondad de las decisiones adoptadas en este estudio. Además de los argumentos discutidos a lo largo del texto, la experiencia acumulada en trabajos previos, los contrastes realizados y la consistencia de los resultados avalan nuestra confianza. 5. AGRADECIMIENTOS Y COMENTARIOS Parte de esta investigación ha sido financiada por el Patronat de Turisme Costa Brava-Girona, a los que agradecemos su interés. Queremos también agradecer la colaboración del Ayuntamiento de Lloret de Mar por su asesoramiento, y por facilitar algunos catálogos de operadores extranjeros. Este artículo recoge una parte del estudio “Calidad y precios en los destinos turísticos de sol y playa” de los mismos autores. El análisis realizado a nivel de zonas también se ha desarrollado por subzonas y núcleos turísticos. 6. BIBLIOGRAFIA AECIT (2002). La Actividad Turística Española en 2001. Aguiló, E. et al. (2002). Las Fases de Post-estancamiento de un Destino Turístico Maduro. Premio Tribuna FITUR-Jorge Vila Fradera. Clewer, A., Pack, A., Sinclair, T. (1992). Price competitiveness and inclusive tourism holidays in European cities. Jonson, P. and Thomas, B., eds, Choice and Demand in Tourism, Mansell, London, 123-144. Coenders, G.; Espinet, J.M.; Saez, M. (2002). “Predicting random level and seasonality of hotel prices. A structural equation growth curve approach”. Tourism Analysis,8, 15-31 Editur (2002). “Las mayores empresas del turismo español”, Editur, n. 2223. Espinet, J.Mª (1999). “Estudi dels preus al sector hoteler de la Costa Brava Sud”. Tesis doctoral. Universitat de Girona. Espinet, J.Mª; Saez, M.; Coenders, G.; Fluvià, M. (2003). “The Effect on Prices of the Attributes of Holiday Hotels: a Hedonic Prices Approach”, Tourism Economics, 9 (2), 165-177. FVW International (2002). “Europäische Veranstalter 2001”. Fvwdokumentation. n. 14. Greene, W.H. (2000). Econometric analysis. Prentice-Hall. Houthakker, H.S. (1952). “Compensated changes in quantities and qualities consumed”. Review of Economic Studies, 19 (3), 155-164. Jaime-Pastor, V. (1999). “Un análisis de los precios hoteleros empleando funciones hedónicas”. Estudios Turísticos, 139, 65-87. Rosen, S. (1974). “Hedonic prices and implicit markets: product differentation in pure competition”. Journal of Political Economy, 82, 34-55. Sinclair, M.T., Clewer, A., Pack, A. (1990). Hedonic prices and the marketing of package holidays: the case of tourism resorts in Malaga. Ashworth, G. and Goodall, B., eds. Marketing of Tourism Places, Routledge, London, 85-103. Uriel, E.; Monfort, V.M. (dirs.), Ferri, J.;Fernández de Guevara, J. (2001). El Sector Turístico en España. Caja de Ahorros del Mediterráneo.