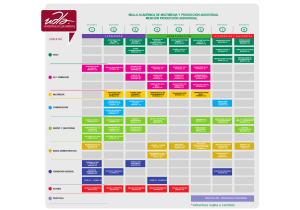

PROGRAMA DE COMPETITIVIDAD Y CADENAS PRODUCTIVAS

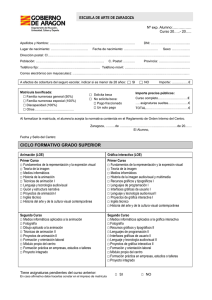

Anuncio