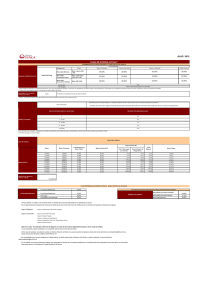

Iconos - Pontificia Universidad Católica del Ecuador

Anuncio