Informe completo (Documento en Pdf)

Anuncio

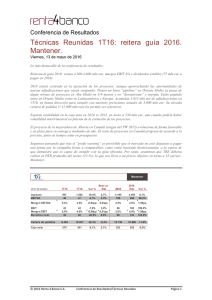

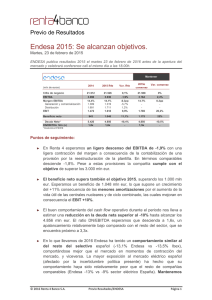

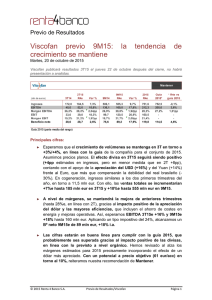

Ficha de empresa Sobreponderar LIBERBANK Última cotización Precio Objetivo Rentabilidad esperada Bancos 0,64 € 0,88 € 36,6% 5 de noviembre de 2014 Datos básicos (mln eur) 2013 2014E 2015E 2016E Ratios bursátiles 2013 2014E 2015E 2016E Margen Bruto 881 -418 -48 -5,4% 910 3,3% 490 17,2% 113 135,5% 12,4% 800 -12,1% 415 -15,3% 146 29,1% 18,2% 842 5,1% 454 9,5% 212 45,0% 25,2% Market cap 1.039 1.682 1.682 1.682 Crecto M.B Margen de Explotación Crecto M.E Bº Neto Crecto Bº Neto Mg neto PER P/VC RPD 21,6x 0,7x -- 14,9x n.d 0,0% 11,5x n.d 3,5% 7,9x n.d 3,5% Rentabilidad ROE ROA 2013 3,9% NA 2014E 6,1% 0,33% 2015E 6,4% 0,46% 2016E 8,7% 0,75% Datos por acción (eur)2013 BPA 0,03 Crecto BPA -Pay-out 0% DPA 0,00 Crecto DPA -- 2014E 0,04 39,6% 0% 0,00 -- 2015E 0,06 29,1% 40% 0,02 -- 2016E 0,08 45,0% 28% 0,02 0,0% Eficiencia Ratio de eficiencia 2013 42% 2014E 42% 2015E 43% 2016E 41% Solvencia y morosidad 2013 2014E 2015E 2016E 1 mes -13,0% -3,9% -9,1% 2014 7,5% 2,4% 5,1% CET1 BIII "phase-in"* 10,04% 13,9% 14,9% 15,9% Tier I 10,04% 15,3% 16,3% 17,3% Tasa de morosidad 5,99% 10,3% 10,3% 10,3% Cobertura de morosidad 34,55% 46,2% 56,6% 66,2% * RPD año calculada como DPA año / Cotización año Evolución de la cotización LIBERBANK Total Ibex Liberbank vs Ibex 1 día -5,3% -2,1% -3,2% ACCIONARIADO Caja Asturias 52% * 2011 y 2012 BII Datos bursátiles Rango de cotización (eur/acc): máx 52 semanas mín 52 semanas Vol med diario 6 meses: Mln acciones Mln euros 0,86 0,48 Número acciones (mln) Beta 2.612,2 1,39 9,17 5,91 Caja Extremadura 16% Fernando Masaveu 9% Luis Tinajero 12% Recomendación consenso Caja Cantabria 11% * Fuente: IBES y Renta 4. TESIS DE INVERSIÓN Los resultados de 9M14, confirman la tendencia de recuperación y la reducción de las pérdidas trimestre a trimestre. En un contexto de mejora de ingresos vía margen de intereses Un margen de intereses (121 mln de euros en 3T14) que incluye 2 mln de euros no recurrentes, por lo que en términos homogéneos vs 2T14 el avance es del 3,5%. En este sentido, de cara a 4T14 la recuperación del margen de intereses en términos trimestrales esperamos que continúe siendo sólida, nuevamente apoyado por una corrección del coste de pasivo minorista (-12 pbs 3T14/2T14 hasta 0,87%). Cabe destacar que en 3T14 se da una mejora de la rentabilidad del activo minorista de +8 pbs hasta niveles del 2,25% (vs -9 pbs en 2T14/1T14), un comportamiento que la entidad no ve extrapolable para próximos trimestres, donde esperan una estabilización. Calidad crediticia: sorprende el aumento de la morosidad en el trimestre (+23 pbs en 3T14/2T14) y es que la moderada reducción del saldo de dudosos (-1,3% 3T14/2T14) no permite compensar el efecto negativo de la caída del crédito del -3,5% trimestral. Provisiones: totalizan 74 mln de euros en el trimestre lo que supone un incremento del 4% frente a 2T14 (vs 69 mln de euros R4e y consenso). Este comportamiento se explica por la inclusión de anticipación de provisiones (26 mln de euros, +30% 3T14/2T14) y un aumento trimestral cercano al 16% de las dotaciones por deterioro de crédito. Todo ello se traduce en un coste del riesgo de 121 pbs 3T14 anualizado (vs 97 pbs en 2T14). Solvencia: el ratio CET 1 “phase-in” se sitúa en el 14,15% (no incluye el impacto del repago de los CoCos) lo que supone una mejora de 5,52 pp desde dic13. Las dos principales variables que han contribuido a este aumento del nivel de solvencia han sido la ampliación de capital que ha supuesto 3,36 pp y la reducción de los APR con 1,06 pp, el resto ha venido explicado por la generación orgánica (59 pbs) y la conversión de los CoCos (+37 pbs). Ficha de empresa En la conferencia de resultados la entidad ha confirmado los objetivos planteados en su plan estratégico, crecimiento superior al +10% i.a en 2014, situar el MI/ATM en niveles del 1,5% en 2016 (vs 1,07% en 9M14), normalización de costes hasta 100 mln de euros trimestrales (vs 110 mln de euros en 3T14) y coste de riesgo de 50 pbs para 2016. En términos de volúmenes han reducido algo la guía de crecimiento de los depósitos a clientes hasta un rango entre el +1% - 2% i.a en 2016 (vs +2% previo). Mantenemos nuestra visión positiva del valor con una recomendación de Sobreponderar y precio objetivo de 0,88 euros/acc. Cuenta de pérdidas y ganancias 3T13 3T14a 3T14 R4e Var i.a vs R4e 9M13 9M14a % 9M14 R4e Var i.a % vs R4e Margen de intereses 95 121,4 120,6 28% Rendimiento de instrumentos de 3 capital1 0 -63% Rdos. Entidades valoradas por6metodo12 de participación 6 100% Comisiones netas 44 46 49 6% ROF + Dif. De cambio 31 18 3 -40% Otros productos de explotación -5(netos)-22 -19 306% Margen bruto 172 177 160 2% 0,6% n.r 100% -6% 471% 15% 11% 315 8 22 158 163 -14 651 339 1 29 147 284 -52 749 338 0 23 150 269 -49 732 8% -83% 35% -7% 74% 261% 15% 0,2% n.r 26% -2% 6% 6% 2% Gastos de administración de 100 explotación 101 97 1% Amortizaciones 10 9 10 -6% Margen neto (pre-provisiones) 62 66 53 7% Dotaciones a provisiones (neto) 10 5 -3 -49% Pérdidas por deterioro de activos 112 financieros(neto) 74 69 -34% Pérdidas por deterioro del resto2 de activos 0 (neto)0 n.r Otras ganancias / perdidas -18 -13 0 -26% Resultado antes de impuestos -80 -26 -14 -67% -34 -17 -2 -52% Impuestos Rsultado del ejercicio -46 -10 -11 -78% -8 -4 -3 n.r Minority interests Beneficio neto atribuido a la -37sociedad -6 dominante -9 -84% 5% -6% 25% -309% 7% n.r n.r 92% 599% -13% n.r -30% 336 32 283 16 302 2 -9 -46 -54 7 0 14 301 29 418 0 261 -8 -54 111 16 94 -4 98 297 30 405 -8 256 -8 -41 123 31 93 -3 95 -10% -9% 48% n.r -14% n.r 509% -339% n.r 1186% n.r 577% 1% -2% 3% n.r 2% -2% 32% -10% -46% 2% 36% 3% Ficha de empresa DEBILIDADES Baja rentabilidad del activo // Cierta dependencia a ROF // Elevado peso de particular hipotecario dentro de la cartera, menor rentabilidad // AMENAZAS Aumento del spread en el mercado interbancario // Nuevo repunte de los créditos dudosos // Dificultades de financiación en mercado mayorista // Guerra de depósitos // Presión en márgenes // FORTALEZAS Elevada penetración en la áreas naturales // Entidad recapitalizada // Base de clientes sólida // OPORTUNIDADES Reducción de costes // Crecimiento de volúmenes en las áreas naturales // Plusvalías latentes en la cartera de renta fija // COMPARATIVA SECTORIAL COMPAÑÍA BANKINTER ’R’ BANCO POPULAR ESPANOL BANCO DE SABADELL CAIXABANK BANKIA LIBERBANK PROMEDIO COMPAÑÍA BANKINTER ’R’ BANCO POPULAR ESPANOL BANCO DE SABADELL CAIXABANK BANKIA LIBERBANK PROMEDIO COMPAÑÍA BANKINTER ’R’ BANCO POPULAR ESPANOL BANCO DE SABADELL CAIXABANK BANKIA LIBERBANK PROMEDIO MLN ACCS 899 2.101 4.013 5.651 11.517 2.612 PER 14E 19,1x 29,7x 25,7x 29,5x 16,4x 12,6x 22,2x PRECIO CAP. BURSÁTIL (EUR/ACC) (MLN EUR) 6,28 5.646 4,28 8.991 2,16 8.669 4,16 23.525 1,35 15.514 0,64 1.682 PER 15E 14,6x 14,8x 14,8x 14,2x 12,8x 11,7x 13,8x Revalorización en ... 1 DIA 5 DIAS -1,6% -6,9% -3,2% -17,3% -3,2% -7,7% -0,8% -5,5% -2,6% -6,1% -5,3% -8,2% -2,8% -8,6% RECOMEND, CONSENSO Vender Neutral Vender Comprar Vender Comprar P OBJETIVO CONSENSO 6,35 4,71 2,30 4,86 1,42 0,89 DTO (+) PRIMA (-) 1,1% 10,0% 6,5% 16,7% 5,4% 38,2% 13,0% RPD 14E 1,2% 1,2% 0,5% 4,7% 0,0% 0,0% 1,3% CTO BPA 13-15E 25% 39% 49% 98% 20% 2% 38,8% PEG 14E 0,8x 0,8x 0,5x 0,3x 0,8x 8,4x 1,9x PEG 15E 0,6x 0,4x 0,3x 0,1x 0,6x 7,8x 1,6x ROE 14E 10,3% 4,9% 5,7% 6,5% 9,6% 6,7% 7,3% P/VC 14E NA NA NA NA NA NA -- 1 MES -7,1% -9,3% -7,5% -11,4% -7,6% -13,9% -9,4% 3 MESES -3,2% -4,6% -11,7% -5,1% -5,7% 1,3% -4,9% AÑO 2014 26,0% -1,2% 15,0% 13,6% 9,2% 7,5% 11,7% 1 AÑO 40,0% 4,4% 14,9% 14,1% 26,1% 29,1% 21,4% Ficha de empresa EVOLUCIÓN COTIZACIÓN ÚLTIMOS 12 MESES (EUR/ACC) GLOSARIO Ratio de Eficiencia: costes de explotación / margen bruto DPA: dividendo por acción Ratio BIS: (Tier 1+ Tier 2) / APR CFPA: cash flow por acción Tier 1: Recursos propios básicos (Core capital + acciones preferentes) Market cap: capitalización bursátil (nº acciones x cotización) Tasa morosidad: Créditos dudosos / Riesgos totales Valor de empresa: capitalización bursátil + deuda neta Cobertura morosidad: fondos de cobertura / créditos dudosos PER: cotización/BPA ROE: Bº neto / Fondos propios P/CF: cotización/CFPA ROA: BAI/ATM ATM: Activos Totales Medios BPA: beneficio por acción P/VC: cotización/Valor contable por acción Payout: porcentaje de beneficios destinados a dividendo RPD: rentabilidad por dividendo (DPA/cotización) El presente informe de análisis no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que los valores, instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que debe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el asesoramiento específico y especializado que pueda ser necesario. El contenido del presente documento así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaboradas por el Departamento de Análisis de Renta 4 S.V., S.A., con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y está sujeto a cambios sin previo aviso. Este documento está basado en informaciones de carácter público y en fuentes que se consideran fiables, pero dichas informaciones no han sido objeto de verificación independiente por Renta 4 S.V., S.A., por lo que no se ofrece ninguna garantía, expresa o implícita en cuanto a su precisión, integridad o corrección. Renta 4 S.V., S.A., no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni puede servir de base a ningún contrato, compromiso o decisión de ningún tipo. Renta 4 S.V., S.A., no asume responsabilidad alguna por cualquier pérdida directa o indirecta que pudiera resultar del uso de este documento o de su contenido. El inversor tiene que tener en cuenta que la evolución pasada de los valores o instrumentos o resultados históricos de las inversiones, no garantizan la evolución o resultados futuros. El precio de los valores o instrumentos o los resultados de las inversiones pueden fluctuar en contra del interés del inversor incluso suponerle la pérdida de la inversión inicial. Las transacciones en futuros, opciones y valores o instrumentos de alta rentabilidad (high yield securities) pueden implicar grandes riesgos y no son adecuados para todos los inversores. De hecho, en ciertas inversiones, las pérdidas pueden ser superiores a la inversión inicial, siendo necesario en estos casos hacer aportaciones adicionales para cubrir la totalidad de dichas pérdidas. Por ello, con carácter previo a realizar transacciones en estos instrumentos, los inversores deben ser conscientes de su funcionamiento, de los derechos, obligaciones y riesgos que incorporan, así como los propios de los valores subyacentes de los mismos. Podría no existir mercado secundario para dichos instrumentos. Cualquier Entidad integrante del Grupo Renta 4 o cualquiera de las IICs o FP gestionados por sus Gestoras, así como sus respectivos directores o empleados, pueden tener una posición en cualquiera de los valores o instrumentos a los que se refiere el presente documento, directa o indirectamente, o en cualesquiera otros relacionados con los mismos; pueden negociar con dichos valores o instrumentos, por cuenta propia o ajena, proporcionar servicios de asesoramiento u otros servicios al emisor de dichos valores o instrumentos, a empresas relacionadas con los mismos o a sus accionistas, directivos o empleados y pueden tener intereses o llevar a cabo cualesquiera transacciones en dichos valores o instrumentos o inversiones relacionadas con los mismos, con carácter previo o posterior a la publicación del presente informe, en la medida permitida por la ley aplicable. Sin perjuicio de lo anterior, a fecha del presente informe el Grupo Renta 4 Banco presta al Emisor a fecha de la presente, servicios bancarios y de inversión, de Agente y Proveedor de Liquidez de sus acciones y obligaciones convertibles, sin que estos intereses financieros puedan ser considerados como relevantes para el Grupo. El Grupo Renta 4 Banco tiene implementadas barreras de información y cuenta con un Reglamento Interno de Conducta de obligado cumplimiento para todos sus empleados y consejeros para evitar o gestionar cualquier conflicto de interés que pueda aflorar en el desarrollo de sus actividades. Los empleados de RENTA 4 S.V., S.A., pueden proporcionar comentarios de mercado, verbalmente o por escrito, o estrategias de inversión a los clientes que reflejen opciones contrarias a las expresadas en el presente documento. Ninguna parte de este documento puede ser: (1) copiada, fotocopiada o duplicada en ningún modo, forma o medio (2) redistribuida o (3) citada, sin permiso previo por escrito de RENTA 4 S.V., SA. Ninguna parte de este informe podrá El sistema retributivo del autor/es del presente informe no está basado en el resultado de ninguna transacción específica de banca de inversiones. Renta 4 S.V., S.A., es una entidad regulada y supervisada por la CNMV. Renta 4 S.V., S.A. Paseo de la Habana, 74 28036 Madrid Dña. Nuria Álvarez Añibarro Tel: 91 384 85 00 Fax 91 384 85 44. e-mail: nalvarez@renta4.es