Comunicado de Prensa - 14 de agosto del 2003 (Archivo pdf 10 KB)

Anuncio

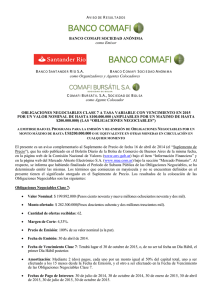

COMUNICADO DE PRENSA Banco Hipotecario S.A. (el “Banco”) anunció hoy que está iniciando una oferta de canje (la “Oferta”) para todas sus series de obligaciones negociables, las cuales consisten en las siguientes: la Serie 1 al 10% con vencimiento en el 2003, la Serie 3 al 10.625% con vencimiento en el 2006, la Serie 4 al 13% con vencimiento en el 2008, la Serie 6 al 12.25% con vencimiento en el 2002, la Serie 16 al 12.625% con vencimiento en el 2003, la Serie 17 al 9% con vencimiento en el 2002, la Serie 22 al 8.75% con vencimiento en el 2002, la Serie 23 al 10.75% con vencimiento en el 2004, la Serie al 24 al 9% con vencimiento en el 2005 y la Serie 25 al 8% con vencimiento en el 2005 (conjuntamente, las “Obligaciones Negociables Existentes”). Se les ofrece a los tenedores de Obligaciones Negociables Existentes la oportunidad de canjear sus Obligaciones Negociables Existentes denominadas en dólares por nuevas obligaciones negociables en dólares con el mismo valor nominal y vencimiento en el año 2013 y a ol s tenedores de Obligaciones Negociables Existentes denominadas en euros canjearlas por nuevas obligaciones negociables en euros con el mismo valor nominal y vencimiento en el año 2013. Banco Hipotecario se refiere a esta oferta como la “Oferta a la Par” En la Oferta a la Par, el Banco está ofreciendo canjear Obligaciones Negociables Existentes por: (i) obligaciones negociables a largo plazo por un 90% del valor nominal de las notas presentadas, más (ii) obligaciones negociables a largo plazo por un valor nominal igual al 10% del valor nominal de las notas presentadas si dichas obligaciones son presentadas antes del 15 de Septiembre, más (iii) obligaciones negociables a largo plazo y efectivo como compensación por intereses impagos. Aquellos tenedores de Obligaciones Negociables Existentes de Banco Hipotecario que participen de la Oferta a la Par podrán participar de una segunda oferta que se realizará en forma simultánea. En esta segunda oferta se podrá escoger entre una opción de pago en efectivo “Oferta de Efectivo” y una opción por nuevas obligaciones negociables con garantía y un plazo menor “Oferta con Garantía.” En la Oferta de Efectivo, Banco Hipotecario ofrece la opción de canjear las obligaciones negociables a largo plazo recibidas en la Oferta a la Par por un monto en efectivo igual a un 45% del valor nominal de dichos bonos más un pago en efectivo por concepto de intereses impagos. En la Oferta con Garantía, Banco Hipotecario ofrece la opción de canjear las obligaciones negociables a largo plazo recibidas en la Oferta a la Par por nuevas obligaciones negociables con garantía fiduciaria por un valor nominal equivalente al 70% del valor nominal de los bonos recibidos en la Oferta a la Par, más un pago en efectivo por concepto de intereses impagos. La garantía consiste en la constitución de un fideicomiso integrado por BODENES y préstamos garantizados por al menos el 110% del monto nominal de las nuevas obligaciones con garantía a emitirse. Las obligaciones negociables dan también derecho a recibir un pago contingente por apreciación en el valor de las acciones del Banco (“StARS”). Las StARS pueden ser pagadas en efectivo, en acciones clase D o mediante una combinación de ambos sólo al momento del vencimiento de las obligaciones negociables garantizadas y conforme el método de valuación previsto en la Oferta. Las StARS no son separables de las obligaciones negociables garantizadas. El Banco también intentará ejecutar un Acuerdo Preventivo Extrajudicial (“APE”). Si las ofertas se completan exitosamente y más del 75% de los acreedores del banco (incluyendo la condición de que el APE sea aprobado por al menos el 66,6% de cada clase de acreedores afectada) aprueban ejecutar dicho acuerdo, el Banco pretende peticionar su firma y homologación judicial. La Oferta presentada, la solicitud para modificar ciertas cláusulas legales de las Obligaciones Negociables Existentes, la solicitud del APE, así como la reestructuración de la deuda bancaria de Banco Hipotecario (en términos substancialmente iguales a la Oferta hecha a los tenedores de bonos), forman parte del plan integral de reestructuración implementado por el Banco. La Oferta está sujeta a ciertas limitaciones y varias condiciones, incluyendo el monto disponible para las oferta en efectivo y el monto que se emitirá de las nuevas obligaciones negociables con garantía. El Banco destinará hasta un máximo de US$60,000,000 para la oferta en efectivo y emitirá un máximo de US$300,000,000 de nuevas obligaciones negociables con garantía. Los acreedores bancarios del Banco también podrán participar de la Oferta en Efectivo y la Oferta con Garantía. A su vez, la Oferta está condicionada, entre otras cosas a la reestructuración de la deuda bancaria del Banco (con un mínimo de 90% de participación) y al logro de una participación de al menos el 90% de las Obligaciones Negociables Existentes. Banco Hipotecario ha iniciado este proceso de reestructuración con el objetivo de extender vencimientos, reducir el costo de su deuda y mejorar su base de capital. Las nuevas obligaciones negociables no están registradas en los Estados Unidos y la presente oferta esta siendo hecha a tenedores de bonos fuera de Italia hasta que se registre la oferta en dicho país. Por consultas dirigirse a Global Bondholder Services Corporation, Attn: Grainne McIntyre, en 65 Broadway, Suite 704, 7th Floor, New York, New York 10005, teléfono: (212) 430 3774. ESTE COMUNICADO DE PRENSA NO CONSTITUYE UNA OFERTA DE VENTA DE LAS OBLIGACIONES NEGOCIABLES AQUÍ REFERIDAS EN ARGENTINA, EN ESTADOS UNIDOS NI EN NINGUNA OTRA JURISDICCIÓN EN LA QUE DICHA OFERTA ESTE PROHIBIDA Y LAS OBLIGACIONES NEGOCIABLES NUEVAS NO PODRÁN SER VENDIDAS EN LOS ESTADOS UNIDOS NI EN ARGENTINA DE NO MEDIAR SU REGISTRO O UNA EXENCIÓN AL REGISTRO BAJO LAS LEYES Y NORMAS APLICABLES A LA EMISIÓN Y COLOCACIÓN DE OBLIGACIONES NEGOCIABLES DE ITALIA, DE ESTADOS UNIDOS (SECURITIES ACT DE 1933 DE LOS ESTADOS UNIDOS, CON SUS MODIFICACIONES) Y DE ARGENTINA (LEY DE OFERTA PUBLICA CON SUS LEYES Y NORMATIVAS MODIFICATORIAS Y COMPLEMENTARIAS), NI EN NINGUNA OTRA JURISDICCIÓN EN LA QUE DICHA VENTA ESTÉ PROHIBIDA. LA COMPAÑIA NO TIENE PREVISTO REGISTRAR NINGUNA PARTE DE LA OFERTA EN LOS ESTADOS UNIDOS NI REALIZAR UNA OFERTA PÚBLICA DE LAS OBLIGACIONES NEGOCIABLES NUEVAS EN NINGUNA JURISDICCIÓN DISTINTA DE ARGENTINA. ESTE COMUNICADO DE PRENSA NO PODRÁ SER DISTRIBUIDO EN LOS ESTADOS UNIDOS O REENVIADO A NINGÚN MEDIO ESTADOUNIDENSE, NI DISTRIBUIDO O REENVIADO A LOS MEDIOS DE NINGÚN OTRO PAÍS EN EL QUE DICHA DISTRIBUCIÓN O REENVÍO PUEDA ESTAR PROHIBIDO. LA OFERTA NO ESTA SIENDO LANZADA EN ITALIA Y NO ESTA DIRIGIDA A RESIDENTES ITALIANOS. LA OFERTA PUEDE SER LANZADA EN ITALIA SOLAMENTE PREVIA APROBACIÓN POR EL CONSOB DE LA PUBLICACIÓN DE UN PROSPECTO EN ITALIANO DE ACUERDO A LAS LEYES Y REGULACIONES DE DICHO PAIS.