Guía 5

Anuncio

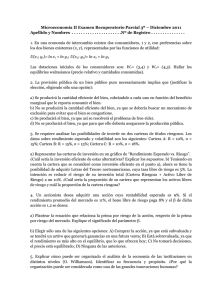

Ingeniería Económica II 71.51 Ejercicios 5ta Clase Práctica: Riesgo-Cartenas-CAPM Ejercicio 1: Carteras Green Peace (GP) recibe como donación gran parte de las acciones de Kribe SA adoptando el compromiso de nunca venderlas. Dicha donación representa el 50% de las posibilidades de inversión de GP (puede invertir otro tanto en otra cosa). Perspectivas Mercado Kribe Alza Baja Crisis Azúcar en el Caribe Probabilidad Rendimiento 50% 25% 30% 10% 20% -25% Evalúe que le conviene más a GP de mantener su inversión en Kribe al 50%: a) Invertir ese otro tanto en un bono libre de riesgo (rf = 5%) b) Invertir ese otro tanto en la empresa Hawai, compañía azucarera a la que le va bien cuando hay crisis de azúcar en el Caribe. Perspectivas Mercado Hawai: Alza Baja Crisis Azúcar en el Caribe Probabilidad Rendimiento 50% 1% 30% -5% 20% 35% Ejercicio 2: Riesgo – Carteras – Modelo CAPM. (a) Si A participa en x% en una cartera que contiene también a B y ningún activo más, encuentre el rendimiento del portfolio sabiendo que rA = 0,11 y rB = 0,21. Si A = 0,07 y B = 0,19, determine de la cartera. El coeficiente de correlación es 0,4. A menor correlación entre los rendimientos de los activos, ¿los beneficios de la diversificación son menores o mayores? ¿Cuál es dicho beneficio? (b) La tasa libre de riesgo es de 6% y los rendimientos del mercado de 10%, ¿qué rendimiento requerirán los inversiones de las siguientes inversiones? A (A = 0,53) ; B (B = 1,35) ; C (C = 0,85) ; D (D = 1,05). (c) E, con una beta de 1,2 se está vendiendo actualmente en 50 $/acc. y pagará un dividendo de 2,50 $ este año. Se espera que tenga un precio de 54 $/acc. a fin de año. rf = 7%, rm = 13%. Calcule el rendimiento requerido. ¿Compraría ese activo? Ejercicio 3: Línea del Mercado de Capitales (CAPM) Suponga que tiene la situación del cuadro. ACTIVO AA BB BETA 1,5 0,9 REND. ESPERADO 18% 15% a) Si la tasa libre de riesgo es 8%, ¿son correctos estos valores de los instrumentos? b) Si considera correcto uno de los precios de los activos, ¿que debería suceder con el otro en el mercado? Ejercicio 4: Riesgo Examine la siguiente información para dos instrumentos financieros. (a) ¿Cuál tiene mayor riesgo total? (b) ¿Cuál tiene mayor riesgo no sistemático? (c) ¿Qué activo tendrá la mayor prima de riesgo? (d) Cuál es la corrección que se hace habitualmente al cálculo del rendimiento requerido para adaptar su uso a mercados emergentes? Desvío estándar 40% 20% Instrumento A Instrumento B Beta 0,5 1,5 Ejercicio 5: Riesgo Dados dos proyectos, uno (X) promete un VAN esperado de $35.000 con un σ de $22.000, otro (Y) con un VAN esperado de $20.000 con un σ de $20.000. Basándose solo en los datos dados. ¿Cuál es más riesgoso? ¿Por qué? Ejercicios Complementarios Ejercicio 6: Riesgo – Carteras – Línea del Mercado de Capitales (CAPM) a) Una empresa está considerando dos proyectos, ambos requieren una inversión de $4500 y ambos tienen una vida esperada de 10 años. La distribución de probabilidad de los ingresos para cualquiera de los años se indica a continuación ¿Cuál es el proyecto más riesgoso? Proyecto A Ingreso Probabilidad 700 10% 900 80% 1000 10% Proyecto B Ingreso Probabilidad 550 20% 800 30% 1000 30% 1400 20% b) Obtenga el riesgo de una cartera compuesta en 1/3 por el activo A cuyo riesgo es 20% y 2/3 del activo B cuyo riesgo es 10%. Trabaje con ρ= +1, 0 y -1. Explique sus conclusiones. c) Grafique la curva del mercado para Beta 0,6 ; 1 y 1,4 rf= 8% rm= 12%, y luego para rm=11% ¿Qué sentido (implicación) tiene la pendiente de la línea? ¿Por qué no hay puntos fuera de la línea siempre que el mercado sea perfecto y las expectativas homogéneas? Ejercicio 7: Riesgo - Carteras Según la siguiente información: Activo A B Proporción Cartera [K] 20% 80% Rendimiento Esperado [E(r)] 21% 15% Riesgo asociado 40% 20% A B) = 0,5 Determine rendimiento y riesgo de la cartera -C- conformada por los activos A y B. De que variables depende el riesgo de la cartera C? si = -1 ¿Cuál sería la proporción del activo A para que la cartera C esté exenta de riesgo? Ejercicio 8: Carteras Se tienen las siguientes proyecciones para las acciones comunes de tres empresas: Estado de la economía Expansión Recesión Probabilidad de estado 0,4 0,6 Rend. Acción A 10% 8% Rend. Acción B 15% 4% Rend. Acción C 20% 0% A) ¿Cuál es el rendimiento de una cartera con cantidades iguales invertidas en cada una de las tres empresas? B) Cuál sería el rendimiento esperado si la mitad de la cartera estuviera invertida en A, mientras que el resto estuviera dividido en partes iguales entre B y C? C) Cuáles son las desviaciones standard de las dos carteras? Ejercicio 9: Carteras – Modelo CAPM a) Carteras. Se dan dos activos (A y B) y tres posibles estados de la economía: ESCENARIO Recesión Normal Expansión PROBABILIDAD 10% 60% 30% η esperado A -20% 10% 70% η esperado B 30% 20% 50% Encuentre los rendimientos esperados y los riesgos de cada activo. En total usted tiene $20.000, invierte $6.000 en A y el resto en B. Determine rendimiento esperado y riesgo de cartera. ¿De que factores depende el riesgo de una cartera? (enumerar y no olvidar ninguno). b) CAPM. XX.SA contempla invertir en un proyecto totalmente financiado mediante la emisión de acciones comunes, con un β del proyecto igual a 0,8. La empresa normalmente se dedica a proyectos bastante distintos a este, por lo que el β de la empresa es de 2. Usted calculo la TIR y le dio 12%. Se sabe que el rf= 5% y rm=10%. ¿Acepta el proyecto? ¿El riesgo relevante al calcular el costo del capital (TREMA) de un proyecto es el de sus flujos de efectivo o el de los flujos de los instrumentos financieros (acciones, bonos) que la empresa emite para financiamiento?