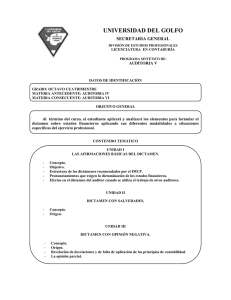

Excelencia Profesional

Anuncio