Caja Rural de Ahorro y Crédito Los Andes S.A.

Anuncio

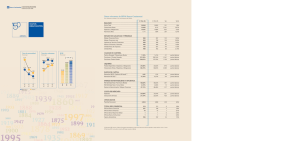

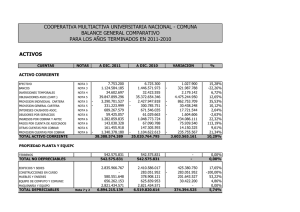

Av. Benavides 1555 Ofic. 605 Miraflores, Lima 18 Perú www.class.pe INFORME DE CLASIFICACION DE RIESGO Caja Rural de Ahorro y Crédito Los Andes S.A. Sesión de Comité Nº 07/2013: 15 de marzo del 2013 Información financiera al 31 de diciembre del 2012 Analista: Jeannette Valdiviezo jvaldiviezo@class.pe La Caja Rural de Ahorro y Crédito Los Andes S.A. (“la Caja”), es una institución financiera que inició sus operaciones en diciembre de 1997, dedicándose desde entonces a actividades de intermediación microfinanciera, especializada en el sector rural, en donde ha concentrado 61.74% de sus colocaciones al 31 de diciembre del 2012. Desde fines del 2010, el principal accionista de la Caja con 93.73% de propiedad, es Peruvian Andes Corporation, empresa holding creada por inversionistas privados peruanos y extranjeros, con experiencia en el negocio de microfinanzas. Al 31 de dciembre del 2012, la institución registró 5.01% del total de colocaciones directas, respecto al total de cajas rurales nacionales, 3.77% del total de las obligaciones con el público y 6.29% de los ingresos financieros totales en ese sub-sector empresarial financiero. Clasificaciones Vigentes Fortaleza Financiera Perspectivas FUNDAMENTACION La categoría de clasificación riesgo de fortaleza financiera asignada a la Caja Rural de Ahorro y Crédito Los Andes S.A. se fundamenta en: • La experiencia adquirida en el desarrollo de 16 años de operaciones, registrando un aumento permanente y ordenado, tanto en sus colocaciones, como en sus captaciones, sobre todo en los últimos ejercicios, reflejando ello en sus resultados y en sus indicadores financieros, los cuales presentan resultados favorables y satisfactorios. Ello ha sido reforzado por el aporte del principal accionista, cuyas políticas han fortalecido la operación de la institución, desde su incorporación (2010). • La Caja es una institución financiera focalizada y especializada en proporcionar servicios microfinancieros, orientados mayormente al sector rural, en particular a la actividad agropecuaria. Esto le permite conocer a profundidad su mercado objetivo, teniendo buen posicionamiento y mayor reconocimiento en el ámbito regional, donde concentra actualmente sus actividades (participa con 84.10% de los créditos otorgados por las Cajas Rurales en el departamento de Puno). • El continuo crecimiento de su cartera de colocaciones, se está alcanzando en base al conocimiento del negocio objetivo y a adecuadas políticas de aprobación y de seguimiento en su cartera de créditos, lo que se refleja en menores indicadores de morosidad respecto a los valores promedio que presenta el sistema de Cajas Rurales. BPositivas • • La adecuada estructura financiera y operativa de la institución. El respaldo del accionista mayoritario, Peruvian Andes Corporation, que le ha proporcionado reconocimiento en el mercado financiero local e internacional, promoviendo su fortalecimiento patrimonial de la Caja, gracias a su política de capitalización de utilidades y de nuevos aportes, de acuerdo a las necesidades y a las proyecciones de la institución. Indicadores financieros En miles de nuevos soles de diciembre del 2012 Dic.2010 Dic.2011 Dic.2012 Total Activos Colocac. Directa (sin Contingentes) Stock de Provisiones Pasivos exigibles Patrimonio 67,190 55,397 2,922 58,967 8,218 102,521 85,133 3,815 88,107 13,268 130,872 108,352 5,932 112,935 17,661 Resultado Operac. Bruto Gastos de apoyo y deprec. Provisiones por colocac. Resultado neto 11,473 -6,435 -1,140 2,279 17,023 -9,112 -1,612 4,091 22,676 -12,097 -3,780 4,540 Morosidad Global Déficit Provisiones vs. Patrimonio 4.16% -7.48% 3.16% -8.48% 4.35% -6.89% Tolerancia a Pérdidas Ratio de Capital Global 13.07% 14.85% 13.83% 15.10% 14.53% 15.00% Liquidez básica/Pasivos Posición cambiaria 0.41 0.01 1.25 -0.19 0.74 -0.11 45.72% 15.26% 54.12% 13.76% 37.58% 14.42% Ranking en colocac. vigentes Ranking en depósitos 7/10 8/10 5/11 6/11 6/10 7/10 Nº de sucursales Nº de empleados 4 150 4 194 9 271 Resul.neto/Capital Gastos de apoyo/Act.prod. *Las cifras han sido ajustadas a soles constantes de diciembre del 2012. La categoría de clasificiación de riesgo asignada también toma en cuenta factores adversos, como: • La agresiva competencia existente en el sector microfinanciero, con creciente interés e incursión de diferentes instituciones financieras, motivados por las importantes oportunidades de crecimiento existentes, tanto en términos de colocaciones, como de rentabilidad, las mismas que están buscando incrementar su presencia en la zona de operaciones de la Caja. • El tamaño de sus operaciones, su capacidad de respuesta frente a la competencia y de influir en el mercado. • La concentración relativa de sus colocaciones, tanto en términos geográficos, como por producto y por sector económico, lo que implica mayor riesgo, debido a que el sector rural se encuentra expuesto a fenómenos climatológicos y sociales, en particular los relacionados con la zona sur andina del país. • La cultura de gobierno corporativo, la cual se encuentra aún en proceso de consolidación. Al cierre del ejercicio 2012, la Caja registró un crecimiento en su cartera bruta de 27.27% respecto al 2011, así como el incremento en sus resultados netos de 10.99% (respecto a diciembre del 2011), logrados por contar con especialización en el otorgamiento de créditos al sector rural y en particular, al sector pecuario (61.74% de los créditos vigentes). Esto ha repercutido favorablemente en sus indicadores financieros, principalmente en los que a rentabilidad y a calidad de cartera se refieren. Al 31 de diciembre del 2012, el nivel de morosidad global de la Caja fue de 4.11%, ubicándose por debajo del promedio del conjunto de Cajas Rurales, que registró una morosidad de 5.32%. INSTITUCIONES MICROFINANCIERAS La Caja registró una utilidad neta de S/. 4.54 millones al 31 de diciembre del 2012, 10.99% superior a la registrada en el ejercicio 2011 (S/. 4.09 millones), alcanzando una rentabilidad sobre el patrimonio de 25.71%. La política de fortalecimiento de la Caja, a partir del ingreso de su actual accionista (capitalización de 100% de las utilidades de libre disponibilidad y aportes de capital social en efectivo), permite respaldar el crecimiento proyectado para la institución en el mediano plazo. La presencia del nuevo socio y de funcionarios de capacidad y experiencia en el sector financiero nacional e internacional, permitirá seguir desarrollando sus planes estratégicos, de acuerdo a los objetivos de crecimiento previsto, y facilitará la consolidación de su política de gobierno corporativo. PERSPECTIVAS Las perspectivas asignadas a la clasificación de riesgo de la Caja son positivas en virtud al desempeño de sus indicadores financieros, al crecimiento de sus operaciones y a los márgenes de rentabilidad que presenta. La Caja cuenta con los recursos necesarios para soportar su carga financiera, cubrir los costos relacionados con la incobrabilidad de créditos y sus gastos administrativos. Caja Los Andes busca consolidar su posición como una entidad financiera especializada en servicios microfinancieros, teniendo como visión llegar a ser la empresa financiera con mayor cobertura en la región sur del país, y ser reconocida por la calidad de sus servicios y por la confianza de sus clientes, con énfasis en operaciones rurales. La Caja enfrenta intensa competencia en el mercado de las microfinanzas, debido al ingreso de nuevas entidades financieras a su ámbito de operaciones, al reducido tamaño del mercado y al riesgo relacionado con el sector agrícola, que constituye el mercado objetivo de la institución. Caja Los Andes – Diciembre 2012 2 1. Descripción de la Empresa. La Caja Rural de Ahorro y Crédito Los Andes (“la Caja“) fue constituida como una sociedad anónima en setiembre de 1996, con sede en Puno, bajo la denominación de “Caja Rural de Ahorro y Crédito Los Aymaras S.A.” En noviembre de 1997, fue autorizada para operar por la Superintendencia de Banca, Seguros y AFP, mediante Resolución SBS Nº 816-97, iniciando actividades formalmente en diciembre de 1997. A fines de 1998, la Superintendencia de Banca, Seguros y AFP, observó una serie de incumplimientos en el capital suscrito e intervino a la Caja. Ello motivó que a inicios de 1999, se produjera el ingreso de un nuevo grupo de accionistas, destacando el ingreso de la Asociación Rasuhuillca, con cerca de 25% del accionariado. Posteriormente, en marzo de 1999, en Junta General de Accionistas se acordó cambiar la razón social a “Caja Rural de Ahorro y Crédito Los Andes S.A.” Hasta el año 2001, la Caja se enfocó en el otorgamiento de créditos al sector rural por montos proporcionamiente elevados, como apoyo a la actividad agropecuaria por ser la principal actividad económica en el ámbito local de sus operaciones. En el año 2001, la Caja consciente de los riesgos que implicaba la concentración de su cartera, sumado a los diversos problemas que afrontaba el sector, reflejados en los indicadores de morosidad y de pérdidas acumuladas, adoptó diversas medidas estratégicas con la finalidad de reducir la concentración de su cartera y el riesgo de la misma. Una de las medidas adoptadas, involucró el enfoque hacia créditos de bajos montos en las zonas urbanas y rurales, atomizando las colocaciones. Se cambió la estructura organizacional y se implementaron nuevos controles apoyados en un nuevo sistema informático. Los cambios implementados lograron traducirse en mejores resultados. A partir de este proceso, la Caja fue convirtiéndose en una entidad confiable y rentable, caracterizada por su sostenido crecimiento, integrándose como una alternativa de apoyo para el desarrollo empresarial y social de la región altiplánica del país. Ello se ha consolidado a partir del año 2010, con el ingreso de un nuevo accionista mayoritario, Peruvian Andes Corporation (“PAC”), el cual aporta la experiencia con que cuentan sus socios para perfeccionar el modelo de negocio de microfinanzas de la Caja, implantando mejores controles de gestión, fortaleciendo el patrimonio, y respaldando los planes estratégicos a mediano y largo plazo de la institución. INSTITUCIONES MICROFINANCIERAS a. Propiedad Al 31 de diciembre del 2012, el capital social de la Caja ascendió a S/. 12.07 millones, luego de incrementarse en 41.33%, respecto a lo registrado al cierre del 2011 (S/. 8.54 millones, considerando valores constantes), por la reinversión de 100% de sus utilidades de libre disponibilidad. Respecto a las utilidades del ejercicio 2012, se cuenta con el compromiso de los socios para capitalizar el íntegro de las mismas. PAC, desde el ejercicio 2010, se desempeña como principal accionista de la Caja, contando actualmente con 93.73% del capital social. PAC es un holding creada por inversionistas privados peruanos y extranjeros, con diversa trayectoria en el negocio de las microfinanzas a nivel internacional. Destaca entre ellos la Sra. Rosanna Ramos Velita, ejecutiva internacional de amplia experiencia en el negocio de microfinanzas, quien ha sido designada como Presidenta del Directorio. La señora Ramos trabajó como funcionaria en diversas instituciones financieras internacionales, y actualmente se desempeña como miembro del directorio de Grameen Foundation (New York, Estados Unidos). Accionistas % Peruvian Andes Corporation Otros accionistas Total 93.73 6.27 100.00 PAC ha presentado una propuesta para adquirir paulatinamente el resto de la participación de los demás accionistas minoritarios. b. Supervisión Consolidada de Conglomerados Financieros y Mixtos (Res. SBS N° 446-2000) La Caja realiza sus operaciones con total autonomía administrativa, económica y financiera. La institución es administrada en forma profesional, evitando todo tipo de trato preferencial. Los créditos otorgados a personas relacionadas, directores, trabajadores, entre otros, deben cumplir con los requisitos exigidos en los manuales respectivos. A diciembre del 2012, la Caja otorgó financiamiento a personas vinculadas por un monto total que representa 0.29% del patrimonio efectivo de la empresa, porcentaje por debajo del monto máximo permitido (30% del patrimonio efectivo). c. Estructura administrativa y rotación del personal Con el ingreso de PAC como principal accionista de la Caja, se ha modificado la conformación del Directorio para el ejercicio 2012, el cual ha quedado constituido por 5 Caja Los Andes – Diciembre 2012 3 miembros titulares, siendo presidido por la Sra. Rosanna Ramos Velita. El actual organigrama de la Caja fue aprobado en mayo del 2012 y cuenta con una estructura plana y funcional, que responde a las necesidades de la institución, adecuándose al crecimiento que ha enfrentado en los últimos ejercicios y a los cambios producidos en el mercado. Directorio Presidente: Vicepresidente: Directores: Administración Gerente General: Gerente General: Gerente de Riesgos (e): Gerente de Negocios: Gerente Tecnología de Información: Gerente de Operaciones (e): Gerente de Talento Hum. y Oper. : Gerente de Finanzas (e): Gerente de Plan. y Expansión(e): Auditoría Interna (e): Asesoría Legal: Rosanna Ramos Velita Johanna Gil Posada Bernadette Stella Chorengel Radhika Jayant Shroff Juan Carlos Palacios Molinelli Washington Deza Deza Lyudmila Chuquimamani Zea Washington Deza Deza Elizabeth Calla Alfaro Henry Condori Alejo Jorge Álvarez Rivera Mileny Miranda Salas Enrique Tito Ccopa Juan Carlos Calderón Díaz Nery Mamani Laura Elmer Romero Salcedo Al más alto nivel de la organización se encuentra la Junta General de Accionistas, seguida del Directorio. La Unidad de Auditoría Interna y la Unidad de Cumplimiento son órganos de apoyo que dependen directamente del Directorio, lo que les otorga independencia, respecto al resto de áreas operativas de la Caja. Se cuenta también con el Comité de Auditoría, el Comité de Riesgos, el Comité de Gerencia, el Comité de Encaje y Liquidez, y el Comité de Venta de Bienes Adjudicados. En marzo del 2012, el Sr. Raúl Calle presentó su renuncia a la Gerencia General, por lo que el Sr. Washington Deza y la Sra. Lyudmila Chuquimamani asumieron las funciones de manera conjunta. De igual forma, la Sra. Nery Mamani asumió por encargo las funciones de Auditora Interna, luego del fallecimiento del Sr. Enrique Catacora. Con el fin de reorganizar y fortalecer las operaciones de la Caja, en el 2012 se creó la Gerencia de Talento Humano y Operaciones, liderada por la Sra. Mileny Miranda, y la Gerencia de Tecnología de Información, a cargo del Sr. Henry Condori Alejo. 2. Negocios La Caja Los Andes, es una institución financiera regional, que cuenta con más de 14 años de operaciones orientada a INSTITUCIONES MICROFINANCIERAS la intermediación microfinanciera, sujeta a la supervisión de la SBS y del BCR. La Caja opera actualmente en las regiones de Puno y Ayacucho, siendo una de las pocas instituciones que mantiene una mayoritaria presencia en el ámbito rural, orientando sus créditos en particular a las actividades agropecuarias, que concentran el 61.74% de la cartera total de la institución a diciembre del 2012. Esto ha sido posible en gran medida por operar con depósitos captados de personas naturales que desarrollan sus operaciones en su ámbito de influencia: la zona rural de la Región Sur del país. La Caja ofrece créditos de consumo y crédito para el desarrollo de las microempresas, los cuales han participado con 15.99% y 65.19% de la cartera total de diciembre del 2012, respectivamente. En lo que respecta a los pasivos, la captación de depósitos es la principal fuente externa de fondeo de sus colocaciones, a partir de lo cual la Caja ha logrado un liderazgo en el mercado regional en la captación depósitos del público a nivel del sistema financiero no bancario, al obtener 98.74% de los depósitos de las Cajas Rurales en Puno, a diciembre del 2012. La institución ofrece los siguientes productos: depósitos de ahorros, depósitos a plazo fijo, y depósitos CTS. La Caja ha participado exitosamente en el Programa de Incentivo al Ahorro para Mujeres Rurales, y en el Proyecto Sierra Sur, lo que ha promovido la bancarización de más de 5 mil mujeres de bajos recursos económicos, que por primera vez tienen acceso al sistema financiero formal. La institución realiza operaciones con cartas fianza (se se otorgan como garantía para licitaciones de entidades públicas y privadas a nivel nacional), compra/venta de moneda extranjera, cobros, pagos, transferencias y giro de fondos, administración de ahorros de diversas ONGs, y administra fideicomisos, como es el caso del Fideicomiso Los Andes – Unión Europea para créditos agropecuarios. La Caja ofrece también microseguros rurales por muerte accidental respaldados por La Positiva Seguros y Reaseguros (comprendiendo cerca de 27,500 asegurados). Para el desarrollo de sus operaciones, la Caja tiene doce oficinas distribuidas en Puno, Ayaviri, Juliaca, Desaguadero, Macusani, y Huamanga. Además, la Caja cuenta con 26 Puntos de Atención al Cliente (PACs) distribuidos en Puno y Ayacucho. La Caja viene incrementando el ritmo de sus operaciones en base a un crecimiento ordenado, y bien orientado (“crecimiento minimizando riesgos”), enmarcado en la planificación de objetivos y en la obtención de resultados. Caja Los Andes – Diciembre 2012 4 En los últimos ejercicios, la Caja ha mostrado resultados favorables, logrando el cumplimiento de metas y de las proyecciones planteadas por el directorio. Esto a su vez ha generado una imagen positiva y un mejor posicionamiento en su ámbito de influencia. a. Planeamiento Estratégico La Caja Los Andes cuenta con un Plan Estratégico para los años 2011-2015. El principal objetivo estratégico de la institución es consolidar sus operaciones como entidad microfinanciera dedicada a otorgar créditos para el sector rural de la Región Sur del país. En el mediano plazo, se tiene previsto diversificar la cartera de operaciones a través del incremento de colocaciones de créditos de consumo y de créditos para la micro y la pequeña empresa. Paralelamente, se espera diversificar la estructura de fondeo de la Caja y seguir incrementando nuevas líneas de crédito con instituciones nacionales y extranjeras. La Caja ha contratado los servicios de la empresa de consultoría McKinsey para la revisión de su Plan Estratégico, fomentando los siguientes aspectos: (i) reforzamiento y modelación de producto crediticio; (ii) fortalecimiento del respaldo tecnológico de la Caja; (iii) reformulación de la estrategia de marketing; y (iv) consolidación de sus operaciones a nivel nacional. Se han planteado los siguientes objetivos: (i) fortalecer el valor de la institución; (ii) consolidarse como entidad microfinanciera en el país; (iii) establecer una estructura organizacional sólida; e (iv) implementar sistemas de control eficaces. Por otro lado, se viene trabajando, junto con el Banco de la Nación, en un sistema de interconexión en línea, tanto para el pago de los deudores de la Caja, como para la captación de depósitos, con el fin de lograr mayor cobertura en sus operaciones y acercarse a sus clientes (que se encuentran en su mayoría en zonas rurales), para lo cual también se ha planificado ampliar el número de puntos de atención al cliente (oficinas especiales y PACs) durante el ejercicio 2013. b. Organización y Control Interno La estructura orgánica de la institución está liderada por la Gerencia General, la cual tiene bajo su cargo seis gerencias: Riesgos, Finanzas y Tecnología, Administración, Planeamiento, Créditos y Talento Humano y Operaciones, así como la Unidad de Asesoría Legal. La Unidad de Auditoría Interna ("UAI") es el órgano de control interno, que depende orgánica, funcional y administrativamente del Directorio, a quien reporta periódicamente, así como al Comité de Auditoría, teniendo la INSTITUCIONES MICROFINANCIERAS autonomía necesaria para el cumplimiento de sus funciones de manera efectiva y oportuna. El Comité de Auditoría está conformado por tres directores que se reúnen con frecuencia mensual. La UAI se encuentra a cargo del Sr. Nery Mamani desde mayo del 2012, quien cuenta con la colaboración de tres Auditores Asistentes para el cumplimiento de sus funciones. Para la elaboración de informes especiales en plazos oportunos, se contratan los servicios de un Auditor Asistente externo. La Unidad busca promover la correcta y la transparente gestión de los recursos y de los bienes de la Caja, cautelando la legalidad y la eficiencia de sus actos y de sus operaciones, así como el logro de resultados, mediante la ejecución de acciones y de actividades de control. El Plan de Trabajo de la Unidad de Auditoría Interna para el ejercicio 2012, contempla la ejecución de 39 actividades de control, y la ejecución de 3 visitas a cada agencia durante el presente ejercicio. En el ejercicio 2012, se cumplió con ejecutar 95% de las actividades programadas en el Plan de Trabajo Anual. c. Soporte Informático En el 2012, la Caja creo la Gerencia de TI, la cual se encuentra a cargo del Sr. Henry Condori. La Caja viene desarrollando todas sus operaciones con un “core” modular principal, denominado Sistema de Información Financiero Contable – “SIF Net”, que permite el desarrollo de todas sus operaciones con interconexión simultánea entre todas las agencias. Para mejorar la eficiencia de los sistemas informáticos, así como la interconexión entre todas las agencias, se han tomado las siguientes acciones: (i) Se ha proporcionado tecnología móvil a través del servicio de Claro, que permite la conexión de los analistas en zonas remotas, para que, a través del equipo móvil, se pueda iniciar el proceso de ingreso de datos del cliente y la evaluación de su capacidad de pago. (ii) Se ha contratado el servicio de banda ancha de Movistar, a fin de agilizar la intercomunicación entre las agencias y evitar problemas de demoras en la prestación de los servicios, la saturación de líneas o la pérdida de datos en el acceso a la base de clientes. (iii) Se adquirió un Servidor IBM XSeries para la Oficina Principal y se ha implementado una nueva versión del sistema informático, que al sincronizarse con la página web de la institución, lo que permite mayor agilidad y eficiencia en las operaciones. Caja Los Andes – Diciembre 2012 5 (iv) Se implementó una sala y un servidor alterno de acuerdo a lo requerido por el Plan de Continuidad de Negocios en la ciudad de Juliaca. En paralelo se están evaluando los beneficios de otros sistemas, así como los costos involucrados en un futuro cambio de sistema informático, lo que se hace cada vez más necesario, de acuerdo con el crecimiento proyectado en las operaciones de la institución. En el 2013, se tiene como objetivo desarrollar una plataforma propia de créditos y analizar los procesos del área, por medio del mapeo de procesos y de requerimientos de la institución. 3. Sistema Financiero Peruano A diciembre del 2012, el sistema financiero peruano está compuesto por 65 instituciones financieras: 16 bancos, 11 empresas financieras, 13 Cajas Municipales de Ahorro y Crédito (“CMAC”), 10 Cajas Rurales de Ahorro y Crédito (“CRAC”), 10 Entidades de Desarrollo de la Pequeña y Micro Empresa (“EDPYMES”), 2 Empresas de Arrendamiento Financiero (también conocidas como compañías de leasing), 1 Empresa de Factoring y 2 Empresas Administradoras Hipotecarias (“EAH”). Además existe una importante cantidad de entidades no reguladas por la SBS, como son las ONG que ofrecen financiamiento de créditos y las Cooperativas de Ahorro y Crédito (“COOPAC”), estas últimas supervisadas por la Federación Nacional de Cooperativas de Ahorro y Crédito del Perú (“FENACREP”). Dic.2012 Bancos Financieras CMAC CRAC EDPYME Leasing Factoring Hipotecarias TOTAL Activos Cart.Bruta Vigentes 224,158 144,165 140,199 10,339 8,259 7,781 14,548 11,268 10,483 2,936 2,062 1,917 1,221 1,052 993 452 414 410 7 7 6 322 298 295 253,983 167,526 162,084 CAR* Provisiones Depósitos Patrim onio 3,966 5,651 140,325 22,320 477 631 4,292 1,538 786 848 11,047 1,960 145 122 2,096 427 60 72 0.4392 299 3 7 0 70 0 0 0 3 3 9 0 62 5,441 7,340 157,760 26,680 En millo nes de S/. *Cartera de A lto Riesgo : Vencida + Refinanciada + Reestructurada. 88.95% El sistema financiero peruano esta adecuadamente regulado, no solo por la Superintendencia de Banca, Seguros y AFP – SBS, sino también por la Superintendencia del Mercado de Valores – SMV y por el Banco Central de Reserva – BCR en cuanto a lo que les compete, con disposiciones que promueven alcanzar los mejores estándares en cuanto a calidad de cartera, respaldo patrimonial y transparencia de información. La regulación actual fomenta el fortalecimiento patrimonial de las instituciones financieras, un mayor control de los riesgos y el desarrollo de mejores estándares de gestión interna, con lo cual se anticipan a posibles eventos adversos INSTITUCIONES MICROFINANCIERAS en la situación económica nacional, con el consecuente efecto en la demanda interna. En los últimos años, la coyuntura económica nacional, confirmada con el grado de inversión otorgado a la calificación soberana de deuda peruana en moneda extranjera por las tres principales agencias internacionales de clasificación de riesgo (BBB/Positivas por S&P y Moody’s, y BBB/Estables por Fitch), ha determinado el aumento de las inversiones privadas, tanto de empresas, como de personas, lo que ha permitido el incremento de la demanda crediticia, con positivos resultados e indicadores financieros para el sistema financiero. El desempeño de la cartera crediticia tienen una correlación positiva con el comportamiento de la economía nacional, de modo que la reactivación económica y el dinamismo de la demanda interna observado en los últimos periodos se refleja en un efecto multiplicador en las colocaciones con ratios entre 2.5 y 3.0 veces el crecimiento de PBI Global. Durante el ejercicio 2012, se creció en 6.29%, mientras que el total de activos del sistema financiero en su conjunto se incrementó en 17.32%, pasando de S/. 216.49 mil millones registrado al cierre del 2011 a S/. 253.98 mil millones al cierre del 2012. La situación creada atrae la participación de nuevos competidores en el mercado, principalmente para atender a nichos específicos de mercado, en línea con la especialización de operaciones observada en los últimos periodos entre las instituciones financieras, como es el caso de: banca de consumo vinculada a negocio retail, bancos y entidades de microfinanzas, bancos de comercio exterior, e instituciones especializadas en créditos solidarios y negocios de inclusión, entre otros. Esto permite el ingreso de nuevas instituciones bancarias, ya sea a través de nuevas operaciones, de la adquisición de operaciones vigentes o en la conversión hacia esquemas que le permitan mayores operaciones. Las operaciones en nichos específicos y el ingreso de nuevos participantes al mercado peruano, permite señalar tendencias e indicios hacia la diversificación y la desconcentración, frente a la marcada concentración siempre existente entre los cuatro principales bancos (Banco de Crédito, BBVA Continental, Scotiabank e Interbank), que en conjunto representaron a diciembre del 2012, 73.76% del total de activos registrados por el sistema bancario. Estos cuatro bancos concentraron 71.78% de la cartera bruta de colocaciones directas, 73.85% de los depósitos totales y 68.86% del patrimonio del sistema financiero en dicho periodo (72.38%, 74.55% y 69.03% al cierre del 2011, respectivamente). Caja Los Andes – Diciembre 2012 6 200,000 175,000 150,000 125,000 100,000 75,000 50,000 25,000 0 Sistema Financiero - Cartera Directa de Colocaciones (en millones de soles constantes) canales, es decir: cajeros corresponsales, cajeros automáticos, agencias compartidas, y canales virtuales por internet y por teléfono móvil. Sistema Financiero - Cartera de Colocaciones Directas (en millones de soles constantes) Dic.2007 Dic.2008 Dic.2009 Dic.2010 Dic.2011 Dic.2012 Bancos Financieras CMAC CRAC EDPYMES Otros 1/ 160,000 120,000 1/: Emp..Arrend. Financiero, Emp.Administradoras Hipotecarias y Emp. de Factoring. 80,000 En el último quinquenio, el total de colocaciones crediticias del sistema financiero peruano se incrementaron en 14.56% promedio anual, destacando la importancia relativa que han adquirido las operaciones de las instituciones microfinancieras, conformadas principalmente por Mibanco, las Cajas Municipales, las Cajas Rurales, las EDPYMES y algunas empresas financieras especializadas (algunas de ellas asociadas a los principales bancos del país). Las colocaciones brutas de créditos a pequeñas y microempresas (créditos a actividades empresariales minoristas) han representado 18.05% del total de colocaciones brutas directas del sistema financiero a diciembre del 2012 (S/. 30.10 mil millones), mientras que al cierre del ejercicio 2007 representaron solo 9.75% del total de colocaciones, registrando un crecimiento promedio anual de 29.58% en los últimos cinco ejercicios (2008-2012). Los créditos a actividades empresariales no minoristas (corporativos, grandes y medianas empresas) continúan representando la parte más importante de la cartera de créditos (48.22% del saldo total a diciembre del 2012), con un crecimiento constante que se refleja en una tasa de crecimiento ponderada anual de 10.02% en los últimos cinco años, pero su participación relativa muestra una clara tendencia decreciente (48.22% a diciembre del 2012, 50.27% a diciembre del 2011, 52.20% a diciembre del 2010 y 56.85% a diciembre del 2009). El menor ritmo de crecimiento de este tipo de créditos se explica en parte por las diferentes opciones en el fondeo al este tipo de clientes tiene acceso, ya sea de empresas financieras del exterior o a través del mercado de capitales local e internacional. La cartera de créditos de banca personal representa 33.73% del total de créditos del sistema financiero nacional a diciembre del 2012 (S/. 56.27 mil millones), con un crecimiento promedio anual de 16.33% en los últimos cinco ejercicios (2008-2012), impulsado principalmente por el creciente consumo de la clase media, el cual viene registrando mejores niveles de empleo y mayores niveles de ingreso familiar, y por tanto, mayor capacidad de endeudamiento crediticio y de consumo. A ello se agrega el crecimiento de los canales de atención a los clientes, tanto a través de las agencias tradicionales, como de los nuevos INSTITUCIONES MICROFINANCIERAS 40,000 0 Dic. 2007 Dic. 2008 Dic. 2009 Dic. 2010 Dic. 2011 Dic.2012 Act.Empres.No Minorista Act.Empres. Minorista Consumo Hipotecarios El crecimiento de la cartera de banca personal se presenta en créditos de consumo directo, en créditos a través de tarjetas de crédito (incluyendo aquellas vinculadas a los negocios retails), y de créditos hipotecarios. Ello está impulsado por la creciente demanda de nuevas viviendas, que a pesar del incremento de precios observado, está sostenido en una coyuntura económica con fundamentos macroeconómicos adecuados y apoyados en los programas impulsados por el Estado Peruano a través del Fondo Mivivienda, que favorece la inclusión financiera en el desarrollo social de los nuevos segmentos socioeconómicos. La principal fuente de fondeo de las colocaciones corresponde a la captación de depósitos (representan 69.41% del pasivo total a diciembre del 2012), y dentro de ellos, los depósitos de personas naturales tienen un peso importante (43.26% del total de depósitos), gracias a la diversidad de tipos de depósitos con que cuenta el mercado. Si bien la captación de depósitos muestra una tendencia creciente, en los últimos periodos el ratio de crecimiento ha sido menor (+13.28% en el ejercicio del 2012 y +2.55% en el ejercicio 2011 vs. +13.45% en promedio en el periodo 20052010), explicado principalmente por la reducción en las tasas de interés pasivas por efecto de la coyuntura internacional, lo cual determina que los depositantes busquen trasladar sus recursos hacia otras alternativas de inversión, con mayor rentabilidad. La captación de depósitos continúa presentando concentración en la banca comercial (88.95% del total de depósitos del sistema financiero a diciembre del 2012), y al igual que en el caso de la cartera de créditos, presenta concentración entre los cuatro principales bancos (73.76% del total de depósitos del sistema financiero nacional). Con el menor ritmo de crecimiento de los fondos de depósito del público, el sistema financiero ha redefinido su estructura de fondeo, dando mayor participación a la emisión de valores en el mercado de capitales local, e incluso internacional por parte de los principales bancos, y a la Caja Los Andes – Diciembre 2012 7 adquisición de recursos de adeudados de instituciones financieras, principalmente, del exterior. De este modo, el saldo de bonos colocados en el mercado de capitales peruanos se ha incrementado su participación a 8.01% del total de pasivos, mientras que hasta el ejercicio 2012 representó menos del 5% de los respectivos pasivos. Los adeudados también se han incrementado en cuanto a los saldos adquiridos, pero como fuente de fondeo importante para las empresas financieras y las microfinancieras, su participación en el total de pasivos se mantiene en niveles de alrededor de 16%. En los últimos años se observa una clara tendencia en la reducción de la participación de las operaciones denominadas en moneda extranjera (desdolarización), tanto de las colocaciones, como de los depósitos, particularmente de la banca, en un contexto de expectativa de apreciación del Nuevo Sol y de adecuación a los estándares requeridos por organismos multilaterales, de modo que a diciembre del 2012, 55.72% de las colocaciones directas estuvieron denominadas en nuevos soles, mientras que 61.83% del total de depósitos estuvieron expresados en la misma moneda, lo que determina una disminución en la vulnerabilidad del sistema ante riesgos de tipo de cambio. La cartera de alto riesgo (vencida, en cobranza judicial, refinanciada y/o reestructurada) presenta incrementos moderados en los últimos ejercicios, debido principalmente a la alta competencia en los diferentes segmentos de mercado y a la sobreoferta de créditos en zonas urbanas, a situaciones de sobreendeudamiento que se están presentado, y al bajo ritmo de crecimiento de la penetración bancaria medida en términos de incorporación de nuevos clientes al sistema financiero. Ello ha determinado que se observe una tendencia a la aplicación de políticas crediticias más conservadoras en cuanto a la evaluación y el seguimiento de los créditos otorgados, así como a castigos y provisiones, con mejores criterios de evaluación en cuanto al sobreendeudamiento y estándares de calidad de cartera (aplicados por las instituciones financieras y por la SBS) que permiten un mejor control de los ratios de morosidad global de las diferentes instituciones financieras. Hasta el ejercicio 2011, el ratio de morosidad global del sistema financiero en su conjunto presentó una reducción llegando a 2.92%, frente a 3.06% y 3.16% obtenido al cierre del ejercicios 2010 y 2009, respectivamente, mientras que en el ejercicio 2012 se ha registrado un ligero deterioro en la calidad de la cartera de créditos, con un ratio de mora global de 3.25% a diciembre del 2012, generado principalmente por los negocios dedicados a banca de consumo y microfinanzas. INSTITUCIONES MICROFINANCIERAS Sistema Financiero - Morosidad Global 10.0% 7.5% 5.0% 2.5% 0.0% Dic.2007 Dic.2008 Bancos CRAC Dic.2009 Dic.2010 Financieras EDPYMES Dic.2011 Dic.2012 CMAC OTROS El incremento en los niveles de morosidad ha sido acompañado por un mayor respaldo en provisiones por incobrabilidad de créditos, por lo que la exposición patrimonial al riesgo crediticio del sistema financiero, tanto a nivel global, como dentro de cada grupo de entidades, muestra niveles de cobertura con tendencia creciente. A excepción del conjunto de CRAC, todas las instituciones financieras muestran superávits de cobertura sobre la cartera de alto riesgo, con un ratio de cobertura promedio para el sistema financiero nacional de 134.89%, lo cual representa un superávit que involucra 7.12% del patrimonio contable total del sistema a diciembre del 2012. El mayor nivel de cobertura refleja el compromiso patrimonial de las diferentes instituciones financieras para la cobertura de los requerimientos patrimoniales normativos, lo que involucra provisiones por riesgo operacional y por riesgo de mercado, provisiones procíclicas y requerimientos patrimoniales adicionales en concordancia con los lineamientos de Basilea III (a ser aplicados gradualmente desde el ejercicio 2012). Exposición Patrimonial por Cartera de alto Riesgo 20.0% 15.0% 10.0% 5.0% 0.0% -5.0% -10.0% -15.0% Dic.2007 Dic.2008 Bancos CRAC Dic.2009 Dic.2010 Financieras EDPYMES Dic.2011 Dic.2012 CMAC OTROS El fortalecimiento patrimonial proviene de la capitalización de parte importante de las utilidades obtenidas por todas las instituciones financieras, a nuevos aportes de capital, a una mayor capacidad de generación de fondos, a la tendencia creciente de la emisión de deuda subordinada, y en general, a los adecuados estándares normativos relacionados con el mantenimiento de solidez patrimonial en el mercado. La fortaleza patrimonial respecto al conjunto de riesgos que enfrentan las instituciones financieras (crediticio, operativo y de mercado) se mantiene en niveles adecuados, con ratios Caja Los Andes – Diciembre 2012 8 de capital global por encima del nivel mínimo regulatorio (10%): 14.13% para los bancos, 17.43% para las empresas financieras, 15.82% para las CMAC, 14.17% para las CRAC y 22.57% para las EDPYMES. En correspondencia con el crecimiento de la economía nacional y con el adecuado desempeño del sistema financiero, se observa estabilidad en cuanto a los niveles de rentabilidad obtenidos, con un ROE de 19.59% en el ejercicio 2012, frente a 21.01% obtenido en el ejercicio 2011 y a 20.48% obtenido en el ejercicio 2010. Las nuevas disposiciones emitidas por el ente regulador en cuanto a ingresos por servicios financieros y transparencia, pueden afectar parcialmente el margen financiero de las instituciones financieras, lo que implicarán que continúen las acciones enfocadas en generar rentabilidad por: la atención de nichos de mercado, el mejorar la gestión financiera y operativa, así como para controlar los efectos de los requerimientos de provisiones en base al desarrollo de mejor calidad de cartera. 35.0% 30.0% 25.0% 20.0% 15.0% 10.0% 5.0% 0.0% -5.0% Dic.2009 Dic.2010 Financieras EDPYMES Dic.2011 Dic.2012 CMAC Otros El sistema financiero peruano presenta perspectivas positivas para el mediano plazo, relacionadas con las proyecciones de crecimiento económico nacional que se espera fluctúen en alrededor de 6.0% anual en los próximos años –lo que puede generar un efecto expansivo de hasta 3 veces en el sistema financiero –, todo ello respaldado por sólidos indicadores macroeconómicos nacionales y estabilidad política y fiscal del Gobierno Central, así como de la situación generada por las oportunidades que se percibe por la situación actual de la penetración de servicios bancarios, inferior a la de otros países de la región (32% del PBI, frente a 80% del PBI, en otros países de América Latina). El crecimiento del sistema financiero es apoyado por políticas que favorecen mayor eficiencia en la gestión operativa, desarrollo de nuevos canales de atención al cliente, modernización y desarrollo de procesos de mejores prácticas financieras, de políticas de gobierno corporativo y de fomento de mejoras en la calidad de atención a los usuarios. A pesar de ello, las instituciones financieros pueden enfrentar un escenario distinto en el mediano plazo, que INSTITUCIONES MICROFINANCIERAS 4. Situación Financiera A partir de enero del 2005, el Consejo Normativo de Contabilidad suspendió el ajuste en los estados financieros para reflejar los efectos de la inflación. Sin embargo, para efectos de análisis comparativo, las cifras contables de la institución han sido ajustadas a valores constantes de diciembre del 2012. Sistema Financiero - ROE Dic.2007 Dic.2008 Bancos CRAC estará marcado por un menor ritmo de crecimiento de la economía con efectos en la demanda interna y el consumo, un menor rendimiento esperado de las carteras y en los ingresos por servicios, así como por mayores requerimientos de provisiones y requerimientos patrimoniales. A ello se suma el crecimiento continuo de la situación de competencia de mercado y la falta de profundización y la necesidad de mayor bancarización en el mercado, medida a partir del ingreso de nuevos clientes al sistema financiero, lo que debe considerar la estrecha vinculación y la relativa vulnerabilidad económica del Perú respecto a las condiciones que se presenten en los mercados internacionales, lo que en el mediano plazo podría generar un entorno de crisis sistémico a ser contemplado en el manejo futuro de los negocios financieros a fin de evitar consecuencias negativas para el sector. a. Calidad de Activos La Caja ha logrado un sostenido crecimiento y la expansión de su cartera de operaciones a través de sus oficinas localizadas en las regiones de Puno y de Ayacucho, registrando un ratio de crecimiento promedio anual de 34.65% en la cartera de colocaciones desde diciembre del 2008 (considerando valores constantes), alcanzando la sexta posición en el sistema de CRACs en términos de colocaciones brutas. Al cierre del ejercicio 2012, Los Andes reportó activos totales por un saldo de S/. 130.87 millones (incluyendo créditos contingentes), lo que significó un aumento de 20.65% respecto a lo registrado a diciembre del 2011. Evolución de la Cartera Bruta (incluyendo créditos contigentes) 120,000 60.00% 100,000 50.00% 80,000 40.00% 60,000 30.00% 40,000 20.00% 10.00% 20,000 0.00% 0 Dic. 2008 Dic. 2009 Dic. 2010 Dic. 2011 Cartera Bruta de colocaciones (Inc. Cred. Conting.) Dic. 2012 Var. % Caja Los Andes – Diciembre 2012 9 A pesar del incremento en el nivel de morosidad, esta se encuentra por debajo de los niveles promedio del sistema de cajas rurales (5.32% a diciembre del 2012). Si se incluye la cartera refinanciada en este ratio, este asciende a 4.35% frente a 3.16% registrado en diciembre del 2011. La cartera bruta de colocaciones (sin considerar créditos contingentes), aumentó S/. 23.22 millones, es decir 27.27%, llegando a S/. 108.35 millones a diciembre del 2012 (S/. 85.13 millones en diciembre del 2011), respondiendo al mayor número de agencias, al mejor posicionamiento, a la creación de productos adecuados para sus clientes objetivo, en su mayoría, microempresas. Al cierre del ejercicio 2012, 65.19% de la cartera directa de colocaciones se encuentra concentrado en el segmento microempresas, mientras que 18.78%, 15.99%, y 0.05% corresponde a créditos a medianas empresas, consumo y grandes empresas, respectivamente. La Caja se encuentra realizando esfuerzos para incrementar su portafolio de clientes, sobre todo en la población no atendida por la banca comercial, perteneciendo en su mayoría al sector rural que recién ingresa al sistema financiero, logrando con ello sus objetivos de bancarizar en su zona de influencia. El número de deudores pasó de 20,451 al cierre del ejercicio 2011, a 24,669 al 31 de diciembre del 2012 (+4,218 clientes). Respecto al monto promedio de créditos, éste presenta un buen grado de atomización, al encontrarse en S/. 4,392 como promedio a diciembre del 2012. Al cierre del ejercicio del 2012, la cartera de alto riesgo de la Caja (refinanciada, vencida y en cobranza judicial), ascendió a S/. 4.72 millones, lo que fue 75.34% mayor a la registrada al cierre del ejercicio 2011. La morosidad básica (créditos vencidos, respecto de las colocaciones brutas), aumentó de 2.56% a diciembre del 2011, a 4.11%, a diciembre del 2012. Evolución de cartera refinanciada, vencida, y mora 5,000 4,500 4,000 3,500 3,000 2,500 2,000 1,500 1,000 500 0 4.5% 4.0% 3.5% 3.0% 2.5% 2.0% 1.5% 1.0% 0.5% 0.0% Dic. 2008 Dic. 2009 C. Refinanciada Dic. 2010 Dic. 2011 C. Vencida Dic. 2012 Mora Durante el ejercicio del 2012, se realizaron castigos por un monto de S/. 1.68 millones, 3.13 veces mayor a los castigos realizados en el 2011 lo que representa 1.55% de la cartera bruta promedio del periodo, ligeramente mayor a la política de castigos de cartera aprobada en la institución, que determina el castigo de hasta 1.5% del saldo de la cartera de créditos promedio anual. Al evaluar la morosidad global ajustada por castigo a diciembre del 2012, esta asciende a 5.66%, mientras que fines del 2011, representó 3.19% de la cartera. Riesgo de la Cartera de Colocaciones Sistema Pérdida Potencial Cart. Vencida / Colocac. y Conting. Dic.2010 1.88% Dic.2011 1.45% Dic.2012 2.19% 3.12% 2.51% 4.08% Dic.2010 Dic.2011 Dic.2012 2.87% 2.61% 3.06% 4.38% 4.06% 4.92% Cart. Vencida + Ref./ Colocac. + Con 4.09% 3.10% 4.32% 6.37% 5.79% 6.52% Cart. Vencida + Ref.-Prov. / Colocac. Cartera Improductiva / Coloc.+ Contin -1.09% 4.67% -1.30% 3.04% -1.11% 5.08% 0.20% 6.42% -0.29% 5.84% 1.03% 6.64% Generación total / Provisiones 429.10% 487.64% 282.81% 131.50% 164.59% 166.84% Provisiones / Cart. Vencida + Refinan 126.65% 141.86% 125.79% 96.78% 104.95% 84.22% Cart. Vencida - Prov. / Patrimonio Cart. Vencida + Ref. - Prov. / Patrimo -14.14% -7.48% -12.32% -8.48% -8.36% -6.89% -12.04% -10.46% 1.39% -1.49% -2.96% 5.37% Estructura de la Cartera Normal 89.80% 89.46% 89.04% 87.98% 89.26% 89.05% CPP Deficiente 4.60% 1.66% 5.53% 1.31% 5.61% 1.41% 4.27% 2.02% 3.79% 1.75% 3.95% 1.62% Dudoso 1.38% 2.06% 1.28% 2.06% 1.83% 1.92% Pérdida 2.56% 1.64% 2.66% 3.67% 3.37% 3.46% INSTITUCIONES MICROFINANCIERAS Caja Los Andes – Diciembre 2012 10 ofrecidas por el resto del sistema financiero, así como, por la creciente confianza de los clientes hacia la Caja. Los depósitos a plazo representaron 76.78% del total de depósitos al 31 de diciembre del 2012, y han registrado un crecimiento constante en los últimos ejercicios, con un ratio de crecimiento promedio anual de 29.11% desde el 2008. En cuanto a los adeudados establecidos con diferentes entidades financieras, a diciembre del 2012, la Caja tuvo un saldo por este concepto de S/. 29.78 millones, monto 48.02% mayor al registrado al cierre del 2011, representando 26.37% de los pasivos exigibles de Los Andes. Durante el 2012, institución obtuvo líneas con COFIDE, Banco de la Nación, Banco de Crédito y Responsibility, además de estar negociando nuevas líneas buscando obtener una estructura de pasivos más diversificada. Respecto a la estructura de créditos según la categoría de riesgo del deudor de los préstamos, a diciembre del 2012 el porcentaje de préstamos clasificados como “Normal” y “CPP”, fue de 89.04% y 5.61%, respectivamente, mientras que a diciembre del 2011, estos fueron 89.46% y 5.53%, respectivamente. Por su parte la cartera clasificada como “Deficiente”, “Dudoso” y “Pérdida” aumentó de 5.01% a diciembre del 2011 a 5.35%, a diciembre del 2012. Esto último repercutió en el nivel de provisiones para riesgo de incobrabilidad, que se incrementó de S/. 3.82 millones a diciembre del 2011 a S/. 5.93 millones a diciembre del 2012. Respecto a la cobertura de la cartera de alto riesgo (cartera vencida y refinanciada), esta pasó de 141.86% a diciembre del 2011 a S/. 125.79% a diciembre del 2012. b. Solvencia Durante el ejercicio 2012, el crecimiento de las operaciones de la institución fue respaldado principalmente por la captación de depósitos, los que constituyen su principal fuente de fondeo, al representar 70.21% de los pasivos exigibles de la Caja. Los pasivos exigibles de la institución ascendieron S/. 112.94 millones a diciembre del 2012, mayores en 28.18% respecto a diciembre del 2011, cuando se registró un saldo de S/. 88.11 millones. Los depósitos provienen principalmente de personas naturales, con una participación de 86.02% del total de depósitos captados, correspondientes a una base de 18,984 clientes, lo que evidencia bajo riesgo de concentración, con un monto promedio de S/. 4,177 por cliente, menor al promedio de diciembre a diciembre (S/. 4,334). Esto es parte de la estrategia de la Caja de impulsar el microahorro. La principal modalidad de captación de depósitos se da bajo la forma de depósitos a plazo, debido a las atractivas tasas pasivas que mantiene la institución con relación a las Evolución de Depósitos y Adeudados Miles Soles 120,000 100,000 80,000 60,000 40,000 20,000 0 Dic. 2008 Dep. de Ahorro Dic. 2009 Dic. 2010 Dep. a Plazo Dic.2011 Otros a Plazo (CTS) Dic.2012 End. Inst. Fin. Al cierre del 2012, el patrimonio neto de la Caja ascendió a S/. 17.66 millones, monto 33.11% superior al registrado a diciembre del 2011. El capital social de la institución ascendió a S/. 12.07 millones, fortalecido por la capitalización de S/. 3.70 millones de las utilidades de libre disposición obtenidas en el ejercicio del 2011, lo que representó un aumento del 41.33%, respecto a capital Indicadores de Adecuación de Capital, Riesgo de Iliquidez y Posición Cambiaria Sistema Dic.2010 Dic.2011 Dic.2012 13.07% 13.83% 14.53% Dic.2010 Dic.2011 Dic.2012 Adecuación de Capital Tolerancia a Pérdidas Endeudamiento Económico 17.19% 19.38% 17.95% 6.65 6.23 5.88 4.82 4.16 4.57 14.85% 15.10% 15.00% 15.22% 14.44% 14.17% Liquidez básica sobre pasivos 0.41 1.25 0.74 Liquidez básica sobre Patrimonio Econ 0.46 0.89 0.73 Liquidez corto plazo sobre pasivos 0.01 0.25 0.17 Liquidez corto plazo sobre Patrimonio E 0.03 0.33 0.22 Liquidez mediano plazo sobre pasivos 0.13 0.03 0.08 Posición descubierta en US$ / Patrim. 0.01 (0.19) (0.11) Ratio de Capital Global* Riesgo de Iliquidez y Cambiario INSTITUCIONES MICROFINANCIERAS Caja Los Andes – Diciembre 2012 11 registrado en el 2011 (S/. 8.54 millones). La reserva legal pasó de ser S/. 638 mil a diciembre del 2011, a S/. 1.05 millones a diciembre del 2012, lo que significó un aumento de 65.10%. El aumento del capital, junto al mayor crecimiento de las operaciones, se reflejó en un ratio de capital global de 15.00% a diciembre del 2012 (15.10% a diciembre del 2011), manteniéndose en un nivel superior al promedio del subsistema de CRACs (14.17% a diciembre del 2012). Para el fortalecimiento patrimonial de la institución y mantener óptimos ratios de capital global, se cuenta con el compromiso de capitalizar el íntegro de las utilidades de libre disponibilidad obtenidas mensualmente, política que se está aplicando a partir desde el ejercicio 2010. Respecto a la concentración de depositantes, al 31 de diciembre del 2012, los 10 y 20 principales depositantes alcanzaron una participación de 12% y 17% del total de depósitos, respectivamente. del 2011, 0.74 veces a diciembre del 2012 vs. 1.25 veces al cierre del 2011, pues al cierre del ejercicio 2012, se contaron con mayores obligaciones con el público. En plazos de tiempo un poco más largos, la Caja muestra pequeños descalces en algunas brechas, las que son cubiertos con las brechas acumuladas, que muestran saldos positivos, salvo en moneda extranjera en el largo plazo, pues se viene obteniendo, en términos generales, activos en moneda nacional y extranjera, superiores a las obligaciones en las mismas monedas. Evolución de la básica sobre pasivos y patrimonio 2.90 2.40 1.90 1.40 0.90 0.40 -0.10 -0.60 Dic.2008 Dic.2009 Dic.2010 Liquidez básica sobre pasivos c. Liquidez Respecto a la estructura de vencimientos, tanto de los activos, como de los pasivos de la institución, se observa una posición de liquidez adecuada en moneda nacional y ligeros descalces en moneda extranjera. El calce de liquidez básica sobre pasivos (hasta 30 días) a diciembre del 2012, registró un descenso respecto al cierre Dic.2011 Dic.2012 Liquidez corto plazo sobre pasivos d. Rentabilidad Durante el ejercicio 2012, la Caja registró ingresos financieros por S/. 32.20 millones, lo que representó un aumento de 39.44%, respecto a lo reportado en el ejercicio 2011 (S/. 23.09 millones), gracias al importante incremento experimentado por las colocaciones brutas. Indicadores de Rentabilidad y Eficiencia Operacional Sistema Dic.2010 Dic.2011 Dic.2012 Dic.2010 Dic.2011 Dic.2012 Rentabilidad Result. Neto / Ing. Financieros 14.95% 17.71% 14.10% 2.86% 5.95% 5.67% Margen Oper. Finan. / Ingresos 72.40% 75.51% 73.81% 69.51% 67.56% 68.94% Result. Oper. Neto / Act. Productivos Result. Oper. Neto / Capital Result. Neto / Act. Productivos Result. Neto / Capital 11.95% 11.95% 11.77% 5.60% 5.47% 4.52% 101.08% 104.67% 94.88% 33.68% 30.91% 23.26% 5.40% 6.18% 5.05% 0.81% 1.62% 1.41% 45.72% 54.12% 40.72% 4.87% 9.16% 7.27% Eficiencia Operacional Gastos de Apoyo y Depreciación / Activos Produc. * 15.26% 13.76% 13.46% 14.27% 13.49% 13.20% Gastos de Apoyo y Depreciación / Colocac. Vigentes 15.45% 13.86% 13.52% 14.60% 14.12% 14.16% Gastos de Apoyo y Depreciación / Result. Oper. Bruta 56.09% 53.53% 53.35% 71.84% 71.14% 74.48% Gastos de Personal / Activos Produc. * 10.00% 8.33% 6.82% 8.50% 8.39% 8.59% Gastos de Personal / Result. Oper. Bruta 36.73% 32.42% 27.04% 42.80% 44.23% 48.45% 4.55% 4.88% 4.41% 4.97% 4.36% 4.08% 16.72% 28.09 18.99% 28.45 17.49% 22.63 24.99% 22.99% 36.52 39.97 22.99% 39.21 383.66 808.36 330.51 Gastos Generales / Activos Produc. * Gastos Generales / Result. Oper. Bruta Gtos. Personal / No. de Empleados (MS/.) Gtos. Generales / No. de sucurs. (MS/.) INSTITUCIONES MICROFINANCIERAS 338.78 340.47 348.13 Caja Los Andes – Diciembre 2012 12 Por su parte, los gastos financieros ascendieron a S/. 8.43 millones en el mismo periodo, lo que representó un aumento de 49.07% (S/. 5.66 millones a diciembre del 2011), que comprende principalmente el pago de intereses por las obligaciones contraídas por el público (70.71%). Ingresos y Margen Financiero S/. Millones 35.0 80% 30.0 75.5% 25.0 20.0 71.9% 73.8% 76% 74% 72.4% 15.0 10.0 78% 72% 71.1% 70% 5.0 68% 0.0 66% 2008 M. Financiero 2009 2010 Ing. Financieros 2011 2012 M. Financ.Op./Ing. Los mayores ingresos financieros del periodo, repercutieron positivamente en el margen financiero operacional, que mostró un incremento de 36.31%, al pasar de S/. 17.44 millones a diciembre del 2011, a S/. 23.77 millones a diciembre del 2012. El aumento en los ingresos financieros permitió que el margen financiero operacional significara 73.81 % de los ingresos financieros, aunque algo menor en relación a lo registrado a diciembre del 2011, cuando representó el 75.51%. La utilidad operativa bruta a diciembre del 2012 ascendió a S/. 22.68 millones, que implicó una variación de +33.21% en comparación a la registrada en el ejercicio 2011, lo que permitió cubrir los gastos de apoyo y depreciación a pesar del incremento de éstos (+32.77%, S/. 12.10 millones vs. S/. 9.11 millones, al 31 de diciembre de 2012 y del 2011, respectivamente), debido al aumento de las operaciones de la Caja. La generación de recursos totales de la Caja ascendió a S/. 10.69 millones, cubriendo las provisiones por colocaciones, que aumentaron 1.35 veces debido a mayores exigencias, como consecuencia del crecimiento de las cartera. Los mayores gastos (financieros, gasto de apoyo y depreciación), así como el aumento del gasto por provisiones por colocaciones, se reflejaron en la utilidad neta de la institución, que ascendió a S/. 4.54 millones a diciembre del 2012, monto 10.99% mayor respecto a la utilidad registrada en el ejercicio 2011, que ascendió a S/. 4.09 millones. La utilidad obtenida se ha reflejado en los indicadores de rentabilidad a diciembre del 2012, medidos tanto en términos de utilidad neta, sobre activos productivos (5.05%), como sobre el patrimonio (25.71%). INSTITUCIONES MICROFINANCIERAS e. Gestión y Eficiencia En ejercicio del 2012, la Caja registró gastos de apoyo y depreciación ascendentes a S/. 12.10 millones, monto 32.77% superior a lo registrado durante el ejercicio 2011 (S/. 9.11 millones). Dichos gastos se descomponen en tres rubros principales: gastos de personal, gastos generales y gastos por depreciación y amortización. Los gastos de personal (59.06% de los gastos de apoyo y depreciación) ascendieron a S/. 6.13 millones, lo que representó una aumento de 11.13% (S/. +0.87 millones), en comparación de los realizados en a diciembre del 2011. Esto se explica por la incorporación de nuevo personal a la Caja (+77 trabajadores), contando al 31 de diciembre del 2012 con 271 colaboradores en la institución. Este importante aumento en el número de trabajadores se originó por los mayores requerimientos originados por el crecimiento en el volumen de operaciones de la Caja. Los gastos generales constituyeron otro rubro importante de los gastos de apoyo y depreciación, generando un monto ascendente a S/. 3.97 millones, lo que representó un aumento de 22.66%, respecto a diciembre del 2011. Estos se encuentran compuestos principalmente por gastos en: seguridad, campañas promocionales, consultorías, estudios de mercado y programas de capacitación. Los gastos se incrementaron considerablemente por el crecimiento en las operaciones de la institución, por lo que la relación entre los gastos de apoyo y depreciación y los activos productivos fue de 13.46% al cierre del ejercicio 2012 (13.76% al cierre del ejercicio 2012). 5. Administración de Riesgos La Gerencia de Riesgos es un órgano de apoyo y asesoría para la Gerencia General y el Directorio, que depende directamente de la Gerencia General. La Gerencia de Riesgos de la Caja se encuentra a cargo del Sr. Washington Deza (actualmente encargado de la Gerencia General) desde su creación en el ejercicio 2005. De acuerdo con el Manual de Organización y Funciones, la Gerencia de Riesgos se encarga, entre otros aspectos, de la verificación y del cumplimiento de las políticas y de los procedimientos establecidos por el Comité de Riesgos y aprobados por el Directorio, en relación a la gestión de riesgos. La comunicación del Directorio y de la Gerencia de Riesgos se da a través del Comité de Riesgos, el cual está conformado por tres Directores, entre ellos, la Presidenta del Directorio de la Caja, y por todos los miembros de la plana gerencial. A partir del ejercicio 2011, las reuniones de Comité de Riesgos se realizan con frecuencia mensual. Caja Los Andes – Diciembre 2012 13 Los miembros del Comité de Riesgos son quienes se encargan de diseñar, establecer, modificar o reformular las políticas y los procedimientos para la identificación y la administración de todos los riesgos que enfrenta, según las disposiciones y normas dictadas por la SBS y el Directorio de la Caja. a. Riesgo Crediticio y Riesgo Crediticio Cambiario (Res. SBS Nº 1455-2003) La Gerencia de Riesgos, conforme al Manual de Organización y Funciones y a las exigencias de la SBS, es la responsable de la evaluación y de la clasificación de la cartera de créditos. La Caja tiene por norma revisar anualmente las políticas crediticias aplicadas para la colocación de créditos, a partir de lo cual se ha ido ampliando los criterios de jerarquía de aprobación y el respaldo de garantías, buscando mantener el mismo en el nivel conservador y exigente en la evaluación, pero otorgándole mayor flexibilidad a fin de tener una respuesta más rápida en la aprobación y desembolso de los créditos. En forma adicional, la Gerencia de Riesgos, evalúa los créditos mayores a S/. 25 mil para clientes nuevos, y mayores a S/. 50 mil para clientes recurrentes, determinando de esta forma el riesgo a que están expuestos estos créditos. La Caja ha participado en el proyecto de la Asociación de Instituciones de Microfinanzas del Perú (Asomif) que implicó la contratación de la empresa de consultoría externa Scalar Consulting, para el desarrollo de un Módulo de Gestión de Riesgo Crediticio, Mercado y Liquidez. Este aplicativo permite registrar estadísticamente el comportamiento de las diversas variables de la cartera, con lo cual se tendrá mayor control y se agilizará el proceso de otorgamiento de créditos. En el 2012, con el fin de mejorar la gestión de recuperación de los créditos vencidos, el Área de Recuperaciones, que pertenecía a la Unidad de Asesoría Legal, fue trasladada a la Gerencia de Riesgos. De igual forma, se creó el Área de Verificadores para reforzar las labores de evaluación de créditos. b. Supervisión de Riesgos de Mercado (Res. SBS N° 509-98) La Gerencia de Riesgos tiene a su cargo la responsabilidad de identificar y de administrar los riesgos correspondientes a las fluctuaciones de los precios del mercado a los que se encuentra expuesta la Caja, tales como: riesgos de liquidez, de tasa de interés, de inversiones, y cambiario. La exposición de la Caja a estos riesgos es baja debido a la estructura de sus activos, conformadas principalmente por la INSTITUCIONES MICROFINANCIERAS cartera de colocaciones, denominada principalmente en moneda nacional y pactada a tasa de interés fijas. La cartera de inversiones de la institución corresponde a los bonos RFA emitidos por el Gobierno Peruano recibidos en el marco del Programa de Rescate Financiero Agrario, la cual al 31 de dicembre del 2012 ascendió a S/. 421 mil. Al cierre del ejercicio 2012, el patrimonio efectivo cubre 15.00% de los activos y de los contingentes ponderados por riesgos, encontrándose dentro de los límites legales establecidos para instituciones similares. c. Riesgos de Liquidez (Res. SBS N° 472-2001) La Gerencia de Riesgos supervisa la exposición ante el riesgo de liquidez, siguiendo los parámetros establecidos por el Comité de Riesgos, así como, las disposiciones dictadas por los organismos reguladores. La Caja cuenta con un Manual para la Administración del Riesgo de Liquidez que tiene como objetivo definir las políticas generales para la administración, la medición y el control de las operaciones afectas al Riesgo de Liquidez. Este Manual incluye las bases para el desarrollo del Plan de Contingencia de Liquidez, que contempla una serie de opciones que permitiría incrementar la liquidez ante un retiro de ahorros imprevisto. Al 31 de diciembre del 2012, la Caja cumplió con los ratios mínimos de liquidez promedio mensual establecidos por la Superintendencia de Bancos, Seguros y AFP, tanto en moneda nacional (21.52%), como en moneda extranjera (37.08%). d. Administración del Riesgo Operacional (Res. SBS N° 2116-2009) La Gerencia de Riesgos tiene a su cargo la responsabilidad de identificar y de evaluar los riesgos operativos a los que se encuentra expuesta la Caja, en sus diversos procesos ó áreas, a fin de poder tomar las medidas preventivas que permitan reducir la probabilidad y el grado de impacto que pueda afectar la gestión de la institución. Para la realización de las funciones antes descritas, la Gerencia de Riesgos, dentro de su equipo cuenta con un Analista de Riesgo Operativo, especializado en estos temas. La gestión del riesgo operacional al que se encuentra expuesta Caja Los Andes ha sido definida según el estándar australiano AS/NZS 4360:2004, como método para establecer el contexto y para identificar, analizar, evaluar, tratar, monitorear y comunicar los riesgos operacionales asociados a cada actividad, función o proceso, con el fin de minimizar las pérdidas por la operación de la Caja. Caja Los Andes – Diciembre 2012 14 La Gerencia de Riesgos viene gestionando los eventos de pérdida mediante procedimientos normados en el Manual de Procesos de Gestión de Eventos de Pérdida por Riesgo Operacional desde el año 2011. Todo el personal de la Caja es responsable de reportar eventos de pérdida de los que tenga conocimiento, y la Gerencia de Riesgos es responsable de realizar las indagaciones necesarias para registrar apropiadamente dichos eventos de pérdida en la Base de Datos de Eventos de Pérdida. La Gerencia de Riesgos es responsable de administrar y de monitorear el Plan de Seguridad de Información y el Plan de Continuidad de Negocios (los cuales han sido actualizados en el ejercicio 2011). Además, se ha establecido e iniciado un cronograma de actividades a fin de implementar adecuadamente un Sistema de Gestión de Continuidad de Negocio. Se dio por finalizada la Fase I: Análisis de Impacto del Negocio, identificando 6 procesos críticos. Actualmente se está trabajando en las Fases II y III: evaluación de estrategias y desarrollo del plan respectivamente, realizando el plan de continuidad por proceso crítico, plan de servicios de tecnología de información y plan de gestión de crisis. Como parte de la Gestión de la Seguridad de Información, se elaboró el manual de políticas de control de accesos y de seguridad en la protección de información. Definiendo los mecanismos de seguridad (integridad de datos, firma digital, control de accesos, entre otros), el procedimiento de acceso y seguridad (procedimiento de identificación de usuarios y grupos, de alta de cuenta de usuario, de baja de cuenta de usuario), y se denegó el acceso de almacenamiento masivo a cada computadora personal. La Caja ha desarrollado el Mapa de Riesgos en el que se han identificado 77 riesgos entre las distintas oficinas y unidades operativas, para los que se han propuesto 81 actividades de control, así como acciones para su seguimiento. e. Prevención de Lavado de Activos (Res. SBS N° 1725-2003) La Caja cuenta con un Oficial de Cumplimiento con rango gerencial dentro de la estructura orgánica, pero sin dedicación exclusiva, debido al reducido volumen y poca complejidad de sus operaciones. INSTITUCIONES MICROFINANCIERAS El objetivo principal del Oficial de Cumplimiento está relacionado con la prevención de que las operaciones y los servicios de la institución puedan ser utilizados para la financiación o consumación de actos delictivos. Dentro de sus funciones, el Oficial de Cumplimiento cuenta con el apoyo de recursos humanos, buscando que el personal de la Caja cuente con un nivel de capacitación apropiado. Para esto se realizan talleres en las oficinas de la Caja para todo el personal, así como un curso virtual ofrecido por Asomif para el personal con contacto directo con los clientes. Se encarga también de la adecuada difusión entre los colaboradores de la Caja del Manual para la Prevención del Lavado de Activos, el cual fue aprobado octubre del 2009. Debido al tamaño de las operaciones de la Caja, no se ha reportado operaciones sospechosas que pudieran involucrar lavado de activos durante el ejercicio 2012. Dentro del sistema informático de la Caja, se cuenta con aplicativos necesarios para el registro y el reporte de las operaciones de acuerdo al reglamento vigente. f. Administración de Riesgo País (Res. SBS N° 505-2002) La Caja aún no ha definido políticas de gestión de riesgo para administrar el riesgo país, puesto que su cartera de créditos, su principal activo, se encuentra dentro del territorio nacional, específicamente dentro de las regiones de Puno y Ayacucho. La Caja no registra clientes expuestos al riesgo país. g. Servicio de Atención a los Usuarios (Circ. SBS N° G-146-2009) La Unidad de Atención al Usuario es un órgano de apoyo que depende de la Gerencia General y es el responsable de velar por la implementación y el cumplimiento de las políticas y de los procedimientos que apruebe la Caja en materia de protección al consumidor, de transparencia de información, de atención a consultas y de reclamos. En el ejercicio 2012, se presentaron 12 reclamos, de los cuales 8 fueron dictaminados a favor de la Caja, y 4 a favor de los clientes. Caja Los Andes – Diciembre 2012 15 FORTALEZAS Y RIESGOS Fortalezas Enfoque de negocio en nichos de mercado específicos, no atendidos por otras instituciones financieras y que busca alcanzar un importante nivel de bancarización de clientes sin acceso al sistema financiero formal. La Caja se ha especializado en el otorgamiento de créditos agropecuarios en la sierra sur del país. Resultados e indicadores económicos favorables en los últimos ejercicios. Conservadoras políticas de control de calidad de cartera crediticia, enfocada para fortalecer los procesos de evaluación, de seguimiento, de cobranza, de recuperación y de control de los créditos. Ingreso de Peruvian Andes Corporation como principal accionista (empresa holding de propiedad de inversionistas privados con especialización en microfinanzas y reconocimiento en el mercado financiero internacional). Respaldo patrimonial y apropiado ratio de capital global, lo que ofrece atractivas posibilidades de crecimiento. Estructura de fondeo, basada en la captación de depósitos de una amplia base de personas naturales y de adeudados con instituciones financieras nacionales y extranjeras. Riesgos Hay un importante nivel de rivalidad entre competidores en oferta de microcréditos: Cajas Rurales, Bancos, Edpymes, y Cajas Municipales, que están expandiendo sus operaciones a todas las regiones del país, incluyendo la zona de influencia de la Caja. Limitado rango de acción, y concentración, tanto de cartera, como del área geográfica y sector económico al que se dirige. Reducida diversificación de productos. Sistema informático que aún no se adecua completamente a los requerimientos de velocidad de sus operaciones, y que podría limitar el crecimiento futuro proyectado. Sistema de gobierno corporativo en proceso de desarrollo y de consolidación. INSTITUCIONES MICROFINANCIERAS Caja Los Andes – Diciembre 2012 16