Informe completo (Documento en Pdf)

Anuncio

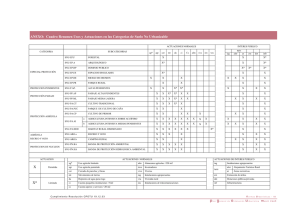

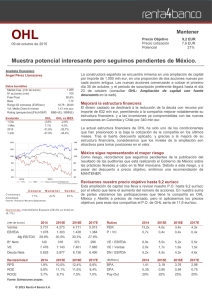

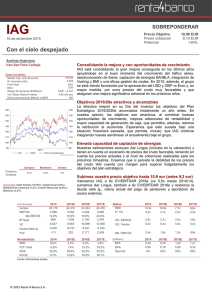

BC% Nota de Compañía IAG: Despegando hacia un mayor crecimiento. Ajustamos estimaciones tras haber mejorado la guía. P.O. 9,2 eur. Sobreponderar. Jueves, 5 de marzo de 2015 IAG superó nuestras previsiones y las de consenso 2014e. La directiva mejoró la guía 2015e. Confiamos en su cumplimiento y destacamos la gran evolución del grupo. La caída de los precios del crudo tendrá impacto significativo en 2015 y 2016 y da un potencial adicional a los resultados. Los buenos datos de tráfico aéreo de enero/febrero 2015 confirman las buenas perspectivas de crecimiento oferta/demanda para 2015e y dan mayor visibilidad a subidas de precios. Mejoramos nuestras previsiones y valoramos IAG a 6,5x EBITDAR 2015 R4e. Precio objetivo 9,2 eur (antes 6,3 eur). Reiteramos nuestra recomendación de Sobreponderar. Destacamos: ► Los resultados de IAG continúan mostrando una gran fortaleza, apoyada en el buen momento del crecimiento del tráfico aéreo, gran posicionamiento de mercado en rutas a Norteamérica y LatAm, reestructuración de Iberia y aportación de Vueling, que continúa creciendo a gran ritmo. ► En nuestra opinión, IAG se está viendo favorecida por varios factores: 1) buen momento económico de EEUU y Londres (mejor que el de Reino Unido), 2) estrategia superior a la de sus principales comparables europeos en rutas Europa/Norteamérica, cimentado a través de su acuerdo "JV" con American Airlines (AA), 3) reestructuración de Iberia, que tras varios años de pérdidas ya aporta a resultados: EBIT antes extraordinarios 2014 +50 mln eur (desde -166 mln eur 2013), 4) caída de los precios del crudo desde 4T 14, que ha reducido el coste unitario combustible -5,8% vs 4T 13 y 5) e inicio de la recuperación macro en España, que creemos que ya se está notando más en 2015. ► Estos factores deberían seguir favoreciendo la evolución del grupo en 2015e. Prevemos capacidad (oferta, AKOs) +5,5% y demanda (PKTs) +4,9% vs 2014 y que el escenario macro y mejor posicionamiento estratégico que sus competidoras europeas permita subir precios. En términos unitarios, esperamos ingresos +2,4% (pasajes +3,7% y carga +0,5%) y gastos totales 1,6% vs 2014 favorecido por la caída del combustible (-6,5%), que dejan los gastos ex combustible +0,9% vs 2014. © 2015 Renta 4 Banco S.A. Nota de Compañía/IAG Página 1 BC% Nota de Compañía ► Recordamos que la directiva mejoró la guía EBIT antes extraordinarios 2015e desde 1.800 mln hasta > 2.200 mln eur teniendo en cuenta un crecimiento de la capacidad (oferta): +5,5% y gastos de combustible de 5.900 mln eur (1,13 USD/Eur). ► En Renta 4 hemos mejorado nuestras estimaciones 2015e: ► IAG Estimaciones (mln eur) Ahora 2015e Antes 2015e Ingresos de pasaje Crec. a/a Total ingresos Crec. a/a 19.384 8,7% 21.750 7,8% 18.938 6,4% 21.257 5,6% 2,4% EBIT Crec. a/a 2.281 64,1% 1.866 34,3% 22% Mg. EBIT 10,5% 8,8% EBITDAR Crec. a/a 4.138 31,9% 3.643 18,0% 14% AKO (mln kms) Crec. a/a 265.414 5,4% 260.299 3,3% 2,0% PKT (mln kms) Crec. a/a 212.422 4,9% 209.280 3,2% 1,5% Ing. Pasaje/AKO (cent Euro) Crec. a/a 9,13 3,7% 9,05 3,0% 0,8% Ing. Pasaje/PKT (cent Euro) Crec. a/a 7,30 3,2% 7,35 4,0% -0,6% Coste total / AKO Crec. a/a 7,33 -1,6% 7,45 0,1% -1,5% Coste de combustible / AKO Crec. a/a 2,22 -6,5% 2,34 -2,0% -5,0% cambio % 2,3% 1,7 p.p. Valoramos IAG a 6x EV/EBITDAR R4 2015e. Consideramos que una prima frente a su media histórica (2010/14) 5,5x, está más que justificada debido a las razones anteriormente explicadas. Valoración IAG mln eur eur/acción EV Implícito Deuda financiera Aj. 2014 Sinergias Déficit Pensiones Minoritarios 26.894 -6.081 100 -1.800 -308 13,2 -3,0 0,0 -0,9 -0,2 Valor IAG Nº acciones 18.805 2.040 Precio Objetivo IAG EBITDAR 2015 R4E Aj. por capitalización gastos flota 2014e (x8). Sinergias estimadas 2016+ Valor Actual pago pensiones Valor contable Incluye acciones convertibles (emisión octubre 2013) 9,2 Datos IAG, elaboración R4. © 2015 Renta 4 Banco S.A. Nota de Compañía/IAG Página 2 BC% Nota de Compañía ► Hemos llevado a cabo un ejercicio de sensibilidad en función del múltiplo EV/EBITDAR 15e: Análisis Sensibilidad EV/EBITDAR 2015e 5,5 6,0 6,5 7,0 Valor IAG (mln eur) Precio Objetivo (eur) 14.667 7,2 16.736 8,2 18.805 9,2 20.874 10,2 Datos IAG, elaboración R4. ► Revisamos nuestro precio objetivo hasta 9,2 eur (antes 6,3 eur). Nuestro precio arroja un potencial > 15%. En nuestra opinión, los principales catalizadores son: aceleración de la recuperación macro en España, mejoras adicionales sobre la reestructuración de Iberia y caída precios del crudo. Estos factores podrían llevar a IAG a continuar revisando al alza su guía. Reiteramos nuestra recomendación de Sobreponderar. © 2015 Renta 4 Banco S.A. Nota de Compañía/IAG Página 3 BC% Nota de Compañía IAG - Datos operativos 2015/16e Datos Operativos (mln kms) 1T 15e 2T 15e 3T 15e 4T 15e 1S 15e 9M 15e 2015e 2016e AKOs PKTs Factor Ocupación (%) 59.227 45.017 76,0% 68.416 54.806 80,1% 73.186 61.471 84,0% 64.586 51.128 79,2% 127.642 99.823 78,2% 200.828 161.294 80,3% 265.414 212.422 80,0% 277.124 220.089 79,4% 1.302 1.308 1.318 1.437 2.610 3.928 5.365 5.392 1T 15/14 2T 15/14 3T 15/14 4T 15/14 1S 15/14 9M 15/14 2015/14e 5,2% 4,2% 79,2 5,9% 5,2% 0,0 5,5% 5,6% -0,7 4,7% 4,3% -0,4 5,6% 4,7% -0,7 5,6% 5,1% -0,4 5,4% 4,9% -0,4 4,4% 3,6% -0,6 -5,0% -1,0% -1,0% 0,5% -3,0% -2,4% -1,6% 0,5% 1T 15e 2T 15e 3T 15e 4T 15e 1S 15e 9M 15e 2015e 2016e 6,77 9,40 18,42 8,02 2,70 5,32 7,27 9,25 18,20 7,46 2,41 5,05 7,81 8,75 17,55 6,74 1,91 4,83 7,26 8,94 18,93 7,24 1,94 5,31 7,04 9,00 18,31 7,72 2,55 5,17 7,32 9,11 18,05 7,36 2,32 5,05 7,30 9,13 18,29 7,33 2,22 5,11 7,52 9,31 18,47 7,32 2,16 5,16 1T 15/14 2T 15/14 3T 15/14 4T 15/14 1S 15e 9M 15e 2015e 2016e 4,0% 5,0% 1,0% 3,8% 9,6% 1,0% 4,0% 5,0% 1,0% 2,0% 3,1% 1,5% 3,0% 2,0% -1,0% -5,3% -18,1% 0,9% 2,0% 2,0% 1,0% -6,0% -18,8% -0,3% 4,0% 4,9% 1,0% 3,0% 6,2% 1,5% 3,6% 4,1% 0,3% -0,1% -2,5% 1,3% 3,2% 3,7% 0,5% -1,6% -6,5% 0,9% 3,0% 2,0% 1,0% -0,2% -3,0% 1,0% TKT (carga) Datos IAG y estimaciones R4. Datos Operativos AKOs PKTs Factor Ocupación (en pp) TKT (carga) 2016/15e Datos IAG y estimaciones R4. Datos Unitarios (cent eur) Ingreso pasaje/ PKT Ingreso pasaje/ AKO Ingreso de carga / TKT Coste total / AKO Coste de combustible / AKO Coste total excl. Combustible/ AKO Datos IAG y estimaciones R4. Datos Unitarios (crec.) Ingreso pasaje/ PKT (cent eur) Ingreso pasaje/ AKO (cent eur) Ingreso de carga / TKT (cent eur) Coste total / AKO Coste de combustible / AKO Coste total excl. Combustible/ AKO Datos IAG y estimaciones R4. © 2015 Renta 4 Banco S.A. Nota de Compañía/IAG Página 4 BC% Nota de Compañía IAG - P&G 2015/16e P&G (mln eur) 1T 15e 2T 15e 3T 15e 4T 15e 1S 15e 9M 15e 2015e 2016e Ingresos de pasaje 4.008 4.973 5.716 4.687 8.980 14.696 19.384 20.485 Total Ingresos de las operaciones 4.551 5.556 6.323 5.320 10.106 16.429 21.750 22.861 Combustible Gastos totales de las operaciones 1.600 4.750 1.650 5.105 1.400 4.934 1.250 4.679 3.250 9.855 4.650 14.789 5.900 19.468 5.975 20.281 Gasto Ex Combustible 3.150 3.455 3.534 3.429 6.605 10.139 13.568 14.306 -200 -200 451 451 1.389 1.389 641 641 251 251 1.640 1.640 2.281 2.281 2.580 2.580 -60 -60 -60 -60 -120 -180 -240 -230 BAI Impuestos -260 52 391 -78 1.329 -266 581 -116 131 -26 1.460 -292 2.041 -408 2.350 -470 Resultado neto Resultado neto Aj. -208 -208 313 313 1.063 1.063 465 465 105 105 1.168 1.168 1.633 1.633 1.880 1.880 99 227 764 909 1.701 1.856 989 1.145 863 1.136 2.564 2.992 3.554 4.138 3.948 4.564 1T 15/14 2T 15/14 3T 15/14 4T 15/14 1S 15/14 9M 15/14 2015/14e Ingresos de pasaje 9,4% 10,2% 8,7% 6,8% 9,8% 9,4% 8,7% 5,7% Total Ingresos de las operaciones 8,3% 9,2% 7,8% 6,1% 8,8% 8,4% 7,8% 5,1% 15,3% 9,3% -13,5% -15,0% 12,1% 2,9% -1,5% 1,3% Gastos totales de las operaciones 9,1% 8,5% -0,6% -1,6% 8,8% 5,5% 3,7% 4,2% Gasto Ex Combustible 6,3% 8,1% 5,6% 4,4% 7,2% 6,6% 6,1% 5,4% EBIT - Antes Extraordinarios EBIT 33% 33% 19% 19% 54% 54% 147% 147% 9% 9% 45% 56% 64% 122% 13% 13% -23% -11% 14% 13% 42% 38% 69% 56% 8% 7% 28% 24% 37% 32% 11% 10% BAI 28% 9% 67% 278% -15% 53% 85% 15% Resultado neto Resultado neto Aj. 68% 78% 237% 51% 0% 0% -42% -71% 9% 9% 60% 68% 88% 63% 15% 15% 1T 15e 2T 15e 3T 15e 4T 15e 1S 15e 9M 15e 2015e 2016e 2,2% -4,4% -4,4% 5,0% -5,7% -4,6% -4,6% 13,8% 8,1% 8,1% 16,4% 7,0% 5,6% 5,6% 26,9% 22,0% 22,0% 29,4% 21,0% 16,8% 16,8% 18,6% 12,1% 12,1% 21,5% 10,9% 8,7% 8,7% 8,5% 2,5% 2,5% 11,2% 1,3% 1,0% 1,0% 15,6% 10,0% 10,0% 18,2% 8,9% 7,1% 7,1% 16,3% 10,5% 10,5% 19,0% 9,4% 7,5% 7,5% 17,3% 11,3% 11,3% 20,0% 10,3% 8,2% 8,2% % Total Ingresos 1T 15e 2T 15e 3T 15e 4T 15e 1S 15e 9M 15e 2015e 2016e Ingresos de pasaje 88% 90% 90% 88% 89% 89% 89% 90% 1T 15e 2T 15e 3T 15e 4T 15e 1S 15e 9M 15e 2015e 2016e 23% 34% 10% 23% 32% 11% 23% 28% 12% 25% 27% 12% 23% 33% 11% 23% 31% 11% 23% 30% 11% 24% 29% 11% EBIT - Antes Extraordinarios EBIT Resultados Financieros EBITDA EBITDAR Datos IAG y estimaciones R4. Crec. Combustible EBITDA EBITDAR 2016/15e Datos IAG y estimaciones R4. Mg. (%) EBITDA EBIT - Antes Extraordinarios EBIT EBITDAR BAI Res. Neto Res. Neto Aj. % Total Gastos Personal Combustible Handling, catering, otros gastos de oper. Datos IAG y estimaciones R4. © 2015 Renta 4 Banco S.A. Nota de Compañía/IAG Página 5 BC% Nota de Compañía DISCLAIMER El presente informe de análisis no presta asesoramiento financiero personalizado. Ha sido elaborado con independencia de las circunstancias y objetivos financieros particulares de las personas que lo reciben. El inversor que tenga acceso al presente informe debe ser consciente de que los valores, instrumentos o inversiones a que el mismo se refiere pueden no ser adecuados para sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo ya que éstos no han sido tomados en cuenta para la elaboración del presente informe, por lo que debe adoptar sus propias decisiones de inversión teniendo en cuenta dichas circunstancias y procurándose el asesoramiento específico y especializado que pueda ser necesario. El contenido del presente documento así como los datos, opiniones, estimaciones, previsiones y recomendaciones contenidas en el mismo, han sido elaboradas por el Departamento de Análisis de Renta 4 S.V., S.A., con la finalidad de proporcionar a sus clientes información general a la fecha de emisión del informe y está sujeto a cambios sin previo aviso. Este documento está basado en informaciones de carácter público y en fuentes que se consideran fiables, pero dichas informaciones no han sido objeto de verificación independiente por Renta 4 S.V., S.A., por lo que no se ofrece ninguna garantía, expresa o implícita en cuanto a su precisión, integridad o corrección. Renta 4 S.V., S.A., no asume compromiso alguno de comunicar dichos cambios ni de actualizar el contenido del presente documento. Ni el presente documento ni su contenido constituyen una oferta, invitación o solicitud de compra o suscripción de valores o de otros instrumentos o de realización o cancelación de inversiones, ni puede servir de base a ningún contrato, compromiso o decisión de ningún tipo. Renta 4 S.V., S.A., no asume responsabilidad alguna por cualquier pérdida directa o indirecta que pudiera resultar del uso de este documento o de su contenido. El inversor tiene que tener en cuenta que la evolución pasada de los valores o instrumentos o resultados históricos de las inversiones, no garantizan la evolución o resultados futuros. El precio de los valores o instrumentos o los resultados de las inversiones pueden fluctuar en contra del interés del inversor incluso suponerle la pérdida de la inversión inicial. Las transacciones en futuros, opciones y valores o instrumentos de alta rentabilidad (high yield securities) pueden implicar grandes riesgos y no son adecuados para todos los inversores. De hecho, en ciertas inversiones, las pérdidas pueden ser superiores a la inversión inicial, siendo necesario en estos casos hacer aportaciones adicionales para cubrir la totalidad de dichas pérdidas. Por ello, con carácter previo a realizar transacciones en estos instrumentos, los inversores deben ser conscientes de su funcionamiento, de los derechos, obligaciones y riesgos que incorporan, así como los propios de los valores subyacentes de los mismos. Podría no existir mercado secundario para dichos instrumentos. Cualquier Entidad integrante del Grupo Renta 4 o cualquiera de las IICs o FP gestionados por sus Gestoras, así como sus respectivos directores o empleados, pueden tener una posición en cualquiera de los valores o instrumentos a los que se refiere el presente documento, directa o indirectamente, o en cualesquiera otros relacionados con los mismos; pueden negociar con dichos valores o instrumentos, por cuenta propia o ajena, proporcionar servicios de asesoramiento u otros servicios al emisor de dichos valores o instrumentos, a empresas relacionadas con los mismos o a sus accionistas, directivos o empleados y pueden tener intereses o llevar a cabo cualesquiera transacciones en dichos valores o instrumentos o inversiones relacionadas con los mismos, con carácter previo o posterior a la publicación del presente informe, en la medida permitida por la ley aplicable. El Grupo Renta 4 Banco tiene implementadas barreras de información y cuenta con un Reglamento Interno de Conducta de obligado cumplimiento para todos sus empleados y consejeros para evitar o gestionar cualquier conflicto de interés que pueda aflorar en el desarrollo de sus actividades. Los empleados de RENTA 4 S.V., S.A., pueden proporcionar comentarios de mercado, verbalmente o por escrito, o estrategias de inversión a los clientes que reflejen opciones contrarias a las expresadas en el presente documento. Ninguna parte de este documento puede ser: (1) copiada, fotocopiada o duplicada en ningún modo, forma o medio (2) redistribuida o (3) citada, sin permiso previo por escrito de RENTA 4 S.V., SA. Ninguna parte de este informe podrá reproducirse, llevarse o transmitirse a aquellos países (o personas o entidades de los mismos) en los que su distribución pudiera estar prohibida por la normativa aplicable. El incumplimiento de estas restricciones podrá constituir infracción de la legislación de la jurisdicción relevante. El sistema retributivo del autor/es del presente informe no está basado en el resultado de ninguna transacción específica de banca de inversiones. Renta 4 S.V., S.A., es una entidad regulada y supervisada por la CNMV. Renta 4 S.V., S.A. Paseo de la Habana, 74 28036 Madrid D. Iván San Félix Carbajo Tel: 91 384 85 00 Fax 91 384 85 44. e-mail: online@renta4.es Del total de recomendaciones elaboradas por el Departamento de Análisis de RENTA 4 S.V., S.A.: 46% Sobreponderar, 46% Mantener y 8% Infraponderar. © 2015 Renta 4 Banco S.A. Nota de Compañía/IAG Página 6