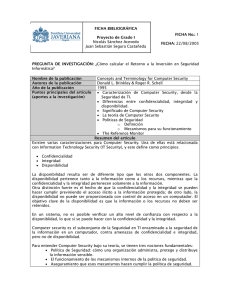

Primera Parte G. Security ok.

Anuncio