Cómo reconocer el efecto generado por el ISR y IETU diferidos en

Anuncio

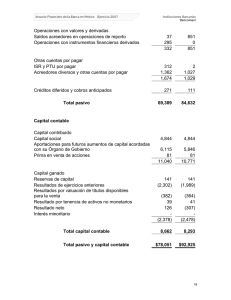

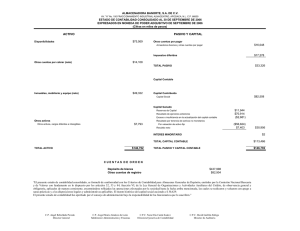

Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Cómo reconocer el efecto generado por el ISR y IETU diferidos en los estados financieros de una empresa de Régimen General mediante la aplicación de la NIF D-4. Irma Cecilia Ortega Moreno*, Josué David Quintanilla Aragón*, Ana Lilia Coria Páez* *Instituto Politécnico Nacional. ESCA Tepepan. Ciudad de México. México. Email: icorteg@yahoo.com.mx Teléfono: (55)57296000 ext. 73509 Resumen: La información financiera se determina a través del sistema de información que tienen las entidades económicas para la toma de decisiones. En este sentido el sistema contable incluye el proceso consistente en identificar, medir, analizar y comunicar la información económica y financiera de una entidad económica, con el propósito que sobre la base de ella, los posibles usuarios puedan formular juicios, elaborar planes, así como evaluar la actuación de sus directivos. En este contexto el trabajo tiene como objetivo presentar la utilización de la Norma de Información Financiera D-4 (Impuestos a la Utilidad) en su aplicación fiscal y su análisis en la aplicación contable tanto fiscal. Con el fin de lograr el objetivo planteado el trabajo primero se presenta la problemática, después una introducción a los impuestos diferidos, enseguida los efectos del reconocimiento de los impuestos diferidos así como el método de activos y pasivos juntamente con caso hipotético; para finalmente se presentar las conclusiones. Palabras clave: impuestos diferidos, impuestos a la utilidad, NIF D-4 Página 1 18. Contabilidad y Estudios Fiscales Introducción: La información en su parte contable se determina a través del sistema de información que tienen las entidades económicas para la toma de decisiones. En este sentido el sistema contable incluye el proceso consistente en identificar, medir, analizar y comunicar la información económica y financiera de una entidad económica, con el propósito que sobre la base de ella, los posibles usuarios puedan formular juicios, elaborar planes, así como evaluar la actuación de sus directivos. Por otro lado, el régimen tributario al que están sujetas las empresas persigue otros objetivos, como el de determinar correctamente la base imponible de los impuestos, para allegarse de recursos fiscales que necesita la federación para que sean destinados al gasto público mediante la recaudación realizada por las mismas autoridades fiscales. Por ende, el trabajo abarca los aspectos esenciales para reconocer los efectos fiscales de la utilización y aplicación de la NIF D-4. Para ello el documento se divide en los siguientes apartados: i) la problemática; ii) una introducción a los impuestos diferidos; iii) los efectos del reconocimiento de los impuestos diferidos; iv) el método de activos y pasivos y v) un caso hipotético. Y finalmente se presentar las conclusiones. Página 2 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades I. Problemática Comúnmente las empresas mexicanas descuidan las obligaciones que son impuestas por las Normas de Información Financiera (NIF), las cuales establecen la valuación, la presentación y revelación para el reconocimiento contable-fiscal de los impuestos causados y diferidos durante un periodo contable. Una de las NIF menos aplicadas es la NIF D-4 que se refiere a los Impuestos a la Utilidad. Cabe señalar que todas las empresas que emitan estados financieros con base en la NIF A-3 (Necesidades de los usuarios y objetivos de los estados financieros), deben determinar los impuestos causados y diferidos, entendiendo que los impuestos diferidos son aquellas operaciones atribuibles al periodo contable actual, pero que fiscalmente son reconocidas en momentos diferentes. Por su parte, la NIF D-4 ayuda al reconocimiento real de la situación fiscal de la empresa permitiendo así conocer si habrá un impuesto a pagar o a recuperar. Actualmente, nuestro país está sumergido en la imposición de dos impuestos directos que gravan a la utilidad: Impuestos Sobre la Renta (ISR) e Impuesto Empresarial a Tasa Única1 (IETU). Este hecho afecta la operación, del día a día, de las entidades ya que por un lado son causantes de ISR o son causantes de IETU, lo cual lleva al problema de no saber determinar la base de gravamen que da origen al pago de dichos impuestos. Esto se debe a la falta de conocimiento y aplicación de la NIF D-4. Por tanto, es de suma importancia para las entidades que evalúen los antecedentes históricos y sus proyecciones para así evaluar y conocer si causara esencialmente IETU, de acuerdo con la INIF 8 (Consejo Mexicano para la 1 El 14 de septiembre de 2007, el Congreso de la Unión aprobó la Ley del Impuesto Empresarial a Tasa Única, la cual fue publicada el 1º de octubre del mismo año en el Diario Oficial de la Federación. Esta nueva ley entró en vigor el 1º de enero de 2008 y abroga la Ley del Impuesto al Activo. (Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera AC, 2007) Página 3 18. Contabilidad y Estudios Fiscales Investigación y Desarrollo de Normas de Información Financiera AC, 2007), si causará esencialmente ISR o será causante de IETU e ISR sólo así se podrá reconocer el tipo de ajuste que sea necesario aplicar. Dado lo anterior la pregunta que se plantea responder este trabajo es: ¿Cuáles son las repercusiones fiscales que se derivan por la aplicación de la NIF D-4 (Impuestos a la utilidad) en las empresas con fines lucrativos? Cabe señalar que la utilización de la INIF 82 es de suma importancia porque ella es un apoyo a la aplicación de la NIF D-4, pues da la pauta para identificar los supuestos en que la entidad se puede presentar, por ejemplo: Entidades que esencialmente solo pagan ISR Entidades que esencialmente solo pagan IETU Entidades que en algunos periodos pagan ISR y en otros pagan IETU Es fundamental el distinguir, identificar, cuantificar y evaluar todos los métodos referentes al cálculo e interpretación de la NIF D-4 (Impuestos a la Utilidad), ya que una mala interpretación o un error al determinar los cálculos puede afectar de manera importante a las entidades. Pues, en caso de no reconocer estos efectos a la utilidad, las entidades tendrán información no comparable, existiendo un riesgo de capitalización en pago de dividendos. Además podrían dejar de incluir en una negociación los impuestos diferidos en la venta de activos y tendría un dictamen con una salvedad lo que implicaría una revisión de la autoridad. II. Introducción a los impuestos diferidos ¿Qué son los Impuestos Diferidos? Se constituyen cuando la entidad económica adelanta o aplaza el pago de cualquier contribución a la autoridad administradora, producto de la separación 2 A través de su página de Internet, www.cinif.org.mx, el Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera A.C. (CINIF), puso a disposición del público en general, la Interpretación número 8 a las normas de información financiera (INIF 8), denominada “Efectos del impuesto empresarial a tasa única”. Página 4 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades que existe entre la reglamentación fiscal y la normatividad contable, siempre que la entidad pueda probar razonablemente que en el futuro podrá reversar dicho diferimiento, ya sea por la generación de utilidades, la amortización de pérdidas o el acreditamiento (aplicación) de créditos legales que sean legalmente compensables. Los impuestos diferidos se caracterizan por: a) Diferimiento: El sentido práctico de adelantar o aplazar el pago de impuestos. b) Origen: Se originan de las discrepancias entre la reglamentación fiscal y la normatividad contable. c) Cuantificación: Cada ejercicio debe calcularse y revisarse la tasa vigente determinando un efecto acumulado (Balance) y un efecto del ejercicio (Estado de Resultados). d) Integración: Debe tener un soporte claro y documentado. e) Reversión: Debe probarse su reversión en ejercicios futuros. Normatividad de los impuestos diferidos Las razones expuestas para la aplicación de la NIF D-4 son: a) Establecer las normas que deben observarse en el reconocimiento contable de los impuestos a la utilidad. b) Reubicar, en la NIF D-3 “Beneficios a los Empleados”, el tema del tratamiento contable de la Participación de los Trabajadores en la Utilidad. c) Incorporar precisiones y criterios, al tratamiento contable de los impuestos a la utilidad y el reconocimiento de los impuestos diferidos a la utilidad diferida. Adicionalmente la NIF D-4 (Impuestos a la Utilidad) se fundamenta en el Marco Conceptual comprendido en las NIF de la Serie A “Marco Conceptual”. Página 5 18. Contabilidad y Estudios Fiscales En el estudio de la NIF D-4 (Impuestos a la Utilidad) es necesario hacer el reconocimiento de ciertos términos que son utilizados dentro de la misma norma y que a continuación se mencionan: Impuestos a la Utilidad. Es el impuesto causado y el impuesto diferido del periodo. Impuesto Causado. Es el impuesto a cargo de la entidad, atribuible a la utilidad del periodo determinado con base en las disposiciones fiscales aplicables a dicho periodo. En términos generales, la mecánica para determinar el ISR causado en el ejercicio, en el caso de las personas morales del régimen general, se establece en el artículo 10 de la Ley de ISR y se muestra en el siguiente cuadro. Cuadro No. 1 Determinación del ISR causado Ingresos acumulables obtenidos en el ejercicio (-) Deducciones autorizadas en el ejercicio (=) Utilidad o pérdida fiscal (-) Pérdidas fiscales pendientes de aplicar de ejercicios anteriores (=) Resultado fiscal (*) Tasa del ISR (=) ISR causado Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010), LISR Art. 10 Con respecto al IETU, la mecánica para determinarlo se contiene en los artículos 1° y 8° de la Ley que regula este impuesto y, en términos generales, es: Cuadro No. 2 Determinación del IETU causado (-) Ingresos por enajenación de bienes, prestación de servicios y por el otorgamiento del uso o goce temporal de bienes, efectivamente cobrados en el ejercicio Deducciones autorizadas efectivamente pagadas en el ejercicio (=) Base gravable (*) Tasa del IETU (=) IETU mensual determinado (-) Crédito fiscal por deducciones superiores a los ingresos (=) Diferencia Página 6 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades (-) Crédito fiscal por salarios pagados y aportaciones de seguridad pagadas (=) IETU causado en el ejercicio Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010), LIET Art. 1.8° Nota: De acuerdo con diversas disposiciones fiscales existen otros créditos aplicables contra el IETU, los cuales deben considerarse para la determinación del impuesto causado. A continuación se hace la diferenciación entre un impuesto diferido y un impuesto causado (referido en los cuadros anteriores) y las acciones a tomar en cada caso: a) Impuesto diferido Es el impuesto a cargo o a favor de la entidad atribuible a la utilidad del periodo y que surge de las diferencias temporales, las pérdidas y los créditos fiscales. Este impuesto se devenga en un periodo contable (periodo en el cual se reconoce) y se realiza en otro. Lo cual ocurre cuando se revierten las diferencias temporales, se amortizan las pérdidas fiscales o se utilizan los créditos fiscales. b) Impuesto causado por pagar o a favor Es el impuesto causado en el periodo menos los anticipos, más los impuestos causados en periodos anteriores y no enterados, cuando este resultado sea un cargo de la entidad representa un impuesto por pagar o de lo contrario un impuesto a favor A su vez, por lo que se refiere a ISR por pagar o saldo a favor de este impuesto, la mecánica para determinarlo es la que a continuación se señala (artículos 10 y 14 de la Ley de ISR): Cuadro No. 3 Determinación del ISR a pagar o saldo a favor ISR causado en el ejercicio (-) Pagos provisionales del ISR (=) ISR por pagar o saldo a favor Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010), LISR Art. 10 Asimismo, el IETU por pagar o saldo a favor de este impuesto se determina de la manera siguiente (artículo 8°. de la Ley del IETU): Página 7 18. Contabilidad y Estudios Fiscales Cuadro No. 4 Determinación del la diferencia a pagar IETU causado en el ejercicio (-) ISR causado en el ejercicio (=) Diferencia por pagar (-) Pagos provisionales de IETU (=) IETU por pagar o saldo a favor Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010), LIET Art. 1.8° De los cuadros anteriores se derivan conceptos que deben identificarse para la aplicación de la NIF D-4 y que son los siguientes: a) Pasivo por Impuesto Diferido Es el impuesto a la utilidad pagadero en periodos futuros derivado de diferencias temporales acumulables. b) Activo por impuesto diferido Es el impuesto a la utilidad recuperable en periodos futuros derivados de diferencias temporales deducibles, de pérdidas fiscales por amortizar y de créditos fiscales por aprovechar según proceda. c) Diferencia temporal Es la diferencia resultante de comparar el valor contable de un activo o de un pasivo contra su valor fiscal, pudiendo ser deducible o acumulable para efectos fiscales en el futuro. d) Diferencia temporal deducible Aquella partida que en periodos futuros, partiendo de la utilidad contable se disminuirá (en su caso, partiendo de la pérdida contable se incrementará), para obtener la utilidad o pérdida fiscal; por lo anterior, genera un activo por impuesto diferido. e) Diferencia temporal acumulable Aquella partida que en periodos futuros, partiendo de la utilidad contable se incrementara (en su caso partiendo de la pérdida contable se Página 8 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades disminuirá), para obtener la utilidad o pérdida fiscal, por lo anterior, genera un pasivo por impuesto diferido. Página 9 18. Contabilidad y Estudios Fiscales III. Efectos del reconocimiento de los impuestos diferidos Existen efectos tanto positivos como negativos al reconocer o no los impuestos diferidos de acuerdo con la NIF D-4 como: Positivos Reconocimiento razonable en resultados y balance de efecto de los impuestos Incorporación a la contabilidad de las cargas y beneficios tributarios probables, que se materializaran en el futuro Si no se reconoce Información no comparable, no uniforme, etc. Riesgo de capitalización en caso de pago de dividendos. En caso de compras y ventas de empresas podrían existir pasivos no registrados o dejar de incluir en la negociación activos por impuestos diferidos. Dictamen con una salvedad, dependiendo de la materialidad de los efectos. A continuación se presenta un ejemplo ficticio de una empresa sin y con la consideración de los impuestos diferidos, es decir sin y con el reconocimiento de su impacto en la utilidad. Cabe señalar que este ejemplo sólo es para fines de presentación de los efectos de la aplicación de la NIF-D4. Cuadro No. 5 Empresa sin impuestos diferidos (Sin la aplicación de la NIF D-4) Concepto 2006 2007 2008 2009 2010 Utilidad antes de impuestos 1000 1000 1000 1000 1000 Impuestos causados 450 Utilidad neta 550 45% 50 950 5% 850 150 Fuente: Elaboración propia Página 10 85% 170 830 17% 370 630 37% Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Gráfica 1. Porcentaje de impuesto causado sin la aplicación de la NIF D-4 Fuente: Elaboración propia Como se puede observar en la gráfica, las utilidades no cumplen con el principio de comparabilidad, en un año la empresa muestra una pérdida fiscal impresionante, mientras que en el siguiente la utilidad se dispara sin ningún motivo. En seguida se presentan los resultados de la misma empresa con la aplicación de la NIF D-4, con el fin de dimensionar su aplicación. Cuadro No. 6 Empresa con impuestos diferidos (Con la aplicación de la NIF D-4) Concepto 2006 2007 2008 2009 2010 Utilidad antes de 1000 1000 1000 1000 1000 impuestos Impuestos causados 450 Impuestos diferidos -140 250 -560 110 -100 690 700 710 720 730 Utilidad neta 31% 50 30% 850 Fuente: Elaboración propia Página 11 29% 170 28% 370 27% 18. Contabilidad y Estudios Fiscales Gráfica 2 Porcentaje de impuesto causado con la aplicación de la NIF D-4 Fuente: Elaboración propia Como se puede observar la información cambia y al reconocer los impuestos diferidos se le otorga un mayor grado de confiabilidad y veracidad. Esta gráfica muestra el comportamiento de los impuestos causados con una tendencia a disminuir. Así, al proyectar esta información en un supuesto de venta de la entidad, se puede asegurar a los compradores que los números mostrados son fiables y la decisión de adquisición recae sobre ellos, mostrándoles que la información contable-fiscal está estrictamente apegada a la ley y a las Normas de Información Financiera. IV. Método de Activos y Pasivos El impuesto diferido se origina o determina por tres distintas situaciones a) IMPUESTO DIFERIDO DERIVADO DE DIFERENCIAS TEMPORALES Se determina con base en el método de “activos y pasivos”, el cual consiste en comparar los saldos finales del periodo actual con los saldos al inicio del mismo periodo de los valores contables y fiscales de todos los activos y pasivos de una entidad. De dicha comparación surgen diferencias temporales acumulables y deducibles, a las que se les aplica la tasa del impuesto para obtener los activos o pasivos por impuesto diferido. Página 12 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades La NIF D-4 define las diferencias temporales en los términos siguientes: Diferencia temporal.-Es la diferencia entre el valor contable de un activo o de un pasivo y su valor fiscal y, a la vez, puede ser deducible o acumulable para efectos fiscales en el futuro. Diferencia temporal deducible.- Es aquella partida que en periodos futuros, partiendo de la utilidad contable se disminuirá (en su caso, partiendo de la pérdida contable se incrementará) para obtener la utilidad o pérdida fiscal; por lo anterior, genera un activo por impuesto diferido. Diferencia temporal acumulable.- Es aquella partida que en periodos futuros, partiendo de la utilidad contable se incrementará (en su caso, partiendo de la pérdida contable se disminuirá) para obtener la utilidad o pérdida fiscal; por lo anterior, genera un pasivo por impuesto diferido. La misma NIF D-4 indica que una diferencia deducible puede ser: 1. Una partida que se deducirá fiscalmente en un periodo posterior al contable. 2. Una partida que ha sido acumulada fiscalmente en un periodo anterior al contable. En ambos casos, estos importes se disminuirán de la base fiscal de periodos futuros. Puntualizando, con los signos de las diferencias resultantes al aplicar el método de “activos y pasivos”, se puede concluir que: Los importes positivos representan diferencias temporales acumulables. Los importes negativos representan diferencias temporales deducibles. La tasa del impuesto diferido es la que, según se prevé estará vigente en la fecha de reversión de las diferencias temporales; dicha tasa debe estar promulgada y establecida por las disposiciones fiscales a la fecha de los estados financieros. Página 13 18. Contabilidad y Estudios Fiscales b) APLICACIÓN DE MÉTODO DE ACTIVOS Y PASIVOS Para llevar a cabo el método de “activos y pasivos” se debe considerar los siguientes valores: Valor contable de activos y pasivos Estos importes son los resultantes de realizar la contabilidad de una entidad conforme a los lineamientos de las Normas de Información Financiera (NIF). Valor fiscal de los activos y pasivos Estos importes son los resultantes de determinar las disposiciones fiscales a la fecha de los estados financieros. Valor fiscal de activos Este concepto crea la necesidad de identificar si se trata de activos que estén pendientes de deducirse o acumularse fiscalmente. Valor fiscal de los pasivos Este concepto crea la necesidad de identificar si se trata de pasivos que estén pendientes de deducirse o acumularse fiscalmente. c) ACTIVOS Y PASIVOS DIFERIDOS Pasivos por impuesto diferido Debe reconocerse por todas las diferencias temporales acumulables, las cuales surgen cuando: El valor contable de un activo es mayor que su valor fiscal, o El valor contable de un pasivo es menor que su valor fiscal. Activos por impuesto diferido Debe reconocerse por todas las diferencias temporales deducibles, las cuales surgen cuando: El valor contable de un activo es menor que su valor fiscal, o El valor contable de un pasivo es mayor que su valor fiscal. Página 14 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Se debe considerar que en la aplicación del método de “activos y pasivos” los valores fiscales de activos y pasivos que sirven de base para comprar los valores deben reconocer los efectos de inflación cuando así lo requieran las disposiciones fiscales. TASA EFECTIVA DEL IMPUESTO Esta tasa resulta de dividir el impuesto a la utilidad del periodo (conformado por la suma del impuesto causado y el impuesto diferido) entre la utilidad antes del impuesto. La tasa efectiva del impuesto podrá ser igual a la tasa del impuesto causado; sin embargo, no siempre es así, esto ocurre cuando la utilidad o pérdida antes del impuesto a la utilidad contiene partidas que no son reconocidas por la base fiscal para el pago del impuesto; o bien, cuando dicha utilidad no incluye partidas que fiscalmente sí proceden para la determinación del impuesto del periodo. Por tal motivo esta tasa efectiva de impuesto debe ser revelada y deberá realizarse una conciliación entre dicha tasa y la tasa del impuesto causado, mostrando los conceptos e importes por los que dichas tasas son diferentes. Ejemplo únicamente para efectos de la determinación de la tasa efectiva de impuestos: Cuadro No. 7 Determinación de la tasa efectiva de impuestos Utilidad antes de impuestos 1,800.00 Impuestos a la utilidad Causado - 546.00 Diferido - 16.80 Utilidad neta 562.80 1,237.20 Tasa de impuesto causado =30.00% Tasa efectiva de impuesto (-562.80/1800.00) =31.27% Fuente: Elaboración propia Página 15 18. Contabilidad y Estudios Fiscales Cuadro No. 8 Conciliación de la tasa efectiva DESCRIPCION BASE Utilidad antes de impuestos IMPUESTO AL 30% TASA EFECTIVA 1,800.00 540.00 -30.00% 480.00 144.00 -8.00% Afectación al impuesto causado Gastos no deducibles Amortización de perdidas SUMA Impuesto causado 460.00 20.00 1,820.00 7.67% 138.00 6.00 546.00 -0.33% -30.33% Afectación al impuesto diferido Efecto cambio tasa de impuesto diferido 28% a 30% Estimación para activo por impuesto diferido Impuesto diferido Impuesto a la utilidad 10.80 6.00 16.80 -0.60% 562.80 -31.27% -0.33% -0.93% Fuente: Elaboración propia En esta conciliación se puede observar que sin importar la variación en las tasas todas las partidas pueden ser plenamente identificadas y presentadas dentro de una nota a los estados financieros. V. Aplicación del método de activos y pasivos: un caso hipotético Como se explicó anteriormente, la determinación del impuesto a la utilidad diferido debe efectuarse utilizando el método de activos y pasivos. Este método compara los valores contables y fiscales de todos los activos y pasivos de una entidad; de esta comparación surgen diferencias temporales, tanto deducibles como acumulables, a las que se les aplica la tasa de impuesto diferido correspondiente, Página 16 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades el resultado obtenido corresponde al saldo del pasivo o, en su caso al del activo por impuesto diferido. Es importante tener en cuenta lo siguiente: Conforme al artículo 10 de la Ley de ISR, la tasa de este impuesto para las personas morales del régimen general es del 30% La Ley del IETU estipula que la tasa de este impuesto es de 17.5% Caso práctico integral La empresa X, SA de CV inicio operaciones en diciembre 2005, se dedica a la comercialización de papelería y artículos de escritorio. La inflación ocurrida en los ejercicios 2008 a 2010, son los siguientes. Año Tasa de inflación 2008 6% 2009 5% 2010 4% El mobiliario y equipo de la empresa se adquirió en diciembre de 2007 y se empezó a depreciar en enero de dicho año, tanto para efectos contables como fiscales. El equipo de transporte de la empresa se adquirió en diciembre de 2008 y se empezó a depreciar en enero de 2009, tanto para efectos contables como fiscales. La tasa de depreciación son las siguientes: Concepto Mobiliario y equipo de oficina Equipo de transporte Contables Fiscales 20% 10% 33% 25% En el año de 2010, la compañía pagó publicidad por anticipado por la cantidad de $220,000, de las cuales ha llevado a resultados la cantidad de $40,000 En el año 2010, la empresa pago seguros por anticipado por la cantidad de $300,000.00, de los cuales ha llevado a resultados la cantidad de $120,000. Página 17 18. Contabilidad y Estudios Fiscales La empresa tiene pérdidas fiscales en el ISR, por amortizar al 31 de diciembre de 2010 por la cantidad de $150,000. El ISR causado por la empresa en el ejercicio fiscal de 2010 fue de $0 y no se hicieron pagos provisionales en el ejercicio. En IETU causado por la empresa al cierre del ejercicio de 2010 fue de $270,000 y se realizaron pagos provisionales por $200,000, resultando un IETU por pagar en el ejercicio de $70,000, como se muestra en el siguiente cuadro: Cuadro No. 9 Estado de Posición Financiera 2010 EMPRESA X SA de CV ESTADO DE POSICION FINANCIERA POR EL EJERCICIO TERMINADO AL 31 DE DICIEMBRE DE 2010 ACTIVO Circulante Efectivo en caja y bancos Cuentas por cobrar Inventarios Suma del activo circulante 243,840.00 97,000.00 466,000.00 806,840.00 Fijo Mobiliario y equipo (neto) Equipo de transporte (neto) Suma del activo fijo 184,000.00 92,650.00 276,650.00 Cargos diferidos Rentas pagadas por anticipado Seguros pagados por anticipado Suma de cargos diferidos 180,000.00 180,000.00 360,000.00 TOTAL ACTIVO PASIVO A corto plazo Proveedores Contribuciones por pagar IETU por pagar PTU por pagar Anticipo de clientes Suma de pasivo a corto plazo TOTAL PASIVO 141,244.00 160,000.00 70,000.00 53,756.00 100,000.00 525,000.00 525,000.00 CAPITAL CONTABLE Capital social 200,000.00 Resultados acumulados 285,840.00 Resultado del ejercicio 525,812.00 Exceso o actualizacion del capital - 93,162.00 1,443,490.00 TOTAL CAPITAL CONTABLE 918,490.00 TOTAL PASIVO + CAPITAL CONTABLE 1,443,490.00 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) La determinación del valor para efectos del ISR de los activos al 31 de diciembre de 2010 fue la siguiente: Página 18 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Cuadro No. 10 Determinación del valor de activos para ISR Concepto Fecha de adquisicion Monto original de la inversion Factor de inflacion ocurrida hasta el 31 de diciembre de 2010 Monto original de la inversion actualizado Por ciento de deduccion fiscal acumulado Deduccion fiscal acumulada Valor fiscal a diciembre de 2010 Mobiliario y equipo Equipo de transporte Diciembre 2007 Diciembre 2008 400,000.00 250,000.00 1.15 460,000.00 30% 138,000.00 322,000.00 1.09 272,500.00 50% 136,250.00 136,250.00 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) Así, la determinación del valor contable de los activos fijos al 31 de diciembre de 2010 es la presentada en el cuadro 11. Cuadro No. 11 Determinación del valor contable de los activos Concepto Fecha de adquisición Costo de adquisición Factor de inflacion ocurrida hasta el 31 de diciembre de 2008 Costo de adquisición actualizado Por ciento de depreciación acumulado Depreciación acumulada Valor contable a diciembre de 2008 Mobiliario y equipo Equipo de transporte Diciembre 2007 Diciembre 2008 400,000.00 250,000.00 1.15 460,000.00 60% 276,000.00 184,000.00 1.09 272,500.00 66% 179,850.00 92,650.00 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) Página 19 18. Contabilidad y Estudios Fiscales En cuanto a la determinación del ISR diferido al 31 de diciembre de 2010 se tiene lo siguiente: Cuadro No. 12 Determinación de ISR diferido EMPRESA X SA de CV DETERMINACION DEL ISR DIFERIDO AL 31/XII/2010 SALDOS CONTABLES ISR CONCEPTO ACTIVO Circulante Efectivo en caja y bancos Cuentas por cobrar Inventarios Suma del activo circulante Fijo Mobiliario y equipo (neto) Equipo de transporte (neto) Suma del activo fijo Cargos diferidos Rentas pagadas por anticipado Seguros pagados por anticipado Suma de cargos diferidos 243,840.00 97,000.00 466,000.00 806,840.00 243,840.00 97,000.00 400,000.00 740,840.00 184,000.00 92,650.00 276,650.00 322,000.00 136,250.00 458,250.00 180,000.00 180,000.00 360,000.00 TOTAL ACTIVO 1,443,490.00 PASIVO A corto plazo Proveedores Contribuciones por pagar IETU por pagar PTU por pagar Anticipo de clientes Suma de pasivo a corto plazo TOTAL PASIVO Resultado de diferencias temporales (gravable) Tasa del ISR ISR diferido al cierre del ejercicio (saldo final de ISR diferido) DIFERENCIAS TEMPORALES - 66,000.00 138,000.00 43,600.00 180,000.00 180,000.00 1,199,090.00 141,244.00 160,000.00 70,000.00 53,756.00 100,000.00 525,000.00 141,244.00 160,000.00 70,000.00 53,756.00 425,000.00 525,000.00 425,000.00 100,000.00 144,400.00 30% 43,320.00 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) Página 20 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades El IETU diferido al 31 de diciembre de 2010 se determinó de la siguiente forma: Cuadro No. 13 Determinación de IETU diferido EMPRESA X SA de CV DETERMINACION DEL IETU DIFERIDO AL 31/XII/2010 SALDOS CONTABLES IETU CONCEPTO DIFERENCIAS TEMPORALES ACTIVO Circulante Efectivo en caja y bancos Cuentas por cobrar Inventarios Suma del activo circulante Fijo Mobiliario y equipo (neto) Equipo de transporte (neto) Suma del activo fijo Cargos diferidos Rentas pagadas por anticipado Seguros pagados por anticipado Suma de cargos diferidos 243,840.00 97,000.00 466,000.00 806,840.00 TOTAL ACTIVO 184,000.00 92,650.00 276,650.00 - 184,000.00 92,650.00 180,000.00 180,000.00 360,000.00 - 180,000.00 180,000.00 1,443,490.00 PASIVO A corto plazo Proveedores Contribuciones por pagar IETU por pagar PTU por pagar Anticipo de clientes Suma de pasivo a corto plazo TOTAL PASIVO Resultado de diferencias temporales (gravable) Tasa del IETU IETU diferido al cierre del ejercicio (saldo final de IETU diferido) 243,840.00 466,000.00 709,840.00 709,840.00 141,244.00 160,000.00 70,000.00 53,756.00 100,000.00 525,000.00 160,000.00 70,000.00 53,756.00 283,756.00 525,000.00 283,756.00 141,244.00 100,000.00 395,406.00 18% 69,196.05 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) Página 21 18. Contabilidad y Estudios Fiscales Para la determinación del pasivo por impuesto diferido derivado de pérdidas fiscales pendientes de amortizar, se efectúo lo siguiente: Pérdidas fiscales pendientes de amortizar al 31 de diciembre de 2010 (*) Tasa de ISR (=) Activo por impuesto diferido derivado de Pérdidas fiscales pendientes de amortizar 150,000.00 30% 45,000.00 Adicionalmente, la empresa considera que no recuperará este activo pues después de realizar la valuación correspondiente, concluye que en periodos futuros el ISR siempre será inferior al IETU del ejercicio. Así, se determina el pasivo por impuestos diferidos y su aplicación a en el estado de resultados como se muestra en los cuadros Cuadro No. 14 Determinación del pasivo por impuesto diferido al 31 de diciembre 2010 (-) (=) (+) (=) IETU diferido al cierre del ejercicio (saldo final del IETU diferido) ISR diferdio al cierre del ejercicio (saldo final del ISR diferido) Diferencia ISR diferido al cierre del ejercicio (saldo final del ISR diferido) Saldo final del pasivo por impuestos a la utilidad diferidos 69,196.05 43,320.00 25,876.05 43,320.00 69,196.05 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) Página 22 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Cuadro No. 15 Integración de los impuestos diferidos en el Estado de Resultados ESTADO DE RESULTADOS POR EL EJERCICIO TERMINADO AL 31 DE DICIEMBRE DE 2010 Ventas netas 2,688,000.00 Costo de ventas 1,119,000.00 Gastos de operación 675,188.00 Utilidad de operación 1,794,188.00 893,812.00 Otros gastos 98,000.00 Utilidad antes de impuestos 795,812.00 Impuestos a la utilidad: Impuesto a la utilidad causado 270,000.00 Impuesto a la utilidad diferido 69,196.05 Utilidad neta 339,196.05 456,615.95 Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) En cuanto al estado de posición financiera quedaría de la siguiente manera: Cuadro No. 16 Estado de Posición Financiera 2010 aplicando NIF D-4 EMPRESA X SA de CV BALANCE GENERAL AL 31 DE DICIEMBRE DE 2010 ACTIVO Circulante Efectivo en caja y bancos Cuentas por cobrar Inventarios Suma del activo circulante 243,840.00 97,000.00 466,000.00 806,840.00 Fijo Mobiliario y equipo (neto) Equipo de transporte (neto) Suma del activo fijo 184,000.00 92,650.00 276,650.00 Cargos diferidos Rentas pagadas por anticipado Seguros pagados por anticipado Suma de cargos diferidos 180,000.00 180,000.00 360,000.00 TOTAL ACTIVO PASIVO A corto plazo Proveedores Contribuciones por pagar IETU por pagar Impuesto diferido PTU por pagar Anticipo de clientes Suma de pasivo a corto plazo TOTAL PASIVO 141,244.00 160,000.00 70,000.00 69,196.05 53,756.00 100,000.00 594,196.05 594,196.05 CAPITAL CONTABLE Capital social 200,000.00 Resultados acumulados 285,840.00 Resultado del ejercicio 456,615.95 Exceso o actualizacion del capital - 93,162.00 1,443,490.00 Página 23 TOTAL CAPITAL CONTABLE 849,293.95 TOTAL PASIVO + CAPITAL CONTABLE 1,443,490.00 18. Contabilidad y Estudios Fiscales Fuente: Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4 (Olguin, 2010) Dentro del balance general, los pasivos y activos por impuesto diferido, en su caso, netos de las estimaciones para activo por impuesto diferido no recuperable, deben presentarse en el largo plazo y deben compensarse dentro de un solo rubro, salvo que: Tales activos y pasivos no corresponden a la misma autoridad tributaria. No se tenga el derecho de compensar dichos impuestos ante la misma autoridad fiscal. El impuesto diferido del periodo, en su caso, neto de las estimaciones por impuesto diferido no recuperable y de las cancelaciones de dichas estimaciones, debe presentarse: En el estado de resultados, si es que está relacionado con la utilidad o pérdida neta; este impuesto debe incorporarse como un componente del rubro llamado impuesto a la utilidad, sin incluir el impuesto atribuible a las operaciones discontinuadas. En el capital contable, si es que está relacionado con las otras partidas integrales; este impuesto debe sumarse o restarse al importe de dichas operaciones discontinuadas. CONCLUSIONES La aplicación de la Norma de Información Financiera D-4 tiene un claro impacto en la presentación de la información financiera que se presenta a través de los estados financieros así como en las obligaciones fiscales de las empresas, como se pudo observar en el desarrollo del presente trabajo. Así las conclusiones son: La determinación de los impuestos a la utilidad en cualquier entidad es importante debido a los impactos que tienen en sus estados financieros, pues ellos son base importante para la toma de decisiones. son importantes. Página 24 Retos de las ciencias administrativas desde las economías emergentes: Evolución de sociedades Reconocer los efectos de los impuestos diferidos en los estados financieros es esencial ya que con la correcta aplicación se pueden advertir las posibles obligaciones o beneficios en ejercicios siguientes. En caso de no reconocer los efectos de los impuestos diferidos a la utilidad, las entidades tendrán información no comparable y podrán tomar medidas no adecuadas como: pago de dividendos mayores a los reales, tomar decisiones de compra considerando utilidades ficticias, etc. El reconocimiento de los impuestos diferidos dentro de los estados financieros darán mayor certidumbre al momento de tomar decisiones, tales como invertir o adquirir algún tipo de financiamiento. La aplicación de la NIF D-4 otorga una visión más clara de la situación real de la empresa, motivo por el cual su aplicación da mayor confianza en el momento de una revisión externa. Pues muestra información financiera que considera obligaciones fiscales futuras. Página 25 18. Contabilidad y Estudios Fiscales FUENTES DE INFORMACIÓN CINIF. (2011). Normas de Información Financiera. Mexico DF: IMCP. Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera AC. (1 de DICIEMBRE de 2007). INIF 8. Efectos del Impuesto Empresarial a Tasa Unica . México: CINIF. Olguin, P. C. (2010). Impuestos diferidos (ISR y IETU) Determinación práctica de la aplicación NIF D-4. México DF: Tax editores. Ley del Impuesto Empresarial a Tasa Única Ley del Impuesto Sobre la renta IMPC (2010) Impuesto sobre la renta diferido, fundamento y aplicaciones prácticas Páginas electrónicas Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera A.C. http://www.cinif.org.mx Instituto Mexicano de Contadores Públicos: http://www.imcp.com.mx Secretaría de hacienda y Crédito Público: http://www.sat.gob.mx Tax editores: http://www.tax.com.mx Página 26