BCI - El Mostrador

Anuncio

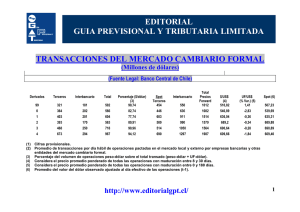

GERENCIA ECONOMISTA JEFE 29 DE AGOSTO DE 2016 Bci Daily Informe Coyuntura Económica Banco Central advierte de una mayor debilidad de la actividad y convergencia más rápida de la inflación hacia 3%. Un consejero plantea opción de baja en tpm, mientras otros verían mantención prolongada. En el ámbito externo, aún resuenan señales de la FED, que llevan a apreciación global del dólar. MERCADO LOCAL. Minuta de la última RPM refuerza la visión de mayor debilidad en actividad y menores presiones inflacionarias, aunque sujeto a la evolución del tipo de cambio. Un consejero plantea la posibilidad de reducción en tasa de política monetaria. EE.UU. Janet Yellen entrega una lectura algo más positiva de la economía norteamericana y la posibilidad de alza de tasa de interés toma fuerza para los próximos meses. Precios de activos norteamericanos se revalorizan. MERCADO CAMBIARIO. Señales desde la Fed generan ajustes en precios del mercado cambiario. Dólar se aprecia a nivel global y peso chileno continuaría depreciándose en el corto plazo. Sergio Lehmann Economista Jefe Corporación BCI Francisca Pérez Economista Senior Antonio Moncado Economista Felipe Ruiz Economista economia@bci.cl BOLSAS Chile 120 Spot %1d % 5d 0.0 (0.4) % 30d % YTD 0.6 7.6 % 12M 9.0 100 80 Brasil 4,143 Spot 130 %1d % 5d 0.0 (0.1) 90 % 30d % YTD 1.7 19.0 70 % 12M 22.4 110 EE.UU. S&P500 120 Spot 80 2,169 0.0 (0.1) % 30d % YTD 2.8 5.4 % 12M 9.1 120 100 80 Japón 120 Mercado Local Minutas de la última reunión de política monetaria refuerzan la visión de una economía débil y una convergencia anticipada de la inflación al centro del rango meta. Se desprende, además, de dispersión entre consejeros respecto a la trayectoria en tasa de política monetaria. Mientras algunos consejeros sugieren que ya debiera considerarse la opción de baja en TPM, la mayoría sostiene una mantención por un tiempo prolongado. Los argumentos a favor de esta trayectoria, indican que la inflación aún se mantendría en niveles elevados en los próximos meses, aunque el tipo de cambio sería clave en la evolución de la inflación de corto plazo. La actividad, en tanto, da cuenta de una mayor debilidad. Con todo, la lectura que hace el Banco Central a la economía local será develada con mayor exactitud con la publicación del IPoM de septiembre, que publicará el próximo jueves. Nuestro escenario base incluye la mantención de TPM al menos en un horizonte de 18 meses. El balance de riesgos, sin embargo, se encuentra sesgado a un ciclo de recorte hacia fin de año y comienzos del próximo. Mercado Internacional EE.UU. Presidenta de la Fed entrega un discurso algo más positivo respecto al estado de la economía norteamericana. Se incrementa la posibilidad de alza de tasa de interés antes de fin de año. Entre las menciones más destacadas se encuentra una importante Spot %1d 100 120 100 80 60 EE.UU. Nasdaq %1d % 5d 100 Colombia 57,716 80 % 5d % 30d 0.6 0.9 60 % YTD % 12M (4.1) (12.5) 120 Spot 5,219 %1d % 5d 0.0 0.7 % 30d % YTD 5.0 10.4 % 12M 8.1 Spot %1d 100 80 60 40 a o d f a j a 10,109 %1d % 5d 0.0 2.0 % 30d % YTD 5.0 (11.5) % 12M 6.9 Reino Unido 120 100 80 60 China 16,737 2.3 Spot Spot 6,838 %1d % 5d 0.0 2.2 % 30d % YTD 9.0 4.4 % 12M 9.4 Australia 3,070 (0.0) % 5d % 30d 3.9 4.6 % YTD % 12M (5.1) (5.0) 120 Spot %1d 5,562 (0.8) 80 % 5d % 30d (1.9) 2.4 60 % YTD % 12M 2.7 5.4 100 a o d f a j a a o d f a j a MONEDAS* Peso chileno 120 Spot 180 160 160 120 100 % 30d % YTD 0.0 21.2 % 12M (3.5) 80 % 12M (8.8) 120 Spot 2,891 %1d % 5d 0.0 0.1 100 % 30d % YTD (6.4) 21.8 80 % 12M (6.0) 140 Euro 95.6 (0.1) 100 % 5d % 30d (1.2) 0.1 % YTD (4.8) 80 % 12M 0.5 120 Spot %1d Libra esterlina 1.118 0.1 100 % 5d % 30d 1.2 (0.2) % YTD 7.3 80 % 12M 0.0 Yen a o d f a j a 0.0 2.0 1.6 8.9 Spot %1d 80 %1d % 5d % 30d % YTD 140 Dólar global 100 3.27 0.0 (0.1) 120 120 Peso colombiano 180 Spot %1d % 5d 100 80 Real 668.2 120 Spot %1d 1.29 2.0 100 % 5d % 30d 2.0 2.3 % YTD 19.0 80 % 12M 17.6 Dólar neozelandés Spot 102.2 %1d % 5d 0.3 1.8 % 30d % YTD (0.2) (15.2) % 12M (16.0) 140 120 100 80 a o d f a j a Dólar australiano Spot 0.72 %1d % 5d 0.1 (0.4) % 30d % YTD 1.0 6.3 % 12M (10.7) 140 120 100 80 Spot 0.76 %1d % 5d 0.6 (0.2) % 30d % YTD 1.0 6.3 % 12M (5.1) a o d f a j a *Aumento corresponde a depreciación y viceversa Fuente: Bloomberg. GERENCIA ECONOMISTA JEFE creación de empleo en el último tiempo, alcanzando niveles de pleno empleo a pesar de un crecimiento económico bajo. La inflación, en tanto, se ubicaría en 2% en los próximos años. Este mensaje fue reafirmado por el Vicepresidente de la Fed que centró las expectativas respecto al próximo movimiento en tasa de interés a las próximas cifras del mercado laboral. Expectativas apuntan a una creación de empleo en torno a 180 mil puestos de trabajo para el mes de agosto. Los precios de activos norteamericanos se revalorizan y los rendimientos soberanos suben en esta coyuntura. Valor Dia Mes Año 12M COMMODITIES Cobre (USD/Libra) 2.10 -0.4% -4.9% -1.7% WTI (USD/Barril) 47.0 -1.3% 13.0% 26.9% 3.9% Brent (USD/Barril) 49.2 -1.4% 15.9% 32.0% -1.7% Hierro (USD/Ton) -6.8% 59.1 0.0% -0.4% 35.7% 5.5% Oro (USD/Onza) 1,320.9 0.0% -2.3% 24.5% 16.4% Plata (USD/Ton) 18.6 -0.2% -8.5% 34.3% 27.4% TASAS NACIONALES (pb) Mercado Cambiario Menciones de la Fed respecto al proceso de normalización monetario motivan importante en ajuste en precios de activos financieros. Volatilidad sube, monedas de emergentes y desarrolladas se deprecian y bolsas caen. Peso chileno continuaría depreciándose en el corto plazo. Una lectura algo más positiva de la economía norteamericana evidenció Jante Yellen en su discurso en el marco de Jackson Hole. Este sentimiento fue reafirmado por el vicepresidente de la Fed quién hizo énfasis en las próximas cifras de empleo a publicarse este viernes. De esta manera, la probabilidad de al menos un incremento en tasa de política monetaria este año se ha elevado a 65%. Ello ha provocado un inmediato ajuste en precios. El rendimiento soberanos norteamericano sube en torno a 8 pb y el dólar global se aprecia. De esta manera, el resto de las monedas se ven presionadas a la baja. El peso chileno, en tanto, recoge parte de los desarrollos globales y mostraría depreciación en lo inmediato. Ciertamente, las cifras laborales de EE.UU. a publicarse el viernes entregarán mayores argumentos para determinar el momento del próximo incremento en tasa de interés por parte de la Fed. Nuestro escenario base corresponde a la primera parte de 2017, aunque el riesgo apunta a un adelantamiento de este proceso hacia el mes de diciembre. Rango Trading: $670-$675 BCU-05 1.02% 1 -11 -38 30 BCU-10 1.26% -2 -21 -41 -12 BCU-20 1.60% 0 -14 -25 -7 BCP-05 3.89% -7 -23 -55 -20 BCP-10 4.19% -6 -24 -35 -30 TASAS INTERNACIONALES (pb) Treasury 5 1.2% -1 20 - -29 Treasury 10 1.6% -2 16 - -57 Libor 3 Meses 0.8% 0 9 22 51 Libor 6 Meses 1.2% 1 16 39 70 Libor 12 Meses 1.5% 1 14 36 71 PREMIOS POR RIESGO (pb)** Chile 73.5 -0.5 -12.8 -55.2 -47.0 Brasil 260.3 -0.7 -30.9 -234.6 -90.5 Colombia 170.3 -0.8 -26.6 -72.2 -47.4 Perú 102.0 -0.6 -26.7 -85.7 -72.2 México 138.0 -0.8 -13.7 -32.1 -7.6 - - - - - Reino Unido 33.2 - -2.6 14.1 14.5 Alemania 16.2 -0.8 -0.6 3.4 2.6 Francia 28.5 -1.0 -4.5 2.2 -5.1 China 100.9 - -10.0 -7.4 -13.6 Japón - - - - - 22.5 - -4.7 -16.3 - EE.UU. Australia TASA DE POLÍTICA MONETARIA (%) Chile 3.50 0.00 0.00 0.00 0.50 Brasil 14.25 0.00 0.00 0.00 0.50 Colombia 7.75 0.00 0.25 2.00 3.25 Perú 4.25 0.00 0.00 0.50 1.00 EE.UU. 0.50 0.00 0.00 0.00 0.25 Reino Unido 0.25 0.00 -0.25 -0.25 -0.25 Europa 0.00 0.00 0.00 -0.05 -0.05 China (Préstamos) 4.35 0.00 0.00 0.00 -0.25 Japón 0.10 0.00 0.00 0.00 0.00 Australia 1.50 -0.25 -0.25 -0.50 -0.50 *CDS a 5 años Fuente: Bloomberg. Prohibida la reproducción total o parcial de este informe sin la autorización de BCI Estudios. Este informe ha sido preparado con el objeto de brindar información a los clientes de la División de Banco de Crédito e Inversiones denominada, Bci Corporate & Investment Banking. No es una solicitud ni una oferta para comprar y vender ninguno de los instrumentos financieros que en él se mencionan. Esta información y aquélla en la que está basado, ha sido obtenida en base a información pública de fuentes que estimamos confiables. Sin embargo, esto no garantiza que ella sea exacta ni completa. Las recomendaciones y estimaciones que emite este Departamento de Estudios respecto de las inversiones o expectativas responden exclusivamente al estudio de los fundamentos y el entorno de mercado en que se desenvuelven las compañías. No obstante, esto no garantiza que las proyecciones previstas se cumplan. Todas las opiniones emitidas en este informe pueden ser modificadas sin previo aviso. Bci Corporate & Investment Banking y/o cualquier sociedad o persona relacionada con el Banco, puede en cualquier momento tener una posición en cualquiera de los activos o instrumentos financieros mencionados en este informe y podría invertir o vender en esos mismos activos. El resultado de cualquier operación financiera, realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad de la persona que la realiza.