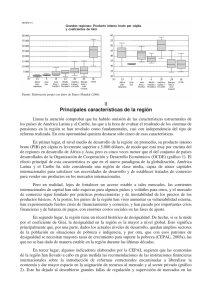

América Latina y Europa: lecciones de las crisis

Anuncio