Presentación Impuesto sobre Sociedades

Anuncio

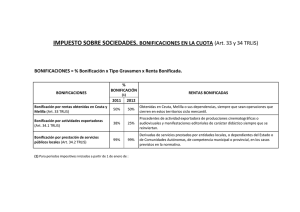

CIRCULAR INFORMATIVA FISCAL NOVIEMBRE 2013 LEY 16/2013 DE FISCALIDAD MEDIOAMBIENTAL Y OTRAS MEDIDAS TRIBUTARIAS Presentación La Ley 16/2013, de 29 de octubre, por la que se establecen determinadas medidas en materia de fiscalidad medioambiental y se adoptan otras medidas tributarias y financieras, publicada en el BOE del pasado 30 de octubre, introduce, como su título así indica, diversas modificaciones en la normativa tributaria. Los cambios introducidos recaen, fundamentalmente, en la regulación del Impuesto sobre Sociedades, incidiendo, además de en el mencionado tributo, en el ámbito del Impuesto sobre la Renta de las Personas Físicas, del Impuesto sobre la Renta de no Residentes, del Impuesto sobre el Patrimonio y de determinados tributos locales. La Ley 16/2013, con carácter general, entra en vigor el 31 de octubre. Impuesto sobre Sociedades Medidas con efectos para los períodos impositivos iniciados a partir del 1 de enero de 2013 y con vigencia indefinida Destacamos la aprobación de las siguientes medidas, cuyo propósito principal es el de intentar eliminar supuestos de doble deducción de una misma pérdida, de forma que tal pérdida únicamente pueda ser compensada por la entidad que la generó: Eliminación de la deducción del deterioro de cartera. Uno de los aspectos, sin dudas, más destacables que trae la presente Ley pasa por la eliminación de la deducción de los deterioros de participaciones en los fondos propios de entidades, cotizadas o no. A tales efectos se añade un nuevo apartado en el artículo 14 del Texto Refundido de la Ley del Impuesto sobre Sociedades (en adelante TRLIS), en cual se prevé la no deducibilidad de los deterioros contabilizados. A raíz de esta relevante modificación se introducen otras modificaciones de orden puramente técnico en otros preceptos que, de una forma u otra, y con distintas finalidades, tomaban en consideración el deterioro de participaciones. Como consecuencia de la nueva consideración como gasto no deducible de los deterioros de cartera, se prevé el régimen de reversión de los deterioros deducidos con arreglo a la normativa anterior. En este sentido, corresponderá revertir los deterioros previamente deducidos cunado se dé cualquier de las siguientes circunstancias: 1 ROUSAUD COSTAS DURAN SLP » CIRCULAR FISCAL » NOVIEMBRE 2013 a. Cuando a lo largo del ejercicio económico la participación haya recuperado total o parcialmente su valor o, lo que es lo mismo, cuando el valor teórico contable de la participación al final del ejercicio supere su valor al inicio. b. Igualmente procederá la reversión del deterioro por el importe de los dividendos distribuidos por las entidades participadas. c. En el caso de sociedades cotizadas, cuando se produzca la recuperación contable de valor. Eliminación de la imputación de las rentas negativas de establecimientos permanentes en el extranjero y de Uniones Temporales de Empresas (UTES). Se elimina la imputación fiscal de las pérdidas derivadas de establecimientos permanentes en el extranjero, excepto en el caso de transmisión o cese, y de las rentas negativas de las empresas miembros de UTES que operen en el extranjero, igualmente, excepto en los casos de transmisión de la participación o extinción de la entidad. Nuevos criterios de imputación temporal de ingresos y gastos. Otra de las novedades relevantes que trae la norma, reside en la introducción de un nuevo criterio de imputación temporal de las pérdidas derivadas de la transmisión de participaciones en cualquier tipo de entidad, cuando la entidad adquirente y la transmitente formen parte del mismo grupo de sociedades en el sentido del artículo 42 del Código de Comercio, con independencia de la residencia y de la obligación de formular estados contables consolidados. En estos supuestos, la pérdida obtenida se integrará en la base imponible del Impuesto sobre Sociedades en el ejercicio en el cual las participaciones sean transmitidas a un tercero ajeno al grupo de sociedades o bien cuando la entidad transmitente o la adquirente dejen de formar parte del referido grupo de sociedades. Este criterio de imputación temporal no será aplicable en los supuestos de extinción de la sociedad cuyos títulos se transmiten. Mecanismos para la corrección de la doble imposición interna, económica internacional y jurídica internacional (deducción por doble imposición interna, exención por doble imposición internacional y deducción por doble imposición internacional). De forma común para la exención por doble imposición internacional (artículos 21 y 22 TRLIS), la deducción por doble imposición interna (artículo 30 TRLIS) y la deducción por doble imposición internacional (artículos 31 y 32 TRLIS), el texto introduce una limitación a la integración en la base imponible del Impuesto de las rentas negativas obtenidas en la transmisión de participaciones o establecimientos permanentes cuando previamente el activo transmitido haya dado lugar a la aplicación de alguno de los beneficios fiscales contenidos en los artículos 21, 22, 30, 31 y 32 TRLIS. En tal sentido, la renta negativa obtenida en la transmisión de participaciones en entidades residentes o no residentes se minorará en el importe de los dividendos percibidos desde el año 2009 que hayan sido registrados como ingreso por la entidad perceptora y hayan dado lugar además a la aplicación de la exención por doble imposición internacional (artículo 21), a la deducción por doble imposición interna plena (artículo 30) o la deducción por doble imposición internacional (artículo 32). De forma análoga a lo anterior, la renta negativa derivada de la transmisión de un establecimiento permanente en el extranjero se minorará en el importe de las rentas positivas obtenidas con anterioridad que hayan gozado de la exención o la deducción por doble imposición internacional de los artículos 22 y 31 TRLIS. 2 ROUSAUD COSTAS DURAN SLP » CIRCULAR FISCAL » NOVIEMBRE 2013 Nuevo supuesto de deducción por doble imposición interna. Se introduce un nuevo apartado en el artículo 30 TRLIS, deducción por doble imposición interna, aplicable a las distribuciones de dividendos en los casos en los que la entidad que lo percibe pruebe que un importe equivalente al dividendo distribuido ha tributado en el Impuesto sobre Sociedades o en el IRPF del anterior accionista como consecuencia de la transmisión de la participación. En tales casos, se prevé que el dividendo distribuido no se integrará en la base imponible del IS, sino que reducirá el valor fiscal de la participación. Adicionalmente, se permitirá la aplicación de la deducción por doble imposición interna correspondiente al impuesto pagado por el anterior accionista con ocasión de la transmisión de la participación. Régimen especial de consolidación fiscal. En el régimen especial de grupos del TRLIS se introducen las siguientes modificaciones: a. La integración en la base imponible del Impuesto de las rentas negativas derivadas de la transmisión de participaciones de sociedades del grupo fiscal que dejen de formar parte del mismo se minora en el importe de las bases imponibles negativas generadas en el grupo fiscal por la sociedad transmitida que hayan sido aprovechadas en el seno del propio grupo fiscal. b. Como consecuencia de la desaparición de la deducción del deterioro de cartera, se elimina también la posibilidad de incorporar los deterioros previamente eliminados cuando la sociedad que motivó el deterioro queda abandona el grupo y se lleva consigo el derecho a la compensación de bases imponibles negativas. Régimen especial de reestructuraciones empresariales. Entre las distintas modificaciones introducidas en el régimen especial de reestructuraciones empresariales, en su mayor parte, de orden puramente técnico, sí puede señalarse como novedad relevante la minoración del fondo de comercio de fusión fiscalmente deducible en el importe de las bases imponibles negativas generadas por la entidad absorbida que puedan ser compensadas por la sociedad absorbente que hayan sido generadas durante el tiempo de tenencia de la participación. Las novedades introducidas con efectos 1 de enero señaladas en este apartado, no se tendrán en consideración para el cálculo del pago fraccionado relativo al ejercicio 2013, por lo que resultarán de aplicación la normativa vigente con anterioridad. De tal modo, dichas novedades afectarán a la determinación del pago fraccionado de los ejercicios 2014 y siguientes. Por otra parte, para el ejercicio 2014 se mantendrán los tipos impositivos incrementados determinados en función del importe neto de la cifra de negocios para las entidades a las que resulte de aplicación el método previsto en el 45.3 TRLIS. Del mismo modo, tanto para el ejercicio 2014, como para el ejercicio 2015 se prorrogan las siguientes medidas aplicables al cálculo de los pagos fraccionados: a. Aquellos contribuyentes a los que resulte de aplicación el 45.3 del TRLIS deberán imputar el 25% de los dividendos a los que resulte de aplicación la exención del artículo 21. b. Del mismo modo, para los sujetos pasivos cuyo importe neto de la cifra de negocios sea superior a 20 millones de euros, se mantiene la cuota mínima del 12% del resultado positivo de la cuenta de pérdidas y ganancias. Dicho porcentaje se minorará al 6% para aquellos contribuyentes cuyos ingresos vengan representados en un porcentaje igual o superior al 85% por rentas exentas de los artículos 21 y 22 o a las que resulte de aplicación la deducción del art. 30.2 TRLIS. 3 ROUSAUD COSTAS DURAN SLP » CIRCULAR FISCAL » NOVIEMBRE 2013 Prórroga para los ejercicios 2014 y 2015 de medidas inicialmente introducidas con carácter temporal A continuación detallamos aquellas normas que inicialmente se habían introducido con una vigencia limitada a los ejercicios 2012 y 2013, pero que finalmente se prorrogan a los ejercicios 2014 y 2015: a. Se mantiene la restricción a la compensación de bases imponibles negativas prevista en el artículo 25 TRLIS para las entidades que tengan la consideración de gran empresa: (i)Si el importe neto de la cifra de negocios en el periodo anterior es superior a 20M€ pero inferior a 60M€, la aplicación de bases imponibles negativas continúan limitadas al 50%. (ii) En el caso de que importe neto de la cifra de negocios en el periodo anterior sea igual o superior a 60M€, la aplicación de las imponibles negativas continúan limitadas al 25%. No obstante, la limitación no resultará aplicable para las rentas correspondientes a quitas derivadas de un convenio de acreedores acordado con posterioridad a 1 de enero de 2013. A pesar de que la redacción de la norma prevé que esta limitación únicamente resulte aplicable a los ejercicios 2014 y 2015, el hecho de que la norma se refiera a convenios posteriores a 1 de enero de 2013, podría determinar que su aplicación se amplíe a dicho periodo impositivo. No obstante, para aclarar esta cuestión deberá esperarse a la interpretación que de la misma se realice desde la Dirección General de Tributos. b. La deducibilidad fiscal del fondo de comercio financiero prevista en el artículo 12.5 TRLIS se mantendrá limitada a la centésima parte de su importe. c. La deducibilidad fiscal del fondo de comercio prevista en los artículos 12.6 y 89.3 TRLIS se mantendrá limitada a la centésima parte de su importe. d.La deducibilidad fiscal de los activos intangibles de vida útil indefinida prevista en el artículos 12.7 TRLIS se mantendrá limitada a la cincuentava parte de su importe. e. Se mantienen los límites previstos en el artículo 44.1 TRLIS para la aplicación de las deducciones para incentivar determinadas actividades. f. Se prorrogan los límites de 20% y 40% previstos para la aplicación de la libertad de amortización a las entidades de reducida dimensión. 4 ROUSAUD COSTAS DURAN SLP » CIRCULAR FISCAL » NOVIEMBRE 2013 Otras medidas Deducción por inversiones en producciones cinematográficas. Se ha incorporado con carácter definitivo la deducción por inversiones en producciones españolas de largometrajes cinematográficos y de series audiovisuales regulada en el artículo 38.2 TRLIS. Se establece asimismo que la base de la deducción no sólo estará formada por el coste de la producción sino también por los gastos para la obtención de copias y los gastos de publicidad y promoción a cargo del productor hasta el límite, aplicable a ambas partidas, del 40 por ciento del coste de producción, minorados en la parte financiada por el coproductor financiero. Bonificación por rentas obtenidas en Ceuta y Melilla. Se ha modificado, para los ejercicios iniciados a partir de 2014, la regulación de la bonificación por rentas obtenidas en Ceuta y Melilla al objeto de equipararla a la existente en el Impuesto sobre la Renta de las Personas Físicas y para establecer unas reglas mínimas objetivas con el fin de facilitar la aplicación práctica de la bonificación y mitigar las incertidumbres existentes en dicha aplicación. Contratos de arrendamiento financiero. En relación con el régimen especial de determinados contratos de arrendamiento financiero (artículo 115 TRLIS) se prorroga la aplicación de la medida que tenía como objetivo flexibilizar la aplicación de este régimen en el sentido que no era necesario que las cuotas correspondientes a la recuperación del coste tengan carácter creciente o constante. Inicialmente esta medida estaba prevista para los contratos vigentes cuyos periodos anuales de duración se iniciasen entre los años 2009 a 2011. Con esta modificación se ha prorrogado para los periodos anuales de duración que se inicien entre los años 2012 a 2015. Por tanto, en estos casos, el incumplimiento de este requisito no supondrá la inaplicación del régimen especial de amortización. Régimen fiscal de la SAREB (Sociedad de Gestión de Activos de Reestructuración Bancaria). Con efectos 1 de enero de 2013 se introducen medidas fiscales para equiparar esta sociedad con las entidades de crédito. Destacan las siguientes: a. Se considera a esta sociedad como una entidad de crédito a los efectos de la limitación de la deducibilidad de los gastos financieros (están excluidas). b. Establecimiento de una exención en la cuota gradual del Impuesto sobre Transmisiones Patrimoniales, modalidad Actos Jurídicos Documentados, en la constitución de garantías para la financiación de las adquisiciones de bienes inmuebles a la SAREB, a entidades participadas directa o indirectamente por dicha Sociedad en al menos el 50% del capital o a los Fondos de Activos Bancarios, mientras se mantenga la exposición a dichas entidades por parte del Fondo de Reestructuración Ordenada Bancaria. c. Cumpliendo determinados requisitos se aplicarán los beneficios fiscales establecidos en la Ley 2/1994 (exención Actos Jurídicos Documentados en la subrogación y modificación de préstamos hipotecarios) a las escrituras públicas referidas a novaciones modificativas de los préstamos pactados de común acuerdo entre acreedor y deudor, cuando el acreedor sea la SAREB. d. Las aportaciones o transmisiones de inmuebles que efectúe la SAREB no se tendrán en cuenta para el cálculo de la cuota de los epígrafes 833.1 y 833.2 de la sección primera de las Tarifas del Impuesto sobre Actividades Económicas. 5 ROUSAUD COSTAS DURAN SLP » CIRCULAR FISCAL » NOVIEMBRE 2013 Impuesto sobre la Renta de las Personas Físicas Se introducen diversas modificaciones en el ámbito del IRPF a los efectos de coordinarlas con las introducidas en el ámbito del Impuesto sobre Sociedades, destacamos: a. En el Impuesto sobre Sociedades se ha introducido un nuevo supuesto de gasto no deducible para las rentas negativas obtenidas por empresas miembros de una UTES que operen en el extranjero (excepto caso de transmisión de la participación en la misma o extinción). No obstante, esta regla no es de aplicación en la determinación del rendimiento neto en estimación directa a los contribuyentes del IRPF. b. A los efectos de los límites excluyentes de la obligación de declarar en el IRPF, no se podrán computar como ganancias patrimoniales sometidas a retención las que provengan de transmisiones o reembolsos de acciones o participaciones de Instituciones de Inversión Colectiva en las que la base de retención no proceda determinarla por la cuantía a ingresar en la base imponible. Otras medidas tributarias Impuesto sobre el Incremento de Valor de los Terrenos de Naturaleza Urbana. Los Ayuntamientos pueden regular en las ordenanzas fiscales correspondientes una bonificación aplicable a las entidades que desarrollen actividades económicas que sean declaradas de especial interés o utilidad municipal por concurrir circunstancias sociales, culturales, histórico artísticas o de fomento del empleo que justifiquen tal declaración. Pues bien, hasta ahora, esta bonificación se regulaba en los ámbitos del Impuesto sobre Bienes Inmuebles, Impuesto sobre Actividades Económicas y en el Impuesto sobre Construcciones, Instalaciones y Obras, con la Ley 16/2013 se hace extensiva al ámbito del Impuesto sobre el Incremento del Valor de los Inmuebles de Naturaleza Urbana. Impuesto sobre los Gases Fluorados de Efecto Invernadero. En el marco de la tributación medioambiental se crea, con efectos 1 de enero de 2014, un nuevo impuesto indirecto sobre los gases fluorados de efecto invernadero. Es un tributo que recae sobre el consumo de estos gases y grava, en fase única, la puesta a consumo de los mismos atendiendo al potencial calentamiento atmosférico. La Ley 16/2013 establece la naturaleza, el ámbito objetivo y de aplicación, el hecho imponible, las exenciones, el devengo, los contribuyentes, la base imponible, el tipo impositivo, la repercusión, las deducciones y devoluciones, las normas generales de gestión y las infracciones y sanciones, del nuevo impuesto. Impuesto Especial sobre determinados medios de transporte. Se modifica la exención del Impuesto en la primera matriculación o, en su caso, en la circulación o utilización de las embarcaciones de recreo o de deportes naúticos destinadas por las empresas exclusivamente a las actividades de alquiler con independencia de la longitud de su eslora. El presente Boletín contiene información de carácter general, sin que constituya opinión profesional ni asesoría jurídicafiscal. Circular elaborada por el Departamento de Fiscal de ROUSAUD COSTAS DURAN SLP. Para cualquier consulta, pueden contactar con Jorge Sarró, socio del Departamento de Fiscal, a través de: jsarro@rcdslp.com // + 34 93 503 48 68. © Noviembre 2013 ROUSAUD COSTAS DURAN SLP. Quedan reservados todos los derechos. Se prohíbe la explotación, reproducción, distribución, comunicación pública y transformación, total y/o parcial, de esta obra, sin autorización escrita de ROUSAUD COSTAS DURAN SLP. 6