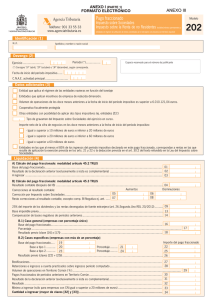

Presentación Base imponible del pago fraccionado

Anuncio

Circular informativa fiscal Nº6 OCTUBRE 2012 cálculo y liquidación del pago fraccionado del impuesto sobre sociedades con vencimiento 20 de octubre de 2012 (2p/2012) Presentación Como consecuencia de la aprobación y entrada en vigor de los Reales Decreto-ley 9/2011, 12/2012 y 20/012, se han puesto de manifiesto novedades importantes en la forma de cálculo y declaración de los pagos fraccionados del Impuesto sobre Sociedades, aplicables a los sujetos pasivos que determinan el pago a cuenta del Impuesto con arreglo a la modalidad prevista por el artículo 45.3 de la Ley del Impuesto sobre Sociedades (TRLIS), es decir, a aquellos sujetos pasivos que determinan el pago fraccionado sobre la base imponible corrida del ejercicio en curso. En relación a lo anterior, son particularmente relevantes las modificaciones que resultan de aplicación en el segundo pago fraccionado del ejercicio 2012, cuyo plazo de liquidación finaliza el próximo 20 de octubre, y que traen causa principalmente del Real Decreto-ley 12/2012 y el Real Decreto-ley 20/2012. A continuación efectuamos una breve exposición del contenido de las principales cuestiones a tener en cuenta en el cálculo y la liquidación del segundo pago fraccionado del Impuesto, correspondiente al ejercicio 2012. Base imponible del pago fraccionado Fondo de Comercio Financiero de entidades no residentes (artículo 12.5 TRLIS). Fondo de Comercio derivado de adquisiciones de negocios (artículo 12.6 TRLIS). Fondo de Comercio derivado de operaciones de fusión (artículo 89.3 TRLIS). La deducción de la diferencia entre el precio de adquisición de la participación y el patrimonio neto de la entidad participada no residente, a la fecha de adquisición, está sujeta al límite anual máximo del 1% de su importe. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013. La deducción fiscal correspondiente al Fondo de comercio en las adquisiciones de negocios está sujeta al límite anual máximo del 1% de su importe. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013. La deducción fiscal correspondiente al Fondo de comercio puesto de manifiesto en las operaciones de reorganización empresarial, acogidas al régimen especial de neutralidad fiscal, está sujeta al límite anual máximo del 1% de su importe. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013. 1 ROUSAUD COSTAS DURAN SLP » Circular informativa FISCAL » OCTUBRE 2012 Inmovilizado intangible con vida útil indefinida (artículo 12.7 TRLIS). ha sido introducida con carácter indefinido. La deducción fiscal del inmovilizado intangible con vida útil indefinida está limitada al 2% anual. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013. Exención por doble imposición internacional de plusvalías de valores de entidades extranjeras (artículo 21.2 TRLIS). Gastos financieros no deducibles (artículo 14.1.h TRLIS). Con efectos para los periodos impositivos iniciados a partir del 01/01/2012, no serán deducibles los gastos financieros derivados de deudas con entidades del grupo destinadas a la adquisición, a otras entidades del grupo, de participaciones en el capital o fondos propios de cualquier tipo de entidades, o a la realización de aportaciones en el capital o fondos propios de otras entidades del grupo, salvo que el sujeto pasivo acredite que existen motivos económicos válidos para la realización de dichas operaciones. Cabe recordar que esta medida ha sido introducida con carácter indefinido. Imputación temporal de gastos financieros (artículo 20 TRLIS). Con efectos para los períodos impositivos iniciados a partir de 01/01/2012, la deducción de los gastos financieros netos devengados en el ejercicio está limitada al 30% del beneficio operativo de la entidad, calculado éste de forma similar al EBITDA. Con carácter general, cabe definir los gastos financieros neto como el exceso entre los gastos financieros derivados de las deudas con terceros y los ingresos financieros derivados de la cesión a terceros de capital propios. En cualquier caso, serán deducibles en el ejercicio gastos financieros netos de un importe de 1 millón de euros. Cabe recordar que esta medida Con efectos para los períodos impositivos iniciados a partir de 01/01/2012, se permite la aplicación parcial de la exención cuando los requisitos relativos al gravamen de la sociedad extranjera y a la realización de actividades en el extranjero no se cumplen durante todos y cada uno de los ejercicios de tenencia de la participación. Cabe recordar que esta medida ha sido introducida con carácter indefinido. Eliminación de la libertad de amortización (DA 11 y DT 37 TRLIS). Con efectos desde 31/03/2012 queda derogado de forma permanente el beneficio fiscal de la libertad de amortización. No obstante, se regula un régimen transitorio en cuya virtud los sujetos pasivos que hubieran realizado inversiones con anterioridad a 31/03/2012 y tengan cantidades pendientes de aplicar podrán aplicar el citado beneficio fiscal con arreglo a la normativa anterior a 31/03/2012. Sin embargo, durante los ejercicios 2012 y 2013, la aplicación de las cuantías pendientes tendrá como límite del 40% o el 20%, según corresponda, de la base imponible previa a su aplicación y a la compensación de bases imponibles negativas. Exención de rentas de fuente extranjera (DA 15 y DA 17 TRLIS. Con efectos exclusivamente para el año 2012 se declara la exención en el Impuesto de los dividendos y plusvalías de valores de entidades extranjeras que no cumplan alguno de los requisitos previstos por el artículo 21 TRLIS, en particular, los relativos al gravamen de la sociedad no residente y a la realización de actividades empresariales en el extranjero. La no tributación en el Impuesto sobre Sociedades queda condicionada al pago de un gravamen especial del 8% o el 10% de la renta devengada, porcentaje de gravamen que varía según se cumplan o no alguno de los dos requisitos anteriormente mencionados. Integración parcial de rentas exentas del artículo 21 TRLIS (artículo 26.Segundo.Uno RD-ley 20/2012). Con efectos para los pagos fraccionados cuyo plazo de liquidación se inicie a partir de 15/07/2012, la determinación de la base del pago fraccionado requiere integrar un 25% del importe de los dividendos y plusvalías a las que resulte de aplicación el artículo 21 TRLIS (exención por doble imposición internacional de dividendos y plusvalías). Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013. Exención parcial de las rentas derivadas de la transmisión de bienes inmuebles (DA 16 TRLIS). A partir del 12/05/2012 se establece una exención del 50% para las ganancias patrimoniales derivadas de la transmisión de bienes inmuebles urbanos que tengan la condición de activos no corrientes o que hayan sido clasificados como activos no corrientes mantenidos para la venta, que se adquieran entre el 12/05/2012 y el 31/12/2012. Esta exención se establece con carácter indefinido, pero únicamente resultará aplicable a las adquisiciones efectuadas en las fechas indicadas. 2 ROUSAUD COSTAS DURAN SLP » Circular informativa fiscal » OCTUBRE 2012 Compensación de bases imponibles negativas Como consecuencia de la aprobación y entrada en vigor del Real Decreto-ley 20/2012, se ha visto nuevamente minorado el importe de la compensación de bases imponibles negativas de ejercicios anteriores. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013; y, en el caso de los pagos fraccionados, es aplicable a los pagos a cuenta cuyo período de liquidación se inicie a partir de 15/07/2012. Así, de acuerdo con lo dispuesto en el real Decreto-ley 20/2012, los sujetos pasivos del Impuesto sobre Sociedades cuyo volumen de operaciones, calculado con arreglo al artículo 121 de la Ley del IVA, haya superado los 6.010.121,04 € durante los doce meses anteriores a la fecha en que se inicien los períodos impositivos dentro del año 2012 o 2013 aplicarán las siguientes reglas: » Cuando la cifra neta de negocios de ese período de doce meses esté entre 20.000.000 € y 59.999.999,99 €: la compensación de bases imponibles negativas está limitada al 50% de la base imponible positiva previa a la compensación. » Cuando la cifra neta de negocios de ese período de 12 meses sea de al menos 60.000.0000 €: la compensación de bases imponibles negativas está limitada al 25% de la base imponible positiva previa a la compensación. Tipo impositivo del pago fraccionado Como consecuencia de la aprobación y entrada en vigor del Real Decreto-ley 20/2012, se ha visto aumentado el tipo impositivo aplicable en el pago fraccionado del Impuesto sobre Sociedades. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013; y, en el caso de los pagos fraccionados, es aplicable a los pagos a cuenta cuyo período de liquidación se inicie a partir de 15/07/2012. Así, de acuerdo con lo dispuesto en el real Decreto-ley 20/2012, los sujetos pasivos del Impuesto sobre Sociedades cuyo volumen de operaciones, calculado con arreglo al artículo 121 de la Ley del IVA, haya superado los 6.010.121,04 € durante los doce meses anteriores a la fecha en que se inicien los períodos impositivos dentro del año 2012 o 2013 aplicarán las siguientes reglas: » Cuando la cifra neta de negocios de ese período de 12 meses sea inferior a 10.000.000 €: 21% » Cuando la cifra neta de negocios de ese período de 12 meses esté entre 10.000.000 € y 19.999.999,99 €: 23% » Cuando la cifra neta de negocios de ese período de 12 meses esté entre 20.000.000 € y 59.999.999,99 €: 26% » Cuando la cifra neta de negocios de ese período de 12 meses sea de al menos 60.000.000 €: 29% Importe mínimo del pago fraccionado Como consecuencia de la aprobación y entrada en vigor del Real Decreto-ley 20/2012, se ha visto aumentado nuevamente el importe mínimo del pago fraccionado que fue introducido por el Real Decreto-ley 12/2012. Cabe recordar que esta medida tiene carácter temporal y es aplicable en los ejercicios 2012 y 2013; y, en el caso de los pagos fraccionados, es aplicable a los pagos a cuenta cuyo período de liquidación se inicie a partir de 15/07/2012. Este importe mínimo del pago fraccionado es aplicable únicamente a los sujetos pasivos del Impuesto sobre Sociedades cuyo importe neto de la cifra neta de negocios en los doces meses anteriores a la fecha en que se inicien los períodos impositivos 3 ROUSAUD COSTAS DURAN SLP » Circular informativa FISCAL » OCTUBRE 2012 dentro del año 2012 o 2013 sea de al menos 20 millones de euros. » El 12% del resultado positivo de la cuenta de pérdidas y ganancias del ejercicio de los tres, nueve u once primeros meses de cada año natural. » El 6% para aquellas entidades en las que al menos el 85% de los ingresos de los tres, nueve u once primeros meses de cada año natural, correspondan a rentas a las que resulte de aplicación las exenciones previstas en los artículos 21 (exención por doble imposición internacional de dividendos y plusvalía s de fuente extranjera) y 22 (exención por doble imposición internacional por rentas obtenidas a través de establecimientos permanentes en el extranjero) o la deducción prevista en el artículo 30.2 del TRLIS (deducción por doble imposición plena de dividendos de fuente interna). En la determinación del importe del pago fraccionado mínimo únicamente cabrá deducir el importe de los pagos fraccionados ingresados con anterioridad correspondiente al mismo ejercicio; es decir, no podrán detraerse las retenciones soportadas en el ejercicio ni compensarse bases imponibles negativas en cuantía alguna. El presente Boletín contiene información de carácter general, sin que constituya opinión profesional ni asesoría jurídica-fiscal. Para cualquier consulta, pueden contactar con nosotros en la siguiente dirección: fiscal@rcdslp.com © Octubre 2012 Rousaud Costas Duran SLP. Quedan reservados todos los derechos. Se prohíbe la explotación, reproducción, distribución, comunicación pública y transformación, total y parcial, de esta obra, sin autorización escrita de Rousaud Costas Duran SLP. 4