La crisis del euro y la gobernanza europea

Anuncio

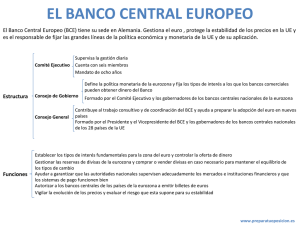

ROMÁN ESCOLANO LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA 1. LOS ORÍGENES DE LA CRISIS i un economista extraterrestre llegase a la Tierra con el fin de estudiar las crisis financieras, no parece que debiera comenzar sus análisis por la Eurozona. Mirada en su conjunto, ésta no parece una candidata clara a ser el origen de ninguna crisis. Hay pocos parecidos entre la Eurozona y otras áreas que han atravesado por convulsiones financieras en el pasado. S Después de todo, ésta mantiene un práctico equilibrio en su déficit por cuenta corriente; sus bancos han sufrido, pero no en mayor medida que los de otras zonas desarrolladas; y tanto la carga de la deuda como el déficit en términos cíclicos y estructurales, y siempre en términos agregados, son similares o incluso mejores que en los Estados Unidos, Japón o el Reino Unido. Sin embargo, la crisis de la Eurozona existe. Y tras el deterioro en percepción de los mercados no hay causas puramente irracionales ni cabe ver Román Escolano es técnico Comercial y economista del Estado ABRIL / JUNIO 2011 69 CUADERNOS de pensamiento político la obra de manos ocultas. La razón es que, ante este deterioro comparable de las principales áreas financieras internacionales, la crisis vivida desde 2007 en la Eurozona ha puesto en evidencia algunos “talones de Aquiles” específicos y singulares en el diseño de la Unión Económica y Monetaria (UEM) acordada en Maastricht hace ahora veinte años. Esos elementos clave, en síntesis, son tres: (a) la ruptura de las reglas comunes de disciplina presupuestaria; (b) la dificultad de tratar el vínculo entre crisis presupuestaria y estabilidad de los sistemas bancarios nacionales, y (c) la creciente segmentación de los mercados de capitales. Analicemos estos elementos por turno. Ruptura de las reglas presupuestarias Los acontecimientos que precedieron a la crisis fiscal en Grecia son bien conocidos. En octubre de 2009, tras las elecciones generales, el nuevo Gobierno griego anunció, de forma imprevista, que su déficit presupuestario para ese año ascendería a 12,7%, en lugar del 6,0% anunciado por el Gobierno anterior y al 3,7% comprometido públicamente el año anterior ante la Comisión Europea en el correspondiente Programa de Estabilidad. Un desfase de semejante magnitud ponía en entredicho de forma inmediata el rating soberano de Grecia. En un momento además –aunque ahora apenas se recuerde– en el que las principales agencias de rating habían tenido un comportamiento poco brillante con la crisis financiera de Dubai, en agosto de 2009, y estaban particularmente sensibles ante la posibilidad de nuevos errores. Esta bajada llevó a la deuda griega al límite mismo de su exclusión de la lista de colateral*, entonces elegible por el BCE, y por tanto, a una inmediata presión vendedora de los mercados. Con todo, parece extraño pensar que los problemas de Grecia (con menos de un 3% del PIB de la zona euro) pudieran provocar una crisis del * La lista de colateral comprende los activos dados en garantía para los préstamos del BCE. 70 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO euro. Después de todo, los apuros fiscales de los estados de California o de Illinois –a pesar de tener un peso muy superior en la economía norteamericana– no han creado ningún debate sobre la supervivencia del dólar. Si la crisis se produjo es porque el anuncio del Gobierno griego puso de manifiesto graves defectos estructurales en el esquema de las reglas de disciplina presupuestaria: • En primer lugar, por la magnitud de la rectificación, se arrojaron dudas no sólo sobre la buena fe de las autoridades del país, sino, lo que es más preocupante, sobre la capacidad de EUROSTAT para auditar adecuadamente las estadísticas suministradas por las autoridades nacionales. Esto –y era la segunda vez– extendió una sombra de duda automáticamente sobre el conjunto de las cifras utilizadas en Bruselas en el proceso de supervisión de los Presupuestos nacionales. • En segundo lugar, el deterioro tan brusco de la posición presupuestaria griega, junto con la entrada de todos los Estados miembros de la Eurozona en situación de “déficit excesivo”, puso de manifiesto una falta total de autoridad moral de las reglas del Pacto de Estabilidad y Crecimiento (PEC) desde su reforma de 2005. Recordemos que este Pacto, uno de los pilares esenciales de la UEM, se basa en dos “brazos”: uno preventivo (en el que se diseñan un conjunto de reglas presupuestarias y de mecanismos de supervisión para asegurar que los Presupuestos nacionales presenten, en condiciones normales, un déficit inferior al 3% del PIB); y otro corrector, en el que se establece un mecanismo de sanciones para el caso en que lo anterior no se cumpla. En la medida en que nunca se ha querido ser muy explícito en el aspecto sancionador, por razones políticas comprensibles, la credibilidad de todo el aparato contenido en el PEC se resume en la autoridad que se le quiera dar al brazo preventivo. Pues bien, nadie puede hoy discutir que la crisis provocada por Alemania en 2003 acabó con la autoridad moral del PEC como elemento disuasorio. ABRIL / JUNIO 2011 71 CUADERNOS de pensamiento político Tras la insólita decisión del Consejo, en noviembre de 2003, de “suspender” la aplicación del Protocolo de Déficit Excesivo, la Comisión Europea –en su misión de guardiana de los Tratados–, llevó al Consejo al Tribunal Europeo de Justicia que, en su sentencia de 13 de julio de 2004, anuló la decisión previa del Consejo y dejó al PEC en un incierto limbo legal que hubo que revolver mediante una reforma más o menos acelerada del Pacto. La reforma de 2005, aunque fue saludada en esos momentos como una solución flexible e inteligente ante los problemas del “Pacto de Estupidez” o Stupidity Pact, como de forma inverosímil lo denominó el entonces presidente de la Comisión Romano Prodi (2002), mostraba rasgos inquietantes para quien quiso verlos. A pocos meses de la reforma, José Manuel González-Páramo afirmó desde el Banco Central Europeo: “La reforma del PEC prioriza el juicio económico a expensas de reglas más sencillas. Esto puede ser una oportunidad para que los Estados miembros reafirmen su compromiso con el Pacto. Pero también crea el riesgo de que los Estados abusen de su mayor capacidad discrecional. Una interpretación rigurosa y consistente del Pacto resulta por lo tanto esencial”. (GonzálezPáramo, J.M.: 2005) Y de esta mayor capacidad discrecional sin duda se abusó. En un momento de expansión económica, crecimiento de los ingresos fiscales y altos precios de los activos, estos elementos de preocupación quedaron ocultos. La crisis ocurrida a partir de 2007 dejó bien claras las limitaciones contenidas en la reforma del Pacto y su falta de peso político tras el encontronazo con la Comisión en 2003. Los datos son claros: ningún Estado miembro ha sido sancionado nunca por déficit excesivo, a pesar de que, como se ha apuntado, no hay un solo Estado miembro de la UEM con un déficit inferior al 3%, y algunos de ellos –Grecia, sin ir más lejos– han tenido un déficit superior a esta cifra en cada uno de los años desde su ingreso en el euro en 20011. 1 Ver las cifras en “Public Finances in EMU 2010”, Comisión Europea (2010). 72 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO Desprovisto de autoridad moral, con unos mecanismos de disciplina que nunca han sido utilizados y que nadie esperaba que lo fueran, la crisis iniciada por Alemania había dejado sin efectividad el marco de disciplina presupuestaria de la UEM. Es esta situación la que aprovecharon los elementos más débiles de la cadena (como Grecia y otros países con un crecimiento muy fuerte de los ingresos derivados del boom inmobiliario) para elevar estructuralmente sus niveles de gasto, dando lugar a un espectacular deterioro presupuestario una vez comenzada la crisis. Crisis presupuestaria y crisis bancaria Una segunda clave en el surgimiento de la crisis en la Eurozona ha sido la dificultad de asumir la traslación entre crisis bancaria y saldo presupuestario. A diferencia de los Estados Unidos, en donde existe un amplio Presupuesto federal y un marco supervisor integrado –al menos para las instituciones más grandes–, en la UEM los rescates bancarios deben ser sufragados de forma íntegra por los Presupuestos nacionales, que son quienes se encargan también de la supervisión de sus respectivos bancos. Este rasgo estructural responde a un diseño perfectamente deliberado, recogido en el Tratado de Maastricht y mantenido hasta hoy. Y subrayar esta diferencia resulta esencial para explicar la dinámica de la crisis en la Eurozona. El coste habitual de una crisis bancaria suele estar en una horquilla entre el 10 y el 30% del PIB. No resulta difícil imaginar el enorme impacto sobre el déficit y la deuda –y, dentro de una zona monetaria integrada, el efecto inducido en el resto– de la existencia de una crisis bancaria en un determinado país. En el caso de Grecia, en realidad, este aspecto ha sido relativamente secundario: los bancos griegos se encontraban en general bien capitalizados y no han tenido problemas de solvencia, sino más bien de liquidez, con posterioridad a la explosión de la crisis presupuestaria en mayo de 2010. No así en el caso de Irlanda, donde este aspecto ha sido central; una conexión agravada por la decisión tomada en octubre de 2008, en las semaABRIL / JUNIO 2011 73 CUADERNOS de pensamiento político nas posteriores a la caída de Lehman Brothers, de extender el aval del Estado al conjunto de los pasivos bancarios. Decisión que entonces quizá resulto obligada, pero que dos años después se reveló crítica para la estabilidad de su sistema bancario. Este particular diseño institucional de la Eurozona nos da algunas primeras pistas sobre el “mapa de riesgos” de la crisis financiera: aquellos Estados miembros pequeños, pero con un tamaño de sus balances bancarios relativamente amplio en relación al PIB, se encuentran en situación de vulnerabilidad (“estructural”, podríamos decir) ante una crisis bancaria derivada, por ejemplo, del estallido de una burbuja inmobiliaria o de la caída del precio de otros activos. Esto explica, por ejemplo, que los países denominados “periféricos” hayan sido los primeros afectados. Especialmente si sumamos a la ecuación el enorme impacto para ellos del ingreso en el euro, tanto en términos de caída permanente de los tipos de interés como de mejoría en las disponibilidades de financiación al acceder al gigantesco mercado de capitales de la zona euro2, factores que propiciaron un comportamiento muy alcista en los precios inmobiliarios. Segmentación nacional del mercado de capitales en euros Finalmente, un tercer factor relevante al explicar la crisis ha sido la creciente segmentación nacional de los mercados de instrumentos financieros denominados en euros. Un fenómeno que ha sido particularmente agudo desde el comienzo de las turbulencias en los mercados monetarios en agosto de 2007. Observando la evolución de los diferenciales, por ejemplo, en el bono a diez años (Gráfico 1), veremos que, desde la creación de la UEM, en enero de 1999, hasta finales de 2007, se mantuvieron en cifras muy reducidas, inferiores en todo caso a 20 puntos como máximo. Un comporta2 En definitiva, adoptando el euro se eliminaba lo que los economistas llaman el “pecado original”: tener monedas nacionales con un historial de elevada inflación, volatilidad en el tipo de cambio y un mercado doméstico de capitales poco profundo. 74 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO miento similar se comprobó para un conjunto muy amplio de instrumentos financieros de todo tipo, públicos o privados, desde deuda bancaria senior a cédulas o bonos de titulización hipotecarios3. GRÁFICO 1 Evolución de los diferenciales del bono a diez años 10 10 Portugal Irlanda 8 8 Italia 6 6 Grecia España 4 4 2 2 0 0 -2 -2 1995 1998 2000 2003 2005 2008 2010 Fuente: Buiter y Rabhari (2010): “Greece and the fiscal crisis in the Eurozone”, CEPR Policy Insight 51. Con perspectiva, no es fácil explicar el porqué de esta situación. Quizá se exageraron los elementos de disciplina contenidos en el Pacto de Estabilidad; quizá se creyó en que existían mecanismos implícitos de rescate en caso de crisis, o quizá el histórico ciclo de expansión vivido en la periferia de la Eurozona desde 1999 llevó simplemente a pensar que el riesgo diferencial entre diferentes emisores soberanos era ya prácticamente irrelevante. El caso es que, como puede observarse de forma elocuente, esa situación cambia de forma espectacular a partir de 2007, y de forma muy singular en torno a tres episodios clave: las tensiones de agosto de 2007, la 3 Es notable observar que esa evolución favorable se mantuvo también durante la crisis del PEC de 2003-2004. ABRIL / JUNIO 2011 75 CUADERNOS de pensamiento político crisis derivada de Lehman Brothers en septiembre de 2008 y el comienzo de la propia crisis griega a partir de febrero de 2010. A partir de esa fecha, los mercados de capitales en general se han fracturado en torno a las fronteras nacionales. Esa segmentación se ha extendido incluso en partes del mercado, como el interbancario o las operaciones de “repos”, que habían alcanzado un grado notable de integración antes de la crisis. A partir de entonces, a pesar de que todos los diferentes instrumentos siguen estando denominados en euros, se puede hablar en rigor de mercado español, portugués, francés, etc., dotados, como puede comprobarse por la evolución de los diferenciales, de su propia dinámica. Esta segmentación nacional tiene una consecuencia inmediata: el saldo por cuenta corriente vuelve a ser una variable macroeconómica clave. Los países que tienen un mayor déficit corriente vuelven a presentar una restricción financiera; algo que dentro de una misma área monetaria no resulta conceptualmente obvio. El saldo corriente entre, por volver a este ejemplo, el estado de California y el resto de los Estados Unidos es perfectamente irrelevante. De hecho, nadie lo calcula y a nadie le importa. Pero en presencia de una restricción de financiación exterior, la perspectiva cambia. El saldo entre España, Portugal o Grecia –por citar tres ejemplos donde el déficit corriente es particularmente grande– y el resto de la Eurozona les coloca en una posición de vulnerabilidad ante un cierre súbito de la financiación exterior. Y ésta es la situación que se produjo a principios de 2010 tras el cambio de Gobierno griego. En resumen, estos tres elementos nos muestran los defectos centrales en el diseño de la UEM que han estado tras la crisis de confianza en los mercados de deuda: • las reglas de disciplina presupuestaria nacional, que se suponía que apuntalaban la credibilidad de la moneda única, no tienen autoridad moral, han demostrado ser ineficaces y los mercados lo han percibido así; 76 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO • las economías pequeñas, pero con unos sistemas bancarios comparativamente grandes, han mostrado tener grandes dificultades para asumir los costes presupuestarios derivados de las crisis bancarias, causadas en buena medida por el brusco giro en sus mercados inmobiliarios; • y, finalmente, la segmentación de los mercados de capitales, agravada por los dos elementos anteriores, han provocado que los países con mayores déficits por cuenta corriente se encuentren con una restricción exterior relevante, que les coloca en una posición de vulnerabilidad ante un freno brusco en la financiación exterior. Estos tres elementos nos dan pistas de por qué una Eurozona que, tomada en su conjunto, tiene una posición sin excesivos desequilibrios macroeconómicos, se ha enfrentado a la crisis financiera de 2010. También, por cierto, nos da alguna idea de cuáles han de ser las reformas necesarias para evitar la repetición de tales crisis en el futuro. Pero antes de entrar en este asunto, no está de más repasar las respuestas dadas a la crisis durante los últimos doce meses. 2. LA RESPUESTA DE MAYO DE 2010 A comienzos de 2010 aparecieron los primeros síntomas de la crisis financiera en Grecia. Tanto la Unión Europea como el Eurogrupo reaccionaron con dudas y de forma absolutamente contradictoria. Mostraron una lamentable dificultad ya no sólo para tomar decisiones, sino incluso para asumir y presentar ante los mercados un diagnóstico común de la situación. Tras varias semanas de tensiones en los mercados financieros, el 11 de febrero de 2010 la Unión Europea exigió de Grecia la adopción de un programa de ajuste fiscal, con la asistencia técnica de la Comisión y del FMI, y se declaró dispuesta a tomar medidas “decididas y coordinadas” para asegurar “la estabilidad financiera de la Eurozona en su conjunto”. Sin dar por cierto muchos detalles, y quizá esperando en el fondo no tener que tomar ninguna. ABRIL / JUNIO 2011 77 CUADERNOS de pensamiento político En esas fechas el presidente del Consejo Europeo, Van Rompuy, declaró con rotundidad que “no es necesario ningún tipo de paquete financiero para Grecia”. No todo el mundo quedó convencido. Los mercados percibieron rápidamente la fragilidad de dicha respuesta institucional. Y, como parece lógico, no tardaron en testear los límites de la voluntad europea de actuar. A principios de mayo de 2010, los diferenciales para la deuda griega a diez años superaron la barrera del 10% y los CDS (Credit Default Swaps) a cinco años, los 900 puntos básicos. En ese momento se extendieron serias dudas sobre la voluntad de los mercados para atender las necesidades de financiación de Grecia durante el resto del año, así como la desconfianza hacia otros países periféricos y con mayores necesidades netas de financiación en el exterior, o con mayor carga relativa de deuda bancaria, como Portugal, Irlanda o España. Lo que hubiera podido ser inicialmente un problema presupuestario “regional”, limitado a una economía pequeña de la EU como es Grecia, amenazó ya con convertirse en una amenaza seria a la estabilidad de la propia Unión Monetaria. Para esa fecha, la Unión Europea estaba sujeta a la ira de los mercados y reaccionaba de forma muy evidente. Al final, las medidas “decididas y coordinadas”, que de forma tan evanescente se habían anunciado cuatro meses atrás y que nadie había puesto encima de la mesa, tuvieron que tomarse de forma precipitada. Éste es un ejemplo más de una vieja tradición europea. Si el adagio dice que “Europa se construye a golpe de crisis”, pocos casos más llamativos encontramos que los sucesos financieros de mayo de 2010. Probablemente la evolución del euro en el futuro pivotará sobre las decisiones tomadas en ese momento, algunas de un calado muy superior a lo que los líderes europeos, sometidos al vértigo de los mercados, quizá estaban en condiciones de calibrar entonces. Como existe alguna confusión sobre el paquete adoptado, quizá no esté de más analizarlo en algún detalle. 78 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO En síntesis, se adoptaron tres conjuntos de medidas: (1) Grecia. En primer término, un programa específico de asistencia financiera a la economía griega. En efecto, el 2 de mayo de 2010 se anunció un paquete de 110 millones de euros (Meuros) en préstamos a tres años, de los cuales 80 procederían de los otros países de la Eurozona en proporción a su clave de capital del BCE, y los 30 restantes del Fondo Monetario Internacional (FMI). Este programa equivalía a neutralizar las necesidades de financiación de Grecia durante tres años, haciendo posible de hecho que Grecia no tenga necesidad de acudir a los mercados de capitales hasta finales de 2012. Estaría compuesto de unas entregas periódicas (en tranches trimestrales) sujetas a fuerte condicionalidad, monitorizada in situ tanto por Bruselas como por el FMI, y en particular con el compromiso draconiano de ajustar el déficit público al 3% en 2014, en uno de los recortes presupuestarios más duros de la historia. (2) Eurozona. En segundo lugar, ante la continuación de las turbulencias y su extensión financiera al conjunto de países periféricos, tras el anuncio de este programa, durante el fin de semana del 7 al 9 de mayo el ECOFIN, junto con la Comisión Europea y el BCE, decidieron poner en marcha un mecanismo financiero relativamente complejo para el conjunto de la zona euro por un total de 750 Meuros y compuesto por tres elementos: • Un denominado “Mecanismo de Estabilización Europeo” (ESM, en sus siglas inglesas) de 60 Meuros, financiado íntegramente por la Comisión Europea contra su presupuesto ordinario. • El “Fondo Europeo de Estabilización Financiero” (EFSF), que es esencialmente un vehículo financiero intergubernamental, vigente durante tres años, registrado en Luxemburgo y financiado por los dieciséis Estados miembros de la Eurozona4 también en proporción a su clave de capital del BCE. 4 Ahora son 17. Estonia se incorporó a la Eurozona el 1 de enero de 2011. ABRIL / JUNIO 2011 79 CUADERNOS de pensamiento político Este vehículo deberá financiarse en el mercado de capitales mediante emisiones de deuda. Para asegurar el máximo rating AAA, el Fondo debe constituir una reserva mínima en efectivo y, en su caso, “reforzar” las garantías de cada Estado miembro “sobrecolateralizando” sus aportaciones. Sin entrar en detalles, esto tiene una consecuencia práctica: la capacidad efectiva de préstamo del EFSF es menor de los 440 Meuros anunciados; de hecho, se limita aproximadamente a unos 250. • Por último, otros 250 millones procederían del FMI. Tras las muchas críticas recibidas, en octubre de 2010, en lo que quizá confunda aun más al desorientado lector, el ECOFIN decidió extender la vida de estos mecanismos por encima de los tres años inicialmente previstos, haciéndolos permanentes en la forma de un llamado “Mecanismo de Estabilidad Europeo” (no confundir con el primero de los antes citados) que continuaría a partir de 2013 los principales rasgos de los dos fondos anteriormente mencionados con un “foco más acentuado en la sostenibilidad de la deuda”. (3) BCE. Y en tercer lugar, el Banco Central Europeo acordó el 10 de mayo un llamado “Programa de Mercado de Valores” por el que se comprometía a adquirir en firme valores, públicos o privados, si ello resultaba necesario para evitar el colapso de ciertos segmentos de los mercados de deuda. El argumento, sin duda de peso, era que ello imposibilitaría la transmisión de las señales de política monetaria. Aunque el BCE insistió en que esas adquisiciones se harían siempre en los mercados secundarios (para evitar el espectro de la monetización directa de los déficits) y que en todo caso serían completamente “esterilizadas” (mediante intervenciones de signo contrario en otros mercados), y todo ello para evitar un crecimiento descontrolado de la base monetaria, la ruptura con la filosofía y las prácticas hasta entonces tradicionales del BCE fue evidente. Esta ruptura, que causó un intenso debate interno en el BCE –y cuyas heridas distan de estar cerradas, como se ha visto recientemente con la 80 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO renuncia de Axel Weber–, fue muy superior a la producida en 2008 con la adopción de medidas heterodoxas de política monetaria conocidas como Enhanced Credit Support 5. Y es que tanto unas como otras suponen de facto una auténtica “mutación” del papel del BCE que, si bien no altera el mandato acordado en Maastricht, cuya filosofía impregna sus Estatutos y el propio Tratado, está operando desde esa fecha en la práctica como una institución distinta. Un cambio cuyas últimas consecuencias sólo podremos analizar con la perspectiva del tiempo, una vez superada la presente crisis financiera. 3. EL DEBATE SOBRE GOBERNANZA ECONÓMICA Doce meses después del comienzo de la crisis, tras la intervención en dos Estados miembros, y a pesar de las medidas adoptadas, las tensiones financieras no han remitido. La financiación de los Estados periféricos sigue estando limitada, los mercados siguen segmentados y los diferenciales permanecen estancados en niveles muy superiores a los previos a 2010. La solución de las tensiones de la Eurozona no pasa sólo por diseñar un programa de ajuste para un determinado país. Es imprescindible un arreglo a largo plazo de los problemas de diseño de la UEM que antes se han comentado, o por utilizar una expresión cada vez más habitual, clarificar los problemas de “gobernanza”. Este arreglo cabe plantearlo en varios ámbitos distintos: (a) el reforzamiento de las reglas de disciplina, en particular articuladas en torno al PEC, pero también una supervisión reforzada de los desequilibrios macroeconómicos, incluyendo los que mantienen internamente los distintos miembros de la Eurozona; (b) un nuevo esquema institucional que permita la solución de las crisis bancarias nacionales, e incluya los aspectos de super5 Consistentes en: (1) provisión de liquidez ilimitada a tipo fijo contra colateral adecuado; (2) ampliación del plazo máximo de refinanciación de tres meses hasta un año; (3) extensión de las listas de colateral aceptable; (4) suministro de liquidez en dólares contra colateral en euros; y (5) compras en firme de cédulas (“covered bonds”). Ver BCE (enero 2010). ABRIL / JUNIO 2011 81 CUADERNOS de pensamiento político visión y de gestión de crisis; y (c) en el corto plazo, un conjunto de medidas específicas para cerrar los problemas ya planteados en los países periféricos, particularmente en Grecia, Portugal e Irlanda. Nuevas reglas de gobernanza económica La Comisión Europea presentó en septiembre de 2010 un “paquete” con seis propuestas legislativas para reforzar el marco de gobernanza económica, a la luz de los enormes fallos detectados. El “paquete” consiste en seis textos legales. Cinco reglamentos: 1) sobre el brazo preventivo del PEC; 2) sobre el brazo corrector; 3) sobre la “ejecución eficaz” de la supervisión presupuestaria; 4) sobre la prevención y la corrección de los desequilibrios macroeconómicos, y 5) sobre las medidas de ejecución para corregir dichos desequilibrios); y una directiva, sobre los requisitos del marco presupuestario en los Estados miembros. Resumiendo el espíritu de los textos, podemos afirmar que se pretende volver a una situación similar a la que existía antes de la reforma de 2005 con el “primitivo” Pacto de Estabilidad y Crecimiento. Antes, por lo tanto, de la crisis ocasionada por el Gobierno de Schroeder y del encontronazo entre la Comisión y el Consejo en el Tribunal Europeo de Justicia. En síntesis, se trata de acortar plazos, eliminar factores de discrecionalidad, clarificar los “Objetivos de Medio Plazo” (o Medium Term Objetives, MTO); en definitiva, de rectificar precisamente aquellos elementos de flexibilidad que se habían introducido para dotar al PEC de mayor “inteligencia” y que posibilitaron todos los problemas que siguieron después sin que sonase ninguna señal de alarma, sin que los mercados recibieran a tiempo mensajes de vulnerabilidad y sin que se impusiera ni una sola sanción. En términos generales, el paquete legislativo de la Comisión va en la dirección correcta, aunque en algunos casos se haya quedado muy corto: • 6 En relación al brazo preventivo, como recientemente ha argumentado con toda lógica el propio BCE (en su preceptiva Opinión6), se echa en Ver BCE (2011). 82 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO falta la automaticidad del lanzamiento del “Procedimiento de Déficit Excesivo”, que se deja –si bien sujeto a un novedoso mecanismo de “mayoría inversa”– a la decisión política del Consejo, a pesar de que pueda no existir duda alguna de que el Estado analizado incumple objetivamente sus límites de déficit. • Ya sabemos que esta capacidad de enjuiciamiento político por parte del Consejo es peligrosa. No viene mal aprender de nuestros errores. La presión política estuvo en la raíz de la crisis de 2003, cuando se trataron los casos de Alemania y Francia; y siendo una fuente tan evidente de problemas, debería ser eliminada si se quiere que el PEC recupere su credibilidad perdida. • En cuanto al brazo corrector, se introducen unos procedimientos renovados de multas y de sanciones financieras, de cuya eficacia, antes y ahora, es más que lícito dudar. Las sanciones son siempre un tema ingrato, de las que nunca se haquerido dar demasiadas precisiones en la confianza de que el coste político del lanzamiento del “Procedimiento de Déficit Excesivo” fuera suficiente. Y, sin embargo, es un tema absolutamente clave para la credibilidad de todo el esquema. Sin un conjunto de sanciones creíbles y aplicables, las normas se quedan cojas. La experiencia de los años 1999-2007 nos muestra, como antes se ha apuntado, que los mercados no han penalizado –y durante mucho tiempo, ni tan siquiera reconocido– las diferentes posiciones presupuestarias de los Estados miembros, bien por una confianza excesiva en la posibilidad de bail-outs, bien porque el PEC ha sido incapaz de mandar señales creíbles al mercado que le permitieran discriminar la solidez relativa de unos y otros Estados. La reciente propuesta de reforma debería dejar este asunto definitivamente bien cerrado, incluyendo instrumentos sancionadores nuevos. Es discutible el principio mismo de que a un Estado con déficit excesivo se le deba sancionar mediante una multa que, por definición, agrava ABRIL / JUNIO 2011 83 CUADERNOS de pensamiento político su situación presupuestaria. Hace falta disponer de instrumentos distintos, basados en los mercados. Éste debería ser un objetivo esencial de la nueva reforma: permitir que el mercado recibiese, de forma rápida, transparente y sin ambigüedades, señales del deterioro real de la posición presupuestaria, de forma que la propia evolución de los mercados de deuda supusiera un factor de disciplina. En este sentido, se podría contemplar: a) que los instrumentos de deuda de aquellos Estados de la Eurozona en los que está en marcha un Procedimiento de Déficit Excesivo tuvieran un consumo de capital positivo y creciente según la reiteración de los déficits (en la actualidad es cero) para las entidades financieras a la hora de computar los coeficientes de solvencia. Por ejemplo, de un 5% o de un 10% para aquellos países que repitan varios años seguidos. Este cambio se podría contemplar en la próxima reforma de la Directiva de Requisitos de Capital (denominada CRD IV) actualmente en discusión; b) que el BCE aplicase, de forma graduada, haircuts en la valoración de los activos elegibles de deuda pública que acepta como colateral, en función a su vez de la gravedad y la reiteración de los déficits. De esta manera se enviaría directamente al mercado –a través de la intermediación del sistema bancario– una señal muy poderosa a favor de la disciplina presupuestaria7, desde luego más eficaz y más directa que la supuestamente derivada de las multas, que jamás ha sido testeada. LA UEM Y LOS BANCOS El economista norteamericano Barry Eichengreen (2011) ha escrito: “En la errónea creencia de que una moneda única es compatible con unos su- 7 Que ahora sólo se envía de forma indirecta a través de las calificaciones de las agencias de rating; un procedimiento cuestionable y que incluso la “Dodd-Frank Act” norteamericana rechaza directamente. 84 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO pervisores bancarios nacionales separados se encuentra, en el fondo, la raíz de los problemas por los que atraviesa Europa”. En efecto, una Unión Monetaria que funcione tiene que tener un sistema eficaz para resolver las crisis bancarias ya no sólo de las entidades transfronterizas, sino también para facilitar que estas crisis se puedan tratar sin un deterioro irreversible de las finanzas públicas nacionales. Los mercados saben que en la actualidad las crisis resultan inasumibles, y más si previamente se ha renunciado al instrumento de la política monetaria nacional. La experiencia irlandesa es muy ilustrativa. Mientras la atención política se ha centrado, de forma quizá excesiva, en las implicaciones del caso griego, la situación irlandesa nos muestra mejor uno de los puntos más vulnerables de la propia construcción de la UEM. El coste de una crisis bancaria es tan fuerte que supera con mucho las posibilidades de un determinado Estado de la Eurozona, especialmente si el tamaño del balance de sus bancos es grande en relación a su PIB y a sus bases fiscales. En este sentido, por muchas resistencias que la idea pueda encontrar inicialmente, es necesario dotarse de un Fondo de Recapitalización Europeo que permita inyectar capital en los sistemas bancarios nacionales en aquellas situaciones en las que las finanzas nacionales no puedan acometerlo. No es necesario en rigor crear un Fondo nuevo, en la medida en que el EFSF ya ha sido utilizado para este fin en el caso irlandés. Bastaría ampliar formalmente las funciones del EFSF de forma que éste pueda alimentar los fondos nacionales de rescate bancario –en el caso de España, por ejemplo, el FROB. No es una decisión fácil, en la medida en que supone dar un paso muy relevante desde el punto de la integración política. Financiar un mecanismo común y permanente de rescate bancario no es posible sin que al tiempo existan mayores controles y sin mayor supervisión también común. Pero ya tenemos los instrumentos o, al menos, el embrión de instrumentos necesarios para esta tarea. ABRIL / JUNIO 2011 85 CUADERNOS de pensamiento político Al final nada impide que este ejercicio pivote, de forma creciente, sobre la recientemente creada Autoridad Bancaria Europea. Esto puede resultar hoy difícil de digerir políticamente, pero resulta imprescindible para eliminar una fuente de vulnerabilidad en el núcleo mismo de la Unión Monetaria. Soluciones para la deuda griega Incluso con la introducción de elementos reforzados de disciplina fiscal y bancaria, y tras los paquetes de ajuste ya aprobados, la plena sostenibilidad de la deuda no está garantizada. Éste es particularmente el caso de Grecia8. En buena medida esto explica que la confianza no se haya recuperado plenamente en los mercados. Dada la situación de los mercados financieros, no parece una opción realista plantear en el corto plazo una simple quita de la deuda griega. Un llamado bail-in con cargo a los inversores privados es hoy impensable. La posibilidad de contagio a otros mercados de deuda soberana, todavía débiles y sin estabilizar, y la propia fragilidad de los sistemas bancarios europeos, aún afectados por las pérdidas acumuladas de la crisis de 2008-2009, lo hacen una alternativa temeraria y muy difícil de contemplar en la práctica. Según los cálculos disponibles, una reducción de la deuda pública griega desde el actual 150% del PIB hasta una posición sostenible por debajo del 100% equivaldría a una transferencia aproximada del 1% del PIB de la zona euro. Esa cantidad resultaría perfectamente asumible para la UE, y se podría instrumentar mediante préstamos del EFSF que permitieran la recompra de la deuda en los mercados secundarios, o bien mediante intercambios de deuda griega por bonos garantizados por dicho Fondo, con mejor rating, plazos más largos y menor tipo de interés, a la manera de lo que fueron en su momento los “Bonos Brady”. Ello exigiría aumentar significativamente los recursos del Fondo, tal y como se ha planteado recientemente en Bruselas. Una vez esté plenamente en vigor el nuevo esquema de gobernanza, puesto en marcha el “Mecanismo de Estabilidad Europeo”, culminado el 8 Ver por ejemplo los cálculos de Darvas, Sapir y Pisani-Ferry (2010). 86 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO final de la reestructuración bancaria en el conjunto de la UEM, y las finanzas públicas se hayan consolidado dentro de las nuevas reglas del PEC –digamos, a partir de 2014 o 2015–, se podrán introducir esquemas de participación del sector privado9. CONCLUSIÓN: DE LAS REGLAS A LAS INSTITUCIONES La denominada “crisis del euro” ha hecho correr ríos de tinta. Posiblemente, la mayor parte de las críticas vertidas resistirán mal el paso del tiempo. El euro no se va a romper. Ningún Estado miembro, del centro o de la periferia, va a abandonar la Eurozona. De hecho, en los próximos años nuevos Estados se sumarán a la moneda común europea. Los críticos al euro –abundantes en los Estados Unidos, pero también en la propia UE– se equivocan al apostar por este escenario. La voluntad política que hay detrás de la Unión Monetaria es más fuerte de lo que se reconoce, así como la convicción de que la UE no puede asumir sus enormes retos en la economía globalizada sin un euro fuerte que haga posible un mercado integrado. La solución de la presente crisis precisa de una cierta altura de miras política. La UEM sobrevivirá a la presente crisis y seguirá siendo lo que es: una construcción sin precedentes históricos y absolutamente sui géneris, una Unión Monetaria sin unión fiscal. Y así va a continuar. En ningún caso va a crearse un Tesoro común. Ni se va a plantear, no ya un pleno federalismo fiscal como el que existe en los Estados Unidos, sino ni tan siquiera una más limitada Transfer-Union, como la que en ocasiones se teme en Alemania10. 9 10 Basados por ejemplo, en las CAC o “cláusulas de acción colectiva”. Jörg Krämer (2010). Aunque ésta no es una idea extraña a los fundadores del proyecto de Unión Monetaria (tanto los Informes Werner como McDougall preveían un presupuesto común cercano al 5% del PIB), nada de esto es hoy contemplable. ABRIL / JUNIO 2011 87 CUADERNOS de pensamiento político Pero resulta absurdo rechazar por principio cualquier nueva cesión adicional de soberanía. El diseño original de Maastricht está agotado y necesita una renovación completa. El triángulo política monetaria única, políticas fiscales independientes y supervisión nacional de los sistemas financieros es ya insostenible. Ya se sospechaba hace veinte años, pero ahora lo hemos comprobado de forma contundente. En primer lugar, hay que devolver la autoridad moral a las reglas europeas. El euro, siguiendo su diseño original “alemán”, debía ser una “Unión basada en reglas”, en particular de materia fiscal. La crisis del Pacto de Estabilidad –en la que Alemania, debemos repetirlo, tuvo la responsabilidad primordial– dejó a la UEM con un conjunto de reglas débiles, poco creíbles y que nunca se quisieron poner realmente en práctica. La reforma de estas reglas, volviendo al espíritu original del Pacto, resulta esencial. Y esta vuelta requiere recuperar el terreno perdido. Recuperar la credibilidad exige, por lo tanto, un compromiso más fuerte de los Estados miembros, aceptando el carácter automático de las sanciones, así como la adopción de mecanismos más robustos de transmisión a los mercados de las señales de indisciplina fiscal. Por otra parte, es evidente que una Unión Monetaria no puede sobrevivir sin estar apoyada en un área mucho más firmemente integrada desde el punto de vista financiero y bancario. Nos encontramos aquí ante una contradicción: la lógica del mercado interior nos lleva a la globalización de los sistemas financieros y bancarios nacionales, mientras las resistencias derivadas de los esquemas nacionales de supervisión y rescate nos impulsan a frenarla. Esta contradicción sólo tiene una salida consistente: mayor integración. Y las consecuencias de esta mayor integración hay que asumirlas. Un Mecanismo de Estabilidad Europeo permanente debería permitir la recapitalización de los sistemas bancarios nacionales en situación de crisis, alimentando en su caso los fondos nacionales de rescate correspondientes. Si se consiguiera de esta forma “encapsular” los efectos derivados de una crisis bancaria nacional, las posibilidades de que una crisis puramente presu88 ABRIL / JUNIO 2011 LA CRISIS DEL EURO Y LA GOBERNANZA EUROPEA / ROMÁN ESCOLANO puestaria en un Estado miembro se transformase en una crisis sistémica para la moneda única serían muy bajas. Este Fondo exigiría, evidentemente –puesto que serían comunes los fondos en caso de rescate–, un más preeminente en la supervisión de la Autoridad Bancaria Europea y en la vigilancia de la solvencia de las instituciones bancarias, realizar test de stress, etc.; así como un papel más relevante de la European Systemic Risk Board a la hora de identificar concentraciones excesivas de riesgo macroeconómico en determinadas regiones de la Eurozona. En resumen, existiría una plena utilización de las instituciones que se han creado a partir de la crisis como respaldo de la UEM. Este esquema institucional, si bien con un liderazgo europeo débil y vacilante, con confusión y con no poca hostilidad entre sus principales actores (es decir, de un modo típicamente europeo), ya se está poniendo esencialmente en marcha. Puede parecer extraño ser optimista en estas circunstancias, pero la realidad es que a partir de 2010 se están acometiendo transformaciones muy importantes cuyo alcance quizá no somos capaces de valorar. La Unión Monetaria fue desde su comienzo un proyecto esencialmente político. Con la actual crisis, ese proyecto ha llegado a una encrucijada: el statu quo no sirve; o se va hacia atrás y el euro se rompe, o se acepta avanzar hacia un marco más integrado basado en una mayor soberanía compartida. En síntesis, se trata de completar la Unión Monetaria Europea con unas reglas sólidas, y unas instituciones fuertes. Todo ello es hoy perfectamente posible. Quizá en su próximo viaje a la Tierra, el economista extraterrestre pueda por fin dirigirse a otra parte. PALABRAS CLAVE • • • Unión Europea Economía Europea Pacto de Estabilidad y Crecimiento Política Monetaria. Banco Central Europeo. El euro ABRIL / JUNIO 2011 89 CUADERNOS de pensamiento político RESUMEN ABSTRACT Román Escolano repasa en este artículo tanto las principales debilidades que llevaron a la crisis de la Eurozona como las respuestas dadas por la Unión Europea. A su juicio, las medidas adoptadas para la mejor gobernanza económica son insuficientes. El autor apuesta por un euro fuerte que cuente con reglas sólidas, por una mayor disciplina fiscal, por instituciones reforzadas y por una mayor integración de mercados que permita superar los retos de la economía global y avanzar en la Unión Económica y Monetaria. Roman Escolano reviews in this article both the weaknesses that led to the crisis in the Eurozone as well as the answers provided by the European Union. According to him, the measures taken to improve economic governance are insufficient. The author advocates a strong euro with solid rules, greater fiscal discipline, reinforced institutions and a greater integration of markets to overcome the challenges of global economy and advance the economic and monetary union. BIBLIOGRAFÍA BCE (2011): “Opinion on Economic Governance reform in the European Union”, 17 de febrero. Conference on “New Perspectives on Fiscal Sustainability”. Frankfurt, 13 de octubre. Darvas, Zsolt; Sapir, André; Pisani-Ferry, Jean (2010): “A comprehensive approach to the euroarea debt crisis”, Bruegel, Bruselas. Krämer, Jörg (2010): “Von der Maastricht-Union zur TransferUnion”, Handelsblatt, 22 de febrero. Eichengreen, Barry (2011): “Fix the Banks, fix the currency”, en The Wall Street Journal, 8 de marzo. González-Páramo, J.M. (2005): “The reform of the SGP: An Assesment”. 90 ABRIL / JUNIO 2011 Prodi, Romano (2002): The Economist. “Farewell to the Stupidity Pact”, 22 de octubre. Comisión Europea (2010): “Public Finances in EMU 2010”. European Economy 4.