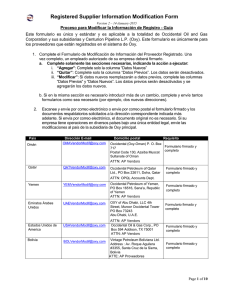

View/Open - Pontificia Universidad Católica del Ecuador

Anuncio