Capítulo 2 - Los Participantes y sus Funciones

Anuncio

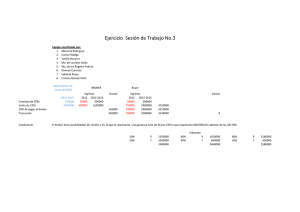

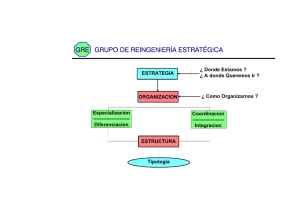

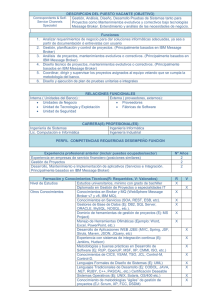

Capítulo 2 - Los Participantes y sus Funciones Temas tratados en este capítulo: * El caso del déficit comercial de EEUU como punto de partida para construir nuestra imagen global. * Por qué Bretton Woods llevaba las semillas de su propia destrucción. * Quién crea los tipos de cambio y cómo lo hace. * Cómo negocian los principales participantes entre sí en el mercado interbancario, el mercado mayorista. * Los mercados de divisas mundiales son en su mayoría habitadas por los bancos, pero los brokers crean el mercado a nivel minorista. * Cómo un broker minorista interactúa con la red interbancaria. * Tecnologías y los agregadores de liquidez que dan forma al mercado. * Eligiendo un broker: criterios principales en un proceso de evaluación antes de tomar una decisión. 1. Comercio Global y el Mercado de Divisas - La Visión Amplia Importa Antes de entrar en el mundo interbancario y examinar los procesos de negociación, vamos a echar un segundo vistazo a algunos de los principios económicos subyacentes de la historia moderna del comercio mundial y de los flujos de capital, en parte cubierto en el capítulo anterior, y ver por qué estos hechos siguen siendo importantes hoy en día. Como hemos visto en el capítulo A01, los representantes de 44 naciones diferentes que se reunieron en la conferencia de Bretton Woods en 1944 estaban decididos a improvisar un sistema que impidiera que se produjeran más depresiones y garantizara un mercado justo y ordenado para las transacciones comerciales transfronterizas. La mayoría de los países convinieron en que la inestabilidad económica internacional fue una de las principales causas de la Segunda Guerra Mundial, y que un nuevo sistema era necesario para facilitar el proceso de reconstrucción. En ese momento EEUU no estaba dispuesto a pagar con sus excedentes la deuda de los países arruinados por la guerra. Y estos, a su vez, no querían depender para siempre en la economía de EEUU. Como resultado, se alcanzó un acuerdo a medio camino: la conferencia produjo un nuevo sistema de tipos de cambio que parcialmente era un sistema de intercambio de oro y también un sistema de reservas de divisas, con el dólar estadounidense como la moneda de reserva mundial de facto. Mientras que a comienzos de los años 70 muchos economistas apoyaban la idea de que la paridad oro - dólar estadounidense no era el mejor régimen para una creciente economía internacional, un sistema de tipo de cambio de flotación libre no era visto como favorable pues podría terminar en devaluaciones competitivas, destruyendo el comercio transfronterizo y, en última instancia, conduciendo a una depresión global. El Acuerdo Smithsonian fue un intento de restablecer un sistema de tipo de cambio fijo, pero sin el respaldo del oro. El valor del dólar podía fluctuar en un rango de 2.25%, a diferencia del rango anterior del 1% en el caso de Bretton Woods. Sin embargo, este acuerdo también fracasó finalmente. Bajo fuertes ataques especulativos, el precio de la onza de oro se disparó hasta los 215 dólares, el déficit comercial de EEUU siguió aumentando y el dólar, por lo tanto, podría ser devaluado más allá de la banda del 2.25% fijado en el acuerdo. Debido a esto, los mercados de divisas se vieron obligados a cerrar en Febrero de 1972. Los mercados de divisas reabrieron sus puertas en Marzo de 1973, cuando el Acuerdo Smithsonian ya era historia. El valor del dólar estaría determinado por las fuerzas del mercado, y no estaría limitado a una banda de fluctuación ni estaría vinculado a cualquier otro activo. Esto permitió al dólar y a otras divisas que se ajustaran a la realidad económica mundial y allanaron el camino para un período de inflación nunca antes visto en los tiempos modernos. El entendimiento político que sustentó Bretton Woods es importante en este caso, ya que Estados Unidos creó el núcleo del nuevo sistema, aceptando convertirse en el principal socio comercial. Esto tiene obviamente enormes implicaciones en el ámbito monetario. Aunque esto no parece tener consecuencias directas en nuestra operativa diaria, es un aspecto clave para entender los flujos del mercado y muchas de las decisiones monetarias adoptadas por las naciones a través de sus autoridades monetarias. Si bien nada de lo que se ha visto en el capítulo anterior es incorrecto, tan sólo es una parte de la historia. Para Vd. como trader e inversor, hay una dimensión política del sistema actual que debe tener en cuenta, ya que puede condicionar su carrera en algún momento. Si Vd. aprende a identificar las fuerzas subyacentes que mueven los flujos de capital, será capaz de desarrollar estrategias de negociación que se ajusten a la imagen global. En palabras de Van K. Tharp, autor de Trade Your Way To Financial Freedom: "Actualmente recomiendo a todos mis clientes desarrollen un plan de negocio en el que apliquen sus propios escenarios a largo plazo en la operativa. En ese plan Vd. debe preguntarse a sí mismo: ¿cuál cree Vd. que será el panorama en los próximos 5 a 20 años? La respuesta a esa pregunta le ayudará a centrarse en los mercados en los que va a operar y el tipo de trading que posiblemente desee hacer. Cuando estaba desarrollando mi visión del escenario a largo plazo, de repente me di cuenta de que lo que estoy sugiriendo es que cada uno diseñe algún tipo de escenario mental como la base para su trading. Vd. puede centrarse en la visión amplia del mercado como acabo de hacer y detectar mercados en los que deseamos concentrarnos con algunas expectativas acerca del tipo de resultados que podemos obtener. O, como alternativa, se puede profundizar en el panorama a largo plazo de manera regular y convertirlo cada vez más en un escenario mental del trader-inversor ". Fuente: Trade Your Way To Financial Freedom de Van K. Tharp, McGraw-Hill, 2006 La perpetuación del déficit de EEUU Sin un mecanismo explícito como el intercambio de oro, las similitudes entre el sistema original de Bretton Woods y su más reciente homólogo resultan interesantes e instructivas. No sólo el sistema depende aún de la voluntad de los participantes para apoyarlo activamente, sino que también el sistema actual se caracteriza por la relación económica y política que EE.UU. tiene con las economías emergentes. Durante un tiempo, el sistema original de Bretton Woods parecía favorecer a todas las naciones involucradas. Teniendo en cuenta la desesperación y la miseria de los países europeos y Japón, arruinados por la guerra, dichos países estaban dispuestos a aceptar casi todo lo que se les ofrecía con la esperanza de su proceso de reconstrucción. Ellos eran totalmente dependientes de la voluntad de EEUU de mantener el compromiso. Por otro lado, en vista de la fuerza económica, imparable y sin precedentes, de EEUU, los paquetes de ayuda económica fueron el camino más obvio. Estos países emergentes reconstruyeron sus economías apoyándose en sus crecientes exportaciones. Estados Unidos permitía a Europa un acceso casi libre de aranceles a sus mercados. La venta de productos europeos en EEUU ayudaría a Europa a desarrollarse económicamente y, a cambio, Estados Unidos recibiría deferencia en asuntos políticos y militares: recordemos que por aquel entonces nació la OTAN. En EEUU la creciente afluencia incrementó la demanda de una variedad cada vez mayor de productos procedentes del extranjero. Como era de esperar las importaciones de EEUU crecieron al igual que su déficit comercial. Un déficit comercial aumenta cuando el valor de las importaciones supera al de las exportaciones, lo contrario de un superávit comercial. Según los libros de teoría económica, las fuerzas del mercado de la oferta y la demanda actúan corrigiendo de forma natural los déficits y superávits comerciales. Cabría esperar que el valor de una divisa se aprecie cuando la demanda de productos denominados en esa divisa aumenta. Fuente: http://www.fxstreet.com/fundamental/analysis-reports/fundamentalupdates/2011/03/10/03/ Para acceder a datos actualizados sobre el déficit comercial de EEUU visite el sitio web del US Census Bureaus. [Link http://www.census.gov/foreigntrade/statistics/historical/index.html] Lo que pasó sin embargo con los acuerdos de Bretton Woods fue que el sistema de tipos de cambio obligaba a los bancos centrales extranjeros a intervenir con el fin de evitar que sus divisas rebasaran los niveles establecidos en el acuerdo de Bretton Woods. Ello lo hicieron a través de compras de dólares en el mercado y ventas de otras divisas como la libra esterlina, el marco alemán y el yen japonés. Este procedimiento dio lugar a precios de exportación más bajos para estos países de lo que las fuerzas del mercado podrían predecir, haciéndolos aún más atractivos para los consumidores de EEUU, perpetuando así una dependencia mutua en el sistema. Mientras que en el acuerdo original de Bretton Woods la mayor limitación era la disponibilidad de oro, ahora el déficit se ha convertido y sigue siendo un tema en la agenda de las autoridades monetarias de EEUU. Una vez que el sistema monetario debatido en la conferencia de Bretton Woods se había configurado de acuerdo con el plan de EEUU, la posibilidad de tener un medio de pago para cubrir las necesidades de las transacciones internacionales y de creación de reservas para hacer frente al déficit potencial, es decir, tener la liquidez internacional necesaria, fue conseguida a través de las reservas de oro y los dólares estadounidenses de aquellos países con cierto poder sobre el Fondo Monetario Internacional. A medida que muchas economías crecieron, más dólares eran necesarios para ser utilizados en el comercio internacional. El dilema fundamental era: por un lado, EEUU tuvo que imprimir más dólares y soportar un déficit en su balanza de pagos con el fin de satisfacer esa demanda creciente de liquidez; por el contrario, un déficit continuo llevaría al dólar a una pérdida de credibilidad como moneda de reserva. Después de la Segunda Guerra Mundial, Estados Unidos fue el único país capaz de proporcionar todo el material necesario para la reconstrucción. Los países europeos no tenían dólares suficientes y, dado que sus reservas eran bajas, tuvieron que convertirse en deudores de Estados Unidos, lo que significa que su balanza de pagos tendría un superávit. No había otra solución más que "rogar" a Estados Unidos que tuvieran déficit en su balanza de pagos, algo que también interesaba a EEUU. La perpetuación del déficit de EEUU año tras año inevitablemente entrañaba también riesgos sustanciales para la convertibilidad del oro, el cual era la columna vertebral del sistema. Pero la única manera de proporcionar liquidez a nivel internacional, dada la limitada flexibilidad en la extracción de nuevo oro, fue el déficit de la balanza de pagos norteamericana o, dicho de otra forma, que otros países deliberadamente acumularan un superávit en su balanza de pagos mediante la acumulación de dólares. A esta contradicción entre la necesidad de dólares (de ahí la necesidad de déficits en EEUU), y la confianza en la convertibilidad del dólar al oro (en base a las reservas del metal precioso en EEUU), hay que añadir otro aspecto del sistema. Este aspecto discrimina a los diferentes países en relación a EEUU creando una asimetría en sus procesos de toma de decisiones económicas: si un país tenía un déficit en su balanza de pagos y se esperaba que la situación continuara, ese país estaba bajo la obligación de aplicar políticas deflacionarias internas. En última instancia, debido a la falta de reservas suficientes, el país tendría que adoptar medidas contractivas para devaluar su moneda. Sin embargo EEUU, siendo el creador de la moneda sobre la que se basaba el sistema, no se vio obligado a realizar este tipo de acciones. ¿Un renacimiento de Bretton Woods? Gran parte de las disposiciones del sistema de Bretton Woods siguen siendo relevantes en el mercado global actual. Algunos observadores lo llaman el "Bretton Woods II", haciendo referencia al sistema de las relaciones entre divisas en el que algunas de ellas, en particular el renminbi (yuan) chino se mantiene vinculado al dólar. El argumento es que un sistema de divisas vinculadas es a la vez estable y deseable, aunque esta noción causa polémica y abre la siguiente pregunta: ¿cuánto tiempo durará un sistema de tipos de cambio fuertemente intervenidos como el de muchas economías emergentes? La respuesta depende de las expectativas de los acreedores de EEUU, principalmente de las economías asiáticas. Las similitudes entre el sistema original y Bretton Woods II son evidentes: el déficit de EEUU, la relajación de la política monetaria en EEUU, las paridades fijas con respecto al dólar, y la acumulación masiva de reservas en curso por parte de los bancos centrales asiáticos. Estas políticas de tipo de cambio puede conducir a un aumento de la inflación en las economías emergentes, obligándolas a abandonar el tipo fijo y/o dejar que las divisas se aprecien más rápidamente como un paso necesario para controlar la inflación. En el muy largo plazo, las economías se mueven en ciclos y la que ayer fueron las economías emergentes, como Japón o Alemania, hoy en día se han convertido en los mercados estables, maduros, mientras que otros países asumen el papel de los países emergentes y se unen a la fiesta de la globalización, como es el caso de China, India o Brasil. De repente estamos en 1944 de nuevo: lo que tuvo sentido económico para los mercados emergentes de ayer todavía tiene sentido para los de hoy y es probable que para los de mañana. Al igual que sus predecesores, muchos de estos países, en particular China y otras economías asiáticas, creen hoy que mantener las monedas infravaloradas es la clave para crecer y mantener sus exportaciones a los mercados desarrollados de EEUU y Europa y por lo tanto para aumentar la riqueza nacional. Esto demuestra por qué los sistemas de tipo de cambio fijo nunca se extinguieron por completo. Los bancos centrales de estos países ven una moneda débil como un elemento crítico de la política económica del país orientada a la exportación. Pero por otro lado las presiones inflacionarias derivadas de esta política monetaria están creando graves problemas a sus economías. El déficit comercial de EEUU creció hasta niveles sin precedentes en el denominado Bretton Woods II, apoyado por la fuerte demanda de los consumidores de EEUU y la rápida industrialización de China y otras economías emergentes. A día de hoy, el dólar sigue siendo la moneda de reserva más extensa y la forma utilizada por muchos países para mantener instrumentos de deuda de EEUU. Es evidente que cualquier medida drástica por parte de los países que han acumulado grandes cantidades de reservas en dólares para cambiar su status quo tienen el potencial de crear turbulencias en los mercados internacionales de capital. Por ejemplo, la relación política entre EEUU y China es también una parte importante de esta ecuación y del panorama global en sí. Esto siempre ha sido un tema político sensible y de mucha importancia cuando se considera el sistema monetario actual. Las economías asiáticas parecen estar dispuestas a perpetuar este status quo, porque el consumidor en EEUU ha apoyado el crecimiento de su economía durante las últimas décadas. Pero en este punto seguramente Vd. se esté planteando algunos interrogantes tales como: ¿qué pasa si dejan de estar interesados en esa deuda? O bien, ¿qué pasa si uno u otro miembro de este acuerdo llega a la conclusión de que su propio interés radica en el abandono del sistema? Se trata sin duda de preguntas que pertenecen a un amplio análisis y para el cual Vd. debe tratar de encontrar respuestas objetivas. Si bien en esta primera parte del capítulo sólo hemos visto algunos aspectos del panorama global y deja algunas preguntas en el aire, debería animarle a completarlo y construir su propia versión sobre la cual desarrollar su trading. También es necesario crear formas de controlar y medir lo que podría estar sucediendo en el mundo. De esta manera Vd. será flexible para adaptarse a las nuevas condiciones si las cosas cambian (y ojo porque siempre lo hacen), y Vd. comprenderá que, si bien algunos aspectos del panorama global implican una crisis, toda crisis también puede ser vista como una oportunidad. 2. Los Principales Actores en el Mercado de Divisas Bancos Comerciales y de Inversión Comenzamos a analizar a los participantes del mercado más grandes: los bancos. A pesar de que su tamaño es enorme en comparación con el trader de divisas medio, sus preocupaciones no son diferentes a las de los pequeños especuladores. Ya sea un creador o un tomador de precios, ambos intentan obtener un beneficio de su participación en el mercado Forex. FAQ Box - ¿Qué es un creador de mercado? Para ser considerado un creador de mercado en Forex, un banco o broker debe estar preparado para cotizar el precio en ambos sentidos, mostrando simultáneamente el precio al cual está dispuesto a comprar (bid) y a vender (ask) a todos los participantes en el mercado que lo soliciten, sean o no también creadores de mercado. Los creadores de mercado obtienen su beneficio de la diferencia entre el precio de compra y el precio de venta ofrecido, denominada horquilla o spread. También reciben una compensación por su capacidad para gestionar sus riesgos globales en Forex utilizando no sólo los mencionados ingresos de las horquillas, sino también por otros ingresos por liquidación, swaps y conversiones de beneficios y pérdidas residuales. Es posible acceder a los tipos de cambio cotizados a través de brokers de todo el mundo, por teléfono o electrónicamente a través de plataformas de negociación. Hay cientos de bancos que participan en Forex. Ya sea a gran o a pequeña escala, los bancos participan en los mercados de divisas no sólo para compensar sus propios riesgos de divisa y los de sus clientes, sino también para aumentar la riqueza de sus accionistas. Cada banco, aunque organizándose de manera diferente, tiene una mesa de operaciones responsable de la ejecución de órdenes, la creación de mercado y la gestión de riesgos. La mesa de divisas también puede ocuparse de obtener beneficios directamente a través de coberturas, arbitraje u otro conjunto diferente de estrategias. Muchas veces los bancos también se posicionan por su cuenta en los mercados de divisas guiados por su visión particular de los precios de mercado. Lo que probablemente les distingue de los participantes no bancarios es su acceso exclusivo a los intereses de compra y venta de sus clientes. Esta información "interna" puede ofrecer al banco una visión sobre las probables presiones compradoras y vendedoras sobre los tipos de cambio en un momento dado. Si bien esto es una ventaja, su valor es relativo: ningún banco es más grande que el mercado - ni siquiera los mayores bancos del mundo pueden decir que sean capaces de dominar el mercado. De hecho, los bancos, al igual que el resto de participantes, son vulnerables a los movimientos del mercado y también están sujetos a la volatilidad del mercado. Del mismo modo que tenemos una cuenta de margen con un broker, los bancos han establecido acuerdos del tipo deudor-acreedor entre sí, que hacen posible la compra-venta de divisas. Para compensar los riesgos de mantener posiciones en divisas asumidos como resultado de las transacciones de los clientes, los bancos realizan acuerdos recíprocos para cotizarse entre sí durante todo el día cantidades predeterminadas. Los acuerdos de negociación directa pueden incluir condiciones tales como, por ejemplo, una horquilla máxima, que deberá ser mantenida salvo bajo condiciones extremas, por ejemplo. Además puede incluir que el tipo de cambio sea ofrecido dentro de un plazo razonable de tiempo. El mercado interbancario por lo tanto se puede entender en términos de una red, formada por bancos e instituciones financieras los cuales, conectados a través de sus mesas, negocien los tipos de cambio. Dichos tipos no son sólo indicativos, son precios reales de negociación. Para entender la uniformidad de los precios, tenemos que imaginar precios recopilados de forma instantánea a partir de precios cruzados por cientos de instituciones a través de una red agregada. Además de la tecnología disponible, la competencia entre bancos también contribuye a unas horquillas y precios ajustados. Bancos Centrales La mayoría de las economías de mercado desarrolladas tienen un banco central en calidad de autoridad monetaria principal. El papel de los bancos centrales tiende a ser diverso y puede diferir de un país a otro, pero su deber como bancos del gobierno no es operar para obtener beneficios, sino facilitar las políticas monetarias del gobierno (suministrar y mantener la disponibilidad del dinero) y ayudar a suavizar las fluctuaciones del valor de su divisa (a través de los tipos de interés, por ejemplo). Los bancos centrales mantienen depósitos en moneda extranjera denominados "reservas", también conocidos como "reservas oficiales" o "reservas internacionales". Esta forma de activos de los bancos centrales se utiliza en política de relaciones exteriores y nos aporta mucha información acerca de la capacidad de los países para reparar su deuda externa y también acerca de la calificación crediticia del país. Mientras que en el pasado las reservas se mantenían sobre todo en oro, hoy son principalmente están constituidas por dólares estadounidenses. Sin embargo, es habitual hoy en día que los bancos centrales tengan varias monedas a la vez. En todo caso, no importa las monedas que posean los bancos, el dólar estadounidense sigue siendo la moneda de reserva más importante. Las diferentes monedas de reserva que los bancos centrales poseen como activos pueden ser dólares, euros, yenes japoneses, francos suizos, etc. Ellos pueden usar estas reservas como un medio para estabilizar su propia moneda. En la práctica esto significa la vigilancia y el control de la integridad de los precios negociados en el mercado y, eventualmente, la utilización de estas reservas para poner a prueba los precios de mercado negociando en el mercado interbancario. Se puede hacer esto cuando se piensa que los precios están demasiado alejados de las valoraciones fundamentales económicas. La intervención puede adoptar la forma de compra directa para presionar los precios al alza o vender para bajar los precios. Otra táctica utilizada por las autoridades monetarias es entrar en el mercado y señalar que una intervención es posible, comentando en los medios de comunicación cuál es el nivel ideal para su divisa. Esta estrategia también se conoce como "jawboning" (persuasión) y se puede interpretar como un precursor de la acción oficial. La mayoría de los bancos centrales preferirían dejar que las fuerzas del mercado movieran los tipos de cambio, en este caso convenciendo a los participantes del mercado para invertir la tendencia en una determinada divisa. Alert Box- En circunstancias extremas, por ejemplo después de una fuerte tendencia o desequilibrio en un tipo de cambio, mantener una estrecha vigilancia sobre la retórica y las acciones de los bancos centrales, dado que una intervención puede ser adoptada en un intento de invertir el tipo de cambio y anular la tendencia establecida por los especuladores. Esto no es algo que suceda a menudo, pero puede verse especialmente en momentos en los que los tipos de cambio se descontrolan, ya sea bajando o subiendo con demasiada rapidez. En esos momentos los bancos centrales pueden intervenir con el fin de generar una reacción específica. Ellos saben que los participantes del mercado les prestan mucha atención y respetan sus comentarios y acciones. Su enorme poder financiero para prestar o imprimir dinero les concede una gran importancia a la hora de decidir el valor de una divisa. Las opiniones y comentarios de un banco central nunca deben ser ignorados y es siempre una buena práctica seguir sus comentarios, ya sea en los medios de comunicación o en su página web. Empresas y Corporaciones No todos los participantes tienen la facultad de fijar los precios como creadores de mercado. Algunos simplemente compran y venden de acuerdo con el tipo de cambio vigente, pero constituyen un importante volumen del total negociado en el mercado. Este es el caso de las empresas y negocios de cualquier tamaño, desde un pequeño negocio de importación/exportación hasta una empresa que genera flujos de caja de billones de dólares en efectivo. Ellos están obligados por la naturaleza de su negocio -recibir o hacer pagos por bienes o servicios que hubieran prestado- a participar en operaciones comerciales o de capital que les obligan a realizar transacciones de compra-venta de divisas. Este tipo de participantes denominados "traders comerciales" utilizan los mercados financieros para compensar riesgos y cubrir sus operaciones. Los traders no comerciales, en cambio, son los considerados especuladores. En ese grupo se incluye a los grandes inversores institucionales, hedge funds y otras entidades que estén negociando en los mercados financieros para obtener ganancias de capital. El Trader Individual Hasta la popularización del trading en Internet, Forex era principalmente dominio de los bancos centrales y de los bancos comerciales y de inversión. Con la disponibilidad cada vez más extendida de las redes electrónicas de negociación y de los sistemas de casado de órdenes, el trading en el mercado de divisas es ahora más accesible que nunca. Acceder al mercado se ha vuelto factible para las corporaciones internacionales no bancarias como los hedge funds, que ahora puede operar a través de intermediarios, gracias a las redes electrónicas. Ellos son el nivel superior que realmente mueve el mercado de divisas comprando o vendiendo grandes cantidades en el medio y largo plazo: su horizonte de inversión es generalmente de semanas a meses, posiblemente años. Sus operaciones desequilibran el mercado, lo que exige un ajuste de precios para reequilibrar la oferta y la demanda. La presencia de tales entidades de gran peso puede parecer bastante desalentadora para cualquier aspirante a trader. Pero el hecho es que la presencia de estas grandes entidades y su gran volumen de transacciones también pueden servir para beneficiarnos como traders. Los traders individuales, por el contrario, no mueven el mercado de divisas en el largo plazo. Su escala temporal es generalmente mucho más baja y también lo es su horizonte de inversión. Por lo tanto, no afectan al equilibrio entre oferta y demanda de la misma manera, ni sus posiciones tienen un efecto duradero en los precios de las divisas. Pero por otro lado, sus modelos de trading y los menores volúmenes que manejan les permite tener una mayor flexibilidad para entrar y salir del mercado. Brokers Online Minoristas En las secciones anteriores hemos visto cómo funciona el mercado de divisas. Ahora vamos a ver cómo su funcionamiento interno puede afectar a nuestra operativa aprendiendo más acerca de los brokers minoristas de Forex. Si Vd. desea intercambiar una divisa por otra y obtener ganancias, igual que el resto de la gente, no podrá acceder a los precios disponibles en el mercado interbancario. Simplemente no podemos irrumpir en Citigroup o Deutsche Bank y empezar a tirar Euros y Yenes alrededor, a menos que sea un hedge fund o una multinacional con millones de dólares. Para participar en Forex, Vd. necesita un broker minorista, mediante el cual operar con cantidades mucho más pequeñas. Los brokers son generalmente empresas muy grandes con una elevada facturación derivada del trading, que proporcionan la infraestructura a los inversores individuales para operar en el mercado interbancario. La mayoría de ellos son creadores de mercado para el trader minorista, y con el fin de ofrecer precios competitivos en ambas direcciones, tienen que adaptarse a los cambios tecnológicos que tienen lugar en la industria, como veremos a continuación. ¿Qué significa operar directamente con un creador de mercado? La mayoría de los creadores de mercado tienen una mesa de operaciones, el cual es el método tradicional que la mayoría de los bancos e instituciones financieras utilizan. El creador de mercado interactúa con otros bancos creadores de mercado para gestionar su exposición a la posición y al riesgo. Cada creador de mercado ofrece un precio ligeramente diferente en un par de divisas en función de su libro de órdenes y de los precios recibidos. Como trader, Vd. debe ser capaz de generar beneficios independientemente de si está utilizando un creador de mercado o un acceso más directo a través de un broker sin mesa de dinero (Non-Dealing Desk o, abreviado, NDD) o una red electrónica de negociación (Electronic Communications Network o, abreviado, ECN). Pero, sin embargo, siempre será imprescindible saber qué es lo que sucede en el lado contrario de sus operaciones. Para ello, primero tiene que entender la función de intermediario de un broker. El mercado interbancario es el lugar en el que los brokers de Forex compensan sus posiciones, pero no exactamente de la misma manera que los bancos. Los brokers minoristas de divisas por lo general no tienen acceso a la cotización en el mercado interbancario a través de plataformas de trading como EBS o Reuters Dealing, pero pueden utilizar sus datos para alimentar sus servidores de precios o pueden negociar a través de un broker primario. Una integridad mejorada de los precios es un factor importante que los traders tienen en cuenta cuando se trata operar en productos negociados fuera de un mercado organizado, ya que la mayoría de los precios provienen de redes interbancarias descentralizadas. Con el fin de cotizar precios a sus clientes y compensar sus posiciones en el mercado interbancario, los brokers requieren un cierto nivel de capitalización, acuerdos comerciales y disponer de contacto electrónico directo con uno o varios bancos creadores de mercado. Los bancos que deseen participar como creadores de mercado primarios exigen las relaciones de crédito con otros bancos, en función de su capitalización y solvencia. Cuantas más relaciones de crédito tenga, mejor precio recibirán. Lo mismo sucede con los brokers de divisas minoristas: según el tamaño del broker en términos de capital disponible, mejores serán los precios y mayor eficacia podrá proporcionar a sus clientes. Generalmente esto es así porque los brokers son capaces de agregar varios proveedores de datos y cotizar siempre la horquilla media más estrecha para sus clientes. A continuación se presenta un ejemplo simplificado de cómo un broker cotiza un precio para el par GBP/USD: El broker selecciona el mayor precio de venta (Banco D) y el menor precio de compra (Banco C) y los combina obteniendo la mejor cotización disponible: En realidad, el broker agrega su margen a la mejor cotización de mercado a fin de obtener un beneficio. El precio finalmente cotizado a los clientes sería algo como: Al abrir la denominada "cuenta de margen", con un broker, estamos firmando un acuerdo similar a un contrato de crédito, en el que nos convertimos en acreedor del broker y él, a su vez, en su prestatario. ¿Qué sucede en el momento de abrir una posición? ¿Envía el broker la cantidad a negociar al mercado interbancario? Sí, puede hacerlo. Pero también puede decidir que coincida con otra orden por la misma cantidad de otro de sus clientes, ya que pasar la orden a través del interbancario significa pagar una comisión u horquilla. De esta forma, el broker actúa como un creador de mercado. A través de complejos sistemas de casado de órdenes, el broker es capaz de compensar órdenes de todos los tamaños y de todos sus clientes entre sí. Pero dado que el flujo de órdenes no es una ecuación de suma cero - puede haber más compradores que vendedores en un momento dado - el broker ha de compensar este desequilibrio en su libro de órdenes abriendo una posición en el mercado interbancario. Obviamente, muchas de estas funciones de intermediación han sido significativamente automatizadas, eliminando la necesidad de intervención humana. 3. Informándose Debidamente sobre el Broker Debido a la enorme competencia entre brokers de Forex, cada uno ofrece diferentes características y ventajas. Sin embargo, elegir un broker no es una tarea fácil para cualquier operador nuevo o experimentado. Hay algunos aspectos clave tales como la regulación y la capitalización que hablan de la fiabilidad y la competencia de la organización y que pueden ser medidos siguiendo ciertos criterios objetivos. El verdadero reto a la hora de elegir un broker se presenta cuando hay que determinar qué atributos estamos buscando. Junto a las características excepcionales, es posible encontrar una debilidad potencial, en función de lo que Vd. necesite para su estilo de negociación. Atención al Cliente Una de las primeras cosas que debe verificar en un broker es el servicio de atención al cliente. Forex es un mercado abierto las 24 horas, por lo que lo ideal es que el broker que Vd. elija le pueda ofrecer asistencia en cualquier momento. ¿Qué medio se utiliza para contactar con el servicio de asistencia: correo electrónico, chat, o por teléfono con un representante comercial? ¿Los representantes parecen estar bien informados? La forma en que respondan a sus preguntas pueden ser clave para hacernos una idea de cómo van a responder a sus necesidades en una situación real. Mientras estamos operando podemos tener problemas técnicos. Por lo tanto intente anticiparse a esas situaciones críticas y simule las preguntas y solicitudes que hará a su broker. Vd. puede hacer esto mientras experimenta con una cuenta demo. La página web ya debería explicar las cosas claramente, pero asegúrese de comprobar la calidad y la eficiencia de su servicio de asistencia antes de abrir una cuenta. Capitalización Como ya sabrá, cuanto mejor capitalizados estén los creadores de mercado, más relaciones de crédito pueden establecer con sus proveedores de liquidez y más competitivos serán los precios que pueden obtener para sí mismos, así como para sus clientes. Como miembro de una autoridad reguladora, un broker debe cumplir con un nivel mínimo de capitalización. Este hecho tiene una relación directa con su capacidad para mantenerse solvente y es también indicativo del tamaño de la empresa. Algunos datos auxiliares que podemos tratar de averiguar es si el broker tiene grandes clientes como hedge funds o corporaciones. Algunos de estos datos son públicos ya que los hedge funds regulados y auditados tienen que mencionar cuáles son sus medios de acceso al mercado. Un broker elegido por un hedge fund grande normalmente indica que el broker es fiable, cumple con todas las regulaciones y tiene suficiente liquidez. Info Box - En la página web de la Commodity Futures Trading Commission (CFTC) se puede encontrar el nivel de capitalización de su broker y compararlo con el de otros brokers para ver si cumplen con los requisitos de capitalización neta. También es posible comparar las Necesidades Netas de Capital de la compañía con su Exceso de Capital Neto. Lógicamente, cuanto más tenga mejor señal será. [Link http://www.cftc.gov/marketreports/financialdataforfcms/index.htm] Regulación No todos los países supervisan los brokers de Forex de la misma manera, ni tienen el mismo entorno regulatorio y requisitos a la hora de registrarse a nivel financiero. Por lo tanto, es importante para cualquier operador elegir un broker que tenga su sede en un país donde sus actividades sean supervisadas por una agencia reguladora. Nos interesará estar al corriente de la situación regulatoria del broker y tener una clara comprensión del cuerpo normativo que regula la actividad de Forex del broker seleccionado. La autoridad de un broker de Forex regulado se encuentra en el país en el que el broker se haya registrado. Por ejemplo, los brokers de divisas en EEUU deben estar registrados como Futures Commission Merchant (FCM) en la Commodity Futures Trading Commission (CFTC). La CFTC asegura que el broker cumple con estrictas normas financieras. El broker deberá ser asimismo miembro de la National Futures Association (NFA). Las compañía de EEUU bajo la supervisión de estas dos organizaciones tienen más probabilidades de ser legítimas que de no serlo. Además, hay una gran cantidad de información que se puede encontrar en estas organizaciones que nos pueden ayudar a la hora de elegir su broker. Info Box - En la página web de la National Futures Association (NFA) [link http://www.nfa.futures.org/basicnet/], se puede comprobar si un broker está registrado como Futures Commission Merchant (FCM), y también comprobar si existen registros de sanciones o de prácticas comerciales engañosas realizadas por parte del broker en cuestión. Generalmente, se puede ver también que el broker está registrado así como otra información financiera en su propia página web. Un broker de Forex regulado nunca ocultará el hecho de que está regulado y de qué autoridad depende. Operar con un broker de Forex que esté registrado en la CFTC y la NFA es una forma de reducir al mínimo nuestra vulnerabilidad, pero esto no quiere decir que Vd. deba descartar a otras compañías que se encuentran fuera de Estados Unidos o sujetas a reguladores que no sean estadounidenses. La Financial Services Authority (FSA) en Reino Unido, la Australian Securities and Investment Commission (ASIC) en Australia y la Investment Dealers Association (IDA) de Canadá también son enérgicas en su defensa de los derechos de los traders minoristas de Forex. Se trata en todo caso de informarse adecuadamente de forma regular verificando que la compañía esté registrada y en una situación adecuada con el regulador. También debe asegurarse de que entiende sus derechos y los mecanismos aplicables de los que dispone en caso de tener dificultades con el broker. Info Box – Principales organismos reguladoras [link: http://www.fxstreet.com/brokers/regulatory-organizations/]: esta lista contiene los principales organismos reguladores en todo el mundo, así como enlaces a sus sitios web. ¿Cómo mantienen estas autoridades reguladoras firmes a los brokers de divisas? Una de las medidas que los brokers de divisas regulados necesitan verificar periódicamente es el envío de informes financieros a las autoridades. No proporcionar la información obligatoria puede llevar a las autoridades a eliminar al broker de su lista de miembros. Las autoridades reguladoras protegen a los traders contra el fraude, la estafa y las prácticas comerciales ilegales. En caso de que algo vaya mal con un depósito, retiro o incluso con una posición en el mercado, Vd. podrá quejarse, poner una demanda o presentar un recurso de apelación en relación a su broker de Forex. Infórmese adecuadamente antes de enviar dinero a través de Internet. Asegúrese de que la entidad a la que va a enviar dinero cumple con nuestros requisitos y que está registrada en un país con fuertes normas legales. Costes Explícitos e Implícitos de la Operativa El mercado de divisas, a diferencia de los mercados organizados, tiene una característica única que muchos creadores de mercado utilizan para animar a los traders a operar: garantizan que no hay comisiones, ni aplicadas por el mercado ni por liquidación, y tampoco se cobran los datos en tiempo real. En el capítulo anterior ya hemos mencionado que esta ventaja tiene que ser bien entendida, porque cuando se trata de evaluar los costes, dependen sobre todo de nuestras cifras de trading tales como frecuencia, ratios y otras estadísticas relacionadas con el rendimiento. Básicamente, hay tres estructuras de comisiones aplicadas por los brokers de divisas: una horquilla fija, una horquilla variable y/o aplicar una comisión calculada como un porcentaje de la horquilla. Conviene hacer aquí un rápido un recordatorio: la horquilla , por lo general expresada en pips, es la diferencia entre el precio de compra y el precio de venta. Horquillas, ¿cuál es la mejor opción? Por un lado, Vd. puede pensar que una horquilla fija es la mejor opción, porque entonces sabe exactamente a qué atenerse. Por otro lado, podemos pensar que pagar una horquilla variable, aunque más pequeña, es una buena idea. Antes de nada, piense que la mejor elección que puede realizar es la de un broker con buena reputación, que esté bien capitalizado, que tenga fuertes relaciones con los grandes bancos del mercado de divisas y que pueda proporcionar la liquidez que Vd. necesita para operar cómodamente. Además, deberá calcular el impacto de todas las estructuras de tarifas posibles en su modelo de trading para saber cuál es el más favorable para Vd. Tenga en cuenta que existe una diferencia entre los costes de negociación explícitos e implícitos. Al primer grupo pertenecen las horquillas, las comisiones e intereses, que dependen del volumen negociado, y por lo general son relativamente fáciles de calcular. Al grupo de los costes implícitos pertenecen aspectos tales como deslizamientos, retrasos, recotizaciones e incluso la pérdida de oportunidades de trading. Estos costes son difíciles de calcular, ya que son imprevisibles, pero deben ser tenidos en cuenta. Algunos brokers de divisas no cobran comisión, por lo que únicamente ganan dinero con la horquilla. Cuanto menor sea el número de pips exigidos por el broker en cada operación, mayor será el beneficio teórico que el trader puede obtener. La comparación de las horquillas de media docena de brokers posiblemente muestre diferentes costes de transacción. En el caso de un broker que ofrece una horquilla variable, se puede esperar que sea en ocasiones tan pequeña como 1 pip o ascender hasta 7 pips en los pares más importantes, según el nivel de volatilidad del mercado. Mientras que los creadores de mercado ofrecen precios de compra y venta a los clientes durante todo el día, estos precios se pueden cotizar sobre la base de una horquilla fija, pero también se puede utilizar un sistema de horquillas dinámicas, lo que significa que el precio fluctúa en base a la liquidez disponible en ciertos pares. La falta de liquidez en los mercados o unas condiciones de mercado muy volátiles, pueden obligar al broker a aplicar un deslizamiento en el precio. El deslizamiento, también denominado "recotización", se produce cuando nuestra operación es ejecutada a un precio alejado del precio que se nos ofreció, pagando una cantidad de pips superior a la horquilla media. Este es quizás un coste que no deseamos tener si operamos a muy corto plazo o si operamos en base a la publicación de datos económicos (el denominado "trading de noticias"). Consultar al broker cómo gestiona los momentos en los que se publican noticias y si tiene alguna idea acerca de cómo protegerse de experimentar el deslizamiento es posiblemente una buena idea. Vd. puede decidir que el operar con horquillas fijas, aunque sean un poco más altas en promedio, pero recibiendo a cambio una ejecución inmediata de sus operaciones a los precios deseados. Algunos brokers ofrecen incluso la posibilidad de elegir entre una horquilla fija o variable. Otros brokers, como los que trabajan como ECN, también pueden cobrar una pequeña comisión, por lo general del orden de dos décimas de un pip. El que Vd. pague una pequeña comisión depende de lo que el broker le ofrezca de forma adicional. Por ejemplo, el broker puede enviar sus órdenes a un gran conglomerado de creados de mercado. Vd. puede optar por un broker que ofrezca algo así si Vd. está buscando horquillas muy estrechas que sólo los inversores más grandes pueden conseguir. Sin embargo, la horquilla de un broker ECN no es fija, y siempre depende de la profundidad actual del mercado. Además, sus plataformas puede que no sean tan fáciles de usar como las plataformas de otros brokers minoristas, no contando generalmente con gráficos. Además, las opciones de depósito y retiro son menos eficaces en comparación con otros brokers minoristas y el depósito mínimo para abrir cuenta suele ser mayor. Pero si un broker le ofrece, a cambio de una comisión, acceso a una plataforma superior de software o algún otro extra, como un servicio de noticias en tiempo real, en ese caso puede merecer la pena pagar la pequeña comisión por este servicio adicional. Entonces, ¿cuál es la conclusión final acerca del efecto de cada tipo de horquilla de las comisiones en su trading? Teniendo en cuenta que depende en gran medida de su perfil como trader, esta es una pregunta difícil de responder. Existen varios factores a tener en cuenta la hora de valorar lo que es más ventajoso para su trading, que dependen de su capacidad de negociación y de sus preferencias. Rollovers Un aspecto importante del que no se habla demasiado a la hora de considerar los costes de negociación son los cargos de “rollover”. Dichos cargos vienen determinados por la diferencia entre el tipo de interés del país de la divisa base y el tipo de interés del país de la otra divisa. Cuanto mayor sea el diferencial de tipos de interés entre las dos divisas, mayor será el cargo por rollover. Veremos estos conceptos con más detalle en el siguiente capítulo, pero de cara a elegir un broker, tenga en cuenta que no todos cargan los mismos rollovers en cada par. No obstante, antes de lanzarse y elegir un broker basándose en su estructura de comisiones, considere el paquete completo que le ofrece el broker, de lo contrario podría estar sacrificando otros beneficios. Por ejemplo, algunos brokers pueden ofrecer unas horquillas excelentes, pero sus plataformas puede que no tengan nuestra característica favorita que necesitamos para que nuestra operativa funcione. La información que hemos recopilado hasta el momento le permitirá disfrutar el siguiente seminario, en el que John Jagerson trata no sólo acerca de los diferentes tipos de horquillas, sino que también presenta una gran cantidad de conocimientos relativos al mercado que pueden resultar útiles a la de seleccionar nuestro broker. Plataformas Los brokers actuales de Forex ofrecen diferentes plataformas de negociación para sus clientes, junto con una gran cantidad de herramientas y análisis. Estas plataformas casi siempre cuentan con cotizaciones en tiempo real de varios pares de divisas, gráficos, noticias, herramientas de análisis técnico, un registro de las operaciones e incluso la integración de los sistemas automáticos de trading. Las cotizaciones en tiempo real no son la única característica que una plataforma debería ofrecer. Examine minuciosamente el diseño de la pantalla en busca de un resumen de la cuenta que muestre el saldo de la misma así como las pérdidas y ganancias latentes, el margen disponible y el utilizado en las posiciones abiertas, el apalancamiento, los cargos por rollover en las posiciones abiertas, el tamaño de las posiciones abiertas y los informes de rentabilidad. Una de las razones por las que algunas de las aplicaciones de trading se parecen entre diferentes brokers se debe a que algunos, en lugar de crear su propio software, prefieren ofrecer otras plataformas para que las utilice el cliente que han sido creadas por la misma compañía que las ofrece como “marca blanca”. Independientemente de quién sea el creador, los factores clave a tener en cuenta son siempre los mismos: diseño intuitivo, facilidad de uso, velocidad y fiabilidad. La mayoría de las plataformas de negociación están basadas en web (en Java), o deben ser descargadas para instalarlas en su ordenador. ¿Cuál es mejor? Esto es algo que debe decidir por sí mismo. Las aplicaciones basadas en web se encuentran alojadas en el servidor de su broker. Vd. no tendrá que instalar ningún software en su equipo y podrá acceder desde cualquier ordenador que tenga conexión a Internet. Cabe señalar que, en la mayoría de los casos, sólo se encuentran aplicaciones de trading diseñadas para ejecutarse en Microsoft Windows. Si utiliza otro sistema operativo, no podrá instalar la aplicación por lo que una plataforma de trading basada en web o Java es la mejor solución en estos casos. El software basado en Java suele ser menos vulnerable a los ataques de virus y hackers durante las transmisiones que el software instalado en el ordenador del cliente. Pero por otro lado, los programas instalados en el ordenador suelen ejecutarse más rápido. Por otro lado, una plataforma instalada en el ordenador del cliente sólo le permitirá operar desde su propio ordenador, a menos que instale el programa en cada ordenador que utilice. En cualquier caso, independientemente de que utilice una plataforma web o instalable, asegúrese de que cuenta con todas las herramientas de trading que necesita, incluyendo gráficos, noticias, pares disponibles, etc., y de que tiene una conexión de Internet de alta velocidad. El mercado Forex es un mercado que se mueve rápidamente y necesitará información actualizada al segundo para tomar decisiones de trading. La velocidad es algo más subjetivo y puede depender de la velocidad de su ordenador y de la conexión a Internet. No obstante, en realidad la tecnología es menos importante que saber la rapidez con la que alguien nos cogerá el teléfono si tenemos un problema con el software y necesitamos cerrar una posición. Por supuesto, Vd. es libre de utilizar una plataforma de gráficos y plataforma de negociación de dos proveedores diferentes, e incluso añadir un servicio de noticias de un tercer proveedor. Casi todos los brokers tienen configuradas sus horas de funcionamiento para que coincidan con las horas de funcionamiento del mercado: 5:00 pm EST de Domingo a 4:00 pm EST del Viernes. Tal vez otros aspectos diferenciadores para Vd. sean los stops de seguimiento (trailing stops) que permiten proteger beneficios, noticias en tiempo real, trading inalámbrico, o sistemas de reconocimiento de patrones chartistas. Uno de los pilares de cualquier plataforma de negociación es el sistema de órdenes: si es posible cubrir posiciones, aumentar o reducir el tamaño de una posición, usar stops de seguimiento, cerrar e invertir la posición, etc. Trate de hacerse una idea de las opciones que están disponibles probando diferentes cuentas demo. Los tipos de órdenes se tratarán en detalle en el Capítulo A03, pero por ahora recuerde que la decisión acerca de qué tipos de órdenes son los mejores depende de cada estilo de negociación. Los brokers suelen también ofrecer comentarios técnicos y fundamentales, calendarios económicos y otras informaciones como parte de su servicio. Pregúnteles si la información es de libre disposición o sólo para clientes, y compárela con otras fuentes. Antes de comprometerse con cualquier broker y abrir una cuenta real, asegúrese de pedir cuentas de prueba gratuita, las denominadas "cuentas demo", para probar las plataformas y sus diferentes características. La cuenta demo debe ser funcional por lo menos durante 30 días, para que pueda operar sobre papel con la plataforma y comprobar si se ajusta a sus necesidades. Tipos de cuentas Muchos brokers ofrecen dos o más tipos de cuentas. Pueden ser pequeñas mini-cuentas, e incluso cuentas micro, o también cuentas estándar, en función de los lotes negociables. Un lote compuesto por 100.000 unidades se denomina lote estándar; si está compuesto por 10.000 unidades se llama mini lote; y si el lote consta de 1.000 unidades se denomina micro lote. Algunos brokers ofrecen incluso tamaños fraccionales mediante los que es posible establecer cualquier tamaño para su posición. Las cuentas mini y micro le permiten operar con muy poco capital, mientras que las cuentas estándar a menudo requieren un capital inicial más elevado, el cual varia de uno a otro broker. Como podemos ver, los tipos de cuenta se diferencian entre sí en base a los requisitos de capital inicial. Por lo tanto, la elección de un tipo de cuenta específica debe ser relativa a la cantidad de capital disponible para operar. Este concepto puede parecer un poco impreciso si acaba de empezar, pero tenga por seguro que lo comprenderá perfectamente cuando comience a comprender el significado del apalancamiento y de la gestión monetaria. Requisitos de Margen y Apalancamiento Otra cosa que Vd. debe comprobar en un broker de Forex-distribuidor son las opciones disponibles de apalancamiento y la política aplicable cuando las garantías depositadas son insuficientes (margin call). Los traders de divisas, sobre todo los que se están iniciando y disponen de un capital limitado, tienden a preferir altos niveles de apalancamiento y eligen a veces un broker únicamente en base a esta característica. Sin embargo, los traders no deberían olvidar que aunque un mayor apalancamiento puede conducir a obtener mayores ganancias, también aumenta el nivel de riesgo. El apalancamiento debe ser entendido como un préstamo. Puede ser tan beneficioso como perjudicial para su capital. Los bajos requisitos de margen (es decir, un alto apalancamiento) son fantásticos cuando se obtienen beneficios, pero no tanto cuando perdemos. Algunos brokers ofrecen niveles fijos de apalancamiento, mientras que otros lo ajustan en base a la divisa negociada, y también pueden tener políticas especiales para el mantenimiento de una posición a lo largo del fin de semana. Por ejemplo, es preferible un menor apalancamiento (y por lo tanto un menor riesgo) si operamos con pares de divisas altamente volátiles (exóticos). Los operadores también deberían tener en cuenta la política aplicada por su broker en caso de quedarse sin garantías. Algunas compañías siguen el método FIFO (First In First Out) para cerrar operaciones cuando los requisitos de garantías no se cumplen considerando el saldo actual de la cuenta, mientras que otros siguen el método LIFO (Last In First Out) o simplemente cierran todas las operaciones. Dependiendo de las preferencias de cada uno, este es un tema que debe ser aclarado en detalle antes de abrir una cuenta. Los niveles máximos de apalancamiento son más una preocupación de los traders agresivos, a los cuales les gusta usar el mayor apalancamiento posible, mientras que un trader moderado o conservador será feliz con los niveles de apalancamiento promedio. La mayoría de los brokers remuneran las cuentas de los traders. Los tipos de interés normalmente fluctúan con los tipos oficiales del banco central del país cuya divisa se esté negociando. Este interés se abona en la cuenta, si bien es conveniente consultar con el broker si existe un requisito mínimo de capital para que sea remunerado en la cuenta. Encontrar el broker adecuado es una parte crítica del proceso para convertirse en trader y requiere algo de esfuerzo por su parte. Muchos de los criterios mencionados serán muy relativos hasta que defina su perfil de trading y su metodología. Por tanto, no olvide volver a este capítulo a medida que avance en el moldeado de su perfil como trader. Como resumen: investigue, pregunte y compare un conjunto de brokers de Forex antes de lanzarse a operar! Pruebe la plataforma del broker usando cuentas demo y asegúrese de analizar sus términos y condiciones de tal forma que sea plenamente consciente de todos los matices que un determinado broker puede imponer en nuestro trading. A continuación se presenta una lista de aspectos a comprobar que puede utilizar para informarse y seleccionar su broker: * ¿Está bien capitalizado el broker? * ¿Está la empresa registrada? ¿Dónde? Obtener el número de registro de la empresa y búsquelo en las webs mencionadas. * ¿Cuánto tiempo lleva en el negocio? * ¿Quién administra la empresa y cuánta experiencia tiene esta persona? * ¿Está el broker asociado a otras empresas? * ¿Con qué bancos mantiene la empresa relaciones? * ¿Cuál es su nivel de capitalización? * ¿Qué tipo de plataforma ofrece -basado en web o instalable? * ¿Cuál es su política frente a garantías insuficientes? * ¿Qué política de rollovers tiene el broker? * ¿Garantiza la compañía la ejecución de los stops de pérdidas? * ¿Tiene los tipos de órdenes que Vd. necesita para su operativa? * ¿Puede usted hablar con la mesa de operaciones, si la tiene? * ¿Garantizar la liquidez también para órdenes grandes? Edge Box - Estos son algunos criterios que Vd. puede seguir a la hora de realizar la selección, los cuales le protegerán de la remota posibilidad de tener problemas importantes con un broker. Otra medida que puede adoptar es la de dividir los fondos entre varios brokers. A veces, incluso empresas aparentemente sanas quiebran lo que nos puede pillar desprevenidos. Además, al trabajar con más de un broker, Vd. puede beneficiarse de más características y ver con cuál de ellos se siente más cómodo. 4. Mitos Verdadero y Falso El Broker Opera contra Mí Algunos traders no se sienten cómodos con su broker si es la contrapartida de sus operaciones, ya que consideran que representa una especie de conflicto de intereses. Ciertamente esta es una preocupación legítima, pero realmente la mayoría de los brokers de divisas se ven obligados por la competencia a seguir siendo honestos. No hay manera de que un broker sobreviva en el negocio a menos que la compañía cumpla su parte del trato. Como ya sabrá, la mayoría de los países tienen su propio ente o asociación que regula el sector y garantiza que los derechos de los clientes están protegidos. Este ente regulador insistirá en que sus miembros acepten las decisiones de su panel de arbitraje en caso de disputa. Esto nos lleva a tratar la cuestión relativa a la seguridad de los fondos y la falta de regulación en general. Se ha hecho mucho recientemente en este sentido y esperamos que las nuevas regulaciones que se desarrollen proporcionen a los traders una mayor protección. Hay otra tendencia común entre algunos operadores de divisas minoristas que afirman los brokers de Forex operan en su contra y que su objetivo principal es limpiar las cuentas saltando stops. Para un aspirante a trader esta información resulta muy desalentadora. Lo que sucede es que, a su elevado efecto del apalancamiento, la mayoría de los traders minoristas se ven obligados a operar con stops de pérdidas. De lo contrario, se corre el riesgo de una liquidación forzada en forma de cierre de posiciones por márgenes insuficientes. Como la mayoría de las órdenes stop son programadas en la plataforma, la mesa de operaciones del broker tiene acceso a esta información. No es que el broker esté viendo su posición en particular, sino más bien el agregado de las posiciones de sus clientes. Esto incluye ver dónde se encuentra la mayoría de las órdenes stop. Es cierto que los brokers de Forex, como creadores de mercado, pueden decidir ampliar los márgenes exigidos en cualquier momento. Pero no es habitual que suceda. La información sobre los niveles de precios en los que se encuentran grupos de órdenes stop es enviada al mercado interbancario en el caso de un broker sin mesa de operaciones. Y el hecho es que el mercado reacciona a esas órdenes. En el mercado de divisas los stops de pérdidas son interpretados como órdenes, es decir, como la voluntad de los participantes del mercado para actuar en un determinado nivel de precios. En definitiva la orden stop siempre se corresponderá con una orden de compra o venta, y el mercado reaccionará frente a ella. Este tema resultará más claro a medida que avancemos, a medida que más piezas del puzle se añadan en los próximos. Alert Box - Debido al mecanismo de fijación de precios descentralizado en el mercado Forex, el broker, como creador de mercado, puede ampliar las horquillas en cualquier momento. Una ampliación de las horquillas suele producirse sobre todo durante la publicación de noticias o en momentos de alta volatilidad, cuando los órdenes stop de los clientes son ejecutadas. Tenga en cuenta que durante las noticias, el broker también recibe horquillas más amplias en el mercado interbancario. Cazadores de Stops El creador de mercado no tiene ningún apego psicológico a ningún nivel de precios en particular. Su finalidad es equilibrar el libro de órdenes y reducir el riesgo lo más rápido posible. El libro de órdenes está constantemente mostrando desequilibrios entre compradores y vendedores, por lo que el creador de mercado necesita ampliar la horquilla tanto como necesite, para poder dirigir la acción de los traders. Esta acción motivada por el interés propio mueve el mercado. El nuevo precio del creador de mercado se convierte en el punto de referencia para cualquier otra posición en el mercado. Debido a esta inusual dualidad del mercado de divisas (alto apalancamiento y un uso generalizado de stops), tenemos como resultado consecuencias desproporcionadas en el comportamiento del precio: una operación de 200 millones de dólares (la cual, utilizando apalancamiento, puede requerir tan sólo 20 millones de dólares en garantías) puede mover el par EUR/USD y causar un efecto cascada activando stops de pérdidas que muevan de forma exagerada el precio lejos de cualquier “expectativa racional”. Esto es lo que suele ser interpretado como “caza de stops”. Aunque esta es una práctica muy común que puede tener connotaciones negativas para algunos lectores, la caza de stops es inevitable y es un comportamiento legítimo del mercado. Es cierto que algunos grandes operadores especulativos (como los bancos de inversión o hedge funds) se aprovechan precisamente de este patrón, y les gusta “disparar” a los stops con la esperanza de generar un nuevo impulso direccional. De hecho, la práctica es tan común en los mercados de divisas que cualquier traders que no sea consciente de esta dinámica de precios es probable que sufra pérdidas innecesarias. En el caso de los brokers minoristas, su objetivo es conseguir que operemos lo máximo posible y por lo tanto ganar más a través de horquillas, comisiones, rollovers, etc. Si “limpian” nuestra cuenta probablemente perderán un cliente. Además, un movimiento artificial del tipo de cambio representa un gran riesgo para el broker también, ya que puede que tenga que compensar esta posición en el mercado real. Después de todo lo que hemos visto, la pregunta que nos queda por responder es: ¿es un mito realmente objetivo o ha sido escrito por traders que perdieron su cuenta por falta de experiencia? Al fin y al cabo, tendemos a quejarnos cuando las cosas van mal! Psycho Box - Asumir la responsabilidad no sólo por las ganancias, sino también por las pérdidas es un rasgo personal que todo trader debe desarrollar. Aprenda de sus pérdidas y acéptelas como valiosas lecciones, avanzará más rápido en su camino para convertirse en un trader. Las ECNs son Mejores que los Creadores de Mercado Existe una opinión generalizada acerca de que un broker sin mesa de operaciones o una ECN es más probable que sea honesto y transparente sobre las operaciones, ya que envía sus órdenes al mercado interbancario. También existe la idea de que una ECN permitirá a un cliente minorista ahorrar algo de dinero mediante el establecimiento de órdenes limitadas dentro de la horquilla. Ambas ideas son ciertas, pero no siempre representan una ventaja. Veamos por qué los brokers NDD y ECN no son necesariamente mejores que los creadores de mercado: una mesa de operaciones es el lugar de una institución en el que se compran y venden contratos. Puede que por operar con su intermediario no necesite trabajar con una mesa de operaciones, obteniendo un mejor precio. Esto no es cierto; puede que sea cierto que su orden no será gestionada por su propia mesa, pero su orden eventualmente terminará en la mesa de operaciones de alguno de los bancos que trabajan con su broker. Si al final nos va a costar la misma cantidad de dinero, ¿qué más si su orden es gestionada por la mesa de su propio broker o la mesa de operaciones de Goldman Sachs? El broker con el que trabaja y los bancos con los que trabaja su broker será compensados por el servicio que ofrecen, lo que será un coste para Vd. Los ECNs son gestionados por firmas de liquidación, que son similares a los brokers. Y al igual que estos, buscan una compensación por el servicio que prestan. Esto se traduce en un coste para nuestra operativa, lo cual significa que las ejecuciones que obtengamos no tienen por qué ser necesariamente mejores que trabajando con un broker con mesa de operaciones. Esas mismas órdenes que vemos por encima y por debajo del precio actual de un par de divisas en una ECN están influyendo en los precios en los brokers regulares también, incluso aunque no pueda verlas en pantalla. Por cada inconveniente, hay una ventaja. En el caso de los brokers minoristas, ofrecen la siguiente: se puede abrir una cuenta con muy poco dinero y tener un elevado apalancamiento. Con un broker ECN, el apalancamiento es generalmente mucho más bajo y los depósitos en cuenta iniciales son más elevados. ABC Box -¿Qué hemos aprendido de este capítulo?: * Las condiciones resultantes de Bretton Woods provocaron que las divisas internacionales establecieran su valor en función del dólar, dejando a las economías de estos países dependiendo así de las decisiones monetarias, y también políticas, de Estados Unidos. * Los bancos centrales o autoridades monetarias nacionales son activos en los mercados, comprando y vendiendo divisas para influir en los tipos de cambio, como una forma de controlar los tipos de interés. * El mercado de divisas mayorista funciona gracias a los contratos de crédito entre los principales actores. No podría ser de otro modo en un mercado descentralizado, donde la operativa no tiene lugar a través de un mercado organizado. * No todos los brokers intermedian de la misma manera. Algunos lo hacen a través de mesas de operaciones propias, otros envían las órdenes a través de otro creador de mercado, mientras que otros incluso funcionan como una red de creadores de mercado. * Los costes de la operativa deberían ser considerados como parte de nuestro negocio de trading y nunca deben ser considerados como la razón principal para elegir un determinado broker.