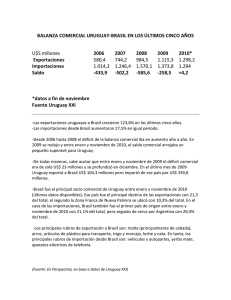

LA SITUACIóN COMERCIAL CON ARGENTINA Y SUS IMPACTOS

Anuncio