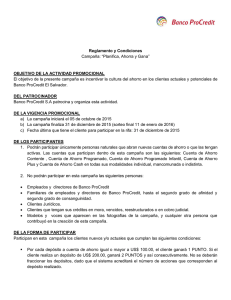

Carta de la Junta Directiva

Anuncio