Reforma del Impuesto sobre Sociedades 2015

Anuncio

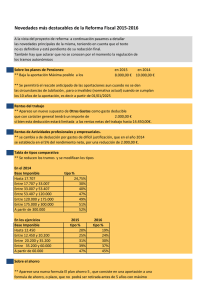

NOVEDADES FISCALES Reforma del Impuesto sobre Sociedades 2015 Líderes en servicio excepcional al cliente Auditoría | Advisory | Abogados y Asesores Tributarios | Outsourcing www.bdo.es 2 ENERO 2015 | NOVEDADES FISCALES Reforma del Impuesto sobre Sociedades 2015. Con la Ley 27/2014, de 27 de noviembre, se produce una revisión global del Impuesto sobre Sociedades (IS). Su entrada en vigor, con carácter general, se produce a partir del 1 de enero de 2015 siendo de aplicación a los períodos impositivos iniciados a partir de dicha fecha. A continuación se comentan sucintamente las principales novedades que se incorporan al IS. 1. CONTRIBUYENTES Y CONCEPTO DE ACTIVIDAD ECONÓMICA Y DE ENTIDAD PATRIMONIAL A partir de los ejercicios iniciados el 1 de enero de 2016, las sociedades civiles con objeto mercantil tendrán la consideración de sujetos pasivos del IS. Se introduce la definición de “actividad económica” en línea con la ya existente en otras normativas tributarias. En particular, y para la actividad de arrendamiento inmobiliario se requiere para su consideración como actividad económica que la misma se realice a través de una persona empleada con contrato laboral a jornada completa teniendo en cuenta todas las entidades pertenecientes al mismo grupo de sociedades en los términos del artículo 42 del CCom, con independencia de la residencia y de la obligación de formular cuentas anuales consolidadas. Se incorpora al IS la definición de “entidad patrimonial”, definición similar a la ya establecida por la Ley del Impuesto sobre el Patrimonio. 2. IMPUTACIÓN TEMPORAL En las operaciones a plazo o con precio aplazado, la imputación de la renta se realiza cuando son exigibles los correspondientes cobros, circunstancia que se extiende a cualquier tipo de operación. Respecto al diferimiento en el tiempo de la integración en la base imponible de las rentas negativas en transmisiones efectuadas intragrupo (grupo mercantil ): • Dicho diferimiento se extiende a las rentas negativas generadas en la transmisión de elementos del inmovilizado material, inversiones inmobiliarias, inmovilizado intangible y valores representativos de deuda hasta su baja en balance, transmisión a terceros o salida del grupo mercantil. • En el supuesto de rentas negativas por transmisión de participaciones intragrupo o de establecimientos permanentes se introduce una limitación adicional en virtud de la cual , cuando se produzca la integración de dichas rentas, éstas deberán minorarse en el importe de las rentas positivas obtenidas en la transmisión a terceros, salvo que se pruebe que estas rentas han tributado efectivamente a un tipo mínimo del 10%. 3. AMORTIZACIONES Se aprueba una nueva tabla simplificada de coeficientes de amortizaciones. El inmovilizado intangible de vida útil definida se amortizará según su vida útil (se eliminan la referencia al porcentaje del 10% y a los requisitos de su adquisición para la deducibilidad de la amortización). Se mantiene la deducibilidad fiscal de la amortización de los activos intangibles de vida útil indefinida, incluido el fondo de comercio, con el límite anual máximo de la veinteava parte, eliminándose los requisitos para su deducibilidad. Se introduce un régimen transitorio en los dos casos anteriores. ENERO 2015 | REFORMA DEL IMPUESTO SOBRE SOCIEDADES Se introduce un supuesto de libertad de amortización para los elementos del inmovilizado material nuevos cuyo valor unitario no exceda de 300 euros hasta el límite de 25.000 euros por ejercicio. 4. CORRECCIONES DE VALOR: DETERIORO Se mantiene la deducción fiscal de las pérdidas por deterioro de existencias y la de insolvencias, esta última con determinadas modificaciones. Se mantiene la no deducibilidad de las pérdidas por deterioro de los valores representativos de la participación en el capital o en los fondos propios de entidades, ampliándose a los siguientes conceptos: inmovilizado material, inmovilizado intangible, inversiones inmobiliarias y valores representativos de deuda. Dichas pérdidas por deterioro serán deducibles en el momento de la transmisión o baja, en el supuesto de elementos patrimoniales no amortizables integrantes del inmovilizado, o en los períodos impositivos que resten de vida útil salvo baja o transmisión en el supuesto de elementos patrimoniales amortizables. 5. GASTOS NO DEDUCIBLES Como novedad, se introduce que no tendrán la consideración de liberalidades las retribuciones a los administradores por el desempeño de funciones de alta dirección u otras funciones derivadas de un contrato de carácter laboral con la entidad. Se establece una nueva limitación a los gastos por atenciones a clientes o proveedores será deducible el 1% del importe neto de la cifra de negocios del ejercicio. Se mantiene la no deducibilidad de la retribución a los fondos propios. No obstante, se introducen importantes novedades: • Se determina que tendrá la consideración de retribución de fondos propios la correspondiente a los valores representativos del capital o de los fondos propios de entidades, con independencia de su consideración contable. • Se califica fiscalmente como instrumentos de patrimonio a los préstamos participativos otorgados por entidades del mismo grupo mercantil, excluyéndose, por tanto, la deducibilidad de los gastos financieros derivados de dicha retribución. No obstante, este tratamiento no será aplicable a los préstamos participativos otorgados antes del 20 de junio de 2014. • Se incluye expresamente la no deducibilidad de los gastos derivados de actuaciones contrarias al ordenamiento jurídico. • Se establece la no deducibilidad de los gastos correspondientes a operaciones realizadas con personas o entidades vinculadas que, como consecuencia de una calificación fiscal diferente en estas, no generen ingreso o generen un ingreso exento o sometido a un tipo de gravamen nominal inferior al 10%. Es el caso de las operaciones denominadas híbridas. 3 de participaciones a otras entidades del grupo o de aportaciones de capital a otras sociedades del grupo, salvo que se acrediten motivos económicos válidos para la realización de estas operaciones. Respecto a la deducibilidad fiscal de los gastos financieros, las novedades destacables son que el valor de adquisición de la participación necesario para que se computen en el beneficio operativo los dividendos de entidades en la que no se ostente una participación de, al menos, el 5%, se incrementa de 6 a 20 millones de euro. Se elimina la restricción temporal de 18 años para aplicar los gastos financieros que no fueron deducibles. 7. REGLAS DE VALORACIÓN Se eliminan los coeficientes de actualización en los supuestos de transmisión de inmuebles. Se mantiene fundamentalmente el régimen de las operaciones vinculadas, si bien se introducen las modificaciones siguientes. • Se simplifican las obligaciones de documentación para aquellas entidades o grupos de entidades cuyo importe neto de la cifra de negocios sea inferior a 45 millones de euros. • Respecto a los supuestos de vinculación: (i) se restringe el supuesto de vinculación por relación socio-sociedad al porcentaje igual o superior al 25%, (ii) se excluye la consideración de vinculación en la retribución satisfecha por una entidad a sus consejeros o administradores en el ejercicio de sus funciones y (iii) se elimina el supuesto de vinculación relativo a una entidad y los socios o partícipes de otra entidad, cuando ambas entidades pertenezcan a un grupo. 8. RESERVA DE CAPITALIZACIÓN Se introduce un nuevo incentivo fiscal con el objetivo de favorecer la capitalización empresarial mediante la incorporación de una reducción en la base imponible del 10% del incremento de los fondos propios del ejercicio. Los requisitos para su aplicación son los siguientes: • Que sean entidades que tributen al tipo general o al tipo del 30%. • Que el incremento de fondos propios se mantenga durante 5 años, salvo pérdidas contables. • Que se dote una reserva por el importe de la reducción indisponible durante los mismos 5 años. Se establece un límite que consiste en que la reducción no puede superar el 10% de la base imponible previa a la reducción, los ajustes por determinados activos por impuesto diferido y la compensación de bases imponibles negativas. El exceso podrá reducirse de la base en los dos años inmediatos y sucesivos, conjuntamente con la del propio ejercicio, con el mismo límite. 9. COMPENSACIÓN BASES IMPONIBLES NEGATIVAS 6. GASTOS FINANCIEROS Se prorrogan a 2015 las limitaciones a la compensación de bases imponibles negativas. Se mantiene la no deducibilidad de los gastos financieros derivados de operaciones en el seno de un grupo mercantil, derivados de adquisiciones Para 2016, se suprime el límite temporal de 18 años, si bien se introduce el límite del 60% de la base imponible previa a su compensación y a la 4 ENERO 2015 | NOVEDADES FISCALES “A partir de 2016 las bases imponibles negativas podrán compensarse sin límite temporal alguno si bien con el límite del 60% de la base imponible. En 2017, la limitación será del 70%. En todo caso, sí podrá compensarse un millón de euros. Se establece un régimen general de exención para evitar la doble imposición interna e internacional” aplicación de la reserva de capitalización (con determinadas excepciones). En todo caso, se podrá compensar en cada ejercicio un importe mínimo de un millón de euros. En 2017, la limitación será del 70%. Se establece que el derecho de la Administración para comprobar o investigar bases imponibles negativas prescribirá a los 10 años. Exención rentas obtenidas en el extranjero a través de un establecimiento permanente (EP). Se incorpora la exigencia de que las rentas obtenidas por el EP en el extranjero hayan sido gravadas por impuesto análogo a un tipo nominal de, al menos, el 10%. Deducciones para evitar la doble imposición internacional 10. DEDUCCIÓN/ EXENCIÓN PARA EVITAR LA DOBLE IMPOSICIÓN INTERNA O INTERNCAIONAL Exención para eliminar la doble imposición sobre dividendos y rentas derivadas de la transmisión de valores representativos de fondos propios de entidades residentes y no residentes. Se establece un régimen general de exención para dividendos y rentas derivadas de la transmisión de valores representativos de los fondos propios tanto de entidades residentes en territorio español como no residentes, lo que supone la eliminación de la deducción por doble imposición interna. Los requisitos que se establecen para que sea de aplicación la exención son los siguientes: -- Jurídica (Impuesto soportado por el contribuyente): se considera gasto fiscalmente deducible el exceso del impuesto satisfecho en el extranjero, que no pueda ser deducido en la cuota íntegra, siempre que se corresponda con la realización de actividades económicas en el extranjero. -- Económica, por dividendos y participaciones en beneficios: Hay derecho a la deducción cuando la participación directa e indirecta es del 5% o, esta es la novedad, cuando el valor de adquisición de la participación sea superior a 20 millones de euros y en cuanto al cómputo del plazo de tenencia del año, se tendrá en cuenta el período en que otra empresa del grupo mercantil haya ostentado ininterrumpidamente la participación. -- Participación, directa o indirecta, del 5%, o bien valor de adquisición superior de 20 millones de euros, y poseer ininterrumpidamente durante, al menos, un año, teniéndose también en cuenta el periodo que haya estado poseída por alguna entidad de su grupo mercantil. Normas comunes aplicables a las deducciones por doble imposición. -- Si la entidad participada obtiene más del 70% de sus ingresos como dividendos, participaciones en beneficios o rentas por la transmisión del capital, la aplicación de la exención respecto de dichas rentas requerirá que el contribuyente tenga una participación indirecta en esas entidades que cumpla los requisitos de participación exigidos. Se establece un plazo de prescripción de 10 años del derecho de la Administración Tributaria para comprobar el importe de las deducciones acreditadas pendientes de utilizar. -- En el caso de participaciones en entidades no residentes se requiere que hayan sido gravadas por un impuesto análogo a un tipo nominal de al menos el 10%, con independencia de la aplicación de algún tipo de exención o bonificación . Se considera cumplido este requisito cuando exista Convenio para evitar la doble imposición y que contenga cláusula de intercambio de información. Las deducciones para evitar la doble imposición pendientes de deducción por insuficiencia de cuota podrán aplicarse en los periodos impositivos siguientes, sin límite temporal alguno. ENERO 2015 | REFORMA DEL IMPUESTO SOBRE SOCIEDADES 11. DEDUCCIONES PARA INCENTIVAR LA REALIZACIÓN DE DETERMINADAS ACTIVIDADES Se derogan la deducción por reinversión de beneficios extraordinarios, la deducción por reinversión de beneficios, la deducción por inversiones medioambientales y la deducción por gastos de formación del personal. Se mantienen, con el mismo régimen, las deducciones por creación de empleo. Se establece el mismo plazo de prescripción de 10 años y regulación que en el caso de las deducciones por doble imposición. Deducción por actividades de investigación y desarrollo e innovación tecnológica (I+D). Como novedad aquellas entidades que destinen a I+D cantidades superiores al 10% del importe neto de la cifra de negocios pueden elevar de 3 a 5 millones de euros el importe monetizable de la deducción por I+D. Asimismo, la base de la deducción se minorará en el importe total de las subvenciones recibidas (hasta la reforma la reducción era sólo del 60%). Deducción por inversiones en producciones cinematográficas y series audiovisuales y en la producción y exhibición de espectáculos en vivo de artes escénicas y musicales. Como novedad la deducción se desglosa en incentivar las producciones nacionales y las producciones internacionales con sus respectivos porcentajes de deducción y requisitos. Asimismo, se establece una deducción del 20% de los costes directos de carácter artístico, técnico y promocional siempre que se cumplan determinados requisitos. 12. TIPOS DE GRAVAMEN Para el ejercicio 2015, el tipo general será el 28%. No obstante: • Entidades de Reducida Dimensión será el 25% (base imponible entre 0 y 300.000 €) y 28% el resto. • Microempresas (cifra negocio inferior 5 millones euros junto a otros requisitos): 20% (base imponible entre 0 y 300.000 €) y 25% el resto. Para los ejercicios iniciados a partir del 1 de enero de 2016, el tipo general será el 25%. Las entidades de nueva creación tributarán al 15% en el primer periodo con base imponible positiva y en el siguiente ejercicio. 13. RÉGIMEN ESPECIAL DE ENTIDADES DE REDUCIDA DIMENSIÓN Se excluye la aplicación del régimen especial de entidades de reducida dimensión a las entidades que tengan la consideración de entidad patrimonial. Se suprimen los siguientes incentivos vigentes hasta la reforma: (i) la libertad de amortización para inversiones de escaso valor, (ii) la amortización acelerada de elementos patrimoniales objeto de reinversión, y (iii) la recientemente creada deducción por inversión de beneficios. 5 Se introduce la reserva de nivelación de bases imponibles que pretende minorar la tributación en un periodo de tiempo anticipando las bases imponibles negativas de ejercicios siguientes, produciéndose una reducción de la tributación al 22,5% cumpliéndose determinados requisitos. 14. RÉGIMEN ESPECIAL DE REESTRUCTURACIONES EMPRESARIALES Se configura como el régimen general aplicable a las operaciones de reestructuración, estableciéndose una obligación genérica de comunicación a la Administración de la realización de operaciones en que se aplique este régimen. En las operaciones de escisión parcial, al requisito de mantenerse una rama de actividad en la entidad transmitente, se incluye la alternativa de mantener participaciones en otras entidades que confieran la mayoría en el capital social de éstas. Se suprime el tratamiento fiscal del fondo de comercio de fusión. Se establece la subrogación de la entidad adquirente en las bases imponibles negativas generadas por una rama de actividad (escisión parcial y aportación no dineraria), es decir, las bases imponibles negativas acompañan a la actividad que las ha generado. 15. RÉGIMEN ESPECIAL DE CONSOLIDACIÓN FISCAL Se modifica la configuración del grupo fiscal exigiéndose la posesión de la mayoría de los derechos de voto y permitiendo la incorporación de entidades indirectamente participadas a través de otras que no formen parte del grupo fiscal, como puede ser el caso de entidades no residentes en territorio español o entidades comúnmente participadas por otra no residente en dicho territorio. En estos casos, se establece la necesidad de nombrar una entidad representante del grupo fiscal que será la que cumpla los requisitos de la entidad dominante. 16. RÉGIMEN ESPECIAL DE ENTIDADES DE TENENCIA DE VALORES EXTRANJEROS Se eleva de 6 a 20 millones de euros el importe necesario de inversión en los casos en que no se alcance la participación del 5% en el capital. Por otra parte, los accionistas sujetos pasivos del IRPF integrarán el beneficio obtenido en su base imponible de la renta del ahorro (actualmente es renta general). 17. RÉGIMEN ESPECIAL DE TRANSPARENCIA FISCAL INTERNACIONAL Se amplían las rentas susceptibles de integración (operaciones de capitalización y seguro que tengan como beneficiaria a la propia entidad, propiedad industrial e intelectual …). Se incorpora un nuevo supuesto de imputación para los supuestos en los que las entidades no residentes no dispongan de la correspondiente organización de medios materiales y personales para la realización de sus operaciones, incluso si son recurrentes. Se elimina el supuesto de no imputación cuando las rentas sean inferior al 4% de los ingresos totales de la entidad no residente, así como la posibilidad de computar el porcentaje del 15% de la renta total a nivel grupo. ALICANTE BARCELONA BILBAO GRAN CANARIA MÁLAGA MADRID SEVILLA BDO es una de las firmas líderes de servicios profesionales de España y del mundo. Ocupa el quinto puesto del ranking de mayores organizaciones de su sector. Los equipos multidisciplinares de BDO ofrecen asesoramiento especializado, capaz de dar respuesta a los requerimientos cada vez más exigentes en los distintos sectores y mercados globalizados. En España, BDO está presente a través de 13 oficinas y diversas alianzas estratégicas. Más de 60.000 profesionales trabajamos con una metodología uniforme y los más altos estándares de calidad en nuestras 1.328 oficinas repartidas en 151 países, por eso somos líderes en servicio excepcional al cliente. GRANADA PAMPLONA VALENCIA VALLADOLID VIGO ZARAGOZA CARLOS LÓPEZ T: (+34) 618 652 783 carlos.lopez@bdo.es DAVID SARDÁ T: (+34) 659 221 122 david.sarda@bdo.es Líderes en servicio excepcional al cliente Auditoría | Advisory | Abogados y Asesores Tributarios | Outsourcing www.bdo.es www.bdointernational.com Esta publicación ha sido elaborada detenidamente, sin embargo, ha sido redactada en términos generales y debe ser contemplada únicamente como una referencia general. Esta publicación no puede utilizarse como base para amparar situaciones específicas y usted no debe actuar o abstenerse de actuar de conformidad con la información contenida en este documento sin obtener asesoramiento profesional específico. Póngase en contacto con BDO en cualquiera de nuestras oficinas para tratar estos asuntos en el marco de sus circunstancias particulares. BDO, sus socios, empleados y agentes no aceptan ni asumen cualquier responsabilidad o deber de cuidado ante cualquier pérdida derivada de cualquier acción realizada o no por cualquier individuo al amparo de la información contenida en esta publicación o ante cualquier decisión basada en ella. BDO Auditores S.L. y BDO Abogados y Asesores Tributarios S.L., sociedades limitadas españolas, son miembros de BDO International Limited, una compañía limitada por garantía del Reino Unido y forman parte de la red internacional BDO de empresas independientes asociadas. BDO es la marca comercial utilizada por toda la red BDO y por cada una de sus firmas miembro.