Mayo de 2016 Año 8 Número 105

Anuncio

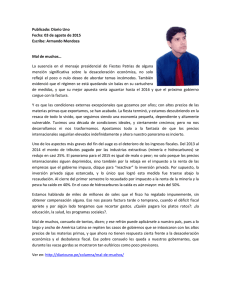

Mayo de 2016 Año 8 Número 105 Manuel Herrera Vega Presidente Juan Casados Arregoitia Director General Pedro Tello Villagrán Editor Manuel Ma. Contreras 133, Octavo piso, Colonia Cuauhtémoc, Delegación Cuauhtémoc, C.P. 06500 Tel. 5140 7800, Fax 5140 7831 México, D. F. Correo electrónico: concamin@concamin.org.mx Página 2 Editorial 2016: primer balance economía y la industria Fortalezas Debilidades Desempeño del Industrial en el trimestre de la sector primer Una vez más se encienden las luces ámbar en el mercado cambiario. En el mes de mayo, el peso ha perdido alrededor del 7% de su valor respecto al dólar. Embate especulativo, cambio en los portafolios de inversión, salida de inversiones hacia refugios financieros más seguros o daño colateral por a la incertidumbre sobre el manejo de la tasa de interés en Estados Unidos, lo cierto es que estamos frente a un asunto delicado. En opinión de Concamin es preciso, por una parte, enviar señales de certidumbre y eficacia en el manejo de las políticas fiscal, cambiaria y monetaria, para preservar la estabilidad macroeconómica y fortalecer nuestro blindaje para afrontar el cada vez más complejo panorama económico mundial. Pero también es un momento propicio para consolidar y acelerar la instrumentación de la Gran Alianza por una Política Industrial de Nueva Generación. Es por eso que nuestra Confederación apostó por el diseño y ejecución de una política industrial que se compromete con el aprovechamiento integral de mejores prácticas internacionales; que busca concentrar esfuerzos y esfuerzos para elevar el contenido nacional, impulsar la innovación y promover el desarrollo de las Pymes, porque sólo así valoraremos en su justa dimensión la contribución de la industria al desarrollo del país y sólo así aprovecharemos el verdadero potencial del sector fabril mexicano. Seguimos con interés el comportamiento de los mercados financieros, pero nos ocupamos de lo fundamental: el fortalecimiento de nuestras capacidades productivas, porque de ellas dependerá, a la larga, el progreso del país, la generación de más y mejores oportunidades para el desarrollo y sobre todo, la mejoría en la calidad de vida de nuestra sociedad. Manuel Herrera Vega 2016, primer balance de la economía y la industria Transcurridos los primeros meses del año, la actividad económica nacional avanza en forma moderada y con un perfil que combina fortalezas, debilidades y desafíos crecientes para mantener el paso en tres indicadores clave: crecimiento del PIB, generación de empleos en el sector formal de la economía y producción industrial. Desde el arranque del año tres factores deterioraron las perspectivas para el crecimiento de la economía internacional: la caída en los precios de las materias primas, particularmente el petróleo (la mezcla mexicana de exportación alcanzó a mediados de febrero niveles de 18.90 dólares el barril); la apreciación del dólar y la incompatibilidad en la política monetaria de las economías desarrolladas. Superada la tormenta inicial, a partir de marzo comenzó un periodo de relativa calma, pero regresó la volatilidad a los mercados a partir de mayo. El retroceso de la bolsa y encarecimiento del dólar confirman las dificultades presentes en el escenario económico y lo difícil que será el resto de 2016. Tal y como lo pronosticamos 2016 será un año complejo para las políticas públicas, cuya sincronización y Página 3 eficacia serán vitales para mantener un ambiente propicio para los negocios. alcanzando en abril un avance nominal de 10.1%. Por su parte, la información del INEGI relativa a los Ingresos de las empresas comerciales al menudeo, así como el Indicador mensual del consumo privado en el mercado interior, confirman el avance del mercado nacional en el arranque del año. Con base en las cifras disponibles, es posible afirmar que 2016 estará marcado por luces y sombras en el desempeño de los signos vitales de nuestra economía, por un crecimiento moderado en la actividad productiva por un desafío importante para el mercado interno: mantenerse como el más importante impulsor del crecimiento económico del país. Recuperación paulatina del precio del petróleo Tras tocar fondo a finales de enero, los petroprecios retomaron su trayectoria ascendente para situarse alrededor de los 40 dólares el barril del crudo de exportación mexicano, lo que favorecerá las finanzas públicas, la liquidez de Pemex y aquellas de inversiones en el sector energético que difícilmente se realizarían con precios inferiores a los 35 dólares. Fortalezas Crecimiento del mercado interno. El mercado interno se convirtió en el principal soporte de la actividad económica nacional. El indicador de ventas comparables de la ANTAD ha mantenido elevados crecimientos en lo que va del año, Ventas tiendas iguales ANTAD (Var%) 10,1 11 6 5,2 3,2 1 E 15 F M A M J J A S O N D E 16 F M A El mercado interno se ha convertido en el soporte del crecimiento de la economía mexicana, tras los problemas que se perciben en el desempeño del motor externo. Sin embargo, por sí sólo y al ritmo mostrado por las ventas al menudeo y el consumo privado, difícilmente el motor interno será suficiente para impulsar un avance más dinámico de la economía, considerando el efecto del recorte presupuestal (132 mil millones de pesos) sobre las adquisiciones del Gobierno Federal, Pemex, CFE y diversos proyectos de infraestructura, lo que impactará las ventas e inversiones de buena parte de su red de proveedores. La inflación y las finanzas públicas se mantienen bajo control. Los precios cerraron abril con un crecimiento anualizado de 2.54%, cifra menor al 3.06% reportado en el mismo periodo del año anterior. Por su parte, el recorte presupuestal, el aumento en los ingresos tributarios (6.1% real en el primer trimestre) y el uso del remanente de operación del Banco de México, permitieron cerrar el periodo con un déficit público de 61,563 millones de pesos, cifra inferior a los 34,897 millones registrados en el mismo periodo de 2015 Creció el empleo formal y aumentaron las remesas. En abril el IMSS reportó la creación de 82,562 empleos, lo que significa un crecimiento de 3.2% anual respecto al mismo mes del año previo y en el primer trimestre Página 4 del año, las remesas aumentaron de 8.8% respecto al mismo periodo de 2015, tras sumar 6,226 millones de dólares. Mantiene su dinamismo el financiamiento bancario. El crédito en el sistema bancario mexicano, creció alrededor del 14% real en el primer trimestre de año, alcanzando un nivel histórico. Debilidades Bajó el dinamismo de la economía estadounidense y se debilita su actividad industrial. En el primer trimestre del año su PIB aumentó 0.5% en forma anual, su ritmo más lento desde el primer trimestre de 2014. Por su parte, la producción industrial retrocedió 2.2% en el mismo periodo. El recorte presupuestal de 132 mil millones de pesos afectará obras de infraestructura (con impacto directo para la industria de la construcción) y proveedores industriales de PEMEX, CFE y el Gobierno Federal. Hasta el mes de abril y de acuerdo con la Encuesta Mensual de Opinión Empresarial, el indicador de confianza del sector manufacturero se ha mantenido en zona de pesimismo durante los últimos 17 meses. Se debilita el motor externo. En el primer trimestre de 2016 las exportaciones manufactureras (94% de las exportaciones no petroleras) retrocedieron 3.3%, respecto al mismo periodo del año anterior. En el caso del sector automotriz no mejoran las cifras más recientes. De acuerdo con la AMIA en el periodo enero-abril las exportaciones del sector automotriz descendieron 7.4%, en comparación con el mismo lapso de 2015 y en los primeros cuatro meses del año, la producción automotriz cayó 5%, de acuerdo con cifras de la AMIA. No mejora la percepción empresarial. Hasta el mes de abril y de acuerdo con la Encuesta Mensual de Opinión Empresarial que del INEGI, el indicador de confianza del sector manufacturero se ha mantenido en zona de pesimismo durante los últimos 17 meses (desde diciembre de 2014, ver gráfica anexa). En cinco de los siete componentes del sector manufacturero para los que existe información, su indicador de confianza se mantiene en zona de pesimismo o cautela. Este es el caso de la Industria de Alimentos; Derivados del petróleo y del carbón, industria química, del plástico y del hule; Equipos de computación, accesorios electrónicos y aparatos eléctricos; Productos metálicos, maquinaria, equipo y muebles; así como Textiles, prendas de vestir, cuero y piel, madera, papel y otras. Sólo los fabricantes de Minerales no metálicos y metálicas básicas, así como los productores de Equipo de transporte, cerraron abril con una percepción ubicada en la zona de confianza En el balance de fortalezas y debilidades, prevalecen los indicadores que apuntan hacia la desaceleración o crecimiento moderado de la actividad industrial. Página 5 Desempeño del sector Industrial en el primer trimestre La desaceleración domina el desempeño del sector industrial mexicano, independientemente de las cifras que seleccionemos para analizar su trayectoria en el arranque de 2016. En efecto, los datos desestacionalizados o las cifras originales indican que en el primer trimestre del año redujo su ritmo de avance. Pese a ser el más importante generador de puestos de trabajo en el sector formal de la economía, la actividad fabril sigue sin convertirse en el principal pistón de la economía. Si durante años el sector exportador se mantuvo como el componente más dinámico y actuó como el más sobresaliente impulsor del crecimiento de diversas regiones, sectores y empresas, hoy sus resultados apuntan en sentido diferente: en lo que va del año sus ventas al exterior, particularmente al mercado estadounidense, presentan números rojos. Con cifras desestacionalizadas en marzo la producción industrial creció únicamente 0.3% respecto a marzo de 2015. Es la variación más baja en lo que va del año y su crecimiento trimestral fue de 0.8% anual, cifra menor al 1.0% reportado en todo 2015 y con la sola excepción del sector construcción, también se desaceleraron las industrias minera, eléctrica y manufacturera. Con cifras originales el resultado no varía significativamente: A diferencia del crecimiento de enero y febrero, en marzo cayó 2% la producción industrial, en comparación con el mismo mes de 2015 y en el primer trimestre del año creció únicamente 0.4% respecto al mismo lapso de 2015, cifra equivalente a menos de la mitad del avance de 2015 y como puede constatarse en el cuadro, todos sus componentes se desaceleraron. El menor dinamismo de la actividad industrial también puede confirmarse al comparar los resultados reportados en el primer trimestre de 2014, 2015 y 2016. Tal y como se observa en la gráfica, el crecimiento de la producción fabril en los primeros tres meses del año (0.4% anualizado) equivale a la cuarta parte del registrado en el primer trimestre de 2015 (1.7%) y es considerablemente menor al 2.7% reportado en el mismo lapso de 2014. Aunque su caída se ha moderado, la industria minera sigue a la baja influida por el retroceso en la producción y exportación de hidrocarburos. En el primer trimestre del año retrocedió 3.3% pues dos de sus tres subsectores, Servicios relacionados con la minería y Petróleo y gas, siguen mostrando números rojos. I/2014 2 I/2016 5,8 6 4 I/2015 7,4 8 4,8 4,5 3,2 2,7 1,7 0,4 2 1,7 0,7 1 0 -2 -1,4 -3,3 -4 -5,6 -6 Industria Minería Energía eléctrica Construcción Manufacturas Comportamiento de la Producción Industrial. Cifras Originales Variación Porcentual Ene Mar Ene Mar Ene-Mar Comportamiento Actividad Industrial en México Sector industrial Minería 2014 2015 2016 2016 2.7 1.7 0.4 Desaceleración 0.7 -5.6 -3.3 Contracción Petróleo y gas -1.3 -5.8 -2.8 Contracción Minerales metálicos y no metálicos 3.8 -2.3 1.2 Repunte Servicios relacionados con minería 17.0 -8.3 -14.8 Contracción 7.4 5.8 1.7 Desaceleración Energía eléctrica 8.4 6.5 1.6 Desaceleración Suministro de agua y gas 1.2 1.4 2.3 Crecimiento Construcción -1.4 4.5 2.1 Desaceleración Edificación -2.2 5.8 2.5 Desaceleración Obras de ingeniería civil -3.6 1.5 2.0 Crecimiento Trabajos especializados Energía eléctrica, agua y gas 8.5 2.5 -0.3 Contracción Manufacturas 4.8 3.2 1.1 Desaceleración Alimentos 1.0 1.9 1.4 Desaceleración Bebidas y del tabaco 0.7 4.2 7.3 Crecimiento Insumos textiles y acabado textiles 0.7 -4.0 1.1 Repunte Productos textiles 1.7 4.2 2.3 Desaceleración Prendas de vestir 7.5 -1.9 4.7 Crecimiento Productos de cuero y piel -1.5 -0.4 1.8 Repunte Industria de la madera -2.9 6.8 -7.6 Contracción Industria del papel 2.7 4.7 3.5 Desaceleración Impresión -4.4 3.2 -4.0 Contracción Derivados del petróleo y carbón -3.4 -7.7 0.9 Repunte Industria química 1.8 -1.4 -1.4 Contracción Industria del plástico y hule 5.8 5.7 4.4 Desaceleración Minerales no metálicos 1.3 3.9 1.7 Desaceleración Metálicas básicas 15.0 -6.5 -2.6 Contracción Productos metálicos 3.4 7.7 7.6 Crecimiento Maquinaria y equipo 4.1 -0.4 6.5 Crecimiento Equipo computación y electrónica 8.8 13.4 7.2 Desaceleración Apts eléctricos y gener. electricidad 4.8 6.6 3.1 Desaceleración Equipo de transporte 13.2 10.7 -2.9 Contracción Muebles, colchones y persianas -3.9 10.3 0.9 Desaceleración 5.8 4.6 3.0 Desaceleración Otras manufacturas Fuente: INEGI La industria generadora de electricidad y suministro de agua y gas, perdió buena parte del ritmo de avance mostrado en el primer trimestre de los dos años previos, debido fundamentalmente a la desaceleración mostrada por la generación de energía eléctrica, que cerró el primer trimestre con un avance equivalente a menos de la tercera parte del reportado en el mismo lapso de 2015. La industria de la construcción volvió a moderar su crecimiento, pese al repunte en las Obras de ingeniería civil. Sin embargo, a menos que la realización de inversiones bajo la modalidad de Asociaciones Público Privadas avance con dinamismo, es poco probable que pueda mantener el ritmo mostrado en el primer trimestre del año. Por su parte, la Edificación ha perdido altura y los Trabajos especializados ya reportan números negativos. Este será un año complicado para el sector construcción. En el primer trimestre del año la industria manufacturera creció 1.1%, equivalente a la tercera parte del crecimiento mostrado en los primeros tres meses de 2015 (3.2%) y se alejó del crecimiento reportado en el mismo lapso de 2014 (4.8%) El comportamiento de sus 21 especialidades fue el siguiente: 9 se desaceleraron; 4 aceleraron el paso; 5 retrocedieron; y 3 repuntaron En suma, en el arranque de 2016 la industria mexicana redujo aún más su ritmo de avance y a menos que el sector exportador repunte, es poco probable que acelere el paso en lo que resta del año.