Santander en Chile - Cámara de Comercio de Valencia

Anuncio

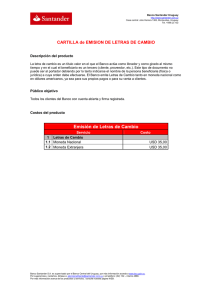

CHILE OPORTUNIDADES DE NEGOCIO Valencia, 3 de Mayo de 2012 CHILE, OPORTUNIDADES DE NEGOCIO 2 Índice 1. Santander en Latinoamérica. 2. Perspectivas económicas de la región. 3. Chile. Visión macro. Santander Chile. 4. El Programa International Desk. 5. Plan de Internacionalización BS España. Santander, líder global, líder regional 3 PRESENCIA GLOBAL DIVERSIFICACIÓN GEOGRÁFICA LIDERAZGO MERCADOS CORE Santander, líder regional en Latinoamérica, con una cuota del 9,6 % Información General enero 2012 Sucursales 6.174 ATM 27.603 Empleados (número) 87.287 Clientes (millones) Recursos gestionados Información a Enero 2012 36,3 233.248 (MM €) 4 Con presencia en las economías que concentran población y PIB Esos países tienen gran estabilidad institucional, comparten una economía ortodoxa y el compromiso de la integración de sus sistemas económicos en la economía global. Población: 75% de la región PIB: 84% de la región 2 países con gran masa crítica: • Brasil: 195 millones de habitantes, 33% de la población y 34% del PIB PPP • México: 110 millones habitantes, 19% de la población y 24% del PIB PPP 5 países con significativa masa crítica: • Argentina: 7% de la población y 10% del PIB PPP • Chile: 2.5% de la población y 4% del PIB PPP • Colombia: 8% de la población y 7% del PIB PPP • Perú: 5% de la población y 4% del PIB PPP • Uruguay: 0.5% de la población y cerca de 1% del PIB PPP 5 CHILE, OPORTUNIDADES DE NEGOCIO 6 Índice 1. Santander en Latinoamérica. 2. Perspectivas económicas de la región. 3. Chile. Visión macro. Santander Chile. 4. El Programa International Desk. 5. Plan de Internacionalización BS España. Latinoamérica ha dado un salto fundamental en su crecimiento en las dos últimas décadas CRECIMIENTO PIB CRECIMIENTO RENTA PER CÁPITA miles de millones US $ PPP en US $ PPP 12600 5800 8400 5800 3400 2000 1990 1990 2000 2010 2000 2010 7 Y se ha destacado como una región de atracción de la inversión extranjera INVERSIÓN EXTRANJERA DIRECTA EN LATINOAMÉRICA 2006-2011 (miles de millones de US$) 8 INVERSIÓN EXTRANJERA DIRECTA POR PAISES EN LATINOAMÉRICA 2011 por países (miles de millones de US$) 107% 131,2 66,7 60,9 17,3 6,1 Argentina 2006 2011 Brasil Chile 19,4 11,6 Colombia 7,7 México Perú 2,4 Uruguay Con creciente grado de bancarización y expansión de los sistemas financieros 9 Ratio Crédito / PIB por Países (%) 2000 2005 2007 2008 2009 2010 2011 Argentina 22,7 10,4 13,5 12,8 12,7 13,8 14,5 Brasil 25,7 28,1 35,3 40,8 44,1 47,5 48,4 Chile 63,0 61,7 67,7 78,8 76,4 72,2 73,7 México 10,2 9,6 12,3 12,4 13,2 12,9 13,2 Perú 22,0 15,3 20,1 22,0 24,4 23,9 25,9 Uruguay 52,0 24,2 25,4 23,9 26,9 23,5 24,1 Latinoamérica 22,1 21,4 26,7 29,8 31,5 33,0 33,8 Con sistemas financieros sólidos, capitalizados y dominados por las grandes economías de la región 10 US$ Bn. De US$ Activos US$ Bn. De US$ Negocio* De US$ Bn.Crédito+Depósitos US$ Bn. De US$ RRPP e US$ Bn. DeActivos Bn. De US$ Bn. DeNegocio* US$ Bn. Crédito+Depósitos De US$ Bn. DeRRPP ActivosBn. DeNegocio* De US$ Bn.Crédito+Depósitos Estr,%Pos. Valor Estr,%Pos. Valor Pos. Estr,% Pos.ValorEstr,%Pos. Valor Estr,% Pos.Valor Estr,% Pos.Valor Estr,% Pos.ValorEstr,%Pos. Estr,%Pos. Valor Estr,%Pos. Valor Estr,%Pos. Valor 1 66,1 Brasil Brasil Brasil 62,7 Brasil Brasil 12.28766,1Brasil 1 2.862 66,2 1 1.827 58,4 1 20462,7 1 1 2.287 66,1 1Brasil2.287 66,2Brasil 1 2.86266,21Brasil2.862 58,4Brasil 1 1.82758,41Brasil1.827 o 2 9,9 Mexico Chile Mexico 11,8 Mexico Mexico 2 343 9,9Mexico 2 375 8,7 2 316 9,2 2 3811,8 2 2 3439,9 2Mexico343 8,7Mexico 2 375 8,72Chile 375 9,2Chile 2 316 9,22Mexico316 3 6,8 Chile Mexico Colombia Chile 3 235 6,8Chile 3 349 8,1 3 286 10,1 3 20 5,8 3 3 2356,8 3Chile 235 8,1Chile 3 349 8,13Mexico349 10,1Mexico 3 28610,13Colombia 2865,8 Colombia bia Colombia 4 4,4 Colombia Colombia Chile 4 153 4,4Colombia 4 206 4,8 4 197 6,3 4 19 6,3 4 4 1534,4 4Colombia 153 4,8Colombia 4 206 4,84Colombia 206 6,3Colombia 4 197 6,34Chile 1976,3 Chile na Argentina 5 4,2 Argentina Venezuela Argentina 5 146 4,2Venezuela 5 145 3,5 5 145 4,6 5 16 5,0 5 5 1464,2 5Venezuela 146 3,5Venezuela 5 145 3,55Venezuela 145 4,6Venezuela 5 145 4,65Argentina 1455,0 Argentina uela Venezuela 6 3,2 Venezuela Argentina Venezuela 6 111 3,2Argentina 6 152 3,4 6 145 4,6 6 10 2,9 6 6 1113,2 6Argentina 111 3,4Argentina 6 152 3,46Argentina 152 4,6Argentina 6 145 4,66Venezuela 1452,9 Venezuela Rico Puerto 7 Rico 2,5 Puerto Perú Puerto 2,7 Puerto 9 2,7 7 7 85Rico2,5Puerto 852,5 7Puerto 85Rico2,3Puerto 7 101 7 94 2,8 94 2,87Puerto 94Rico 7 Rico 7 Rico Rico 2,3 7 101 2,37Perú 101 2,8Perú 7 Rico 8 2,0 Perú Puerto 86 3,0 Perú 8 712,0 8Perú 71 2,3Perú 8 Rico 8 Perú 8 71 2,0Perú 8 99 2,3 99 2,38Puerto 99Rico3,0Puerto 8 Rico 86 3,08Perú 862,2 Perú 8 7 2,2 8 ay 9 0,8 Uruguay Uruguay Uruguay 9 280,8 9Uruguay28 0,8Uruguay 9 9 Uruguay 9 28 0,8Uruguay 9 33 0,8 33 0,89Uruguay33 1,1Uruguay 9 33 1,1 33 1,19Uruguay330,7 Uruguay 9 2 0,7 9 ca 3.459100 América 4.321 100 América 3.130 100 América 100 América 325100 100 América 3.459 100América 4.321 100América 3.130 América100 América 3.459 4.321100América 3.130 100América Diciembre 2011. *Crédito + Ahorro Buenos indicadores de rentabilidad y con recorrido en mejoras de eficiencia 11 de US$ % ROE* ROE* % Eficiencia**% % B. Neto B. % Eficiencia** Recu Mill. deMill. US$ de US$Mill. B. Neto % Neto ROE* % Eficiencia** %% Recurrencia*** Pos. Valor Estr,% Pos. Valor Valor Pos. Valor Pos.Pos. Valor Pos. ValorValor Pos. Valor Estr,% Pos. Valor Po Pos. Estr,% Valor Pos. 69,0 Venezuela 47.202 Venezuela 1 1 Peru32,7 69,0 1Venezuela 47.202 1 32,7 1 47,5 Brasil Brasil 1 Brasil 69,01 47.202 1 32,7 Peru 47,5 Peru Argentina 1 1 Argentina 50,3 47,5 Argenti1 8,9 2Brasil6.075 3 28,4 47,9 8,9 Brasil 6.075 Brasil 3 2 Chile28,4 MexicoMexico 2 Mexico 8,92 6.075 3 28,4 Chile 47,9 Chile Brasil 2 2 2 Brasil 47,8 47,9 Brasil 2 5,1 3Peru3.512 2 24,5 52,5 5,1 Peru3.512 Peru 2 3 Colombia 24,5 Chile Chile 3 Chile5,13 3.512 2 24,5 Colombia 52,5 Colombia Chile 3 3 3 Chile 43,7 52,5 Chile 3 Colombia4 Colombia 4,6 4Argentina 3.143 4 23,7 53,6 4,6 Argentina 3.143 Argentina 4 4 Mexico 23,7 Colombia 4,64 3.143 4 23,7 Mexico 53,6 Mexico Mexico4 4 4 Mexico 42,8 53,6 Mexico4 Argentina5 Argentina 5,2 5Chile3.571 5 18,6 54,7 5,2 Chile 3.571 Chile 5 5 Venezuela 18,6 Argentina 5,25 3.571 5 18,6 Venezuela 54,7 Venezuela Peru 5 5 5 Peru 42,6 54,7 Peru 5 Venezuela6 Venezuela 4,1 6Colombia 2.788 6 16,4 6 58,2 4,1 Colombia 2.788 Colombia 6 6 Brasil16,4 Venezuela 4,16 2.788 6 16,4 Brasil 58,2 Brasil Colombia 6 6 Colombia 33,0 58,2 Colomb6 0,5 7Mexico 1.565 7 Rico14,5 RicoPuerto 0,5 Mexico 1.565 Mexico 7 7 Puerto 14,5 Rico 60,5 Peru Peru 7 Peru0,57 1.565 7 14,5 Puerto 60,5 Puerto 7Rico 7 7 Puerto 31,5 60,5RicoPuerto7 2,3 8Uruguay359 8 8,8 61,6 Puerto Puerto Rico Rico 8 Puerto 2,38 Rico 359 8 359 Uruguay 8,8 Argentina 61,6 Argentina Uruguay8 8 8 Uruguay 16,9 61,6 Urugua8 2,3 Uruguay 8 8 Argentina 8,8 0,3 9Puerto215 9Rico 3,7 9 73,9 UruguayUruguay 9 Uruguay 0,39 215 Rico 9 215RicoPuerto 3,7 Uruguay 73,9 Uruguay Venezuela 9 9 Venezuela n.a. 73,9 Venezu9 0,3 Puerto 9 9 Uruguay 3,7 100 América 68.430 56,9 América AméricaAmérica América 100 68.430 21 América 21 América 56,9 América 45,8 56,9 Améric 100 América 68.430 América 21 América Diciembre 2011 * Beneficio Neto / Recursos Propios Medios **GGA+Amortizaciones / Margen Ordinario Bruto *** Comisiones / Gastos Con una visión macro para el 2012 que sitúa a Latinoamérica por encima del crecimiento económico mundial 12 PIB 2012: Revisión de crecimiento frente a Septiembre 2011 8.0 % PIB 6.0 7.5 7.3 5.4 4.0 3.6 2.0 3.3 1.8 0.0 -0.5 -2.0 0.0 -0.7 -4.0 Revisión Mar-12 -0.7 -0.4 -0.7 -1.5 China -1.5 7.5 -1.6 Developing Asia -0.7 7.3 Emerging -0.7 5.4 Latin America -0.4 3.6 World -0.7 3.3 United States 0.0 1.8 EuroArea -1.6 -0.5 Y en un contexto general muy atractivo para los inversores, especialmente para el inversor español • Aumento de la seguridad jurídica, reglas del juego claras, incentivos y protección a los inversores. • Mejoras en la institucionalidad e independencia de los poderes. • Políticas económicas ortodoxas, bancos centrales rigurosos e independientes. • Sistemas bancarios sólidos, capitalizados, sin activos tóxicos y con buena supervisión. • Fiscalidad razonable y tratados de doble imposición generalizados. • Creciente reconocimiento de la marca España. • Afinidad cultural, lenguaje, vínculos y nexos históricos. 13 CHILE, OPORTUNIDADES DE NEGOCIO 14 Índice 1. Santander en Latinoamérica. 2. Perspectivas económicas de la región. 3. Chile. Visión macro. Santander Chile. 4. El Programa International Desk. 5. Plan de Internacionalización BS España. Fundamentales macroeconómicos con mucha solidez 15 Variables Macroeconómicos PIB nominal: US$272bn PIB per cápita (PPP): US$17.974 Exportaciones/PIB: 35% PIB por sectores Importaciones/PIB: 24% Deuda Pública Neta: -8% Grado de inversión: Desde 1992 Minería 19,2% Otros 37,0% Construcción 7,9% Rating Riesgo-País: AA- / Aa3 Servicios Financieros 15,7% Fuente: Banco Central de Chile y estimado FMI 2012 PIB per cápita Industria 11,1% Comercio 9,1% La Inversión Extranjera Directa se multiplica por 2,5 en los últimos 6 años 16 Inversión Extranjera Directa (1) 17.536,0 15.096,0 15.150,0 12.874,0 12.533,6 6.983,9 2005 7.298,4 2006 2007 (1) Fuente: Banco Central de Chile Millones de USD 2008 2009 2010 2011 Con proyecciones positivas para 2012 y 2013, superando los niveles pre-crisis CHILE % ANUAL 2008 2009 2010 2011 2012P 2013P 17 % Interanual 10-I 10-II 10-III 10-IV 11-I 11-II 11-III 11-IV PIB (% YoY) 3,7 -1,0 6,1 6,0 4,4 5,0 2,8 6,3 3,7 4,5 DEMANDA INTERNA 7,7 -5,7 15,8 9,8 4,9 5,5 10,9 18,0 18,4 15,5 16,0 9,5 9,2 5,5 Consumo Privado 4,5 -0,8 10,0 8,8 5,7 5,4 6,1 10,8 11,4 11,6 12,9 9,6 7,2 6,0 Consumo Público 0,5 9,2 3,9 7,3 4,0 2,4 1,2 3,3 Inversión 19,4 -12,1 14,3 17,6 6,0 5,8 5,8 22,9 14,8 13,9 22,9 14,7 17,1 16,3 1 Variación de existencias0,2 2,5 6,1 5,7 - - -4,6 4,5 -8,6 -4,0 -0,8 -0,9 -7,1 -9,4 -9,7 -8,3 -5,9 -3,4 -5,9 -1,2 Exportaciones 3,2 -4,5 1,4 4,6 5,0 4,7 -3,3 2,0 Importaciones 12,6 -16,2 27,4 14,4 6,2 6,0 18,0 31,8 36,7 23,2 23,3 15,9 13,0 7,2 P: Proyecciones en base a la encuesta de expectatitvas que publica mensaulmente el BCCh 5,3 7,2 9,9 -0,6 Contribución al crecimiento del PIB 4,2 4,4 6,7 4,0 1 4,2 0,7 7,7 -3,1 DEMANDA EXTERNA 1 3,9 7,1 1,3 -1,2 0,1 -2,7 7,0 -0,1 7,2 7,5 -0,7 4,9 Banco Santander Chile es líder en el mercado 18 US$bn Ranking Cuota Clientes 31/12/20111 Activos: US$47 1 19,5% Créditos: US$32 1 19,7% 450 Cuentas: 712mil 1 24,9% ATMs: 2.510 1 24,9% 22.300 Sucursales: 499 1 18,8% 232.000 Empleados: 11.723 3 16,3%2 Banco Santander Chile es el banco con mayor número de sucursales en el país 1. Cuota mercado3 3.090.000 Últimos datos disponibles. 2. No consolidados. 3. Empresas y PYMES y Cuota de mercado corporativo está sustentada en el número de deudores y el número de cuentas corrientes. Fuente: SBIF Corporativa 18% Empresas y PYMES 29% Individuos 25% Santander en Chile 19 Información General - Ene 2012 Sucursales 499 ATM 2.510 Empleados 11.723 Total de Clientes 3,43 mill Clientes Empresas 206.000 Página Web: www.santander.cl Información del País Código Swift: BSCHCLRM Superficie: 756.950 km2 Capital: Santiago Idioma Oficial: Español Santander en Chile Amplia oferta de productos y servicios financieros Cash Management Banca Electrónica • Cobros: - Cobranza electrónica con informaciones sobre facturas y debitos (Cuenta Recaudadora: permite que las empresas reciban pagos de los clientes en una sola cuenta sobre base nacional). - Debito directo. - Cheques, POS. - Cobros por caja en las sucursales. - Servicio de recogida: transporte blindado. • Pagos: - Tarjeta de débito y cheques. - Confirming: se permite anticipos a los proveedores. - Pagos interactivos a través de Internet. - Nóminas: pagos del sueldo. Planes especiales para los empleados con ventajas exclusivas. - Pago de impuestos. • Tipos de Transferencias: - CCA: transferencias standard (debito en D+0 y crédito en D+1). - LBTR: transferencia de fondos en tiempo real (debito y crédito en D+0). - Transferencia al interior de el Banco: transferencias entre cuentas en el mismo Banco. • Cash Pooling (local). • Funcionalidades: - Extracto y movimientos de cuenta. - Posición consolidada con el Banco (depósitos, cuentas, inversiones, préstamos, operaciones de Tesorería). - Cobros. - Pagos. - Estado de actualización de los datos enviados y de los envíos de pago. • Transferencias: - Nacionales. - Pagos: proveedores o terceros, nóminas de pago, impuestos. • Trade Finance: control y gerencia de las operaciones. 20 Santander en Chile Amplia oferta de productos y servicios financieros • International Desk. • Cartas de crédito, cobranza documentaria, transferencias internacionales, stand bys, garantías. Trade Finance • Descuentos de cartas de crédito y efectos bancarios , CORFO, garantía de Fogape. • Financiamiento de la exportación y de la importación. • Structured Trade Finance (ECA’s; Exim Bank). Tesorería Financiación • Liquidez: - Depósitos bancarios. - Certificados de depósito. - Bonos del tesoro. - Fondos de inversión a corto plazo. - Fondos de inversión. • Operaciones de cambio / Hedge: interest rate swaps, currency swaps, cross currency swaps, forwards. • A Corto Plazo: - Préstamos: saldos descubiertos, líneas para capital de trabajo. - Descuentos comerciales: facturas y cheques. - Commercial paper. - Crédito a proveedores. - Factoring. - Tarjetas corporativas. • A Largo Plazo: - Préstamos y financiamientos. - Leasing. - Real Estate. - Bonds. - Asset securitization / Finanzas estructuradas. 21 Reconocimientos • América Economía: Best LATAM Bank 2006-2010 • Revista Poder: Best LATAM Bank 2009 • Euromoney: Best Chilean Bank 2007-2010 • The Banker: Best Chilean Bank 2007 y 2011 • Latin Finance: Best Chilean Bank 2007-2010 • Global Finance: Best Chilean Bank 2007-2011 • Global Finance: Best Internet Bank in Chile for Individuals 2007-2011 • Global Finance: Best Bank in Chile for International Commerce 2009-2011 22 CHILE, OPORTUNIDADES DE NEGOCIO 23 Índice 1. Santander en Latinoamérica. 2. Perspectivas económicas de la región. 3. Chile. Visión macro. Oportunidades. 4. El Programa International Desk. 5. Plan de Internacionalización BS España. ¿Qué es el Programa International Desk Santander? 24 • Una Red Internacional de equipos dedicados exclusivamente al apoyo a la internacionalización de empresas. • Un modelo de atención personalizado. • Una oferta de productos y servicios específicos. • Un conjunto de redes locales de entidades público-privadas al servicio del inversor. La Red Internacional Desk Santander opera en 12 geografías 25 División América USA México UK Puerto Rico Colombia Brasil Polonia Perú Uruguay Chile Argentina Portugal España Un modelo de atención personalizado 26 Una oferta de productos y servicios específica 27 Productos Servicios 1. Oferta básica 1. Guía de contenidos sobre: • Cuenta de cheques (residente y no residente) • Doing business en el país (apertura y funcionamiento de empresas) • Banca electrónica • Nómina • Tarjeta de crédito corporativa • Garantías Bancarias • Normativas bancarias y legales • Régimen de incentivos de inversión • Licitaciones públicas 2. Líneas especiales de fomento a Inversión • Publicaciones sectoriales • Oportunidades de negocio • Acceso a red de contactos Las redes locales de entidades público-privadas de apoyo a la internacionalización Más de 140 entidades relacionadas (España + Latinoamérica) • • • • • 25 entidades de fomento 29 embajadas 33 cámaras de comercio 27 asesores empresas 31 otras entidades Con convenios y acuerdos de colaboración para ofrecer un servicio especializado y exclusivo • en la fase de prospección de mercados. • en la fase de instalación en el país de destino 28 Colaborando con las principales entidades públicas de fomento de la inversión extranjera en la región 29 SUBSECRETARIA DE INVERSIONES MINISTERIO DE RREE, COMERCIO INT. Y CULTO PRIDCO INVEST IN BOGOTA COMAP 6 reflexiones finales sobre internacionalización 30 • • • La internacionalización es una vocación, no una moda o un impulso de supervivencia. La internacionalización exige un cambio cultural en la organización dirigido desde la cúspide. La internacionalización no es un proceso rápido, toma su tiempo y exige planificación y delimitar bien dos fases de la misma: • Planificación estratégica. A dónde, con qué y porqué? • Planificación operativa. Cómo y con quién? • • • La mejor forma de acelerar los procesos es buscar un buen socio local, aunque será el factor crucial de éxito o fracaso. En Latinoamérica hay, por lo general, un tejido empresarial desarrollado y competitivo. Hay que tener claro cual es nuestro valor agregado en cada mercado. Existe una gran afinidad cultural entre Latinoamérica y España pero los entornos de negocio son distintos, incluso dentro de la propia Latinoamérica. No confundamos afinidad cultural con la misma forma de hacer los negocios. Equipo International Desk Santander Chile 31 Santiago Valentini :svalenti@santander.cl José Angel Torres: jtorresa@santander.cl CHILE, OPORTUNIDADES DE NEGOCIO 32 Índice 1. Santander en Latinoamérica. 2. Perspectivas económicas de la región. 3. Chile. Visión macro. Oportunidades. 4. El Programa International Desk. 5. Plan de Internacionalización BS España. ABRIL 2012 33 Plan Exporta 2.0 34 Póliza Plan Exporta (para exportadores e importadores) 35 Estamos a la orden en Valencia, Chile y todos los paises del programa International Desk !! Muchas gracias por su atención !!