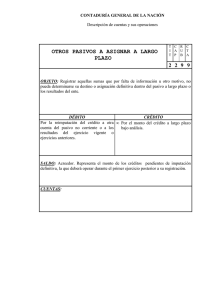

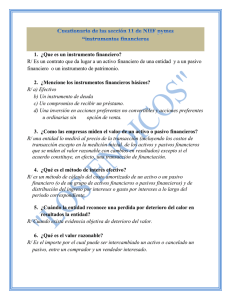

NIC – SP 15 Instrumentos Financieros: Revelación y

Anuncio