Ley del Impuesto Especial sobre Producción y

Anuncio

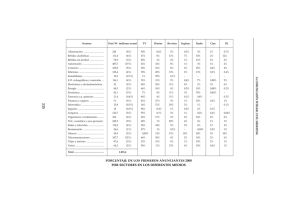

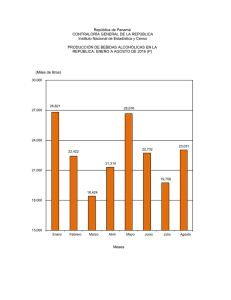

Boletín sobre las Refomas Fiscales aprobadas por la Cámara de Diputados Ley del Impuesto Especial sobre Producción y Servicios Los aspectos más sobresalientes de la reforma son los siguientes: Bebidas Alcohólicas y Cerveza De conformidad con la Ley de Ingresos de la Federación, vigente para el ejercicio fiscal de 2013, la enajenación o importación de bebidas con contenido alcohólico de hasta 14° G.L. se encuentra grabada con una tasa del 25 %; mientras que la enajenación de cerveza de igual graduación con la tasa del 26.5 %. Previéndose con la reforma, la aplicación de la tasa del 26 % para la enajenación o importación de cervezas en el ejercicio de 2014. Asimismo, conforme a la Ley de Ingresos de la Federación, los contribuyentes que enajenaran o importaran bebidas con contenido alcohólico y cerveza con una graduación mayor de 20° G.L., aplicarían una tasa del 53 % durante el ejercicio fiscal de 2013, previéndose la aplicación de la tasa del 52 % para el ejercicio de 2014. Se homologa el tratamiento fiscal aplicable a las cervezas con graduación de hasta 14° G.L. con el de otras bebidas alcohólicas de igual graduación alcohólica. También se aprobó mantener la tasa vigente del 26.5 % para la enajenación e importación de bebidas alcohólicas y cerveza con una graduación de hasta 14° G.L., así como la tasa vigente del 53 % respecto a la enajenación e importación de aquellas con graduación mayor de 20° G.L. con el objetivo de no afectar las finanzas de la Federación, entidades federativas y municipios. De esta manera, se deja sin efectos lo dispuesto en la Ley de Ingresos de la Federación para el ejercicio fiscal de 2013, en cuanto a la aprobación de reducción de tasas aplicables para la enajenación e importación de bebidas alcohólicas y cerveza con graduación de hasta 14° G.L. del 26.5 % para 2013 y 26 % para 2014. Tratándose de aquellas con graduación mayor de 20° G.L. de 53 % para 2013 y 52 % para 2014. Impuesto a bebidas saborizadas con azúcares añadidos La Cámara de Diputados coincide con la iniciativa del Ejecutivo Federal en el sentido de establecer, a nivel de productor e importador, una cuota de un $1 peso por litro a las bebidas saborizadas, así como a los concentrados, polvos y jarabes, esencias o extractos de sabores que al diluirse permitan obtener bebidas saborizadas o que contengan cualquier tipo de azúcares añadidos; bajo la justificación de que en México se ha incrementado el problema de salud pública causado por el sobrepeso y la obesidad en la población, situación que origina la necesidad de aplicar políticas públicas que favorezcan la reducción en el consumo de bebidas con azúcar añadida. Asimismo, concuerda con las definiciones incorporadas por el Ejecutivo a la ley, tratándose de bebidas saborizadas; concentrados, polvos y jarabes, esencias o extractos de sabores. Sin embargo, en el caso de azúcares, consideró necesario excluir de la definición a los polisacáridos, al argumentar que el aporte calórico de estos es en cantidades muy bajas y su función no es endulzar bebidas. Por otra parte, concuerda con la propuesta del Ejecutivo en establecer una exención del impuesto a las bebidas saborizadas que cuenten con registro sanitario, como los medicamentos (por ejemplo, jarabe para la tos, suero oral, leche en cualquier presentación), así como a las bebidas saborizadas que se elaboren en restaurantes, bares y otros lugares en donde se proporcionen servicios de alimentos y bebidas, como puede ser el teatro o cine. Sin embargo, la Cámara de Diputados en adición a lo establecido en la propuesta del Ejecutivo, incorpora la exención a la importación de las bebidas saborizadas que cuenten con registro sanitario, sujeta a la condición de que dichos bienes se enajenen en territorio nacional. Impuesto a alimentos no básicos, con alta densidad calórica En adición a las propuestas del Ejecutivo Federal, la Cámara de Diputados consideró necesario reforzar el combate al sobrepeso y obesidad, mediante un gravamen que inhiba el consumo de alimentos no básicos con alta densidad calórica, para lo cual propuso adicionar una lista de alimentos que estarán gravados a la tasa del 5 % cuando tengan una densidad calórica de 275 kilocalorías o superior por cada 100 gramos. Entre estos alimentos se encuentran; botanas, productos de confitería, chocolate y demás productos derivados del cacao; flanes y pudines, dulces de frutas y hortalizas, cremas de cacahuate y avellana, dulces de leche, alimentos preparados a base de cereales, helados, nieves y paletas de hielo. Continúa señalando la Cámara que, a efecto de facilitar la aplicación del impuesto señalado, cuando los alimentos gravados cumplan con la NOM-051-SCHI/SSA1-2010, relativa a las especificaciones generales de etiquetado para alimentos, los contribuyentes podrán tomar en consideración las kilocalorías manifestadas en la etiqueta. Caso contrario, tratándose de los alimentos que no tengan la etiqueta mencionada se presumirá, salvo prueba en contrario, que tienen una densidad calórica igual o superior a 275 kilocalorías por cada 100 gramos. Impuestos ambientales Combustibles fósiles Se aprobó establecer dos gravámenes en la enajenación e importación de combustibles fósiles y plaguicidas, con el objeto de desincentivar conductas que afectan negativamente al medio ambiente, pretendiendo reducir gradualmente las emisiones de bióxido de carbono a la atmósfera, principal gas de efecto invernadero, y el uso de plaguicidas que generan indirectamente daños a la salud y al medio ambiente. En relación con los combustibles fósiles, la Cámara concuerda con el Ejecutivo en establecer cuotas específicas por tipo de combustible, considerando las toneladas de bióxido de carbono por unidad de volumen, conforme a la tabla que incorporaron. Sin embargo, la instancia propone modificar la estructura del impuesto propuesto por el Ejecutivo Federal, señalando que el impuesto se debe calcular considerando que el gravamen al bióxido de carbono se aplique al excedente respecto al gas natural que se genera en la combustión; es decir, considerando como base el gas natural. Asimismo, se consideró necesario exentar del pago del impuesto a la enajenación e importación del petróleo crudo y del gas natural. Plaguicidas En relación con los plaguicidas, la Cámara concuerda con la propuesta Federal de gravarlos de acuerdo con la clasificación de peligro de toxicidad aguda establecida en la NOM-232-SSA1-2009 y para tal efecto propuso establecer una tasa que se aplicará en la siguiente forma: Categorías 1 y 2 con 9 %; Categoría 3 con 7 % y Categoría 4 con 6 %. De igual forma, la Cámara concuerda con la conveniencia de que se precise que la importación de los plaguicidas Categoría 5 estará exenta del pago del impuesto; así como la pertinencia de aplicar gradualmente el impuesto, por lo que propone que durante el 2014 se apliquen las cuotas propuestas en solo un 50 %. Gasolinas y diesel El Ejecutivo Federal propone actualizar el procedimiento para la determinación de las tasas mensuales aplicables a la enajenación en territorio nacional de gasolinas y diesel por cada Terminal de Almacenamiento y Reparto de Petróleos Mexicanos, haciendo una definición de lo que debe entenderse por los conceptos: precio productor, costos de distribución y comercialización, precio neto de venta en la terminal de almacenamiento y reparto, con la finalidad de aclarar estos elementos que forman parte del cálculo de las tasas, simplificar su metodología y adecuarla a la redacción de la Ley de Ingresos de la Federación. La Cámara de Diputados está de acuerdo con la propuesta del Ejecutivo; sin embargo, propone modificar la fórmula para determinar el precio neto de venta al público de gasolinas y el diesel en la terminal de almacenamiento y reparto, para excluir de dicho cálculo el impuesto a los combustibles fósiles aplicable a las gasolinas y al diesel. La Cámara coincide con la propuesta de incorporar el concepto de mermas que actualmente está contenido en la Ley de Ingresos de la Federación para el ejercicio de 2013, a efecto de considerarlo dentro del costo unitario de distribución y comercialización en el caso de gasolinas. El monto por concepto de mermas resultará de multiplicar el factor de 0.003375 por el valor total de las enajenaciones de gasolinas realizadas a las estaciones de servicio, entre el volumen total del combustible en cierto periodo. Al respecto, se incluye una disposición transitoria en la que se establece una reducción gradual en el factor de mermas, a efecto de que en 2014 se aplique el factor de 0.005 y para 2015 en adelante, el factor originalmente propuesto. Esto con la finalidad de permitir a los expendios autorizados por Petróleos Mexicanos (Pemex) que lleven a cabo la venta de gasolinas al consumidor final y el que puedan realizar las adecuaciones a sus sistemas de distribución con el fin de reducir sus mermas. De igual forma, se concuerda con la propuesta del Ejecutivo para facultar a la a Secretaría de Hacienda y Crédito Público para requerir mensualmente a Pemex los datos e información necesarios para realizar el cálculo de las tasas para gasolinas y diesel en cada agencia de ventas, terminal de almacenamiento y reparto, debiendo publicarlas a más tardar en el Diario Oficial de la Federación el último día del mes anterior al que se aplicarán las tasas. Impuesto a las gasolinas destinado a las entidades federativas Se aprueba la iniciativa del Ejecutivo de mantener, en adición a los impuestos aplicables a gasolinas y diesel, la obligación de los contribuyentes que realicen ventas al público general de cubrir las cuotas que estuvieron vigentes desde su introducción en 2008, a saber: 36 centavos por litro en el caso de gasolina magna, 43.92 centavos por litro en el caso de gasolina Premium UBA y 29.88 centavos por litro en el caso de diesel. La Cámara concuerda en exentar aquellas ventas que realicen personas diferentes a los fabricantes, productores o importadores. Momento de causación, tratándose de faltantes de bienes en los inventarios Se aprobó considerar como momento de causación tratándose de la enajenación respecto del faltante de bienes en los inventarios del contribuyente, aquel en que el contribuyente o las autoridades fiscales conozcan que se realizaron los supuestos mencionados, lo que ocurra primero. En el caso de donaciones, el momento de causación del tributo será cuando se haga la entrega del bien donado o se extienda el comprobante que transfiere la propiedad, lo que ocurra primero. Garantía de audiencia en clausura de establecimientos donde se realizan juegos con apuestas y sorteos La Cámara de Diputados aprueba la propuesta del Ejecutivo en el sentido de establecer un procedimiento al que deben sujetarse las autoridades fiscales para respetar la garantía de audiencia y defensa de los contribuyentes cuando se clausuren, de uno a dos meses, los establecimientos donde se realicen las actividades de juegos con apuestas y sorteos, cuando adviertan el incumplimiento a la obligación de llevar sistemas de cómputo y de proporcionar al Servicio de Administración Tributaria, en forma permanente, la información en línea y en tiempo real del sistema central de apuestas. Lo anterior, al considerar que dicho procedimiento corrige el problema de inconstitucionalidad declarado por los Tribunales Federales, en los que determinaron deben respetarse tales garantías ante cualquier acto privativo de autoridad, como lo es la clausura. Régimen de Pequeños Contribuyentes Se establece el denominado régimen de incorporación, al que pueden acogerse por un periodo de 6 años las personas físicas con poca capacidad económica y administrativa, permitiendo que dichos contribuyentes presenten de manera bimestral las declaraciones de pago correspondientes al impuesto especial sobre producción y servicios. De igual forma, aprueba el hecho de que dichos contribuyentes no estén obligados a presentar las declaraciones informativas relativas a este impuesto, siempre que presenten la información de las operaciones con sus proveedores en el bimestre inmediato anterior, de conformidad con lo previsto en la Ley del Impuesto sobre la Renta. Eliminación de facultades a entidades federativas para administrar el impuesto de juegos con apuestas y sorteos. Pequeños Contribuyentes Se deroga el artículo que faculta a las entidades federativas para administrar el impuesto aplicable a juegos con apuestas y sorteos que causen las personas físicas sujetas al Régimen de Pequeños Contribuyentes, derivado de su eliminación en la Ley del Impuesto sobre la Renta. Comprobantes fiscales Se estimó conveniente que, acorde con lo señalado por el Ejecutivo Federal, se adecuen diversas disposiciones de la ley con el objeto de establecer la obligación de los contribuyentes para expedir comprobantes fiscales, en función con las modificaciones realizadas al Código Fiscal de la Federación. Disposiciones transitorias A través de disposiciones transitorias, se establece que, en el caso de enajenación de bienes o de la prestación de servicios que se hayan celebrado con anterioridad a la fecha de entrada en vigor del decreto, las contraprestaciones correspondientes que se cobren con posterioridad a la fecha mencionada estarán afectas al pago del impuesto de conformidad con las disposiciones vigentes en el momento de su cobro. Asimismo precisa que, tratándose de la enajenación de bienes o prestación de servicios que con anterioridad a la fecha de entrada en vigor del decreto no hayan estado afectas al pago del impuesto y que con posterioridad lo estén, no se pagará el impuesto, siempre que los bienes o servicios que se hayan entregado o proporcionado antes de la fecha citada y el pago de las contraprestaciones respectivas se realice dentro de los primeros 10 días naturales inmediatos posteriores a dicha fecha, exceptuando de dicho tratamiento a las actividades realizadas entre contribuyentes partes relacionadas. EY Aseguramiento | Asesoría | Fiscal | Transacciones Acerca de los Servicios Fiscales de EY Su negocio sólo alcanzará su verdadero potencial si lo construye sobre sólidos cimientos y lo acrecienta de manera sostenible. En EY creemos que cumplir con sus obligaciones fiscales de manera responsable y proactiva puede marcar una diferencia fundamental. Por lo tanto, nuestros 25,000 talentosos profesionales de impuestos, en más de 135 países, le ofrecen conocimiento técnico, experiencia en negocios, metodologías congruentes y un firme compromiso de brindar un servicio de calidad, en el lugar del mundo dondequiera usted se encuentre y sin importar el servicio fiscal que necesite. Así es como EY marca la diferencia. Para mayor información visite www.ey.com/mx © 2013 Mancera, S.C. Integrante de EY Global Derechos reservados EY se refiere a la organización global de firmas miembro conocida como EY Global Limited, en la que cada una de ellas actúa como una entidad legal separada. EY Global Limited no provee servicios a clientes. Este boletín ha sido preparado cuidadosamente por los profesionales de EY, contiene comentarios de carácter general sobre la aplicación de las normas fiscales, sin que en ningún momento, deba considerarse como asesoría profesional sobre el caso concreto. Por tal motivo, no se recomienda tomar medidas basadas en dicha información sin que exista la debida asesoría profesional previa. Asímismo, aunque procuramos brindarle información veráz y oportuna, no garantizamos que la contenida en este documento sea vigente y correcta al momento que se reciba o consulte, o que continuará siendo válida en el futuro; por lo que EY no se responsabiliza de eventuales errores o inexactitudes que este documento pudiera contener. Derechos reservados en trámite. Document EY - Méxicotitle Additional text