Trabajo de la bolsa - valdez - Bolsa de Comercio de Rosario

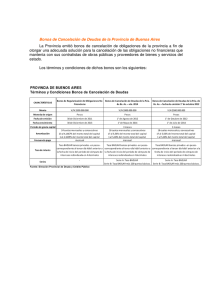

Anuncio