Los business angels en España, una nueva vía de

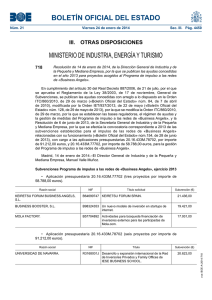

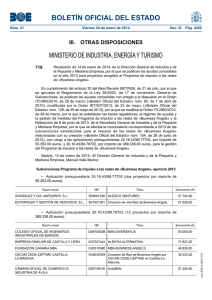

Anuncio