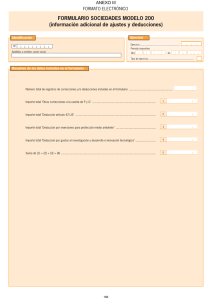

IMPUESTO SOBRE SOCIEDADES - EJERCICIO 2015

Anuncio