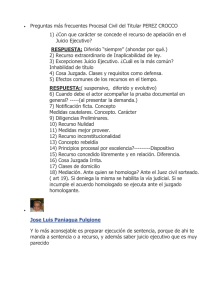

1 tesis jurisprudenciales a través de las cuales se

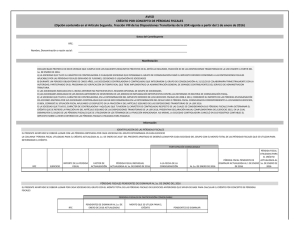

Anuncio