Enero 2004

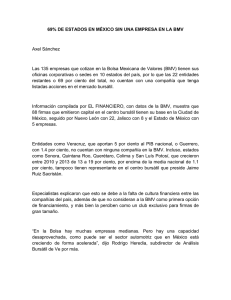

Anuncio