Capítulo 7 - Cash flow

Anuncio

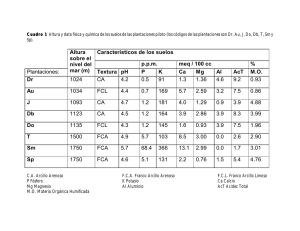

Cálculo de flujos de caja Ignacio Vélez Pareja Profesor Universidad Tecnológica de Bolívar http://www.cashflow88.com/decisiones/decisiones.html ivelez@unitecnologica.edu.co nachovelez@gmail.com Flujos de caja I. Vélez-Pareja (c) 2006 1 Objetivo de la presentación Estudiaremos la identificación y cálculo de los diferentes flujos de caja para valorar un proyecto o firma. En particular, cuando se usa el método de valoración flujo de caja descontado hay que definir lo siguiente: El flujo de caja de la deuda FCD El flujo de caja del accionista FCA El flujo de caja de capital FCC El flujo de caja de los ahorros en impuestos AI El flujo de caja libre FCL Flujos de caja I. Vélez-Pareja (c) 2006 2 Conservación de flujos Desde 1958 Modigliani y Miller definieron una relación entre estos flujos de caja que denominamos de conservación de flujos: FCL + AI = FCD + FCA = FCC Esta es una relación fundamental y que debe cumplirse siempre. Se puede asociar a la ecuación fundamental de la contabilidad. Flujos de caja I. Vélez-Pareja (c) 2006 3 1 El valor de la firma es mayor… …si le sacan más flujo para los dueños del capital (deuda y patrimonio). Los flujos de caja no son lo que queda en la empresa sino lo que sale para remunerar a accionistas y tenedores de deuda. Flujos de caja I. Vélez-Pareja (c) 2006 4 Para qué genera excedentes la firma 1. 2. El propósito de la firma es generar valor que se entrega a los dueños del capital (deuda y patrimonio) y se les entrega en forma de flujos de caja. Estos flujos de caja que se entregan a los dueños del capital se pueden medir de dos formas: Forma fácil: de manera directa Forma compleja: de manera indirecta Flujos de caja I. Vélez-Pareja (c) 2006 5 Método directo Para medir de manera directa el flujo de caja se examina el flujo de tesorería (módulos 3 y 4 del capítulo 6) donde se puede identificar las transacciones de la firma con los tenedores de deuda y con los accionistas. Se identifican los flujos de caja de la deuda (FCD) y del accionista (FCA), se calcula el ahorro en impuestos (AI) y se utiliza la ecuación de conservación de flujos: FCD + FCA = FCL + AI Flujos de caja I. Vélez-Pareja (c) 2006 6 2 Método indirecto Parte del estado de resultados y del balance general. Se “deshacen” las operaciones que implican asignación de costos o causación de ingresos y gastos. De este modo se puede calcular el flujo de caja libre FCL, o el flujo de caja del accionista, FCA. Flujos de caja I. Vélez-Pareja (c) 2006 7 Uso de cada método Como se verá, la facilidad en el uso de los métodos directo e indirecto depende del cálculo del AI y de la existencia o no de suficiente utilidad operativa (UO) y otros ingresos (OI) y del pago de los impuestos de renta. Entonces tendremos dos casos: Si hay suficiente UO+OI y los impuestos se pagan cuando se causan, en orden de facilidad tenemos: Si no hay suficiente utilidad operativa, en orden de facilidad tenemos: FCC de manera directa FCL de manera directa FCL de manera indirecta FCC de manera directa FCL de manera indirecta FCL de manera directa En todos los casos la forma más fácil es calcular el FCC. Flujos de caja I. Vélez-Pareja (c) 2006 8 Flujo de caja de la deuda (FCD) Es lo que recibe o entrega el tenedor de la deuda. Se obtiene del flujo de tesorería en el módulo relacionado con la financiación. Incluye préstamos recibidos por la firma, pagos del capital e intereses. Como se construye desde la perspectiva del dueño de la deuda, los préstamos recibidos por la firma son egresos y los pagos realizados por la firma son ingresos. Flujos de caja I. Vélez-Pareja (c) 2006 9 3 En el ejemplo Año 2 Año 3 Año 4 Menos nueva deuda Año 0 -33.233,1 0,0 0,0 0,0 -29.518,8 0,0 Más Pago de deuda 0,0 6.776,9 6.867,7 7.003,7 7.104,5 13.104,8 Más pago 0,0 de intereses 3.650,6 3.000,2 2.152,8 1.464,3 4.106,4 FCD Año 1 Año 5 -33.233,1 10.427,6 9.867,9 9.156,5 -20.949,9 17.211,2 Se refiere al ejemplo CIGE que se puede ver en www.cashflow88.com (http://www.cashflow88.com/decisiones/) y que se usa en toda la presentación. Flujos de caja I. Vélez-Pareja (c) 2006 10 Flujo de caja del accionista (FCA) Es lo que recibe o entrega al accionista o dueño del patrimonio. Se obtiene del flujo de tesorería en el módulo relacionado con el patrimonio. Incluye aportes, dividendos o utilidades repartidas y recompra de acciones o de participación. Como se construye desde la perspectiva del dueño del patrimonio, los aportes recibidos por la firma son egresos y los dividendos pagados o recompra de acciones o participaciones realizados por la firma son ingresos. Flujos de caja I. Vélez-Pareja (c) 2006 11 En el ejemplo(1)… FCA Año 0 Aportes de patrimonio -15.000,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 0,0 695,7 2.589,4 4.161,3 -15.000,0 0,0 0,0 695,7 2.589,4 4.161,3 Más recompra de participación Más dividendos FCA Año 1 Año 2 Año 3 Año 4 Año 5 Se refiere al ejemplo CIGE que se puede ver en www.cashflow88.com (http://www.cashflow88.com/decisiones/) y que se usa en toda la presentación. (1) Flujos de caja I. Vélez-Pareja (c) 2006 12 4 Flujo de caja del capital (FCC) El flujo de caja del capital FCC, es lo que efectivamente se paga a los dueños del capital (deuda y patrimonio). Es el Capital Cash Flow (CCF). Es igual a la suma del FCD y del FCA. Flujos de caja I. Vélez-Pareja (c) 2006 13 En el ejemplo… Año 0 FCD Año 1 Año 2 Año 3 Año 4 Año 5 -33.233,1 10.427,6 9.867,9 9.156,5 -20.949,9 17.211,2 FCA -15.000,0 FCC -48.233,1 10.427,6 9.867,9 9.852,2 -18.360,6 21.372,5 0,0 0,0 695,7 2.589,4 Flujos de caja I. Vélez-Pareja (c) 2006 4.161,3 14 Ahorros en impuestos (AI) Es el subsidio que se recibe del estado por hacer un gasto. En este caso, se refiere a los gastos financieros. Un gasto después de impuestos es igual al gasto antes de impuestos por (1-T) y el ahorro en impuesto es G × T. En el caso de valoración es T×Kd × D. Se gana en cada período si hay suficiente utilidad operativa UO y OI y si se pagan los impuestos cuando se causan. Flujos de caja I. Vélez-Pareja (c) 2006 15 5 Un ejemplo... Estado de PyG simplificado Ventas 1,000 1,000 Costo de Ventas 500 500 UO 500 500 Gastos financieros 0 200 Utilidad Neta A.I. 500 300 Impuestos (30%) 150 90 Utilidad Neta D.I 350 210 Flujos de caja I. Vélez-Pareja (c) 2006 16 ¿Qué pasa si se aumentan los gastos? Si los gastos financieros aumentaran en $200, la primera reacción podría ser que la utilidad neta se reducirá en $200, pero sólo se reduce en $140 G ×(1-T) = 200 ×(1-30%) = 140 Flujos de caja I. Vélez-Pareja (c) 2006 17 Hay ahorros en impuestos Un gasto (G) incurrido en una firma que paga impuestos, recibe un beneficio tributario o fiscal igual a G × T, donde T es la tasa de impuestos. Si se incrementaron los gastos en $200 y se paga el 30% de impuestos, los gastos se convierten en $140 por el ahorro de 30%×200 y $200 – $60 = $140 Flujos de caja I. Vélez-Pareja (c) 2006 18 6 Ahorros en impuestos UO+OI>GF Con deuda Sin deuda UO 200 Gastos financieros 150 0 50 200 Utilidad antes de impuestos 200 Impuestos 40% 20 80 Utilidad neta 30 120 AI = diferencia en impuestos 60 0 Flujos de caja I. Vélez-Pareja (c) 2006 19 Ahorros en impuestos UO+OI<GF Con deuda Sin deuda UO 100 Gastos financieros (GF) 150 0 Utilidad antes de impuestos -50 100 Impuestos 40% Utilidad neta AI = diferencia en impuestos 100 0 40 -50 60 40 0 Flujos de caja I. Vélez-Pareja (c) 2006 20 En resumen Si UO+OI ≥ Gastos financieros entonces AI = T × GF Si 0 ≤ UO+OI < GF entonces AI = T×(UO+OI) Si UO+OI < 0 entonces AI = 0 Esto significa que si UO+OI ≥0, el AI es T × Mínimo(UO+OI, GF). Si UO+OI≤0, AI=0. Si se puede amortizar pérdidas, los AI no ganados en un período se pueden recuperar en el futuro Flujos de caja I. Vélez-Pareja (c) 2006 21 7 Dificultades con AI En casos muy especiales el cálculo del AI es simple como se sugirió. Sin embargo, las condiciones típicas de la realidad obligan a hacer cálculos más elaborados. Por ejemplo, cuando hay pérdidas y/o cuando se pagan los impuestos en períodos diferentes al momento en que se causa el impuesto, se deben hacer cálculos adicionales. Flujos de caja I. Vélez-Pareja (c) 2006 22 ¿Se cumplen las condiciones en el ejemplo? Año 1 Utilidad operacional Otros ingresos Año 2 Año 3 4.181,92 4.407,55 7.412,10 0,00 419,83 839,71 Año 4 Año 5 9.450,61 9.473,79 1.361,11 0,00 Suma 4.181,92 4.827,38 8.251,81 10.811,72 9.473,79 Gastos financieros 4.302,27 3.363,08 2.560,93 1.666,00 4.202,93 Observamos que la suma de la utilidad operacional más los otros ingresos del año 1 es menor que los intereses pagados. Esto genera pérdida y hay además amortización de pérdidas. Debemos afinar el cálculo. Flujos de caja I. Vélez-Pareja (c) 2006 23 Impuestos y ahorros en impuestos Año 1 Tasa de impuestos Año 2 Año 3 Año 4 Año 5 35,0% 35,0% 35,0% Ahorro en impuestos obtenido 1.463,67 1.177,08 896,32 583,10 1.471,02 Ahorro en impuestos causado 1.505,79 1.177,08 896,32 583,10 1.471,02 Impuestos causados y pagados AI por recibir 35,0% 0,00 42,12 35,0% 470,39 1.991,81 3.201,00 1.844,80 0,00 0,00 Flujos de caja I. Vélez-Pareja (c) 2006 0,00 0,00 24 8 Ahorros en impuestos totales Año 1 Ahorro en impuestos obtenido. Año 2 1.463,67 1.177,08 Año 3 Año 4 Año 5 896,32 583,10 1.471,02 Mínimo(UO+OI, GF). Recuperación de AI AI total 0,00 42,12 1.463,67 1.219,20 0,00 0,00 896,32 583,10 0,00 1.471,02 Flujos de caja I. Vélez-Pareja (c) 2006 25 Flujo de caja libre (FCL) El FCL es lo que está disponible para entregar y que realmente se entrega a los dueños del capital (deuda o patrimonio) después de ajustarlos por el ahorro en impuestos. Este flujo de caja libre es el flujo de caja total. Flujos de caja I. Vélez-Pareja (c) 2006 26 En el ejemplo Año 1 FCD Año 2 Año 3 Año 4 Año 5 10.427,59 9.867,90 9.156,48 -20.949,92 17.211,22 0,00 695,75 2.589,35 4.161,30 AI FCA 1.463,67 1.219,20 0,00 896,32 583,10 1.471,02 FCL = FCD + FCA - AI 8.963,91 8.648,70 8.955,90 -18.943,66 19.901,50 Esta forma de calcular los FCD, FCA y FCL se llama método directo. (Indirecto) Flujos de caja I. Vélez-Pareja (c) 2006 27 9 ¿Por qué FCL total? Si no se usa el FCL total entonces el FCL operativo es más grande e implica reinversión automática de los excedentes al WACC. Al ocurrir así primero se está planteando un FCL que no ocurre en realidad. Segundo, al ser reinvertidos los excedentes de esa forma se sobreestima el valor de la firma por dos razones: una porque se reinvierte al WACC cuando en realidad no es así y dos porque al no pasar esos Otros ingresos (que se generan en forma automática e implícita) por el PyG, no son gravados. Otra razón importante para utilizar el FCL total es que de este modo es consistente con el CAPM que usa los dividendos para calcular la rentabilidad de las acciones (y así calcular las betas) y no los fondos disponibles para distribución. Flujos de caja I. Vélez-Pareja (c) 2006 28 FC para el período de proyección Hasta aquí hemos seleccionado los FC para los períodos proyectados. Sin embargo, una firma se crea para que dure toda la vida. ¿Qué pasa después del último período de proyección? Pues la firma sigue generando valor y eso hay que medirlo. Se mide con el valor terminal (VT) que se estudia en el capítulo 9. Flujos de caja I. Vélez-Pareja (c) 2006 29 Los FC a partir del P y G Para calcular los FC a partir del P y G se debe construir otro estado financiero: el capital de trabajo y su cambio. El capital de trabajo es la diferencia entre activos y pasivos corrientes. Este cálculo permite deshacer los efectos de la causación en el P y G. El cálculo de los flujos de caja desde el Py G y el BG, se llama método indirecto. Tanto el método directo como el indirecto buscan llegar a determinar los montos que se les paga a los dueños de la deuda y del patrimonio. Flujos de caja I. Vélez-Pareja (c) 2006 30 10 El capital de trabajo CT El capital de trabajo es la diferencia entre los activos corrientes y los pasivos corrientes Este cálculo permite deshacer los efectos de la causación en el P y G. Hay que tener cuidado de no incluir en el capital de trabajo la parte corriente de la deuda financiera para poder calcular el FCL usando el método indirecto. Si se incluye, el FCL se sobrevalora porque se le suma el saldo de la parte corriente de la deuda financiera . Flujos de caja I. Vélez-Pareja (c) 2006 31 Capital de trabajo: activos corrientes Año 0 Caja y Bancos Año 2 Año 3 0,00 2.404,19 2.577,75 2.791,85 3.009,41 3.244,29 1.932,97 2.191,14 2.222,48 2.365,72 2.453,51 Inventarios 1.680,00 0,00 3.233,10 5.516,87 11.034,35 19.170,56 130,00 Año 5 110,00 Inversiones 120,00 Año 4 100,00 Cuentas por Cobrar Activos Corrientes Año 1 1.553,10 0,00 140,00 78,74 9.954,03 15.913,25 24.304,89 5.505,13 5.916,55 Flujos de caja I. Vélez-Pareja (c) 2006 32 Capital de trabajo: pasivos corrientes Año 0 Año 1 Año 2 Año 3 Año 4 Año 5 Cuentas Por Pagar Proveedores 0,0 1.716,6 1.936,7 2.670,6 2.842,7 2.949,4 Pasivos Corrientes 0,0 1.716,6 1.936,7 2.670,6 2.842,7 2.949,4 Flujos de caja I. Vélez-Pareja (c) 2006 33 11 Cambio en CT Año 0 Año 1 Año 2 Año 3 Año 4 CT = AC - PC 3.233,1 8.237,4 13.976,5 21.634,3 Cambio en CT 3.233,1 5.004,3 5.739,1 7.657,8 Año 5 2.662,4 2.967,2 -18.971,9 304,7 Nos interesa el cambio en CT para “deshacer” el efecto de la causación en el estado de resultados. (Ver cap 7 y Velez-Pareja, Ignacio, "Uso del cambio en el capital de trabajo en el cálculo de flujos de caja " (Mayo 5, 2005). Disponible en SSRN: http://ssrn.com/abstract=722259) Flujos de caja I. Vélez-Pareja (c) 2006 34 Cálculo de la inversión en activos La relación entre activos fijos netos, inversión en activos fijos y depreciación es: AFNt+1= AFNt + Inv. Act. Fij.t+1- Dept+1 . Es decir, Inv. Act. Fij.t+1= AFNt+1 + Dept+1 − AFNt Año 3 (1) AFNt+1 (BG) (2) AFNt (BG) (3) Depreciaciónt+1 (PyG) 4 56.193,2 11.250,0 Inv. Act. Fij.t+1= (1) + (3) − (2) 11.250,0 56.193,2 Flujos de caja I. Vélez-Pareja (c) 2006 35 FCL desde UO(2) UO Menos Impuestos sobre UO (UODI) Más Depreciación Más Rendimiento de inversiones Menos Impuesto sobre rendimiento de inversiones Menos Cambio en capital de trabajo Menos Inversión en activos operativos Más Valor terminal =FCL (2) También se puede calcular desde la utilidad neta Flujos de caja I. Vélez-Pareja (c) 2006 36 12 Por qué restamos el cambio en el Capital de Trabajo Capital de trabajo = Activos corrientes –pasivos corrientes Supongamos que los activos y pasivos corrientes son sólo cuentas por cobrar (c × c) y cuentas por pagar (c × p) y que en el período anterior el capital de trabajo es cero. Capital de Trabajo (CT) = c×c – c × p Cambio en CT = c × c – c × p Menos Cambio en CT = -c × c + c × p Esto significa que al restar al cambio en CT estamos eliminando de las ventas las cuentas por cobrar y de los gastos las cuentas por pagar, eliminando así la causación de ingresos y de gastos. Flujos de caja I. Vélez-Pareja (c) 2006 37 Cálculo del FCL desde UO Año 1 Año 3 Año 2 Año 4 Año 5 4.181,9 4.407,6 7.412,1 9.450,6 9.473,8 Impuesto= T × UO -1.463,7 -1.542,6 -2.594,2 -3.307,7 -3.315,8 Depreciación 11.250,0 11.250,0 11.250,0 UO 11.250,0 14.048,3 OI 0,0 419,8 839,7 1.361,1 0,0 T × OI 0,0 -146,9 -293,9 -476,4 0,0 -5.004,3 -5.739,1 -7.657,8 18.971,9 -304,7 -56.193,2 0,0 Cambio en CT Inversión FCL (devolver) 0,0 0,0 0,0 8.963,9 8.648,7 8.955,9 -18.943,7 19.901,50 Flujos de caja I. Vélez-Pareja (c) 2006 38 FCA desde Utilidad Neta(3) FCA desde utilidad neta Utilidad neta Más Depreciación Menos cambio en capital de trabajo Menos Pago de préstamos Más Pérdida en cambio ya considerada en el pago de préstamos o en el saldo Más Ingreso de préstamos Menos inversión en activos Más Valor terminal FCA (3) También se puede calcular desde la utilidad operativa Flujos de caja I. Vélez-Pareja (c) 2006 39 13 Cálculo del FCA Año 1 Utilidad neta Año 2 Año 3 Año 4 Año 5 -120,35 993,92 3.699,07 5.944,72 3.426,06 Más Depreciación 11.250,00 11.250,00 11.250,00 11.250,00 14.048,29 Menos cambio en CT -5.004,34 -5.739,10 -7.657,78 18.971,88 -304,75 Menos Pago de préstamos -6.776,95 -6.867,66 -7.003,71 -7.104,54 -13.104,78 Más Pérdida en cambio ya considerada en el pago de préstamos o en el saldo 651,63 362,83 408,16 201,67 96,48 Más Ingreso de préstamos 0,00 0,00 0,00 29.518,79 0,00 Menos inversión en activos 0,00 0,00 0,00 -56.193,16 0,00 0,0 0,0 695,7 2.589,4 4.161,30 Valor terminal FCA ? Flujos de caja I. Vélez-Pareja (c) 2006 40 Escoja el más sencillo ¿Escogería el más sencillo? Parece que el más sencillo es FCL = FCD + FCA – AI para el FCL y tomar los datos del FT para el FCA. (Como se dijo, depende del cálculo del AI). Flujos de caja I. Vélez-Pareja (c) 2006 41 El FCL es el mismo Cualquiera de los métodos resultan en el mismo valor de FCL. ¿Por qué? Porque se trata de medir lo que se le entrega a los dueños del capital (deuda y patrimonio). Miremos un Estado de Resultados. Flujos de caja I. Vélez-Pareja (c) 2006 42 14 Estado de Resultados o PyG Ventas Utilidad Bruta Utilidad operativa Más otros ingresos Menos gastos financieros Utilidad gravable o antes de impuestos Impuestos Utilidad neta Flujos de caja I. Vélez-Pareja (c) 2006 43 ¿Para qué produce la firma? Para después de remunerar a todos los factores de capital (hasta utilidad operativa) y pagarle a tres actores: Los dueños de la deuda (intereses y abonos) El estado (impuestos) Los dueños del patrimonio (utilidad) Lo que queda en el PyG después de la UO es para precisamente pagarles a ellos. Flujos de caja I. Vélez-Pareja (c) 2006 44 El método directo Identifica de manera directa lo que se paga a cada uno. Nos interesa en particular lo que se le paga al dueño de la deuda, FCD y al dueño del patrimonio, FCA. Esto se “ve” en el Flujo de Tesorería (módulos 3 y 4). (Método directo) Flujos de caja I. Vélez-Pareja (c) 2006 45 15 El método indirecto Partiendo por ejemplo de la UO, determina qué tanto de esa utilidad es de verdad flujo. Esto se logra deshaciendo las partidas que tienen el efecto de la causación y de la asignación de costos. Por ejemplo, restando el cambio en el capital de trabajo y sumando la depreciación y las amortizaciones. (Método indirecto) Flujos de caja I. Vélez-Pareja (c) 2006 46 ¿Cómo se descuentan? Flujo Tasa de descuento Para obtener FCD Tasa de la deuda Kd Valor de mercado de la deuda FCA Tasa del accionista Ke Valor de mercado del patrimonio FCL WACC (CPPC) Valor de mercado de la firma FCC Costo del patrimonio sin deuda Ku Valor de mercado de la firma Flujos de caja I. Vélez-Pareja (c) 2006 47 Conclusión Hemos estudiado cómo se calculan los flujos de caja con los métodos directo e indirecto y con cuál tasa de descuento se descuentan y qué se obtiene al hacerlo. Que aunque hay que construir un nuevo estado financiero muy útil, el flujo de tesorería (FT) que es muy parecido a lo que se llama el flujo de efectivo, el método más fácil es el flujo de caja de capital (FCC) por el método directo que usa el FT. Flujos de caja I. Vélez-Pareja (c) 2006 48 16