1 Ciudad de México, 28 de agosto de 2008. Ing. Héctor Reyes

Anuncio

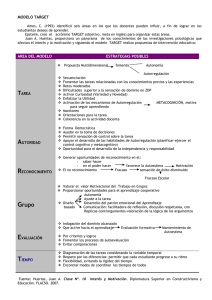

Ciudad de México, 28 de agosto de 2008. Ing. Héctor Reyes Ramos. Titular de la Unidad de Coordinación Asociación Mexicana de Entidades Financieras Especializadas, A.C. (AMFE). Presente. Re: Proyecto de autorregulación de la AMFE. Marco Lógico. Revisión del Componente 2 y su concordancia con los demás componentes de dicho Marco. En esta ocasión me dirijo a usted con el objeto de presentarle un dictamen que confirma, en términos generales, el contexto y vigencia de los objetivos que se describen en el Componente 2 del Proyecto de autorregulación de la AMFE y hace las recomendaciones y precisiones en cuanto a la profundidad, alcance, tiempo y metodología, en su caso, para cada uno de los elementos que conforman dicho Componente. En este orden de ideas, como anexo al presente dictamen, se anexa una lista con los cambios que esta Consultoría sugiere, así como las razones para efectuarlos y la concordancia de los mismos con el Marco Lógico y Programa General del Proyecto. Debo manifestar, que he tenido a vista una serie de documentos de trabajo, proporcionados por la AMFE; el Plan Nacional de Desarrollo de la Administración Pública Federal 2007-2012; El Programa Nacional de Financiamiento para el Desarrollo 2008-2012; diversas reformas a la legislación financiera, publicadas en el Diario Oficial de la Federación hasta el 30 de junio del 2008, diversas Iniciativas de reforma a la legislación financiera pendientes de ser dictaminadas en ambas Cámaras del H. Congreso de la Unión, así como acceso vía la red mundial de información a los portales de asociaciones o autoridades financieras de diversos países de América y Europa. 1 I.- Antecedentes Con la reforma a la legislación financiera y fiscal publicada en el Diario Oficial de la Federación el 18 de julio de 2006, mediante el cual se establece el marco legal y de operación de las sociedades financieras de objeto múltiple y se determina la transición hacia el nuevo marco de regulación para las sociedades financieras de objeto limitado, empresas arrendadoras y de factoraje financieros, el Gobierno Federal traza la desregulación de uno de los sectores más dinámicos del sistema financiero nacional durante la década de los noventa. Es por esta razón, que la Asociación Mexicana de Entidades Financieras Especializadas, AMFE, en conjunto con el Banco Interamericano de Desarrollo BID, tomaron la iniciativa de proponer un esquema de autorregulación, sin antecedente conocido en el mundo, mediante el cual la Asociación se transformara en una entidad modelo en su tipo, capaz de establecer los estándares en la industria de intermediación financiera especializada no regulada por las autoridades financieras en México. Meses después de convenida la estrategia para llevar a la AMFE a este modelo de autorregulación, dicha Asociación y el BID han observado que la legislación financiera se ha actualizado en multiplicidad de disciplinas, por lo que optaron por presentar el proyecto de transformación de la AMFE a un tercero especializado en regulación financiera, con la finalidad de obtener de ésta una confirmación, en su caso, de la validez y vigencia de dicho proyecto. La reforma de julio de 2006 antes mencionada, buscó, entre otras finalidades, eliminar las barreras de entrada por parte de inversionistas a esta área del sistema financiero, con el objeto de generar mayor competencia y expandir la oferta de servicios financieros a amplios sectores de la población, hasta esa 2 fecha ajenos al sistema financiero nacional, lo que constituyó una medida de política financiera. Toda vez que la nueva figura financiera, así como los intermediarios financieros autorizados y supervisados, cuya desregulación se formalizaba, no captaban recursos del público, la reforma constituyó una verdadera política de desregulación del los intermediarios especializados en otorgamiento de crédito, en diversas modalidades. Esta medida de política pública ha sido reafirmada en el apartado 2.2. del Título V. Sistema Financiero, del Programa Nacional de Financiamiento para el Desarrollo 2008-2012, en donde se establece claramente la necesidad de llevar opciones de crédito a amplios sectores de la población, y para lo cual el Gobierno Federal considera como medida de acción la de incentivar a los particulares que lleven a cabo esas actividades. En este orden de ideas, durante el mes de marzo próximo pasado, el Ejecutivo Federal presentó una Iniciativa de reforma a la legislación financiera cuyo propósito es la desregulación de las entidades financieras denominadas Almacenes Generales de Depósito, por considerar que su regulación y supervisión por parte de las autoridades financieras ya no es necesaria, en virtud de que dichas entidades financieras no captan recursos del público ahorrador, así como por considerar que el incremento de la competencia en dicho sector redundaría en la disminución de algunos costos de operación y el mejor funcionamiento de diversos sectores de la economía nacional, entre ellos de forma destacada el agropecuario. Es importante destacar, además, que nuestro país mantiene, como parte fundamental de su política de apertura comercial, comercio e inversión internacional, un conjunto de acuerdos internacionales con países y economías 3 que en conjunto representan más del 90% de nuestro comercio internacional y cerca del 75% de la inversión extranjera directa en nuestro país. En dichos tratados, se contienen diversos principios, tales como los de trato nacional y de nación más favorecida, mismos que constituyen obligaciones para el Gobierno Federal, y por lo que le impiden a este limitar, disminuir o afectar en cualquier aspecto, los derechos de inversionistas extranjeros que obtengan como consecuencia de una negociación o liberalización unilateral que lleve a cabo el Gobierno Mexicano respecto de la regulación de intermediarios financieros autorizados. En este orden de ideas, en la medida que el Gobierno de México resolvió desregular a los intermediarios financieros antes aludidos, así como dejar ciertas actividades y operaciones de crédito a la legislación mercantil general, podemos afirmar que, de haber una modificación futura de dicha política, en sentido alguno implicará una regresión o disminución del grado de apertura a la inversión extranjera, reflejada en la regulación vigente hasta el 19 de julio de 2006. Cualquier medida que fuera en esa dirección sería jurídicamente inviable en la medida en que trastocaría los principios de apertura en comercio y servicios financieros convenidos con otras naciones, y establecería un modelo de discriminación en perjuicio del inversionista nacional, susceptible de ser recurrido ante los tribunales competentes mediante el juicio de amparo. II.- Marco Lógico. Vigencia. Con base en el Plan Nacional de Desarrollo vigente, los programas de gobierno vigentes, las políticas públicas contenidas en ellos y iniciativas de reforma a la legislación financiera de la presente Administración Pública Federal, así como 4 por las razones económicas y legales expuestas en ellas, tengo la convicción de que el esquema de desregulación para sociedades financieras de objeto limitado, arrendadoras financieras y empresas de factoraje financiero, establecido en julio de 2006, se mantendrá vigente. Dicha reforma, constituye una política pública, hoy plenamente refrendada por las autoridades competentes, que forma parte de una política pública de mucha mayor envergadura, como lo es la de acercar servicios financieros de calidad a amplios sectores de la población no atendidos por el sistema financiero nacional formal. En virtud de lo anterior, la finalidad que persigue el proyecto de autorregulación de la AMFE, así como los indicadores que ha establecido para medir el impacto de dicho proyecto, en mi opinión informada, permanecen vigentes en su contexto, diseño y alcance. No obstante, y a partir de la referencia que hacen los Indicadores respecto de los niveles de cartera de crédito con que deberán contar, en conjunto, los agremiados de la AMFE, debo señalar, que durante el plazo que se tiene contemplado para que los asociados generen y mantengan la cartera de crédito establecida, es factible que la composición de los asociados, y por ende de la cartera, varíe en función de las diversas figuras jurídicas financieras, con posibilidad de captar recursos del público ahorrador, a las que podrán migrar algunos de dichos asociados. Ello, en función de sus modelos de negocio y necesidades de mercado, y para las cuales también existe una política de promoción de apertura de mercados y de disminución parcial de algunas barreras de entrada a dicho sector, por parte del Gobierno Federal. 5 III.- Componente 2. Interdependencia. El Componente 2 del modelo de autorregulación de la AMFE se integra de seis elementos que, al interactuar, conforman los principios de autorregulación que pretende desarrollar la Asociación. Los seis elementos (Principios de ética, gobierno corporativo, información financiera, normas para la resolución de conflictos, reglas de acreditación de asociados y fondo operativo (presupuesto) cubren de manera adecuada la clase de Asociación, única en su tipo en el sector financiero en México, en la que se quieren transformar, si bien el alcance y peso específico de dichos elementos esta por plasmarse, y para lo cual el presente documento deberá servir a dicho objetivo. III.1 Modelo de autorregulación. De conformidad con los antecedentes del proyecto, los asociados a la AMFE pretenden que la Asociación adopte y establezca los más altos estándares de autorregulación en la industria, convirtiéndose en la agrupación de referencia de esta clase de intermediarios financieros especializados en el sistema financiero en México. Dicha visión, conlleva la responsabilidad por parte de los asociados de destinar el presupuesto necesario para obtener y mantener prácticas societarias, financieras y de gobierno corporativo acorde con los estándares que desean lograr. La meta de la Asociación así entendida, partirá de la de la actualización de los estatutos sociales y emisión de un nuevo Código de Ética que incorpore los principios estándar para entidades financieras especializadas afines en México, 6 y madurará cuando implemente, junto con los asociados y de manera integral y efectiva, los demás estándares de cumplimiento del Componente 2, o mejor dicho, de autorregulación. Los estatutos sociales de la Asociación, así como el Código de Ética, servirán de primeros documentos de consulta para los asociados que deseen mantenerse en la misma, así como a los futuros miembros. Dichos documentos servirán, asimismo, para imponer las futuras sanciones que por violación al Código de Ética, o a cualquiera de las normas establecidas en los diferentes ordenamientos internos, que así se hayan pactado, deba llevar a cabo la Asociación. El siguiente elemento al que nos avocaremos, es el relativo a los principios de gobierno corporativo. Dichos principios, deberán adoptarse y seguirse tanto por la AMFE cómo por los asociados a la misma, al interior de sus entidades y ante terceros, clientes y proveedores, si bien con las diferencias de grado y matiz que implica que la primera sea una asociación sin fines de lucro, y sus asociadas sociedades financieras especializadas. En este orden de ideas, el elemento en comento deberá matizarse en función de los diversos principios de gobierno corporativo que establece el Código de Mejores Prácticas Corporativas del Consejo Coordinador Empresarial, el que, en opinión de los expertos en dicho tema, es reconocido en el orden internacional, por abarcar no únicamente a sociedades anónimas, sino a sociedades y asociaciones civiles de México, lo que implica un estudio previo y reconocimiento de la cultura organizacional de dicha clase de personas morales. En virtud de lo antes dicho, la AMFE deberá establecer los principios de gobierno corporativo que contendrán sus estatutos sociales de manera inicial, y calendarizar la adopción de nuevos principios, hasta llegar a la meta trazada por los asociados, en el tiempo y circunstancias previstas de antemano. 7 Los principios de gobierno corporativo así implementados, deberán guardar una estrecha relación con los demás elementos del Componente 2, en especial con el relativo a las reglas de acreditación de los asociados. Las reglas de acreditación que deberán ser observadas tanto por la AMFE como por las entidades financieras especializadas que consideren participar en ella. En mi experiencia como regulador de instituciones financieras, el presente elemento constituye por sí mismo una herramienta de desarrollo del sector. En la medida que la AMFE y los asociados determinen y observen de manera voluntaria las reglas de acreditación, coadyuvarán a la concreción de los estándares que harán de la AMFE el estándar de referencia en la industria. Las reglas de acreditación sirven, además, para establecer parte del ámbito de servicios a los asociados que piensa llevar a cabo la AMFE. En virtud de ello, se considera conveniente que en ella se contemple conocer, de parte de los asociados, el grado de conocimiento y cumplimiento con el régimen de prevención de operaciones con recursos de procedencia ilícita, fenómeno íntimamente ligado al sector de servicios financieros. Las reglas de acreditación, deberán contener, así mismo, los mecanismos de de reporte y de observancia de los estándares fijados por la Asociación, lo que implica un sistema de monitoreo de las actividades y reportes que vayan a ser necesarios en este escenario, a fin de asegurar el nivel óptimo de cumplimiento por parte de los asociados, sistema que, dicho sea, se incrementará en función de los servicios que preste la AMFE. Es importante resaltar, que si bien los servicios como tales no forman un elemento del componente alguno, son la razón de ser del esfuerzo establecido en el proyecto de autorregulación, por lo que la elección adecuada de los 8 mismos será importante para generar la convicción suficiente entre los asociados de que deben cubrirle presupuesto de operación de la AMFE. Es en estos dos elementos, donde la interdependencia con el elemento 1.4 del Componente 1 es más relevante. Los asociados deberán general una estructura de Asociación que les permita lograr fijar el estándar en la industria, al tiempo que pueda ser financiable por los propios asociados. En este orden de ideas, en mi opinión, si bien es adecuado el elemento que tiene que ver con el establecimiento de reglas para la resolución de conflictos, dicho elemento se debe subdividir en varias partes. La primera de ellas, debe contener las reglas para que los asociados puedan dirimir las diferencias de opinión con la Asociación, respecto de cualquier tema que les ocupe. El mismo esquema, con sus matices, debiera servir para que los asociados puedan dirimir sus controversias comerciales en el seno de la Asociación, y una última parte que tenga ciertos estándares para resolver las quejas y controversias entre los asociados y sus clientes. En este orden de ideas, sería conveniente que se establezca, desde las reglas de acreditación, la necesidad de que los asociados pacten en sus estatutos la obligación de buscar medios alternos de solución de controversias, tanto económicas como societarias. La AMFE, como contrapartida, pudiera promover y auspiciar a expertos relacionados con directivos en funciones en la Asociación, para actúen como mediadores o árbitros en la industria, y poder, en el largo plazo, recabar algunos ingresos adicionales a consecuencia de esta actividad. 9 Cabe señalar, que si bien la política pública que da origen el modelo de autorregulación se mantendrá vigente, la misma no abarca la desregulación de temas tales como aquellos relacionados con la protección de los derechos del consumidor de servicios y productos financieros, por lo que hablar de un elemento de resolución de conflictos con clientes de las instituciones, debe partir de las reglas que, para la protección de los intereses de los mismos, se encuentren vigentes en la regulación, para de ahí elevar el estándar de cumplimiento, por lo que destaquen en el mercado. Para finalizar el presente apartado, y no por ser el elemento que tenga la menor importancia, sino por considerar que el mismo debiera enfocarse desde otra perspectiva, considero que para el desarrollo de reglas de clasificación y preparación de la información financiera, debe aprovecharse la infraestructura, sistemas y métodos del Consejo Mexicano para la Investigación y Desarrollo de Normas de Información Financiera (CINIF). Dicha asociación, cuenta con basta experiencia en la elaboración de reglas de información financiera, que a su vez toma en cuenta la autoridad para efectos contables, fiscales y financieros, por lo que iniciar con una unidad institucional que lleve a cabo la presente actividad en la Asociación, parecería poco eficiente. En todo caso, se sugiere conocer en forma detallada las actividades de la CINIF de forma tal que la Asociación evalúe si cabe la posibilidad de participar o asesorarse de dicha institución para concertar el presente elemento del Componente 2. IV.- Conclusiones. La reforma a la Ley General de Organizaciones y Actividades Auxiliares de Crédito, publicada en el Diario Oficial de la Federación el 18 de julio de 2006, 10 puede considerarse con una política pública en materia de desregulación financiera, mediante la cual el Estado Mexicano libera las actividades crediticias en el país, con el objeto de facilitar la penetración de intermediarios financieros especializados en sectores de la población no atendidos de manera adecuada hasta ese momento. Conforme a lo que establecen tanto el Plan Nacional de Desarrollo como el Programa nacional de Financiamiento para el Desarrollo vigentes para la presente Administración Pública Federal, lo que se confirma con las diversas iniciativas de reforma a la legislación financiera o comercial, vigentes o en proceso de discusión en el H. Congreso de la Unión, es posible afirmar que dicha política de desregulación de intermediarios financieros especializados en crédito, toda vez que no se fondean directamente del público ahorrador a través de operaciones que les causen un pasivo contingente, en términos de la Ley de Instituciones de Crédito, no solo continua vigente, sino que incluirá en breve a más intermediarios financieros hoy regulados. En este orden de ideas, el hecho de que la Asociación se encuentre en proceso de convertirse en el estándar de órgano de autorregulación de esta industria, hoy desregulada, constituye un avance sin precedente en la historia de la legislación financiera en nuestro país y está llamada a establecer un referente internacional en esta materia, en beneficio último de los consumidores de servicios financieros. Atentamente, Carlos Provencio 11 V.- Bibliografía. • Definición indicativa de Director independiente “Corporación Financiera Internacional” • Director de Auditoría Interna: Matriz de Evaluación del Cargo y Responsabilidad • Director de Riesgos: Matriz de Evaluación del Cargo y Responsabilidad “Parte de la Metodología Avanzada de la Corporación Financiera Internacional para SOFOL / SOFOM” • Ejecutivo Principal: Matriz de Evaluación del Cargo y Responsabilidad “Parte de la Metodología Avanzada de la Corporación Financiera Internacional para SOFOL / SOFOM” • INFORMACION PRELIMINAR 1 “Desarrollo e implementación de un modelo de autorregulación para entidades financieras especializadas” • INFORMACION PRELIMINAR 2 Resumen de Proyecto “Fondo Multilateral de inversiones” Agencia ejecutora AMSOFOL • Ley General de Organizaciones y Actividades Auxiliares de Crédito, reforma Publicada en el Diario Oficial de la federación el día 18 de Julio del 2006 • Ley de Uniones de Crédito, publicada en el Diario Oficial de la federación el día 20 de Agosto de 2008 • MATRIZ DE PROGRESO DE LA CORPORACION INTERNACIONAL PARA SOFOMES/SOFOLES • MATRIZ DEL CONSEJO DIRECTIVO PARA EL ACOMPAÑAMIENTO DE SOFOMES/SOFOLES • MATRIZ SOBRE AMBIENTE DE CONTROL DE PROCEDIMIENTOS PARA EL ACOMPAÑAMIENTO DE SOFOMES/SOFOLES • MATRIZ SOBRE TRANSPARENCIA Y REVELACION DE INFORMACIÒN PARA EL ACOMPAÑAMIENTO DE SOFOMES/SOFOLES • MATRIZ SOBRE AMBIENTE DE CONTROL Y PROCEDIMIENTOS PARA EL ACOMPAÑAMIENTO DE SOFOMES/SOFOLES FINANCIERA 12 • • Matriz de Evaluación del Comité de Auditoria y Cumplimiento “Parte de la Metodología Avanzada de la Corporación Financiera Internacional para SOFOL / SOFOM” Matriz de Progreso del Comité de Riesgos “Parte de la Metodología Avanzada de la Corporación Financiera Internacional para SOFOL / SOFOM” • Matriz de Progreso del Comité de Compensación “Parte de la Metodología Avanzada de la Corporación Financiera Internacional para SOFOL / SOFOM” • MEMORANDUM de fecha 4 de Noviembre de 2005, Mijares Angoitia Cortes y Fuentes, S.C. Consideraciones sobre Algunos Aspectos del Proyecto de Reformas Legislativas al Régimen de las Sociedades Financieras de Objeto Limitado (“Sofoles”) • MEMORANDUM de fecha 12 de Enero 2006, Mijares Angoitia Cortes y Fuentes, S.C. Comentarios respecto al texto final del Proyecto de Reformas Legislativas de fecha 16 de diciembre del 2005 (el “Proyecto”) al Régimen de las Sociedades Financieras de Objeto Limitado (“Sofoles”) • MEMORANDUM PERIODO DE TRANSICIÓN de Fecha 6 de Junio 2006, Mijares Angoitia Cortes y Fuentes, S.C. Sociedades Financieras de Objeto Múltiple • Metodología de la Corporación Financiera Internacional para SOFOL / SOFOM • Plan Nacional de Desarrollo 2007-2012, publicado en el Diario Oficial de la Federación el día 25 de Junio de 2007 • Programa Nacional de Financiamiento del Desarrollo 2008-2012 publicado en el Diario Oficial de la Federación el día 25 de Mayo de 2008 • Resumen de Proyecto Fondo Multilateral de Inversiones • SHCP Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley de Instituciones de Crédito, la Ley General de Títulos y Operaciones de Crédito y la Ley Orgánica del Banco Nacional de Obras y Servicios Públicos. De fecha 1 de febrero de 2008 • SHCP Decreto por el que se reforman, adicionan y derogan diversas disposiciones de la Ley de Instituciones de Crédito. De fecha 6 de febrero de 2008. 13