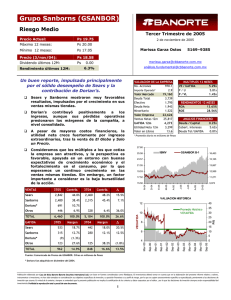

Reporte Anual - Grupo Sanborns

Anuncio