IMPACTO DE LAS MEDIDAS NO ESTÁNDAR DEL BANCO

Anuncio

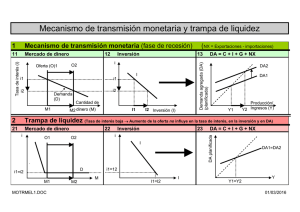

IMPACTO DE LAS MEDIDAS NO ESTÁNDAR DEL BANCO CENTRAL EUROPEO EN LOS MERCADOS DE RENTA FIJA Covadonga Martín Mesa de Operaciones Departamento de Operaciones Jornadas sobre Regulación y Supervisión de Mercados de Renta Fija Instituto Iberoamericano de Mercados de Valores La Antigua, Guatemala, 13-15 Mayo 2013 IMPACTO DE LAS MEDIDAS NO ESTÁNDAR DEL BCE EN LOS MERCADOS DE RENTA FIJA Política monetaria: necesidad de medidas no estándar • Medidas dirigidas al mercado monetario Colateral Subastas a 3 años • Medidas dirigidas al mercado de covered bonds • Medidas dirigidas al mercado de deuda Comparación con otros bancos centrales Próximas medidas y conclusiones 2 Mecanismo de transmisión política monetaria TIPO DE INTERÉS OFICIAL Instrumento Expectativas Dinero, crédito Mercados monetarios Precio activos Fijación precios y salarios Precios domésticos Objetivo Operaciones política monetaria Tipos bancos Tipo cambio Oferta y demanda en mercados de bienes y servicios Precios importación PRECIOS CONSUMO 3 Respuesta del Eurosistema a la crisis MEDIDAS DE POLÍTICA MONETARIA ESTÁNDAR: Recorte del tipo de interés oficial hasta mínimo de 0,50%, pero insuficiente ya que mercados no transmiten señales de precios MEDIDAS NO ESTÁNDAR: Temporales y extraordinarias Complementan (no sustituyen) a las medidas estándar Objetivo: Restablecer mecanismo de transmisión política monetaria Procedimiento: provisión de liquidez al sistema bancario a través de los mercados relevantes: ¾ Mercados monetarios ¾ Mercados de covered bonds (CBPP1& 2) ¾ Mercados de deuda (SMP y OMT) 4 Medidas dirigidas al MERCADO MONETARIO Eurosistema sustituye papel de intermediación del mercado interbancario 1. Política de adjudicación plena al tipo fijo(desde 15 Octubre 2008) Todas las peticiones de liquidez son satisfechas (contra colateral) Asegura el acceso de los bancos a la liquidez 2. Alargamiento de las operaciones de refinanciación Además de las habituales operaciones a 7 días y 3 meses, se realizan operaciones a 6 meses, 12 meses y 3 años (LTROs) Reduce el riesgo de financiación de los bancos 3. Reducción reservas mínimas requeridas (coeficiente: de 2% a 1%) Baja las necesidades de liquidez de los bancos en 100m.m.€ 5 Medidas dirigidas al MERCADO MONETARIO 4. Se acercan los tipo de las facilidades permanentes (de crédito y depósito) al tipo oficial (de ±1% a ± 0,5%) Para reducir la volatilidad de los tipos del mercado monetario 5. Provisión de liquidez en moneda extranjera (actualmente USD) Clave la coordinación entre Bancos Centrales 6. Se aumenta la disponibilidad de colateral para evitar restricciones y promover la concesión de crédito • Requisito de rating mínimo: de A- a BBB• Suspensión del requisito de rating a activos emitidos o garantizados por países bajo un programa de la UE/FMI • Activos denominados en moneda extranjera • Préstamos bancarios y ABS (titulizaciones de préstamos bancarios) adicionales 6 Colateral: amplio rango de activos elegibles Activos negociables elegibles Colateral utilizado (importes nominales, m.m.€) (importes efectivos, tras recorte, m.m.€) Bonos gobiernos Bonos bancarios "sin garantía" 16.000 Covered bonds Bonos de empresas Otros activos negociables ABS Activos no negociables 2.500 14.000 2.000 12.000 10.000 1.500 8.000 1.000 6.000 4.000 500 2.000 0 0 2007 2008 2009 2010 2011 2012 2007 2008 2009 2010 2011 2012 7 2 subastas a 3 años En dic-2011 y mar-2012: inyección bruta de 1bill.€ (neta 520 m.m.) Masiva participación: 800 entidades acudieron a la 2ª subasta Facilita a los bancos financiación estable a medio plazo Estabilizó las condiciones financieras durante meses Evitaron un ajuste brusco y desordenado de los balances bancarios Incrementó el volumen de emisiones Se reabrieron algunos segmentos del mercado No tardaron en re-aparecer las tensiones en los mercados de deuda pública: mercados se cuestionaban la reversibilidad del euro 8 Subastas vivas de inyección de liquidez en € m.m.€ Apertura para amortización anticipada (3 años) Inicio adjudicación plena 1.400 3 años 1.200 12 meses 1.000 6 meses 800 3 meses 600 1 mes 400 Operaciones principales (7d) 200 0 e-07 e-08 e-09 e-10 e-11 e-12 e-13 Necesidades de liquidez 9 Medidas en el MERCADO DE COVERED BONDS Mercado muy relevante para bancos europeos, influye de manera determinante en su capacidad para conceder crédito a clientes Eurosistema lanzó 2 programas de compras de covered bonds CBPP: Covered Bond Purchase Programme CBPP1: Anunciado en mayo 2009. Volumen objetivo: 60 m.m.€ Entre jul 2009-jun 2010 se compró el volumen objetivo CBPP2: Anunciado en oct 2011. Volumen objetivo: 40 m.m.€ Entre nov 2011-oct 2012 compras alcanzaron 16,4 m.m.€ Compras (sin esterilizar) en mercado primario y secundario. Previsión: mantener bonos a vencimiento (autorizado préstamo de valores) 10 Medidas en el MERCADO DE COVERED BONDS CBPP1: cumplió los objetivos Contribuyó a relajar tipos a plazo del mercado monetario Incrementó la liquidez mercado de covered bonds Caída de rentabilidades (especialmente tras anuncio) Reducción de diferenciales. Oferta-demanda más estrechos Estimuló el mercado primario de covered bonds (desplazando al mercado de bonos sin garantía) Amplió espectro de emisores e inversores Mejoró condiciones de financiación bancos, animando el crédito CBPP2: impacto limitado. No se alcanzó volumen objetivo. Por falta de emisiones en el mercado primario Solapamiento con efectos positivos de subastas de 3 años. 11 Medidas dirigidas a los MERCADOS DE DEUDA Tensiones en mercado de deuda pública se propagan sobre todo por: 1. Canal tipos de interés: los cambios en la curva de tipos de los bonos de gobierno (activo líquido “sin riesgo”) se trasladan a las curvas de los bonos de otros emisores y a los tipos de préstamo de los bancos 2. Canal de liquidez: principal fuente de colateral en mercado (repos) 3. Canal del balance de los bancos: el aumento de la percepción del riesgo de la deuda pública aumenta la percepción del riesgo del sistema bancario por las tenencias de grandes carteras. La percepción del riesgo se retroalimenta. Limitaciones: prohibición de financiación monetaria 12 2 programas de compras: SMP y OMT Objetivo: abordar el mal funcionamiento de los mercados de valores y restablecer el carácter único de la política monetaria SMP (Securities Markets Programme) Compras (esterilizadas) de deuda pública en mercado secundario Entre may 2010-marz 2011 y ago 2011-feb 2012. Máximo: 219,5 m.m.€ Sutituido desde agosto 2012 por: OMT (Outright Monetary Transactions) Programa de compra (sin límite) de deuda pública de países sujetos a un programa de la UE/FMI. Condicionado a cumplimiento del programa Bonos con vencimiento hasta 3 años Compras (esterilizadas) sólo en mercado secundario No se ha activado todavía pero ha sido muy eficaz en eliminar la prima de reversibilidad del euro 13 Diferencial deuda 10 años vs Bund alemán (%) 2 subastas 3 años OMT SMP 16 14 12 10 8 6 4 2 0 2007 2008 Irlanda 2009 Portugal 2010 Italia 2011 2012 España 2013 Francia 14 Diferencias con otros grandes bancos centrales BCE: centrado en préstamo colateralizado (en reducir prima de liquidez) y en reducir la prima del riesgo de redenominación (OMT) Otros grandes bancos centrales: centrados en compras masivas de activos para reducir prima de plazo (medidas estándar no alcanzan) Las dos vías respaldan precio de activos y préstamo del sector financiero, permitiendo un desapalancamiento suave de la economía. Diferencias en mandato de banco central y en el marco institucional: Zona Euro: 17 países con activos diferentes (por riesgo y liquidez) => no hay una única medida de la prima de plazo para toda la zona. 80% de la intermediación a través del sistema bancario. EEUU: Un gobierno. Mercado de capitales realiza el 80% de la intermediación. 15 ¿Próximas medidas? 2 Mayo 2013: “Consejo de Gobierno del BCE ha decidido comenzar consultas con otras instituciones europeas sobre iniciativas para promover el funcionamiento de un mercado de titulizaciones (ABS) respaldados por préstamos a empresas no financieras” ¿ Medidas de colateral / Compras de activos / Garantías? Preocupación por la contracción del crédito, especialmente a PYMES (representan 3/4 del empleo de la zona euro). Grandes empresas tienen más fácil acceso a mercado de capitales 16 Conclusiones El marco operativo amplio y flexible de política monetaria del BCE (muchas contrapartidas, gran volumen de operaciones y variedad de activos elegibles como colateral) ha sido clave para soportar las tensiones provocadas por la segmentación del sector bancario y de los mercados financieros. Las medidas no estándar han permitido ganar tiempo y que el desapalancamiento se lleve a cabo de manera ordenada. Pero no resuelven la raíz de los problemas. Las soluciones estructurales buscadas vienen por la vía de avanzar en la unión económica y monetaria (competencia de los gobiernos). 17 Covadonga.martin@bde.es GRACIAS POR SU ATENCIÓN Reacción en España (puntos básicos) Deterioro del sector bancario Impacto de las subastas de 3 años (LTROs) Intensificación de la crisis Verano 2012 Impacto del anuncio de las OMT Fuente: BCE. Última observación: 4 marzo 2013 19 Disponibilidad de colateral Suficientes garantías para asegurar que el Eurosistema puede proveer al sistema con la liquidez necesaria 3000 2500 Collateral presentado al Eurosistema Crédito vivo (máx) Crédito vivo (media) En 2012: Colateral presentado por las contrapartidas: 2,5 bill. € 2000 1500 Activos negociables potencialmente elegibles: 13,7 bill. € 1000 500 0 2007 2008 2009 2010 2011 2012 20 CBPP1 450 CBPP Crisis financiera 400 Crisis deuda soberana 350 300 250 200 150 100 50 0 2007 2008 FR 2009 DE IE 2010 PT ES UK