tabla de contenidos

Anuncio

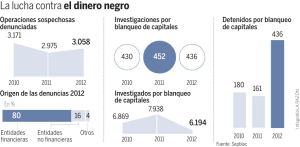

TABLA DE CONTENIDOS CAPITULO I. EL SECTOR INMOBILIARIO EN ESPAÑA 1. Datos del sector. 2. Evolución de la vivienda en España. 3. Fraudes en el sector. CAPÍTULO II. EL FRAUDE FISCAL EN ESPAÑA. 1. Cuantificación del fraude. 2. Opinión de los ciudadanos sobre el fraude fiscal. 3. Planes de actuación de la administración tributaria contra el fraude fiscal. 4. Propuestas contra el fraude fiscal de los inspectores de hacienda del estado. 5. Propuestas contra el fraude en el documento de la Fundación Alternativas. 6. Decálogo de medidas. 7. Conclusiones. CAPITULO III. FRAUDE FISCAL EN EL SECTOR INMOBILIARIO. 1. Notas características. 2. Principales instrumentos utilizados en el fraude fiscal del sector inmobiliario. 3. Medidas de la administración tributaria contra el fraude fiscal en el sector inmobiliario 4. Medidas propuestas por los notarios contra el fraude fiscal en el sector inmobiliario 5. Medidas propuestas por los registradores de la propiedad y mercantiles contra el fraude fiscal en el sector inmobiliario. Soluciones registrales para la prevención del fraude fiscal. 6. Resultados de las inspecciones en el sector inmobiliario. CAPITULO IV. FRAUDES EN LAS ACTIVIDADES ECONÓMICAS INMOBILIARIAS. 1. Introducción. 2. Recalificación y urbanización de terrenos 3. Promoción inmobiliaria 4. Construcción 5. Contratación y subcontratación 6. Intermediación inmobiliaria y financiera CAPITULO V. INGENIERIA FISCAL CON OPERACIONES INMOBILIARIAS. 1. Introducción. 2. Interpretación de las normas tributarias 3. Calificación de las normas tributarias 4. Integración (analogía) 5. Conflicto en la aplicación de la norma tributaria (antiguo fraude de ley) 6. La economía de opción 7. El negocio indirecto 8. Simulación 9. Medidas para actuar contra la ingeniería fiscal CAPITULO VI. FRAUDES EN LOS IMPUESTOS. 1. Impuesto 2. Impuesto 3. Impuesto 4. Impuesto sobre Sociedades. sobre el Valor Añadido. sobre la Renta de las Personas Físicas. sobre la Renta de no Residentes. CAPITULO VII. LA INSPECCIÓN DEL SECTOR INMOBILIARIO. 1. Introducción. 2. Planes de inspección del sector inmobiliario. 3. Deslocalización. Competencia territorial de la inspección. Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 1 4. Supuestos de responsabilidad tributaria. 5. Medidas cautelares. 6. Requerimientos de obtención de información. 7. Investigación de cuentas bancarias. 8. Estimación indirecta de bases 9. Régimen sancionador 10. Delito contra la hacienda pública 11. Delito de falsedad documental CAPITULO VIII. EL BLANQUEO DE CAPITALES EN EL SECTOR INMOBILIARIO 1. Introducción. 2. Concepto de blanqueo de capitales. 3. Instrumentos utilizados en el blanqueo de capitales. 4. Utilización de los paraísos fiscales en el blanqueo de capitales. 5. Situación del blanqueo de capitales en España. 6. Obligación de comunicar operaciones sospechosas. 7. Catálogo de operaciones de riesgo 8. Obligaciones de las empresas inmobiliarias en relación con el blanqueo de capitales. 9. Utilización del sector inmobiliario para el blanqueo de capitales. CAPÍTULO IX. LA CORRUPCIÓN URBANÍSTICA EN ESPAÑA. 1. Causas de la corrupción urbanística. 2. Tipología de irregularidades 3. Mapa de la corrupción urbanística en España. 4. Propuestas contra la corrupción urbanística. Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 2 Ejemplo de Contenido 2. PRINCIPALES INSTRUMENTOS UTILIZADOS EN EL FRAUDE FISCAL DEL SECTOR INMOBILIARIO. En el análisis detallado del fraude en el sector inmobiliario que se hace en los capítulos siguientes, por actividades, por tipos de operaciones o por impuestos, se hace referencia a los diferentes instrumentos más habituales que se utilizan. Resulta de interés dedicar este apartado a profundizar en los mismos. 2.1. Contratos privados ocultos. Uno de los instrumentos habituales que se utiliza consiste en la firma de un contrato privado entre comprador y vendedor, que se mantiene oculto ante terceros. Una vez formalizada la operación en escritura pública se rompe el contrato. En algunas ocasiones, en vez de romper el contrato, solamente se sustituye la página correspondiente al precio y forma de pago, sustituyéndola por otra que coincide con lo que se va a reflejar en la escritura de compraventa. En relación con los contratos privados y las escrituras públicas, conviene tener en cuenta lo que regula la legislación sobre los medios de prueba, en general, y sobre los documentos privados y públicos, en particular. El contrato privado figura entre los medios de prueba regulados en nuestro derecho civil y tributario, por lo que se expone a continuación una breve síntesis sobre la prueba y los medios que se utilizan habitualmente en el ámbito tributario. A) Normativa sobre la prueba1. La normativa reguladora de la prueba en el campo tributario se encuentra fundamentalmente en los artículos 105 a 108 de la LGT, dentro de la regulación de las Normas Comunes sobre actuaciones y procedimientos tributarios (incluidas en el Título III La aplicación de los tributos). Por su parte el artículo 106 de la LGT se remite en cuanto a los medios de prueba y su valoración, a las disposiciones civiles: Código Civil (CC artículos 1214 a 1253) y Ley de Enjuiciamiento Civil (LEC 1/2000, de 7 de enero, artículos 299 a 386). La actividad probatoria que se realiza en el procedimiento tributario no es idéntica a la de un proceso judicial (civil o penal), pero también existe: Por un lado la Administración Tributaria debe aportar al expediente los elementos de prueba suficientes que le permitan (primero a ella y luego a quien revise su actuación) fijar los hechos con trascendencia tributaria, para en función de ellos poder dictar adecuadamente los actos de liquidación que cuantifican la obligación tributaria. La LGT otorga una serie de facultades a la Inspección de los tributos, para facilitarle la obtención de pruebas en su labor de comprobación e investigación tributaria. Por su parte el obligado tributario también tiene la posibilidad y en su caso la obligación de aportar las pruebas pertinentes. En el ámbito administrativo general, la regulación de los medios de prueba se contiene en el artículo 80 de la Ley 30/1992, de 26 de noviembre de 1992, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo 1 Fuente. Todo Procedimiento Tributario. Varios Autores. Miguel Ángel Fernández-Vazquez Maeso. Editorial CISS. Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 3 Común, que establece como principio la validez de cualquier medio de prueba admisible en Derecho, es decir configura un sistema de libertad de medios de prueba. En el ámbito estrictamente tributario el artículo 106.1 de la LGT remite en cuanto a medios de prueba a las disposiciones civiles: el Código Civil y la Ley de Enjuiciamiento Civil (Ley 1/2000, de 7 de enero), salvo que la ley establezca otra cosa. No obstante se regulan algunas especialidades en los artículos 106 a 108 de la LGT. Código Civil: regulaba tradicionalmente esta materia en los artículos 1214 a 1253, pero algunos fueron derogados por la LEC pasando su contenido a regularse en esta última. Actualmente solo trata con detalle los documentos públicos (artículos 1216 a 1224), y los documentos privados (artículos 1225 a 1230). Ley de Enjuiciamiento Civil (Ley 1/2000, de 7 de enero): regula esta materia entre las disposiciones comunes de los procesos declarativos: artículos 281 a 298 (disposiciones generales sobre la prueba), y artículos 299 a 386 (De los medios de prueba y las presunciones). En ella se estudian en detalle el interrogatorio de las partes y de los testigos, los documentos públicos y privados, el dictamen de peritos, el reconocimiento judicial, la utilización de los modernos medios audiovisuales, y finalmente las presunciones. LGT: menciona especialmente como medios de prueba, en el artículo 106.3 la factura (documento privado), en el artículo 107 las diligencias y en el artículo 144 las actas (ambos documentos públicos), y en el artículo 108 las presunciones. Pero en el ámbito tributario la LGT (en la redacción dada por la Ley 58/2003) ha introducido además algunas novedades y especialidades en materia de prueba respecto de la normativa anterior: • Artículo 106.2 LGT: la ley propia de cada tributo puede exigir requisitos formales de deducibilidad para determinadas operaciones que tengan relevancia para la cuantificación de la obligación tributaria (ejemplo típico es la Ley del IVA, que sin poner en duda la realidad de las operaciones, exige un formalismo más riguroso para deducir las cuotas soportadas). • Artículo 106.3 LGT: prevé el uso prioritario de la factura para justificar gastos y deducciones originadas por operaciones empresariales, aunque sin olvidar el límite que supone el principio de libertad de medios de prueba que garantiza el artículo 24 de la Constitución. • Artículo 106.4 LGT: para justificar las bases, cuotas o deducciones aplicadas o pendientes con origen en ejercicios prescritos, es obligatorio conservar y presentar las declaraciones, contabilidad y soportes documentales de donde proceden. B) Prueba mediante Documentos Públicos (arts. 1.216 a 1.224 Código Civil y 317 a 323 LEC) Son aquellos documentos autorizados por un Notario o empleado público competente, con las solemnidades requeridas por la Ley. A los documentos públicos se les exigen tres requisitos para que produzcan los efectos que veremos: 1) que intervenga un Funcionario Público; 2) que este sea competente para ello; y 3) que se haga con las solemnidades establecidas. Los ejemplos más habituales de documentos públicos en el ámbito tributario son las Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 4 diligencias y las actas extendidas por la inspección, pues con esta naturaleza se califican respectivamente en los artículos 107 y 144 de la LGT. En el ámbito general, la LEC enumera las distintas clases de documentos públicos a efectos de prueba en su artículo 317: tienen tal naturaleza entre otros, los documentos autorizados por notarios (escrituras, actas y testimonios notariales) y antiguos corredores de comercio, las certificaciones de los registradores de la propiedad y mercantiles, las resoluciones, diligencias y testimonios judiciales, así como los expedidos por funcionarios públicos en determinadas condiciones. En cuanto a su valor probatorio es preciso decir que según los artículos 107 y 144 LGT, las diligencias y actas de inspección hacen prueba de los hechos que motiven su formalización, salvo que se acredite lo contrario. Por su parte el artículo 1.218 CC establece que los documentos públicos hacen prueba, aun contra tercero, del hecho que motiva su otorgamiento y de la fecha de éste. Por supuesto también hacen prueba contra los contratantes y sus causahabientes, en cuanto a las declaraciones que en ellos hubiesen hecho los primeros. Así pues, no tienen un valor probatorio muy superior a los demás medios de prueba (Principio de libre apreciación). Solo prueban plenamente frente a terceros lo que materialmente sucede delante del fedatario: 1. Que las manifestaciones en el contenidas han sido realizadas por las partes, y 2. La fecha en que se hicieron. Sin embargo no prueban nada sobre la veracidad de las manifestaciones de los intervinientes. Así, la escritura pública no probaría por sí sola frente a terceros como la Hacienda Pública la realidad de la compraventa. En ese sentido se pronuncia la RTEAC 13-92002. En el ámbito de las operaciones inmobiliarias, podemos citar las siguientes resoluciones sobre el valor probatorio de lo manifestado por los contratantes en una escritura pública, frente a otras pruebas obtenidas: Prueba mediante escritura pública y posibilidad de ser atacada por manifestaciones de terceros compradores de pisos. La escritura hace prueba de la fecha de las ventas de los inmuebles correspondientes, así como de la existencia de dicho negocio jurídico, pero en ningún caso prueba el precio consignado en la misma. En virtud del principio de libre apreciación de la prueba la escritura pública no puede ser la única e inatacable prueba de valoración en una compra-venta. La aportación de contratos privados así como las manifestaciones de terceros y la aportación de recibos o documentos pueden constituir prueba suficiente que rebata lo consignado en escritura pública. (RTEAC 13-9-2002). Medios de prueba. Prueba por presunciones. Prueba por testigos. En la comprobación a una promotora los compradores de las plazas de garaje vendidas reconocieron en diligencia haber pagado un precio superior al reflejado en la escritura. Aplicación de la presunción de la percepción del mayor precio por la vendedora. No se ha acreditado que ese mayor valor sirviera para pagar la mediación de otra sociedad, de lo que no existe contrato escrito. Téngase en cuenta, al respecto, que el artículo 115 de la LGT señala que "En los procedimientos tributarios serán de aplicación las normas sobre medios y valoración de pruebas que se contienen en el Código Civil y en la Ley de Enjuiciamiento Civil, salvo lo que se establece en los artículos siguientes." Y esas personas cuyos testimonios se aportan libre y voluntariamente, por personas con plena capacidad de obrar son Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 5 manifestaciones claras, concisas e indubitadas, deben tenerse en cuenta al provenir de personas especialmente cualificadas (artículo 1.248 del Código Civil). Así deriva de lo dispuesto en los artículos 1.244 y 1.245 del Código Civil, preceptos ambos vigentes en la fecha en que se extienden las correspondientes Diligencias "La prueba de testigos será admisible en todos los casos en que no se halle expresamente prohibida" y "Pueden ser testigos todas las personas de uno y otro sexo que no fueran inhábiles por incapacidad natural o disposición de la ley." Además, las entregas adicionales quedan justificadas por la exhibición de los extractos bancarios de los propios compradores demostrativos de las entregas de fondos por los importes que manifiestan como pagados (D.ª M… A…, D. J…, D. J… M…, D. Á…, D.ª L… y D. G…), o en otras por la existencia de un préstamo que financiaba la adquisición por el importe manifestado como precio de compra y no por el declarado como tal por la empresa (D. L…, D.ª A…, D. V…, D. P…, D. I… y D. A…). Las manifestaciones de las vendedoras ante la Inspección, junto con los otros medios de prueba reseñados (extractos bancarios y préstamos) son un elemento probatorio determinante en orden a acreditar que existió un precio de venta superior y diferente al que figura con los documentos públicos. SAN 24-04-2008. Valor de un acta notarial. No se admite como prueba para desvirtuar la existencia de un incremento injustificado de patrimonio consecuencia de la adquisición de un determinado inmueble (debidamente escriturado), la aportación de un acta notarial en la que el vendedor manifiesta que la operación de compra-venta fue simulada, ya que, o sería necesario que la alteración se declarase por los órganos competentes al efecto, o que se procediese a una escritura pública de rectificación con los requisitos del art. 1.219 Código Civil. (RTEAC 26-05-2000). C) Prueba mediante Documentos Privados (arts. 1.225 a 1.230 Código Civil y 324 a 327 LEC) Son aquellos documentos que no reúnen los requisitos antes mencionados para los públicos, y las partes los extienden por sí mismas o a lo sumo en presencia de testigos. Como ejemplos más habituales en el ámbito económico pueden citarse las facturas, contabilidad y registros, contratos, recibos, albaranes, correspondencia, cheques y pagarés, etc. En cuanto a su valor probatorio el artículo 1.225 CC establece que el documento privado, reconocido legalmente, tendrá el mismo valor que la escritura pública entre los que lo hubiesen suscrito y sus causahabientes. Sin embargo según el artículo 1.227 CC la fecha de un documento privado no se contará respecto de terceros sino desde el día en que hubiese sido incorporado o inscrito en un Registro público, desde la muerte de cualquiera de los que lo firmaron, o desde el día en que se entregase a un funcionario público por razón de su oficio. Además los asientos, registros y papeles privados únicamente hacen prueba contra el que los ha escrito en todo aquello que conste con claridad, aunque el que quiera aprovecharse de ellos también habrá de aceptarlos en la parte que le perjudiquen (artículo 1.228 CC). Son documentos privados las facturas, contabilidad, contratos, recibos, albaranes, correspondencia, cheques, etc. Los documentos privados hacen prueba entre las partes y contra el que los ha escrito, pero no tienen especial valor probatorio frente a terceros. En el ámbito tributario los documentos privados más significativos para las Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 6 actuaciones inspectoras son: a) Contabilidad Como documento privado la contabilidad solo hace prueba contra su autor, aunque el que quiera aprovecharse de ello habrá de aceptarlo en la parte que le perjudique. La contabilidad puede no vincular a la Administración, pero si quiere desvirtuarla deberá aportar prueba suficiente. La obligación de legalizar los libros contables presentándolos en el Registro Mercantil, los dota de eficacia probatoria en cuanto a la fecha de presentación y al número de folios. También han reconocido los tribunales el valor probatorio de la contabilidad, para desvirtuar la presunción de onerosidad establecida en algunas normas del IRPF y del Impuesto sobre Sociedades, siempre que aquella no presente anomalías (STS 18-2-1998). Respecto al valor o fuerza probatoria de la contabilidad hay multitud de sentencias entre las que cabe destacar las siguientes: Las pérdidas contabilizadas por desaparición de existencias no se admiten como gasto debido a la falta de justificación y prueba de su existencia, y de que las mismas se produjeron en el ejercicio en que se registraron. Constatación de la falta de prueba o justificación, según la sentencia, de la existencia de esas pérdidas que no quedan amparadas por simples anotaciones de inventarios (STS 16-6-2001). Valor probatorio de la contabilidad frente a la presunción iuris tantum de retribución en el IRPF. El Tribunal no aprecia anomalías en la contabilidad, por lo que el valor probatorio hace que no sea de aplicación la mencionada presunción (SAN 9-5-1995). La presunción de onerosidad en el IS tiene carácter de iuris tantum, y la contabilidad a la que no se ha formulado ningún reproche y en la que no figura cargo alguno por intereses, es prueba en contrario (STS 18-2-1998). Al préstamo otorgado por el socio a la sociedad se aplica la presunción de onerosidad, pero esta admite prueba en contrario, teniendo tal carácter la contabilidad en la que no figura cargo alguno en concepto de intereses (STS 52-1997). b) Facturas Se trata de un medio de prueba especialmente significativo para justificar los gastos y cuotas deducibles de los impuestos. Está regulado específicamente en artículo 106.3 LGT (antes en la Disposición Adicional 7ª de la Ley 10/1985), desarrollado en el Real Decreto 1496/2003 de 28 de noviembre (BOE 29-11-2003) por el que se aprueba el Reglamento de Facturación. Ambas normas parecen imponer una limitación importante en cuanto a medios de prueba, exigiendo de forma prioritaria la factura completa para justificar gastos y deducciones. Sin embargo la Jurisprudencia ha venido interpretado con flexibilidad esta limitación, en virtud del principio de libre elección de medios de prueba que rige en nuestro ordenamiento (artículo 24.2 de la Constitución), por lo que la factura no puede convertirse en el único medio utilizable. No obstante, deben quedar a salvo los supuestos en los que sin poner en duda la realidad de la operación, la forma pudiera tener carácter constitutivo del derecho a deducir el gasto o disfrutar del beneficio fiscal. Así en la exposición de motivos del Reglamento de Facturación se señala que “la exigencia de la factura como justificante para el ejercicio del derecho a la deducción de las cuotas del Impuesto sobre el Valor Añadido soportado por los empresarios o profesionales, tal y como Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 7 dispone el artículo 97 de la Ley del Impuesto, lejos de configurarse como un medio de prueba tasada, ha de caracterizarse como un requisito de deducibilidad establecido por la normativa comunitaria, y, en consecuencia, por la ley, en virtud del cual las cuotas se deducen por los empresarios o profesionales en la medida en que dichas cuotas han sido soportadas, sin perjuicio del cumplimiento de los restantes requisitos de deducibilidad establecidos por la ley, lo que se acredita con este documento”. Los tribunales se han pronunciado sobre el valor probatorio de las facturas en los distintos tributos: Aunque no posea factura completa, si puede demostrar efectivamente que se ha realizado el gasto, es deducible fiscalmente (STSJ Extremadura 12-21997). Los gastos por comisiones de venta no justificados con facturas sino mediante recibos son deducibles, porque la prueba de los hechos puede realizarse por cualquiera de los medios admitidos en derecho (SAN 20-122000). Sólo la factura completa o cualquiera de los documentos a que se refiere el art. 97 de la Ley del IVA pueden ser considerados justificantes del ejercicio del derecho a la deducción de las cuotas soportadas (STJCE 14-71988 y RTEAC 7-2-2001). Por otra parte, si la factura cumple los requisitos establecidos en el Reglamento de Facturación, sirve en principio para probar la realidad y cuantía de un gasto o deducción. Pero la Inspección puede desvirtuarla si prueba su falsedad, pues la factura no demuestra por sí sola la necesidad de un gasto o la afectación de un bien. El TEAC se ha pronunciado en algunas ocasiones por la insuficiencia de la factura para demostrar la realidad de un gasto o deducción: Los gastos contabilizados y justificados mediante facturas y contrato, pero de los que no se aportó prueba alguna de la realidad de los mismos, no son deducibles y deben ser calificados como retribución del capital propio (RTEAC 9-2-2001). Para que las cuotas de IVA sean deducibles es preciso que los servicios hayan sido prestados efectivamente, no sirviendo como prueba exclusiva de dicha efectividad las facturas recibidas (RTEAC 11-5-2000). Un asunto relacionado con los documentos probatorios es el de la validez de las copias o fotocopias de los documentos originales. El artículo 334 LEC se ocupa de esta materia estableciendo que la parte a quien perjudique puede pedir su cotejo si se pusiera en duda la exactitud de la reproducción. Si no fuere posible cotejarlo con el original se valorará según las reglas de la sana crítica. 2. Manipulación de los valores de los bienes inmuebles. Uno de los elementos de que dispone la Administración Tributaria para impedir el fraude, mediante la infravaloración de los valores de los bienes inmuebles, es el llamado procedimiento de comprobación de valores, cuyas características se exponen a continuación. 2.1. La comprobación de valores2 2 Fuente. Todo Procedimiento Tributario. Varios Autores. Luis Chico Aragón. Editorial CISS Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 8 Según el artículo 134.1 de la Ley 58/2003, la Administración tributaria podrá proceder a la comprobación de los valores de las rentas, productos, bienes y demás elementos determinantes de la obligación tributaria, de acuerdo con los medios previstos en su artículo 57, salvo que el obligado tributario hubiera declarado utilizando los valores publicados por la propia Administración actuante en aplicación de alguno de los citados medios. El RGIAT dedica los artículos 157 a 160 al procedimiento de comprobación de valores, con algunas novedades respecto a la Ley 230/1963. De dicha regulación cabe destacar diversas cuestiones: – En concreto, el artículo 157.1 del RGIAT, regula los dos supuestos en que la Administración tributaria no podrá efectuar la comprobación de valores, el primero, cuando el obligado tributario haya declarado de acuerdo con el valor que le haya sido comunicado al efecto por la Administración tributaria en los términos previstos en el artículo 90 LGT y en el artículo 69 del mismo Reglamento y el segundo cuando el obligado tributario haya declarado de acuerdo con los valores publicados por la propia Administración actuante, en aplicación de alguno de los medios previstos en el artículo 57.1 LGT. – Por su parte el artículo 159 del RGIAT, establece que la comprobación de valores, también podrá realizarse como una actuación concreta del procedimiento iniciado mediante declaración, del procedimiento de comprobación limitada, y del procedimiento de inspección, precisando que en este último procedimiento, las facultades de la Administración tributaria serán las reconocidas por la Ley General Tributaria y por el citado Reglamento a los órganos de inspección. Cuando la comprobación de valores se realice en alguno de estos procedimientos, se desarrollará conforme al procedimiento específicamente establecido en los artículos 134 LGT y 160 RGIAT (salvo lo relativo al plazo máximo de resolución) y si no la realiza el órgano que tramita alguno de estos procedimientos, el valor comprobado se incorporará al procedimiento del que trae causa. En cualquier caso, los obligados tributarios tienen derecho a promover la tasación pericial contradictoria, con independencia del procedimiento en el que se realice la comprobación de valores. Por último, hay que señalar que, cuando el valor de las rentas, productos, bienes o elementos de la obligación tributaria resulte directamente de una ley o reglamento, no se considerarán actuaciones de comprobación de valores. 2.2. Medios de comprobación de valores Según lo dispuesto en los artículos 57 de la LGT y 158 del RGIAT, la Administración tributaria podrá comprobar el valor de las rentas, productos, bienes y demás elementos determinantes de la obligación tributaria mediante los siguientes medios: a) Capitalización o imputación de rendimientos al porcentaje que la ley de cada tributo señale. b) Estimación por referencia a los valores que figuren en los registros oficiales de carácter fiscal. Esta estimación podrá consistir en la aplicación de los coeficientes multiplicadores que se determinen por la Administración tributaria, a los valores que figuren en el registro oficial de carácter fiscal que se tome como referencia para la valoración de cada tipo de bienes. La Administración tributaria que vaya a utilizar los citados coeficientes multiplicadores deberá aprobar y publicar tanto la metodología técnica que se utilice para su cálculo, como los coeficientes resultantes de dicha Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 9 metodología y el período de tiempo de validez. En concreto, en el ámbito estatal la aprobación de los coeficientes corresponde al Ministro de Economía y Hacienda, mediante orden. En el caso de bienes inmuebles, el registro oficial de carácter fiscal que se toma como referencia a efectos de determinar los coeficientes multiplicadores para la valoración de dichos bienes es el Catastro Inmobiliario. c) Precios medios en el mercado. En este caso, la Administración tributaria competente podrá aprobar y publicar la metodología o sistema de cálculo utilizado para determinar dichos precios medios en función del tipo de bienes, así como los valores resultantes. En concreto, en el ámbito de competencia estatal la aprobación de los coeficientes corresponde al Ministro de Economía y Hacienda, mediante orden. d) Cotizaciones en mercados nacionales y extranjeros. e) Dictamen de peritos de la Administración, que deberán tener titulación suficiente y adecuada según el tipo de bien a valorar. Cuando la valoración se refiera a un bien individualizado se harán constar las características físicas, económicas y jurídicas que según la normativa aplicable hayan de considerarse para determinar el valor del bien o derecho. f) Valor asignado a los bienes en las pólizas de contratos de seguros. g) Valor asignado para la tasación de las fincas hipotecadas en cumplimiento de lo previsto en la legislación hipotecaria. h) Precio o valor declarado correspondiente a otras transmisiones del mismo bien, teniendo en cuenta las circunstancias de éstas, realizadas dentro del plazo de un año desde la fecha del devengo del impuesto en el que surta efecto, siempre que se mantengan sustancialmente las circunstancias de carácter físico, jurídico y económico determinantes de dicho valor. i) Cualquier otro medio que se determine en la ley propia de cada tributo. La aplicación de los medios de comprobación señalados será regulada por las normas de cada tributo. La tasación pericial contradictoria podrá utilizarse para confirmar o corregir en cada caso las valoraciones resultantes de la aplicación de los medios anteriores. Fraude fiscal, blanqueo de capitales y corrupción en el sector inmobiliario Página 10