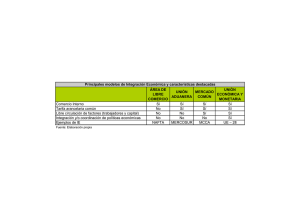

¿Un Área Monetaria para el Mercosur?

Anuncio