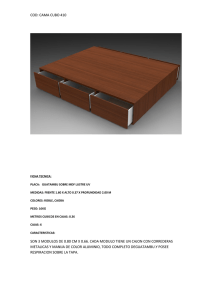

Ícono - Repositorio de la Universidad del Pacífico

Anuncio