2010 - Isolux Corsán

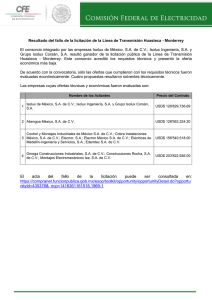

Anuncio