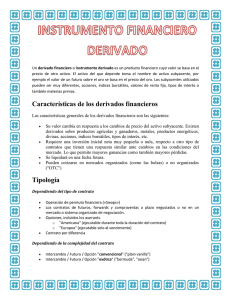

Estudio Empírico sobre los Mercados de Derivados

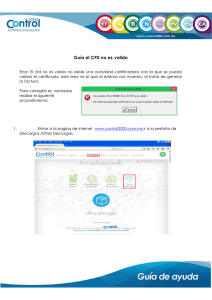

Anuncio