2 Dr Juan Carlos Valencia

Anuncio

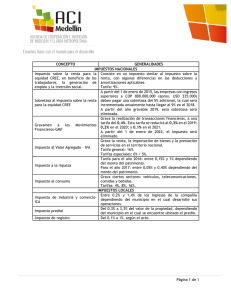

LEY 1739 DE 2014 Una mirada crítica a la Reforma Tributaria Juan Carlos Valencia Márquez Marzo 2015 Copyright © 2015 Holland & Knight LLP. All Rights Reserved JOE OLIVER – MINISTRO DE HACIENDA - CANADÁ EL COSTO TRIBUTARIO DE HACER NEGOCIOS EN CANADÁ ES EL MÁS BAJO DEL G7, 46% MÁS BAJO QUE EN LOS ESTADOS UNIDOS DE AMÉRICA LA CARGA TOTAL DE IMPUESTOS FEDERALES ESTA EN SU PUNTO MÁS BAJO EN MÁS DE MEDIO SIGLO CANADÁ QUEDÓ EN EL PUESTO # 2 DEL RANKING DE BLOOMBERG QUE CALIFICA LOS DESTINOS MAS ATRACTIVOS PARA HACER NEGOCIOS QUEDÓ EN EL PUESTO # 1 EN EL G20 http://hosting.epresence.tv/livemedia/75/Watch/437.aspx 2 CANADÁ – ¿EJEMPLO A SEGUIR? EL RECAUDO TRIBUTARIO CORPORATIVO SE HA INCREMENTADO DESDE LA REDUCCIÓN EN EL AÑO 2000 EN LA TARIFA DEL IMPUESTO DE RENTA EL RECAUDO HA REPRESENTADO 3.3% DEL PIB DESDE EL 2000 EL RECAUDO REPRESENTABA EL 2.9% DEL PIB CUANDO LA TARIFA ERA DEL 43% DURANTE 1988 A 2000 3 EFECTO EN RECAUDO CON TARIFA ELEVADA EE.UU. LA TARIFA EN EE.UU SE HA MANTENIDO EN 39% DESDE 1988 PERO NO SE REFLEJA EN UN INCREMENTO EN EL RECAUDO. DESDE EL 2000 EL RECAUDO CORPORATIVO EN EE.UU. SE HA MANTENIDO EN PROMEDIO EN EL 2.3% DEL PIB COMPARADO AL 3.3% EN CANADÁ 4 43 6 7 MÁS QUE RENTA E IVA RENTA CREE SOBRETASA CREE IMPUESTO A LA RIQUEZA IVA GMF INDUSTRIA Y COMERCIO PREDIAL CONSUMO ESTAMPILLAS AVISOS, VALLAS, PUBLICIDAD REGISTRO RODAMIENTO TIMBRE PLUSVALIA DELINEACIÓN URBANA 8 ¿VAMOS EN LA DIRECCION CONTRARIA? 9 EL ANÁLISIS DEBE IR MÁS ALLÁ DE LAS TARIFAS EL TAMAÑO DEL ESTADO SE HA DUPLICADO EN LOS ÚLTIMOS 20 AÑOS QUÉ TAN EFICIENTE ES EL ESTADO COLOMBIANO AL EJECUTAR EL GASTO PUBLICO COSTO DE LA CORRUPCIÓN COSTO DE LA EVASIÓN 10 NO HAY EXCUSA PARA LA EVASIÓN PERO EL ESTADO TAMBIÉN DEBE SER MÁS EFICIENTE PIERDE EL 75% DE LAS DEMANDAS CONTRACTUALES. EN 2 AÑOS ESAS CONDENAS SUMAN $54.000 MILLONES SECRETARIA DE TRANSPARENCIA ESTIMA COSTO DE LA CORRUPCIÓN EN $10 BILLONES POR AÑO 11 PILARES DE LA REFORMA TRIBUTARIA 2014 IMPUESTO A LA RIQUEZA (2015-2017/2018) IMPUESTO COMPLEMENTARIO NORMALIZACIÓN TRIBUTARIA (2015-2017) SOBRETASA AL CREE (2015-2018) GMF – CUATRO POR MIL (2021) 12 AFECTA LA ESTABILIDAD TRIBUTARIA TEMPORALIDAD NUEVOS IMPUESTOS AFECTACIÓN DE LAS REGLAS DEL JUEGO 13 EL SECTOR HOTELERO COMO EJEMPLO EXENCIÓN DEL IMPUESTO DE RENTA ART 207-2 NUM 3 (L782/2002) SERVICIOS HOTELEROS PRESTADOS EN NUEVOS HOTELES QUE SE CONSTRUYAN DENTRO DE LOS QUINCE (15) AÑOS SIGUIENTES A PARTIR DE LA VIGENCIA DE LA PRESENTE LEY, POR UN TÉRMINO DE TREINTA (30) AÑOS. TARIFA VIGENTE PARA FECHA DE LA EXENCIÓN: 35% 14 ¿CAMBIARON LAS REGLAS DE JUEGO? IMPUESTO SOBRE LA RENTA PARA LA EQUIDAD CREE: 9% CON SOBRETASA DEL CREE 2015 2016 2017 2018 - 14% 15% 17% 18% (5%) (6%) (8%) (9%) 15 LA OECD PROMUEVE LA ESTABILIDAD REGULATORIA ESTOS EJEMPLOS TAMBIÉN RESALTAN LA NECESIDAD DE REGLAS TRIBUTARIAS CONSISTENTES Y PREDECIBLES, COMO LA BASE PARA DECISIONES DE PLANEACIÓN A LARGO PLAZO DEL SECTOR PRIVADO EN ASPECTOS LABORALES, DE AHORRO, INVERSIÓN Y CONSUMO 16 PRESUME QUE LA RIQUEZA SE MANTIENE INTACTA 18 SI DISMINUYE LA BASE GRAVABLE La base gravable para los años 2016, 2017 y 2018*, será la mayor entre la del 2015 menos el 25% del IPC del año anterior y la del respectivo año declarado. 2015 2016 2017 2018* 2.000 1.500 1.400 1.200 IPC 4% 3% 2% - 25% del IPC 1% 0,75% 0,5% - Base gravable fiscal N/A 1.980 1.985 1.990 Base real 19 SI AUMENTA LA BASE GRAVABLE La base gravable para los años 2016, 2017 y 2018*, será la menor entre la del 2015 más el 25% del IPC del año anterior y la del respectivo año declarado. 2015 2016 2017 2018* 1.000 1.200 1.400 1.600 IPC 4% 3% 2% - 25% del IPC 1% 0,75% 0,5% - Límite base gravable N/A 1.010 1.007,5 1.005 Base real 20 ¿ENTRE MÁS RETIROS MAYOR CAPACIDAD? NO NECESARIAMENTE MAYOR AFECTACIÓN PARA LA INTERMEDIACIÓN COMERCIAL AFECTA LA BANCARIZACIÓN Y FORMALIZACIÓN 21 PATRIMONIO DISFRAZADO DE RIQUEZA EN ESENCIA ES EL MISMO IMPUESTO AL PATRIMONIO AHORA BAJO LA DENOMINACIÓN DE IMPUESTO A LA RIQUEZA MEJORA NORMAS DE CONTROL Y RECAUDO PERO SIGUE AFECTANDO LA INVERSIÓN Y EL AHORRO 23 EL IMPUESTO A LA RIQUEZA AFECTA LA BASE MISMA 24 ARBITRAJE – EFECTOS NOCIVOS LA TRIBUTACIÓN VARIA DEPENDIENDO DEL TIPO DE VEHÍCULO PONE EN DESVENTAJA A LOS EXTRANJEROS LE RESTA NEUTRALIDAD AL IMPUESTO DE RENTA 25 ARBITRAJE – EFECTOS NOCIVOS Ley 1739 de 2014 ART. 28: “Adiciónese un parágrafo transitorio al artículo 240 del E.T el cual quedará así: PAR. –TRANS.- Sin perjuicio de lo establecido en otras disposiciones especiales de este Estatuto, las rentas obtenidas por las sociedades y entidades extranjeras, que no sean atribuibles a una sucursal o establecimiento permanente de dichas sociedades o entidades extranjeras, por los años fiscales del 2015 al 2018, estarán sometidas a las siguientes tarifas: 26 SOCIEDAD NACIONAL VS. ENTIDAD EXTRANJERA SI SE TRATA DE ACTIVIDADES PREVISTAS EN LOS ARTS. 407 A 411 ES MÁS CONVENIENTE PRESTARLOS COMO ENTIDAD EXTRANJERA Y QUEDAR SOMETIDO COMO MÁXIMO A LA RETENCIÓN DEL 33% SI SE TRATA DE LAS DEMÁS ACTIVIDADES Y SE ESPERA NO TENER UNA UTILIDAD MAYOR A $800MM ES MAS CONVENIENTE PRESTARLOS COMO ENTIDAD NACIONAL FRENTE A UNA MISMA ACTIVIDAD EN EL AÑO 2018 SE PODRÍA ESTAR SUJETO A UNA TARIFA DEL 34% O DEL 43% DEPENDIENDO DEL VEHÍCULO QUE SE UTILICE. 27 CONCLUSIÓN: NO ES EFICIENTE LOS IMPUESTOS SON EFICIENTES SI DISTORSIONAN LAS DECISIONES DE LOS AGENTES ECONÓMICOS LO MENOS POSIBLE. OECD 28 TAMPOCO ES EFICIENTE PORQUE: INCREMENTA LA COMPLEJIDAD DEL SISTEMA TRIBUTARIO ADICIONA NUEVOS DEBERES FORMALES SIN CONSULTAR CRITERIOS DE MATERIALIDAD 29 VACACIONES - TIEMPO COMPARTIDO 30 NUEVA DECLARACIÓN TRIBUTARIA Declaración Anual de Activos en el Exterior (artículos 42 y 43) Es un mecanismo contra la evasión. Pretende que los contribuyentes de renta que están obligados a tributar sobre fuente mundial presenten una Declaración de Activos en el Exterior. Declaración con fines informativos sin ninguna carga tributaria. 31 DECLARACIÓN DE ACTIVOS EN EL EXTERIOR Contenido de la declaración La La información información de de identificación identificación del del contribuyente contribuyente » La discriminación, el valor patrimonial, la jurisdicción, la naturaleza y el tipo de los activos a 1 de enero de cada año cuyo valor supere a 3580 UVT. ($101.238.820) » Los activos que no cumplan con un valor de 3580 se declararán de manera agregada por jurisdicción La firma del declarante 32 DECLARACIÓN DE ACTIVOS EN EL EXTERIOR Obligados a presentar la Declaración Sujetos al impuesto de renta respecto de sus ingresos de fuente nacional y extranjera y de su patrimonio poseído dentro y fuera del país. Contribuyentes del impuesto de renta y sus complementarios Que posean algún activo en el exterior ¿Quiénes la presentan? DECLARACIÓN DE ACTIVOS EN EL EXTERIOR Es muy amplio el rango de los obligados a realizar la declaración. Activos • • • • • • Bien o servicio Propiedad/planta/equipo Cuenta bancaria Inversiones Derechos - Tiempos compartidos Cuentas por Cobrar Contribuyentes • • Contribuyentes declarantes y no declarantes Sociedades con sede efectiva de administración. CREE Y SOBRETASA ART. 15 DE LA LEY 1739 DE 2014.- IMPUESTO SOBRE LA RENTA Y CREE - IGUALES PERO DIFERENTES – FALTA CLARIDAD SOBRE LA NORMATIVIDAD APLICABLE ART. 20 DE LA LEY 1739 DE 2014.-LIMITACIÓN EN LA COMPENSACIÓN DE SALDOS A FAVOR DE CREE Y SOBRETASA – REGRESO A IMPUESTOS CEDULARES. ART. 24 DE LA LEY 1739 DE 2014.– CONVIVENCIA ENTRE RETENCIÓN EN LA FUENTE Y ANTICIPO DE LA SOBRETASA? 35 SOLUCIONÓ FALLAS DE LA LEY 1607…PERO NO TODAS INCORPORÓ ACLARACIONES EN MATERIA DEL CREE CLARIFICÓ REGLAS SOBRE RESIDENCIA FISCAL INCLUYÓ EXCEPCIONES AL CONCEPTO DE SEDE EFECTIVA DE ADMINISTRACIÓN MEJORÓ LA REDACCIÓN DE LAS NORMAS SOBRE CONCILIACIÓN, TERMINACIÓN POR MUTUO ACUERDO Y CONDICIONES ESPECIALES DE PAGO 36 ART 319-4 E.T. - REORGANIZACIONES EMPRESARIALES LA NORMA CARECE DE TÉCNICA JURÍDICA ES DE DIFÍCIL COMPRENSIÓN Y APLICACIÓN OLVIDÓ MÚLTIPLES SUPUESTOS QUE DEBEN GOZAR DE UN TRATAMIENTO NEUTRO 37 CAPITALIZACIÓN DELGADA SUBCAPITALIZACIÓN: LIMITACIÓN A LA DEDUCIBILIDAD DE GASTOS FINANCIEROS EN EL EVENTO DE EXCEDER LA RELACIÓN 3:1 ENDEUDAMIENTO – PATRIMONIO LOS ESTUDIOS DE LA OECD SOSTIENEN QUE EL PRINCIPAL FUNDAMENTO DE ESTA LIMITACIÓN ES EVITAR EL TRASLADO DE RENTAS POR INTERESES A JURISDICCIONES CON MENOR IMPOSICIÓN FISCAL LA NORMA EN COLOMBIA OLVIDA ESTE FUNDAMENTO SE PROMOVIÓ LA LIMITACIÓN PARTIENDO DE LA MALA FE SE DEJARON DE LADO OTROS MECANISMOS DE CONTROL 38 SE REQUIERE REVISAR REGLAS DEL ART. 10 E.T. 39 RESIDENCIA FISCAL 1. PERMANECER CONTINUA O DISCONTINUAMENTE EN EL PAÍS POR + DE 183 DÍAS CALENDARIO INCLUYENDO DÍAS DE ENTRADA Y SALIDA DEL PAÍS, DURANTE UN PERIODO CUALQUIERA DE 365 DÍAS CALENDARIO CONSECUTIVOS, CUANDO LA PERMANENCIA CONTINUA O DISCONTINUA EN EL PAÍS RECAIGA SOBRE + DE UN AÑO O PERIODO GRAVABLE, SE CONSIDERARÁ QUE LA PERSONA ES RESIDENTE A PARTIR DEL SEGUNDO AÑO O PERIODO GRAVABLE; 40 RESIDENCIA FISCAL LA REDACCIÓN DE NUESTRA NORMA GENERA MÚLTIPLES CONFLICTOS EN COMPARACIÓN CON REGLAS INTERNACIONALES EN UN DETERMINADO AÑO UNA PERSONA PUEDE RESULTAR SIENDO RESIDENTE FISCAL EN 2 JURISDICCIONES 41 ¡Gracias! Juan Carlos Valencia Márquez Socio – Holland & Knight jvalencia@hklaw.com 42