politicas de inversion y solucion de conflictos de

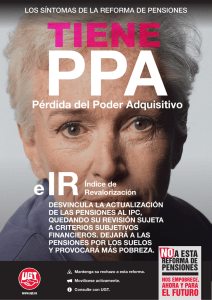

Anuncio