progresividad ordenanzas fiscales municipales

Anuncio

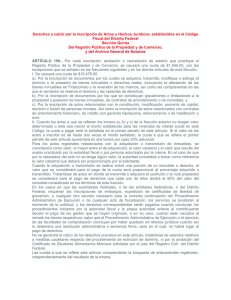

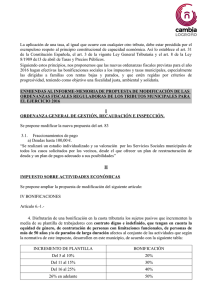

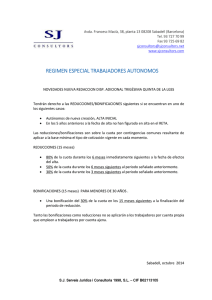

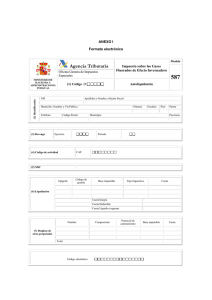

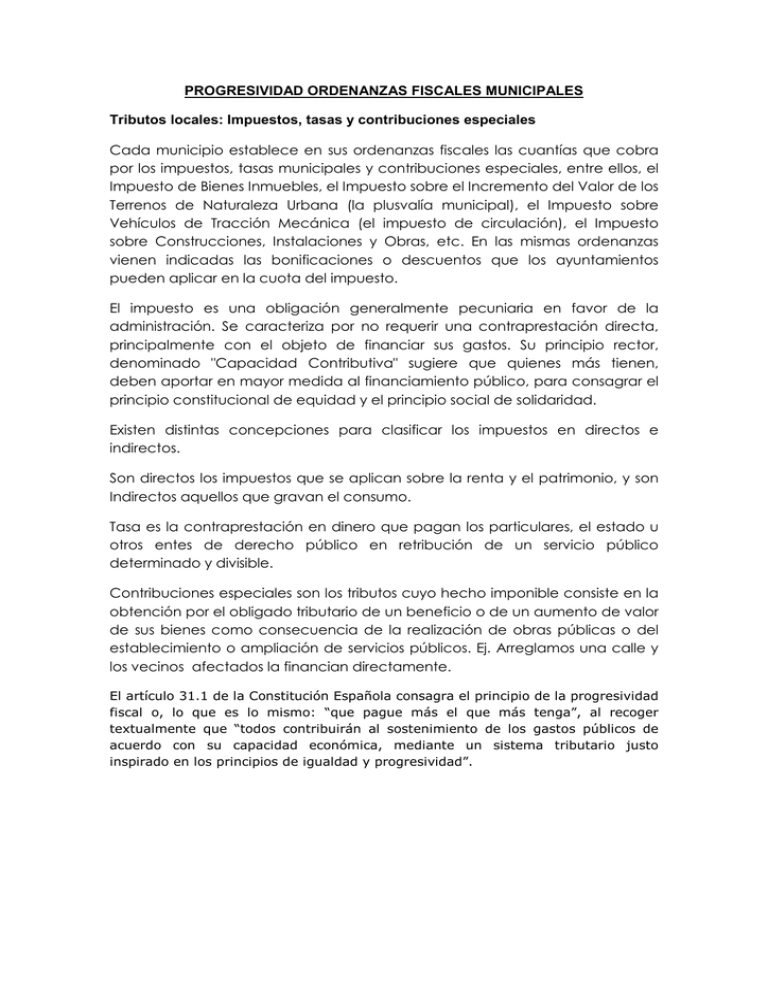

PROGRESIVIDAD ORDENANZAS FISCALES MUNICIPALES Tributos locales: Impuestos, tasas y contribuciones especiales Cada municipio establece en sus ordenanzas fiscales las cuantías que cobra por los impuestos, tasas municipales y contribuciones especiales, entre ellos, el Impuesto de Bienes Inmuebles, el Impuesto sobre el Incremento del Valor de los Terrenos de Naturaleza Urbana (la plusvalía municipal), el Impuesto sobre Vehículos de Tracción Mecánica (el impuesto de circulación), el Impuesto sobre Construcciones, Instalaciones y Obras, etc. En las mismas ordenanzas vienen indicadas las bonificaciones o descuentos que los ayuntamientos pueden aplicar en la cuota del impuesto. El impuesto es una obligación generalmente pecuniaria en favor de la administración. Se caracteriza por no requerir una contraprestación directa, principalmente con el objeto de financiar sus gastos. Su principio rector, denominado "Capacidad Contributiva" sugiere que quienes más tienen, deben aportar en mayor medida al financiamiento público, para consagrar el principio constitucional de equidad y el principio social de solidaridad. Existen distintas concepciones para clasificar los impuestos en directos e indirectos. Son directos los impuestos que se aplican sobre la renta y el patrimonio, y son Indirectos aquellos que gravan el consumo. Tasa es la contraprestación en dinero que pagan los particulares, el estado u otros entes de derecho público en retribución de un servicio público determinado y divisible. Contribuciones especiales son los tributos cuyo hecho imponible consiste en la obtención por el obligado tributario de un beneficio o de un aumento de valor de sus bienes como consecuencia de la realización de obras públicas o del establecimiento o ampliación de servicios públicos. Ej. Arreglamos una calle y los vecinos afectados la financian directamente. El artículo 31.1 de la Constitución Española consagra el principio de la progresividad fiscal o, lo que es lo mismo: “que pague más el que más tenga”, al recoger textualmente que “todos contribuirán al sostenimiento de los gastos públicos de acuerdo con su capacidad económica, mediante un sistema tributario justo inspirado en los principios de igualdad y progresividad”. EL IMPUESTO SOBRE BIENES INMUEBLES El sujeto pasivo es el propietario del inmueble. Base imponible: Está constituida por el valor catastral de los bienes inmuebles que se determina, notifica y es susceptible de impugnación conforme a las normas reguladoras del Catastro Inmobiliario. Valor Catastral: Se determina objetivamente a partir de los datos obrantes en el Catastro Inmobiliario y está integrado por el valor catastral del suelo y el de las edificaciones. Las Leyes de Presupuestos Generales del Estado pueden actualizar los valores catastrales por aplicación de coeficientes que pueden ser diferentes para cada clase de inmuebles. Bienes inmuebles urbanos y rústicos: Los tipos legales mínimos y supletorios si los ayuntamientos no establecen otro, así como los tipos máximos aplicables a este tipo de inmuebles son los siguientes: Inmuebles urbanos: entre el 0,4% y el 1,10% Inmuebles rústicos: entre el 0,3% y el 0,90% Inmuebles de características especiales: a esta categoría de bienes el tipo es el 0,6% y tiene carácter supletorio. Los Ayuntamientos pueden establecer un tipo diferenciado para cada grupo de esta categoría de bienes existente en el municipio, que no puede ser inferior al 0,4% ni superior al 1,3%. Se han previsto una serie de circunstancias en las que los Ayuntamientos pueden incrementar los tipos de gravamen anteriores con los puntos porcentuales que para cada caso se indican: • • • • Municipios capital de provincia o de comunidad autónoma Municipios en que se presta el servicio de transporte público colectivo urbano de superficie Municipios cuyos Ayuntamientos prestan más servicios de aquellos a los que estén obligados según lo dispuesto en la Ley 7/1985 Municipios en los que los terrenos de naturaleza rústica representan más del 80% de la superficie total del término. La cuota líquida o cuota tributaria se obtiene restando de la cuota íntegra el importe de las bonificaciones legalmente previstas. También se ha previsto la posibilidad de establecer ciertos recargos sobre la cuota del Impuesto. Bonificaciones: Bonificaciones obligatorias. El impuesto recoge una serie de bonificaciones cuya aplicación no depende de su establecimiento por el municipio de la imposición. Son las aplicables a: • • • • • Las cuotas en los términos municipales de Ceuta y Melilla. (50% de la cuota tributaria). Los inmuebles que constituyen el objeto de la actividad de las empresas de urbanización, construcción y promoción inmobiliaria. (Entre el 50% y el 90% de la cuota íntegra) Las viviendas de protección oficial. (50% durante los tres períodos impositivos siguientes al del otorgamiento de la calificación definitiva). Los bienes rústicos de las cooperativas agrarias y de explotación comunitaria de la tierra. (95% de la cuota íntegra) Pueden existir otras bonificaciones potestativas, cuya aplicación depende de los ayuntamientos respectivos para casos de sujetos pasivos que sean titulares de familia numerosa, inmuebles que tengan instalados sistemas para el aprovechamiento térmico o eléctrico de la energía solar e inmuebles de organismos públicos de investigación y los de enseñanza universitaria Recargos: Se ha previsto la posibilidad de establecer y exigir ciertos recargos sobre la cuota del impuesto a favor de: • • Los Ayuntamientos. Pueden establecer y exigir un recargo de hasta el 50% de la cuota líquida del impuesto de los inmuebles de uso residencial desocupados con carácter permanente. Las áreas metropolitanas. Pueden establecer un recargo de hasta el 0,2% sobre la cuota del impuesto (base del recargo) respecto a los inmuebles situados en su territorio. Este porcentaje será único para todos estos inmuebles. LA “PLUSVALÍA”: EL IMPUESTO SOBRE EL INCREMENTO DE VALOR DE LOS TERRENOS DE NATURALEZA URBANA El hecho imponible que grava el impuesto es la obtención de un incremento de valor experimentado por terrenos urbanos que se pone de manifiesto cuando se transmite por cualquier título (venta, herencia, donación... etc.) su propiedad o cualquier derecho real sobre el mismo. • En el caso de transmisión de terrenos o constitución o transmisión de derechos reales a título gratuito (regalo o donación), el sujeto pasivo será el adquirente del terreno o la persona en cuyo favor se transmita el derecho real. • Si las operaciones anteriores se realizan a título no gratuito u oneroso, es decir, a cambio de dinero u otra cosa, el sujeto pasivo será el transmitente del terreno o la persona que constituye o transmite el derecho real. • Las partes pueden pactar cuál de ellas debe abonar el impuesto, pero son pactos que no afectan a la Administración por lo que, en el caso de que el impuesto no sea abonado, exigirá el pago al sujeto pasivo oficial, esto es, al adquirente (en operaciones a título gratuito) o el transmitente (en operaciones a título no gratuito). Es el resultado de aplicar al valor que tenga el terreno cuando se genera el impuesto, un porcentaje fijado en cada caso por los Ayuntamientos. Por su parte, el valor del terreno se calculará: •En las transmisiones de terrenos: Su valor coincidirá generalmente con el valor catastral del suelo que venga reflejado en el último recibo del Impuesto sobre Bienes Inmuebles. •En la constitución y transmisión de derechos reales: Deberá tenerse en cuenta la valoración que se otorgue a estos derechos de conformidad con las normas del Impuesto de Transmisiones Patrimoniales y Actos Jurídicos Documentados El porcentaje a aplicar sobre el valor es el resultado de multiplicar el porcentaje establecido por el Ayuntamiento correspondiente por el número de años de permanencia del terreno objeto de transmisión. El tipo de gravamen del impuesto es fijado por cada ayuntamiento, sin que dicho tipo pueda exceder del 30 %. LA “VIÑETA”: IMPUESTO SOBRE VEHÍCULOS DE TRACCIÓN MECÁNICA El Impuesto sobre Vehículos de Tracción Mecánica es un impuesto directo, establecido en España, obligatorio y cuya gestión corresponde enteramente a los ayuntamientos. Grava la titularidad de los vehículos de tracción mecánica, aptos para circular por las vías públicas. Hay exenciones para vehículos oficiales, de gente con discapacidad; etc. El impuesto se exige de acuerdo con un cuadro de tarifas. El cuadro asigna a cada tipo de vehículos una cantidad mínima a pagar en función de alguno de los siguientes factores, la potencia fiscal del vehículo, el número de plazas, la capacidad de carga y la cilindrada. Las clases de vehículos que se distinguen son: (entre paréntesis figura el elemento que se utiliza para modular el gravamen): Turismos (potencia fiscal) Autobuses (plazas disponibles) Camiones (carga útil) Tractores (potencia fiscal) Remolques y semiremolques (carga útil) Ciclomotores y motocicletas (cilindrada) Los ayuntamientos pueden incrementar las cuotas establecidas en la tabla antes mencionada con un coeficiente, cuyo límite máximo se establece en la ley en función de la población del municipio. Se regulan bonificaciones de carácter potestativo en función de la clase de carburante que consuma el vehículo y de las características de los motores, todo ello en relación con su incidencia en el medio ambiente. El periodo impositivo coincide con el año natural. El impuesto se devenga el primer día del año. La gestión corresponde al ayuntamiento del domicilio que conste en el permiso de circulación del vehículo. IMPUESTO SOBRE CONSTRUCCIONES, INSTALACIONES Y OBRAS. TASA POR LICENCIA DE OBRAS El hecho imponible del ICIO está constituido por la realización, dentro del término municipal, de cualquier construcción, instalación u obra para la que se exija la obtención de la correspondiente licencia urbanística, se haya obtenido o no dicha licencia, siempre que su expedición corresponda al Ayuntamiento de la imposición. La tasa es una compensación o contribución al sostenimiento del gasto provocado en la prestación del servicio motivado por la solicitud de autorización del interesado, en tanto que el Impuesto grava la exteriorización de riqueza que supone la realización de una actividad. Se puede establecer un gravamen progresivo en función del presupuesto de obra solicitado. La cuota tributaria será el resultado de aplicar a la base imponible el tipo de gravamen fijado por cada Ayuntamiento, que en ningún caso puede exceder del 4%, con carácter potestativo. Además pueden establecerse una serie de bonificaciones aplicables sobre la cuota, tales como: • Bonificación de hasta el 95% a favor de las construcciones, instalaciones u obras que sean declaradas de especial interés o utilidad municipal por concurrir circunstancias sociales, culturales, histórico-artísticas o de fomento del empleo que justifiquen tal declaración o en las que se incorporen sistemas para el aprovechamiento térmico o eléctrico de la energía solar para autoconsumo. • Bonificación de hasta el 50% a favor de las construcciones, instalaciones u obras vinculadas a los planes de fomento de las inversiones privadas en infraestructuras, referentes a viviendas de protección oficial o que favorezcan las condiciones de acceso y habitabilidad de los discapacitados. • Bonificación del 50% de la cuota en el supuesto de realización de instalaciones, construcciones u obras en Ceuta y Melilla. A excepción de la última, estas bonificaciones tienen carácter potestativo y se aplican sobre la cuota minorada en el montante de la bonificación anterior. No obstante, las ordenanzas regularán si todas o algunas de las citadas bonificaciones son o no aplicables simultáneamente. Las ordenanzas fiscales podrán regular, como deducción de la cuota íntegra o bonificada del impuesto, el importe satisfecho o que deba satisfacer el sujeto pasivo en concepto de tasa por el otorgamiento de la licencia urbanística correspondiente a la construcción, instalación u obra de que se trate. TASAS RELEVANTES DONDE PODEMOS APLICAR EL PRINCIPIO DE PROGRESIVIDAD Quizás la tasa más sensible sea la de suministro de agua, basura y alcantarillado. Y aunque por definición haya que cubrir los costes del servicio, se puede establecer un cuadro de bonificaciones para quienes tengan rentas mas bajas.