Document

Anuncio

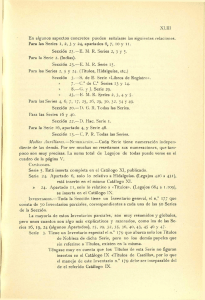

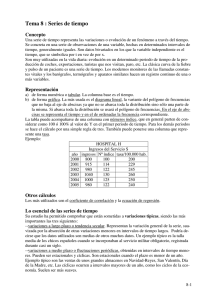

ECONOMETRÍA APLICADA Facultad de Ciencias Económicas y Empresariales 3 REGRESIÓN CON SERIES TEMPORALES José Alberto Mauricio Departamento de Fundamentos del Análisis Económico II EctrAp-JAM-TR3.pdf COPYRIGHT 2012-2016 José Alberto Mauricio E-mail: jamauri@ccee.ucm.es Versión 4.0 - Septiembre 2016 II 3 REGRESIÓN CON SERIES TEMPORALES BIBLIOGRAFÍA Hill, Griffiths, Lim (2011): Capítulos 9, 12. Peña (2010): Capítulos 17, 18. III CONTENIDO Introducción ....................................................................................................................... 1 3.1 3.2 Objetivos ............................................................................................................... 1 Series Estacionarias y Series No Estacionarias .................................................. 1 Regresión con Series Estacionarias ................................................................................ 2 3.3 3.4 Modelos de Regresión con Autocorrelación ......................................................... 2 Modelos ADL ........................................................................................................ 6 Regresión con Series No Estacionarias ........................................................................ 14 3.5 3.6 Regresión Espuria .............................................................................................. 14 Cointegración ..................................................................................................... 14 Resumen ........................................................................................................................... 17 IV ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES INTRODUCCIÓN 3.1 OBJETIVOS Los habituales en el análisis de regresión (evaluación de efectos causales, previsión, …), con atención especial a las posibles relaciones dinámicas entre las variables consideradas. 3.2 SERIES ESTACIONARIAS Y SERIES NO ESTACIONARIAS Una serie temporal estacionaria es en este Tema 3 una serie con un nivel medio y una dispersión que son constantes (es decir, una serie estacionaria en varianza). Una serie temporal no estacionaria es en este Tema 3 una serie sin estacionalidad, con un nivel medio general que no es constante, pero con una dispersión que sí lo es. Observación 1: El único tipo de no estacionariedad que se considera en este Tema 3 es el que permite convertir a una serie no estacionaria en estacionaria aplicándole un número adecuado d ³ 1 de diferencias regulares. Por lo tanto, se supone implícitamente que si una serie requiere alguna transformación de Box-Cox (típicamente un logaritmo neperiano), o una diferencia estacional (o ambas cosas), para hacerla estacionaria, dichas transformaciones ya han sido tenidas en cuenta previamente. Es habitual referirse a series no estacionarias de este tipo como series integradas de orden d, ó I(d ) . También suele decirse que una serie estacionaria es una serie integrada de orden 0, ó I(0). PÁGINA 1 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES REGRESIÓN CON SERIES ESTACIONARIAS 3.3 MODELOS DE REGRESIÓN CON AUTOCORRELACIÓN Ejemplo ST11.1 - Datos Grácos GY1, GY2, GX1, GX2, GYX1, GYX2. Ejemplo ST11.2 - Modelo RLS con Autocorrelación Modelo MCO. Grácos GRESMCO1, GRESMCO2, GRESMCO3 residuos autocorrelacionados. 3.3.1 Definición Covarianzas (correlaciones) distintas de cero entre las perturbaciones de un modelo. 3.3.2 Consecuencias Las mismas que cuando las perturbaciones son heteroscedásticas (en ambos casos, la matriz PÁGINA 2 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES de varianzas-covarianzas de las perturbaciones deja de ser una matriz escalar): Y = Xb + U , con E[ U | X ] = 0 , pero Var[ U | X ] = s 2 W con W = / I. Por lo tanto: ˆ W ] = b , pero E[ b ˆ W ] = s 2 ( X ¢X )-1 X ¢WX ( X ¢X )-1 = / s 2 ( X ¢X )-1 . Var[ b Ningún resultado de la RLM basado en la expresión s 2 ( X ¢X )-1 para Var[ b̂ W ] es aplicable ahora (por ejemplo, el Teorema de Gauss-Markov). Además, cualquier cálculo ˆ W es incorrecto (por basado en la estimación sˆ2 ( X ¢X )-1 de la matriz de covarianzas de b ejemplo, los errores estándar habituales de los estimadores MCO). 3.3.3 Detección Grácos de residuos. ACF-PACF residuales. Observación 2: Para determinar si las G primeras autocorrelaciones simples de las perturbaciones de un modelo de regresión son conjuntamente signicativas, suele emplearse el valor calculado del estadístico de Ljung-Box PÁGINA 3 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES r i (uˆt )2 , QLB (uˆt ) = n (n + 2) å n i i =1 G donde n es el número de residuos uˆt disponibles. Bajo la hipótesis nula de que r1 (U t ) = r 2 (U t ) = ... = rG (U t ) = 0 , el estadístico de Ljung-Box sigue aproximadamente una distribución 2 (G ) . Contraste de Breusch-Godfrey. Observación 3: El contraste de Breusch-Godfrey se emplea prácticamente en cualquier situación para contrastar la hipótesis de que las perturbaciones de un modelo de regresión no están autocorrelacionadas, frente a la alternativa de que sí lo están hasta un orden P determinado: 1. Estimar el modelo de regresión considerado por MCO y guardar los residuos uˆ1 , uˆ2 , ..., uˆN . 2. Estimar por MCO la regresión auxiliar (con término constante) de uˆt sobre x t 2 , ..., x tK , uˆt -1 , ..., uˆt -P y guardar el coeciente de determinación normal Rû2 de esta regresión auxiliar. Calcular BG = N ´ Rû2 y el p-value Pr[ 2 (P ) ³ BG ] ; alternativamente, calcular el estadístico FBG para el contraste de signicación conjunta de uˆt -1 , ..., uˆt -P en la regresión auxiliar anterior y el p-value Pr[ F (P , N - K - P ) ³ FBG ]; si el p-value es sucientemente pequeño (menor que el nivel de signicación escogido), rechazar la hipótesis nula de ausencia de autocorrelación. Los cálculos referidos a BG y FBG se pueden llevar a cabo con EViews seleccionando en la ventana donde se encuentra el modelo original estimado por MCO View Residual Tests Serial Correlation LM Test... y escribiendo en la celda Lags to include: el valor de P. Ejemplo ST11.3: (1) Repasar GRESMCO1, GRESMCO2, GRESMCO3. (2) Contraste de Breusch-Godfrey en modelo MCO. PÁGINA 4 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES 3.3.4 Utilización Adecuada de MCO ˆ W ] frente El Estimador de Newey-West es un estimador robusto (consistente) de VarAs[ b a cualquier tipo de autocorrelación y heteroscedasticidad: ˆW ] = ˆ b VarAs[ 1 N ˆ -1 S ˆ NW Q ˆ -1 , Q donde ˆ º Q ˆ NW º S 1 N 1 N åiN=1 Xi Xi¢ = 1 N X ¢X, åiN=1 Uˆi 2 Xi Xi¢ + åhH=1 ( 1 - Hh+1 ) ( N1 åiN=-1h éë UˆiUˆi +h ( Xi Xi¢+h + Xi +h Xi¢ ) ùû ) . H £ N - 1 es tal que Cov[U i , U i +h ] = 0 para h > H . En la práctica, H se escoge como la parte de entera del número 4( N / 100)2 /9 , o bien como la parte entera del número N 1 / 4 . Observación 4: En esta fórmula para ŜNW , el número Observación 5: Un ajuste muy común del estimador ŜNW cuando se emplea con muestras cortas, consiste en multiplicar ŜNW por N N (este ajuste está implementado, por ejemplo, en EViews, así como la primera de las dos -K sugerencias del nal de la Observación 4 para escoger H en ŜNW ). Ejemplo ST11.4: Modelo MCONW: Comparar estimaciones (iguales), errores estándar (distintos) y residuos (iguales) con los del modelo MCO. PÁGINA 5 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES 3.4 MODELOS ADL 3.4.1 Modelo ADL(1,1) Yt = b0 + b1Yt -1 + g 0 Xt + g1 Xt -1 + U t , con b1 < 1. [1] Ejemplo ST11.5: Modelo ADL: (1) Grácos GRESADL1, GRESADL2, GRESADL3. (2) Contraste de Breusch-Godfrey. 3.4.2 Modelo ADL(1,1) - Funciones de Respuesta Yt - b1Yt -1 = b0 + g 0 Xt + g1 Xt -1 + U t . Representación en términos de los retardos de Xt : (1 - b1 B )Yt = b0 + ( g 0 + g1 B )X t + U t . g + g1 B b0 Yt = Xt + Vt = m0 + v ( B )Xt + Vt , con + 0 1 - b1 1 - b1B g + g1 B v (B ) º 0 º v 0 + v1 B + v 2 B 2 + ... 1 - b1 B Yt = m0 + v 0 Xt + v1 Xt -1 + v 2 Xt -2 + ... + Vt . Observación 6 - IRF / SRF: La representación [3] del modelo ADL(1,1) puede escribirse como PÁGINA 6 [2] [3] ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES Yt = m0 + (v0 + v1B + v2 B 2 + ...)Xt + Vt = m0 + v (B )Xt + Vt , de manera que [3] representa una relación de causalidad unidireccional del tipo ( Xt -k ) (Yt ) (k ³ 0), a través de la función de transferencia u ( B ) º v 0 + v1 B + v 2 B 2 + ... º å k¥= 0 uk B k del input (Xt ) sobre el output (Yt ) . La secuencia u0 , u1 , u2 , ... de coecientes de u(B ) se denomina la función de respuesta al impulso (IRF, del inglés Impulse Response Function), en el sentido de que uk = ¶Yt / ¶Xt -k = ¶Yt +k / ¶Xt para todo k ³ 0. Las guras de la página siguiente contienen la IRF asociada con varias funciones de transferencia, así como la función de respuesta al escalón (SRF, del inglés Step Response Function) ek º å ki =0 ui (k ³ 0) correspondiente. En todos los casos, la ganancia a largo plazo (steady-state gain) m1 º v (1) º å k¥= 0 uk es igual a 1. (PRG09-IRF-SRF.prg) En las guras se han utilizado las funciones de transferencia siguientes: Panel A : u(B ) = 1 . Panel B : u(B ) = 0.5 + 0.5B . Panel C : u ( B ) = 0.25 + 0.5 B + 0.25 B 2 . 0.125 + 0.25B + 0.125B 2 0.25 + 0.25 B 0.5 u B = Panel F : ( ) u B = . Panel E : ( ) . . Panel D : u ( B ) = 1 - 0.5 B 1 - 0.5 B 1 - 0.5 B 0.4 + 0.4 B 0.8 0.2 + 0.4 B + 0.2 B 2 Panel G : u( B ) = . Panel H : u(B ) = . Panel I : u ( B ) = . 1 - 0.6B + 0.4 B 2 1 - 0.6B + 0.4 B 2 1 - 0.6 B + 0.4 B 2 Observación 7 - Casos Particulares: Si en [1] se supone que (U t ) IID(0, sU2 ) , entonces: (i) cuando b1 = g1 = 0 , [1] se reduce a un modelo de regresión estático con perturbaciones IID; (ii) cuando g 0 = g1 = 0 , [1] es un modelo AR(1); (iii) cuando g1 = - b1 g 0 , [1] se convierte en un modelo de regresión con perturbaciones AR(1) del tipo Yt = m0 + g 0 X t + Vt , con Vt = b1Vt -1 + U t y (iv) cuando b1 = 1 y g1 = - g 0 , [1] se convierte en un modelo de regresión estático entre Yt y X t con perturbaciones IID del tipo Yt = b0 + g 0 X t + U t . PÁGINA 7 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES IRF SRF IRF SRF IRF SRF 1 1 1 1 1 1 0 0 0 0 0 0 -1 -1 -1 -1 -1 -1 0 14 0 14 0 14 PANEL A IRF 0 14 0 14 PANEL B SRF IRF 0 PANEL C SRF IRF SRF 1 1 1 1 1 1 0 0 0 0 0 0 -1 -1 -1 -1 -1 -1 0 14 0 14 0 14 PANEL D IRF 0 14 0 14 PANEL E SRF IRF 0 SRF IRF SRF 1 1 1 1 1 0 0 0 0 0 0 -1 -1 -1 -1 -1 -1 14 0 PANEL G 14 0 14 0 PANEL H PÁGINA 8 14 PANEL F 1 0 14 14 0 14 0 PANEL I 14 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES 3.4.3 Modelo ADL(1,1) - Equilibrio Relación esperada (equilibrio) implícita en [1] con Y* º E[Yt ], X * º E[ X t ], E[U t ] = 0 : Y* = b0 + b1Y* + g 0 X * + g1 X * , o bien Y* = g + g1 b0 X * = m0 + m1 X * . + 0 1 - b1 1 - b1 [4] Observación 8: El parámetro m1 en [4] es la ganancia a largo plazo de la Observación 6 en el modelo ADL(1,1) [1]-[3]. 3.4.4 Modelo ADL(1,1) - Representación ECM Yt [ -Yt -1 ] = b0 + b1Yt -1 [ -Yt -1 ] + g 0 X t [ - g 0 X t -1 + g 0 X t -1 ] + g1 X t -1 + U t , Yt = b0 - (1 - b1 )Yt -1 + g 0 X t + ( g 0 + g1 )X t -1 + U t , g + g1 b0 é ù Yt = -(1 - b1 ) ê Yt -1 - 0 X t -1 ú + g 0 X t + U t , 1 - b1 1 - b1 ëê ûú Yt = d (Yt -1 - m0 - m1 X t -1 ) + g 0 X t + U t , con d1 º -(1 - b1 ), m0 º g + g1 b0 , m1 º 0 . 1 - b1 1 - b1 PÁGINA 9 [5] [6] ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES El término de error o desequilibrio Yt -1 - m0 - m1 Xt -1 en [5] representa en qué medida no se satisface en el momento t - 1 la relación esperada [4] (es decir, en qué medida Yt -1 no satisface su relación de equilibrio [4] con X t -1 ). Cuando d1 < 0 ( b1 < 1), el término de corrección de error d1 (Yt -1 - m0 - m1 X t -1 ) en [5] indica que Yt varía con respecto a Yt -1 en la dirección adecuada para corregir en cada momento t una parte del desequilibrio de Yt -1 con respecto a X t -1 , de manera que los desequilibrios o errores son transitorios (no persistentes o estacionarios). Un modelo como [5] se denomina un modelo de corrección de error (ECM, del inglés Error Correction Model). El conjunto formado por [5]-[6] se denomina la representación ECM del modelo ADL(1,1) descrito por [1]-[4]. 3.4.5 Estrategia General con Series Estacionarias Estimar varios modelos ADL y seleccionar, entre aquellos cuyos residuos no presenten autocorrelación, el que mejor ajuste proporcione (criterios de información). Con frecuencia, un modelo ADL(1,1) es suciente. PÁGINA 10 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES Para el modelo ADL seleccionado, [i] representar las funciones de repuesta, [ii] estimar la ganancia a largo plazo, [iii] escribir la relación de equilibrio estimada y representar grácamente la serie de desequilibrios correspondientes, y [iv] escribir la representación ECM estimada. Adicionalmente, un modelo ADL también puede utilizarse para calcular o simular previsiones igual que con un modelo de regresión. Ejemplo ST11.6 - Modelo ADL(1,1) Dependent Variable: Y Method: Least Squares Sample(adjusted): 2001:02 2012:12 Included observations: 143 after adjusting endpoints Variable Coefficient Std. Error t-Statistic C 3.174433 0.545221 5.822284 Y(-1) 0.449531 0.075242 5.974486 X -0.902156 0.097135 -9.287640 X(-1) 0.570787 0.113883 5.012024 R-squared 0.454578 Mean dependent var Adjusted R-squared 0.442807 S.D. dependent var S.E. of regression 1.151094 Akaike info criterion Sum squared resid 184.1773 Schwarz criterion Log likelihood -221.0016 F-statistic Durbin-Watson stat 2.083204 Prob(F-statistic) PÁGINA 11 Prob. 0.0000 0.0000 0.0000 0.0000 3.880054 1.542083 3.146876 3.229752 38.61623 0.000000 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES yt = bˆ0 + bˆ1yt -1 + gˆ0 x t + gˆ1x t -1 + uˆt , Modelo Estimado: yt = 3.174 + 0.450yt -1 - 0.902 x t + 0.571x t -1 + uˆt , (0.545) (0.075) (0.097) (0.114) [7] N = 143, sˆ = 1.151, AIC = 3.147, BIC = 3.230. vˆ( B ) º Función de Transferencia: gˆ0 + gˆ1B 1-bˆ1B IRF Ganancia: [8] SRF 1.0 1.0 0.0 0.0 -1.0 -1.0 0 . 14 mˆ1 º vˆ(1) = 0 gˆ0 + gˆ1 1-bˆ1 PÁGINA 12 14 = -0.602. [9] ECONOMETRÍA APLICADA Equilibrio: ECM: 3 REGRESIÓN CON SERIES TEMPORALES y* = mˆ0 + mˆ1 x * = bˆ0 1-bˆ1 + gˆ0 + gˆ1 1-bˆ1 x * = 5.767 - 0.602 x * . [10] yt = dˆ (yt -1 - mˆ0 - mˆ1 x t -1 ) + gˆ0 x t + uˆt , con dˆ1 º -(1 - bˆ1 ), mˆ0 º bˆ0 1-bˆ1 , mˆ1 º gˆ0 + gˆ1 1-bˆ1 . yt = -0.550(yt -1 - 5.767 + 0.602 x t -1 ) - 0.902 x t + uˆt . [11] Observación 9: Las estimaciones de los parámetros d1 , m 0 y m1 que guran en [9]-[11], junto con los errores estándar correspondientes, pueden calcularse estimando directamente por Mínimos Cuadrados No Linelaes la representación ECM [5] del modelo ADL(1,1) [1]: Dependent Variable: D(Y) Method: Least Squares Sample(adjusted): 2001:02 2012:12 Included observations: 143 after adjusting endpoints Convergence achieved after 5 iterations D(Y) = C(1) * ( Y(-1) - C(2) - C(3) * X(-1) ) + C(4) * D(X) Coefficient Std. Error t-Statistic C(1) -0.550469 0.075242 -7.315992 C(2) 5.766783 0.576459 10.00381 C(3) -0.601976 0.175862 -3.422996 C(4) -0.902156 0.097135 -9.287640 PÁGINA 13 Prob. 0.0000 0.0000 0.0008 0.0000 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES REGRESIÓN CON SERIES NO ESTACIONARIAS El problema principal en un análisis de regresión con series no estacionarias reside en la posibilidad de obtener resultados signicativos al estimar relaciones entre series que en realidad no están relacionadas en absoluto. Dichas relaciones estimadas, que son tan sólo aparentes, se denominan relaciones espurias porque carecen de autenticidad. 3.5 REGRESIÓN ESPURIA Ejemplo en ST12-Espur.wf1. Indicador: residuos no estacionarios. [Estadísticos habituales.] 3.6 COINTEGRACIÓN Como regla general, en un análisis de regresión no deben utilizarse series no estacionarias para evitar el problema de la regresión espuria. No obstante, existe una excepción importante a esta regla: el caso en el que las series no estacionarias consideradas en el análisis están cointegradas. PÁGINA 14 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES Observación 21: Cuando una serie no estacionaria sólo requiere una diferencia regular para hacerla estacionaria, suele decirse que dicha serie es una serie I(1) (integrada de orden 1). Por su parte, una serie I(0) es una serie estacionaria. Esta terminología se utiliza con mucha frecuencia en el análisis de series temporales cointegradas. Se dice que dos series temporales I(1) (no estacionarias) están cointegradas cuando existe una combinación lineal de dichas series que es I(0) (estacionaria). Dos series I(1) están cointegradas cuando comparten una tendencia semejante y nunca se alejan de manera persistente (tan sólo de forma transitoria) la una de la otra. En otros términos, dos series I(1) están cointegradas cuando están sujetas a una relación estable o de equilibrio entre ellas. Aunque existen opciones más formales, la manera más sencilla de decidir si dos series I(1) están cointegradas consiste en comprobar grácamente si los residuos de una RLS con dichas series son estacionarios. Ejemplo en ST13-Coint.wf1. Interpretación en términos de la transmisión de los efectos de la política monetaria al resto de la economía. PÁGINA 15 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES 3.6.1 Modelos de Regresión para Series Cointegradas Todo lo expuesto sobre regresión con series estacionarias es aplicable también al caso de la regresión con series no estacionarias cointegradas. Ejemplo en ST13-Coint.wf1. Modelo ADL(1,1): estimación, IRF/SRF, equilibrio, ECM. 3.6.2 Regresión con Series No Cointegradas En este caso, la regla general consiste en transformar primero las series no estacionarias consideradas en el análisis para hacerlas estacionarias, y proceder después como en el caso del análisis de regresión con series estacionarias. PÁGINA 16 ECONOMETRÍA APLICADA 3 REGRESIÓN CON SERIES TEMPORALES RESUMEN Series Estacionarias, o No Estacionarias Cointegradas: En un análisis de regresión con las series originales (sin diferenciar), no existe el riesgo de encontrar relaciones espurias. En este caso, se debe utilizar las series sin diferenciar en el análisis de regresión que se pretenda llevar a cabo [por ejemplo, estimar varios modelos ADL y seleccionar, entre aquellos cuyos residuos no presenten autocorrelación, el que mejor ajuste proporcione (criterios de información); con frecuencia, un modelo ADL(1,1) es suciente]. Series No Estacionarias No Cointegradas: En un análisis de regresión con las series originales (sin diferenciar), sí existe el riesgo de encontrar relaciones espurias. En este caso, se debe diferenciar primero las series originales para hacerlas estacionarias, y utilizar las series estacionarias en el análisis de regresión que se pretenda llevar a cabo. PÁGINA 17