MéxICO - Cámara de Comercio de Bogotá

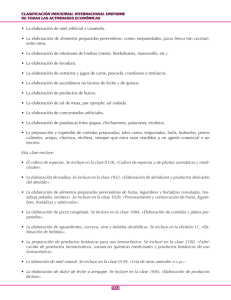

Anuncio