Capítulo 3 3. Estructura básica de un project finance

Anuncio

Autorizada la entrega del proyecto de la alumna:

ELENA CASTROMIL FERNÁNDEZ

El Director del Proyecto

PROF. JOSÉ MARÍA RODRÍGUEZ

Fdo.: ……………………….….. Fecha: 07/09/2009

Vº Bº del Coordinador de Proyectos

PROF. EDUARDO ALCALDE LANCHARRO

Fdo.: ……………………….….. Fecha: 07 /09/2009

UNIVERSIDAD PONTIFICIA COMILLAS

ESCUELA TÉCNICA SUPERIOR DE INGENIERÍA (ICAI)

INGENIERO EN INFORMÁTICA

PROYECTO FIN DE CARRERA

DESARROLLO DE UNA

HERRAMIENTA DIDÁCTICA PARA

VALORACIÓN DE PROJECT FINANCE

AUTORA: ELENA CASTROMIL FERNÁNDEZ

MADRID, SEPTIEMBRE DE 2009

Desarrollo de una herramienta didáctica para valoración de Project Finance

AGRADECIMIENTOS

A mi familia y amigos, por el apoyo recibido durante todos los años de carrera,

que siempre han estado ahí cuando los he necesitado.

A mi director de proyecto, por el excepcional trato humano y su dedicación.

A mi coordinador de proyecto, por la constancia y los buenos consejos recibidos

durante todos estos años.

A los profesores de ICAI, por el trabajo y las ganas de enseñar demostradas

durante esta etapa de mi vida.

Muchas gracias a todos.

I

Desarrollo de una herramienta didáctica para valoración de Project Finance

RESUMEN

Este proyecto consiste en el desarrollo de una herramienta informática para

proporcionar ayuda y apoyo didáctico para el estudio y valoración de project finance.

Está orientada a la financiación de proyectos en empresas con gran volumen de procesos

industriales.

A toda actividad encaminada a tomar una decisión de inversión sobre un proyecto se

la llama evaluación de un proyecto. La evaluación de proyectos consiste en comparar los

costos con los beneficios que estos generan, para así decidir sobre la conveniencia de

llevarlos a cabo.

Dentro del marco global de la evaluación de proyectos se encuentra la valoración de

project finance (Financiación de Proyectos). Se trata de un mecanismo de financiación de

inversiones de gran envergadura que se sustenta tanto en la capacidad del proyecto para

generar flujos de caja que puedan atender la devolución de los préstamos como en

contratos entre diversos participantes que aseguran la rentabilidad del proyecto.

El aumento de grandes inversiones en infraestructuras y la tendencia de los gobiernos

a reducir sus niveles de déficit presupuestario, ha sido un hecho fundamental en el

desarrollo de la financiación de proyectos. Esta figura permite tanto a la Administración

Pública como a la empresa privada emprender proyectos cuya inversión en capital es

elevada.

La herramienta que se va a desarrollar constará de dos partes bien diferenciadas:

1. Un tutorial para el estudio, aprendizaje y autoevaluación de los conceptos

necesarios para conocer a fondo la estructura y funcionamiento de una

inversión financiada con project finance.

2. Una aplicación interactiva para que el alumno pueda afianzar los

conocimientos obtenidos analizando proyectos concretos y obteniendo una

II

Desarrollo de una herramienta didáctica para valoración de Project Finance

valoración de la bondad del proyecto elegido respecto a la conveniencia de

utilizar project finance para financiarlo.

Figura 1Esquema explicativo de la herramienta

Se desarrollará la aplicación en un entorno web con la finalidad de publicarse en un portal web y

de este modo facilitar el acceso a los alumnos. Se establecerá un protocolo de seguridad, para autenticar los

usuarios que acceden al curso, por ello, se da la opción de registrarse a nuevos usuarios. Se mantendrá una

base de datos de usuarios con sus contraseñas válidas. También se mantendrán datos de interés académico,

como los temas que ha estudiado o finalizado un alumno o las calificaciones obtenidas en cada uno de los

test realizados en sesiones anteriores.

III

Desarrollo de una herramienta didáctica para valoración de Project Finance

ABSTRACT

This project involves developing a computer tool to provide assistance and training

support for the assessment of project finance. It is aimed at financing projects in

companies with large volume of industrial processes.

In any activity aimed at making an investment decision on a draft assessment is called

a project. Project evaluation is to compare costs with the benefits they generate, so decide

on whether to carry them out.

Within the overall framework of the project evaluation is the assessment of project

finance. This is a funding mechanism for major investments that underpin both the

project's ability to generate cash flows that can meet the repayment of loans and contracts

between various participants in ensuring the profitability of the project.

The large increase in infrastructure investment and the tendency of governments to

reduce their budget deficit, has been a fundamental stage in the development of project

financing. This figure allows both public administration and private enterprise to

undertake projects whose capital investment is high.

The tool consists of two distinct parts, one part will develop a tutorial for studying

and learning the concepts necessary for the financial valuation of projects and on the

other hand will develop an application so that students can consolidate the knowledge

obtained by analyzing specific projects and obtaining an appraisal of the goodness of the

chosen project.

Application will be developed in a web environment in order to be published in a web

portal and thereby facilitate access to students. It will establish a security protocol, to

authenticate users accessing the course, therefore, be given the option to register new

users. It will maintain a database of users with valid passwords. Data also remain of

academic interest, as the subjects he has studied or completed a student or grades

obtained in each of the tests performed in previous sessions.

IV

Desarrollo de una herramienta didáctica para valoración de Project Finance

ÍNDICE

PRIMERA PARTE:

PROJECT FINANCE.................................................................................................................. 1

Capítulo 1. Introducción ............................................................................................................................ 2

1.1. Introducción ....................................................................................................2

1.2. Motivación ......................................................................................................3

1.3. Objetivos .........................................................................................................4

1.4. Evaluación de proyectos .................................................................................5

1.5. Financiación de proyectos ..............................................................................6

Capítulo 2. Conceptos básicos ................................................................................................................... 8

2.1. Definición de project finance .........................................................................8

2.2. Características comunes en un project finance ...............................................8

2.3. Ventajas e inconvenientes de un project finance ..........................................10

2.3.1. Ventajas..........................................................................................10

2.3.1.1. A nivel gubernamental ....................................................10

2.3.1.2. A nivel de los protagonistas ............................................10

2.3.2. Inconvenientes ...............................................................................11

2.4. Ámbitos de aplicación ..................................................................................12

Capítulo 3. Estructura básica de un project finance: partes intervinientes ......................................... 13

3.1. Fases de un proyecto financiado mediante project finance ..........................13

3.1.1. Fase previa .....................................................................................14

3.1.2. Fase de construcción ......................................................................14

3.1.3. Fase de operación ...........................................................................14

3.2. Esquema básico de un project finance..........................................................15

3.3. Sociedad vehículo del proyecto ....................................................................16

3.4. Socios promotores del proyecto ....................................................................16

3.4.1. Socios industriales .........................................................................17

V

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.4.2. Socios financieros ..........................................................................17

3.4.3. Otros socios interesados .................................................................18

3.5. Los aseguradores ..........................................................................................18

3.6. Los asesores externos ...................................................................................19

3.6.1. Asesores jurídicos ..........................................................................19

3.6.2. Asesor de ingeniería .......................................................................19

3.6.3. Asesor medioambiental ..................................................................20

3.6.4. Asesor financiero ...........................................................................20

3.7. Las fuentes de financiación ..........................................................................21

3.8. Intervinientes en cada fase de un project finance .........................................24

Capítulo 4. Estudio de viabilidad de un project finance ....................................................................... 25

4.1. Consideraciones básicas ...............................................................................25

4.2. Parámetros principales de medición de rentabilidad ....................................30

4.2.1. Valor actual neto (VAN) ...............................................................30

4.2.2. Tasa interna de retorno (TIR) .......................................................30

4.2.3. Plazo de recuperación de una inversión (payback) .......................31

4.2.4. Conclusiones ..................................................................................32

4.3. Coste de capital .............................................................................................32

4.3.1. El coste de capital en proyectos internacionales ............................34

4.4. Apalancamiento ............................................................................................34

4.4.1. Apalancamiento operativo .............................................................35

4.4.2. Apalancamiento financiero ............................................................36

4.5. Claves fiscales a considerar en un project finance .......................................37

4.5.1. Claves fiscales a considerar por la SVP .........................................37

4.5.2. Aspectos fiscales a considerar por los accionistas de la SVP ........38

4.5.3. Aspectos fiscales a considerar por los prestamistas de la SVP ......38

Capítulo 5. Riesgos inherentes a un project finance .............................................................................. 40

5.1. Conceptos básicos .........................................................................................40

5.2. Riesgos de construcción ...............................................................................41

5.3. Riesgos de explotación u operación .............................................................42

VI

Desarrollo de una herramienta didáctica para valoración de Project Finance

5.4. Riesgos de mercado o comercialización .......................................................42

5.5. Riesgos financieros .......................................................................................43

5.6. Riesgos políticos u de fuerza mayor .............................................................44

5.6.1. A nivel internacional ......................................................................44

5.6.2. A nivel nacional .............................................................................45

5.7. Riesgos legales ..............................................................................................45

5.8. Riesgos medioambientales............................................................................46

5.9. Conclusiones .................................................................................................47

Capítulo 6. Los contratos ......................................................................................................................... 49

6.1. Conceptos básicos .........................................................................................49

6.2. Aspectos jurídicos iníciales ..........................................................................51

6.3. Contratos técnicos .........................................................................................51

6.3.1. Contratos para la fase de construcción ...........................................51

6.3.2. Contratos para la fase de explotación ............................................52

6.4. Contratos financieros ....................................................................................52

6.5. Contratos de garantía ....................................................................................53

6.6. Contratos de seguros .....................................................................................54

6.7. Opinión legal ................................................................................................55

6.8. Resumen .......................................................................................................55

Capítulo 7. El papel de la administración pública en un project finance ............................................. 57

7.1. Efectos socioeconómicos de las infraestructuras públicas ...........................57

7.2. Inversión privada vía concesión pública .......................................................58

7.2.1. Características básicas de una concesión .......................................58

7.2.2. Objetivos de la administración ante una concesión .......................58

7.2.3. Concurso público ...........................................................................59

7.2.3.1. Aspectos relevantes de un concurso público ....................................... 59

7.2.3.2. Procedimiento ...................................................................................... 60

7.2.4. Modelo de concesión administrativa: modelo B.O.T ....................61

7.2.4.1. Posibles variaciones sobre la estructura de un B.O.T .......................... 62

VII

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 8. Documentación adicional en un project finance ................................................................. 64

8.1. Introducción ..................................................................................................64

8.2. Information Memorandum ............................................................................64

8.2.1. Objetivo..........................................................................................65

8.2.2. Confidencialidad ............................................................................65

8.2.3. Contenido .......................................................................................65

8.3. Análisis financiero ........................................................................................69

8.3.1. Coeficientes de cobertura ...............................................................70

8.3.2. Previsiones del proyecto ................................................................70

8.4. Cuentas del proyecto .....................................................................................71

8.5. Conclusión del proyecto ...............................................................................73

SEGUNDA PARTE:

VALORACIÓN DE UN PROJECT FINANCE ................................................... 74

Capítulo 1. Valoración de project finance ............................................................................................... 75

1.1. Introducción ........................................................................................................75

1.2. Objetivos del cuestionario ..................................................................................76

1.3. Realización del cuestionario ...............................................................................77

1.4. Obtención de la valoración .................................................................................77

1.5. Análisis de las preguntas ....................................................................................77

Capítulo 2. Información sobre los promotores ...................................................................................... 78

Capítulo 3. El deudor de la financiación ................................................................................................ 81

Capítulo 4. Identificación de los riesgos ................................................................................................. 83

Capítulo 5. La situación legal del proyecto ............................................................................................ 85

Capítulo 6. Garantías ............................................................................................................................... 87

Capítulo 7. Estructura de la financiación ............................................................................................... 88

VIII

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 8. Los seguros ............................................................................................................................ 89

TERCERA PARTE:

HERRAMIENTA DIDÁCTICA EN FLASH ....................................................... 90

Capítulo 1. Herramienta didáctica.......................................................................................................... 91

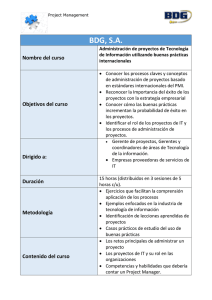

1.1. Sistemas e-learning ............................................................................................91

1.1.1. ¿Qué es un sistema e-learning? ................................................................91

1.2. Evolución de los sistemas e-learning .................................................................92

1.3. Características de un sistema e-learning ............................................................93

Capítulo 2. Tecnología Flash ................................................................................................................... 96

2.1 Introducción .........................................................................................................96

2.2. ¿Qué es Flash? .................................................................................................. 96

2.2.1. Evolución de Flash ....................................................................................97

2.2.2. Funcionamiento .........................................................................................98

2.2.3. Características ............................................................................................99

Capítulo 3. Análisis conceptual y desarrollo de la aplicación ............................................................. 100

3.1. Identificación de necesidades ..................................................................................................... 100

3.1.1. Objetivos del sistema ...............................................................................100

3.1.2. Alcance del sistema o aplicación .............................................................101

3.1.3. Tipología de los usuarios finales .............................................................103

3.1.4. Restricciones ............................................................................................104

3.1.5. Organización y funciones empresariales .................................................104

3.1.6. Antecedentes ............................................................................................105

3.1.7. Documento de Conceptos del sistema .....................................................105

3.2. Análisis de requisitos.................................................................................................................. 107

3.2.1. Reconocimiento del problema .................................................................107

3.2.1.1. Ámbito del proyecto ........................................................................................... 108

3.2.1.2. Contexto general del sistema ................................................................................ 108

IX

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.2.2. Creación de la lista de requisitos .............................................................109

3.2.3. Obtención del modelo físico actual .........................................................112

3.2.4. Recolección de datos ..............................................................................124

3.2.4.1. Diccionario de datos .................................................................124

3.2.4.2. Diagrama Entidad-Relación ......................................................129

3.3. Estudio de la arquitectura ........................................................................................................... 130

3.3.1. Introducción...................................................................................................................... 130

3.3.2. Tecnología utilizada ......................................................................................................... 131

3.3.2.1. Tecnología de comunicaciones ........................................................................ 131

3.3.2.2. Tecnología Hardware ...................................................................................... 134

3.3.2.3. Tecnología Software ........................................................................................ 142

3.4. Diseño externo............................................................................................................................ 143

3.4.1. Desarrollo del modelo físico del nuevo sistema ......................................143

3.4.1.1. Requisitos físicos del nuevo sistema.........................................143

3.5. Diseño interno ............................................................................................................................ 145

3.6. Programación ............................................................................................................................. 147

3.6.1. Lenguajes de programación .....................................................................147

3.6.2. Programación usada para construir la aplicación ....................................149

3.6.2.1. Funcionamiento de la aplicación ..............................................149

3.6.3. Manual de usuario ...................................................................................170

3.6.3.1. Objeto de la aplicación..............................................................170

3.6.3.2. Entorno de trabajo .....................................................................170

3.6.3.3. Perfiles o roles de usuario .........................................................170

3.6.3.4. Funcionamiento del sistema ......................................................170

3.6.3.5. Funcionalidades del sistema .....................................................171

3.6.3.6. Incidencias más frecuentes ......................................................171

3.6.3.7. Mensajes de error ......................................................................171

3.7. Pruebas del sistema............................................................................................................................ 175

3.7.1. Trabajo a seguir en la etapa de pruebas ............................................................................ 177

X

Desarrollo de una herramienta didáctica para valoración de Project Finance

CUARTA PARTE:

VALORACIÓN ECONÓMICA Y PLANIFICACIÓN ................................178

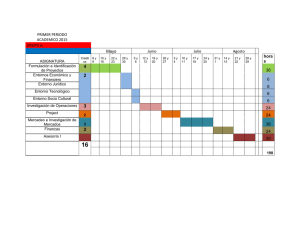

Capítulo 1. Valoración económica ........................................................................................................ 179

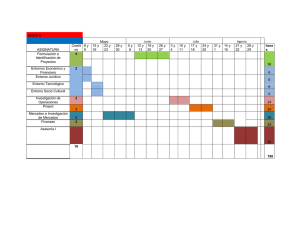

Capítulo 2. Planificación ........................................................................................................................ 181

QUINTA PARTE:

CONCLUSIONES ...................................................................................................................183

SEXTA PARTE:

BIBLIOGRAFÍA ......................................................................................................................186

XI

Desarrollo de una herramienta didáctica para valoración de Project Finance

PRIMERA PARTE

Project Finance

1

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 1

1. Introducción

1.1.

Introducción

Con este proyecto se pretende realizar una herramienta informática para proporcionar ayuda y apoyo

didáctico para la valoración de project finance. Estará orientada a proyectos en empresas con gran volumen

de procesos industriales.

La herramienta constará de dos partes bien diferenciadas, por una parte se desarrollará una aplicación

e-learning o tutorial de aprendizaje para el estudio del mecanismo de financiación denominado project

finance y por otra parte se desarrollará una aplicación práctica para que alumno pueda afianzar los

conocimientos obtenidos analizando proyectos concretos (reales o ficticios) y obteniendo una valoración de

la conveniencia de utilizar project finance en el proyecto elegido. Ambas partes se integran en una

herramienta didáctica muy completa que además incluye test de autoevaluación y ayuda a la continuidad

del estudio.

Sistema

e-learning

Project

Finance

Aplicación de

valoración

Project

Finance

Figura 1.1 Esquema de comprensión del proyecto

2

Herramienta

Didáctica

Project Finance

Desarrollo de una herramienta didáctica para valoración de Project Finance

1.2.

Motivación

La motivación para elegir un proyecto de este tipo es debido a dos razones

principales: por una parte el mecanismo de financiación project finance y por otra, el

desarrollo de una herramienta didáctica en un entorno web.

Respecto a la valoración de proyectos financiados mediante project finance se ha

tenido en cuenta que la evaluación de proyectos es una herramienta de gran utilidad para

la toma de decisiones reales, ya que un análisis que se anticipe al futuro puede evitar

posibles desviaciones y problemas en el largo plazo. La financiación de proyectos vía

project finance es una técnica interesante y beneficiosa que combina múltiples

posibilidades empresariales y que requiere de profesionales especializados, que conozcan

a fondo los requisitos, características y lo que conlleva este tipo de financiación.

En los tiempos que corren en los que la economía no es estable, resulta interesante profundizar en este

tema, ya que puede ayudar a la toma de decisiones a muchas empresas en situaciones críticas.

Resulta también muy interesante proporcionar una herramienta de formación a alumnos

o de

complemento a profesionales con conocimientos específicos en una técnica de financiación exigente y

beneficiosa, como es project finance.

Respecto al desarrollo de una herramienta didáctica parece muy atractivo el hecho de

que la aplicación tenga un fin didáctico porque obliga a la realización de un proyecto

estructurado, completo y que no debe dejar cuestiones o temas sin detallar en el contexto

de la evaluación de proyectos económico-financieros. También exige que el entorno sea

intuitivo y fácil de usar.

3

Desarrollo de una herramienta didáctica para valoración de Project Finance

1.3.

Objetivos

Se realiza una distinción entre los objetivos referentes a la herramienta didáctica, los

respecto a la evaluación y valoración financiera de proyectos y respecto al desarrollo

informático.

Los objetivos que se pretenden alcanzar respecto a la evaluación financiera de

proyectos son:

1. Investigación, análisis, evaluación y presentación clara de toda la información

referente a la valoración de project finance, para conseguir un conocimiento

más profundo.

2. Conocimiento y estudio en profundidad de los distintos métodos existentes

para la valoración de project finance.

Los objetivos que se pretenden alcanzar respecto a la herramienta didáctica:

1. Desarrollo de un entorno que resulte intuitivo, sencillo y amigable para el

alumno.

2. Presentación clara y estructurada de contenidos.

3. Exposición de conceptos, lecciones y temas, proporcionando elementos

visuales para facilitar al alumno la comprensión de la materia de estudio.

Los objetivos que se pretenden alcanzar respecto a la aplicación informática:

1. Consecución de una gestión correcta de todo aquello que interviene o que se

relaciona con la aplicación que se va a desarrollar.

2. Desarrollar un interfaz de usuario que resulte sencillo y fácil de usar para el

alumno, así como vistoso en cuanto a apariencia.

3. Presentación de resultados obtenidos de forma esquemática y gráfica mediante

los cálculos correspondientes.

4. Obtención de una valoración de la bondad del proyecto que se evalúa.

4

Desarrollo de una herramienta didáctica para valoración de Project Finance

1.4.

Evaluación de proyectos

Un proyecto es la búsqueda de una solución inteligente al planteamiento de un problema que tiende a

resolver, entre muchas, una necesidad humana.

Para tomar una decisión sobre un proyecto es necesario que éste sea sometido al análisis

multidisciplinario de diferentes especialistas. Una decisión siempre debe estar basada en el análisis de un

sin número de antecedentes o la aplicación de una metodología lógica que abarque la consideración de

todos los factores que participan y afectan al proyecto.

A toda actividad encaminada a tomar una decisión de inversión sobre un proyecto se la llama

evaluación de un proyecto. La evaluación de proyectos consiste en comparar los costos con los beneficios

que estos generan, para así decidir sobre la conveniencia de llevarlos a cabo.

Para la identificación de los costos y beneficios del proyecto que son pertinentes para su evaluación,

es necesario definir una situación base o situación sin proyecto; la comparación de lo que sucede con el

proyecto versus lo que hubiera sucedido sin proyecto, definirá los costos y beneficios pertinentes del

mismo.

La evaluación financiera, económica y social se efectúa conjuntamente con la que se podría llamar

evaluación técnica del proyecto, que consiste en cerciorarse de la factibilidad técnica del mismo. Así

mismo, la evaluación económica presupone una adecuada formulación y evaluación administrativa, como

también una adecuada formulación y evaluación institucional y legal.

La evaluación privada de proyectos incluye una evaluación financiera y una evaluación económica. La

primera contempla, en su análisis, a todos los flujos financieros del proyecto, distinguiendo entre capital

propio y prestado. Esta evaluación es pertinente para determinar la llamada capacidad financiera del

proyecto y la rentabilidad de capital propio invertido en el proyecto. La evaluación económica, en cambio,

supone que todas las compras y las ventas son al contado riguroso y que todo el capital es propio; es decir,

la evaluación privada económica desestima el problema financiero.

Para la evaluación social, interesa el flujo de recursos reales utilizados y producidos por el proyecto.

Para la determinación de los costos y beneficios pertinentes, la evaluación social definirá la situación del

país con la ejecución del proyecto versus sin la ejecución del proyecto en cuestión. Así, los costos y

beneficios sociales podrán ser distintos de los contemplados por la evaluación privada económica, porque:

los valores sociales de bienes y servicios difieren del que paga o recibe el inversionista privado, o parte de

los costos o beneficios recaen sobre terceros.

5

Desarrollo de una herramienta didáctica para valoración de Project Finance

1.5.

Financiación de proyectos

Dentro del marco global de la evaluación de proyectos se encuentra la evaluación de

proyectos financiados mediante project finance. Como se ha dicho anteriormente, se trata

de un mecanismo de financiación de inversiones de gran envergadura que se sustenta

tanto en la capacidad del proyecto para generar flujos de caja, como en contratos entre

diversos participantes que aseguran la rentabilidad del proyecto. Este tipo de proyectos

tienen unas características específicas y se diferencian de los proyectos corrientes

realizando un análisis breve. Suelen ser proyectos con inversiones muy grandes y que se

basan en procesos industriales o inversiones en acuerdo con el Estado.

El aumento de grandes inversiones en infraestructuras y la tendencia de los gobiernos

a reducir sus niveles de déficit presupuestario, ha sido un hecho fundamental en el

desarrollo de la financiación de proyectos. Esta figura permite tanto a la Administración

Pública como a la empresa privada emprender proyectos cuya inversión en capital es

elevada.

Project finance es una técnica de uso generalizado en la implantación del sector de

telecomunicaciones (telefonía móvil, televisión por cable, etc.). Sin embargo, en la

actualidad, ha tomado mucha fuerza en sectores como el eléctrico o del transporte,

permitiendo desplazar estas grandes inversiones, históricamente unidas al sector público,

hacia el sector privado. Más concretamente, grandes parques fotovoltaicos y eólicos son

financiados mediante esta modalidad, pues la propia naturaleza de este tipo de proyectos

se adapta plenamente a la filosofía del project finance, y la legislación actual permite

asegurar una generación de flujos previsible y suficiente que sostenga el pago de las

cuotas crediticias.

6

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 2

2. Conceptos básicos

2.1.

Definición de project finance

Es difícil definir jurídicamente el concepto de project finance. En términos prácticos s definirlo como

un sistema de financiación que se sustenta básicamente en la bondad y viabilidad del proyecto a financiar,

tanto teórica como económicamente, por tanto en su capacidad para generar los recursos suficientes incluso

ante escenarios desfavorables, para garantizar el repago de sus obligaciones por sí mismo, ya que la

decisión de acometerlo no está sujeta ni a la capacidad financiera de los promotores ni al valor de los

activos del proyecto, que serán considerados como garantía adicional o colateral.

No obstante resulta bastante infrecuente que una inversión se financie exclusivamente a base de sus

propios méritos, sin ningún otro tipo de garantías prestadas por los promotores, los proveedores y/o los

clientes del proyecto.

Frente a los promotores, que pretenden una financiación íntegramente fuera de balance, los

prestamistas (los bancos) no esperan asumir actividades de capital-riesgo, por lo que exigen que

determinados riesgos sean asumidos por los promotores, ya que, de lo contrario, el riesgo no estaría

compensado con la rentabilidad a obtener.

2.2.

Características comunes en un project finance

El concepto de financiación de una inversión mediante project finance varía notablemente del de

financiación tradicional. A continuación se muestra un esquema que explica la diferencia conceptual

principal.

7

Desarrollo de una herramienta didáctica para valoración de Project Finance

Figura 1.2 Situaciones de inversión de una empresa

Las características que debe reunir una financiación que se va a llevar a cabo mediante project finance

son:

Se constituye una sociedad separada para realizar el proyecto, una vez

obtenida la correspondiente concesión del Estado anfitrión. El titular de los

activos del proyecto será una sociedad que se denomina Sociedad Vehículo

del Proyecto (–en adelante SVP-) y que posee personalidad jurídica

independiente de la de sus promotores.

El proyecto ha de estar bien definido, ser independiente y con una rentabilidad

coherente con los riesgos que se han de asumir.

El proyecto debe generar por si solo flujos de caja suficientes y

razonablemente predecibles durante un largo periodo de tiempo para poder

hacer frente al repago de la deuda.

El proyecto requiere un largo periodo de maduración, con una importante

inversión inicial y un grado de apalancamiento muy elevado.

El volumen de gasto por mantenimiento suele ser escaso o nulo.

8

Desarrollo de una herramienta didáctica para valoración de Project Finance

El riesgo de los promotores se reduce a su aportación de capital y, en algunos

casos, a determinadas garantías operativas.

2.3.

Ventajas e inconvenientes de un project finance

2.3.1. Ventajas

2.3.1.1.

A nivel gubernamental

En países en vías de desarrollo, la financiación con recurso limitado (project finance) posibilita el

desarrollo económico con independencia de la capacidad pública de endeudamiento.

En países industrializados, este mecanismo de financiación permite al sector privado acceder a la

gestión de servicios públicos dentro de una política de fomento y mejora de la gestión.

2.3.1.2.

A nivel de los protagonistas

2.3.1.2.1. Para los promotores

Permite acometer proyectos cuyo endeudamiento exceda de su

capacidad para obtener financiación, bien mediante recursos

propios, bien mediante endeudamiento externo.

Permite repartir riesgos a asumir entre los distintos promotores

que estén involucrados en el proyecto en función de su

participación en el mismo.

Son operaciones fuera de balance, por lo que no incrementan el

riesgo corporativo de los promotores, los cuales mantienen así la

calidad crediticia necesaria que les permita recurrir al

endeudamiento para futuras inversiones.

No compromete la viabilidad de otros negocios al no requerir

garantías corporativas.

9

Desarrollo de una herramienta didáctica para valoración de Project Finance

2.3.1.2.2. Para los financiadores

Evita la concentración de riesgos en los promotores al pasar de un

riesgo de empresa a un riesgo de proyecto.

Permite el seguimiento en profundidad de la gestión del negocio.

2.3.2. Inconvenientes

Existe una evaluación múltiple de riesgos (ingeniería, de

mercado, financieros, etc.), necesitando para ello especialistas

altamente cualificados.

Al no existir un responsable único, el tiempo de diseño y

estructuración del proyecto suele ser largo.

El coste de financiación es directamente proporcional al nivel de

riesgo a asumir por parte de los financiadores.

La transparencia exigida frente a terceros implicados en el

proyecto puede generar, en algunos casos, situaciones de cierta

conflictividad.

Obliga a cubrir algunos riesgos extraordinarios mediante pólizas

de seguros u otras alternativas suficientes.

10

Desarrollo de una herramienta didáctica para valoración de Project Finance

2.4.

Ámbitos de aplicación

A lo largo de los años el modelo de financiación basado en una limitación del recurso contra los

accionistas (project finance) se ha ido implantando en diversos sectores.

Se muestra a continuación un gráfico que ilustra los sectores involucrados en la implantación de

project finance en relación a su evolución en el tiempo.

1990

1980

•Industria pesada

•Puentes, túneles,

aeropuertos

•Telecomunicaciones

•Parques temáticos

1970

•Oleoductos, minería,

•Autopistas, aviones,

barcos

•Centrales

eléctricas

•Refinerías de

petróleo

•Campos de gas

•Carreteras urbanas

con peaje

•Tratamiento de

aguas y basuras

•…

1960

•Petróleo, Gas

Figura 1.3 Sectores involucrados en la implantación de project finance

11

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 3

3. Estructura básica de un project finance:

partes intervinientes

3.1.

Fases de un proyecto financiado mediante project finance

Un proyecto que necesite ser financiado mediante project finance se puede dividir en tres etapas

claramente diferenciadas: fase previa, fase de construcción y fase de operación.

Figura 1.4 Flujos de caja en las etapas de un project finance

12

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.1.1. Fase previa

La motivación por la que surge un proyecto es muy diversa. Durante esta etapa, se estudia la

posibilidad de realizar el proyecto empleando diversas técnicas y cubriendo distintas etapas. Una vez

decidido se planifica en detalle el mismo.

La planificación del proyecto incluye, entre otros aspectos, la búsqueda de las mejores soluciones

técnicas, la búsqueda de los inversores y métodos de financiación, así como la anticipación de los posibles

contratiempos que puedan ocurrir. En el caso muy probable y común de que tras el estudio de viabilidad se

optase por no realizar el proyecto, el desembolso incurrido durante esta etapa se habría hecho a fondo

perdido.

3.1.2. Fase de construcción

Durante la fase de construcción se continúa incurriendo en flujos de caja negativos, existen mayores

riesgos e intervienen un mayor número de agentes. Es la etapa que tiene una estructura más compleja.

La construcción de la instalación “llave en mano” se adjudica a un único contratista. Este contratista

principal realizará parte de los trabajos, subcontratando a su vez otra gran parte de los mismos a terceras

subcontratas. La estructura se repite creando una red de subcontratas y englobando la totalidad de los

trabajos. La financiación de la estructura es igualmente complicada pudiendo existir de manera análoga a la

estructura de subcontrataciones una red de sindicaciones entre los distintos agentes financieros.

3.1.3. Fase de operación

En esta fase se obtienen los flujos de caja positivos que justifican los costes incurridos en las etapas

anteriores e incluyen el beneficio de los inversores. Existen costes de operación y mantenimiento durante el

periodo. Al final del mismo se incurre en los costes de desmantelamiento de las instalaciones, que

significarán unos últimos flujos de caja negativos que hay que considerar en todo momento.

3.2.

Esquema básico de un project finance

Se muestra en la figura un esquema de las partes intervinientes y cómo se relacionan

con la Sociedad Vehículo del proyecto (SVP).

13

Desarrollo de una herramienta didáctica para valoración de Project Finance

Figura 1.5 Esquema de participantes en un project finance

14

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.3.

Sociedad Vehículo del Proyecto (en adelante SVP)

Es la compañía que se constituye para llevar a cabo la ejecución y explotación del

proyecto, y, por tanto, será la deudora de la financiación y perceptora de los flujos de caja

a generar.

El riesgo financiero de los promotores queda reducido a su aportación en el capital de

la SVP, por lo que la única fuente de ingresos sobre la que recaerá la obligación de

repago de la deuda serán los activos de la SVP y su capacidad de generar flujos de caja.

Con estas premisas de partida se puede entender que la forma jurídica de una SVP es la de sociedad

anónima (siendo también posible utilizar la figura de Sociedad de Responsabilidad Limitada), que aunque

la ley exige que el 25% del capital social suscrito esté desembolsado, presenta algunas ventajas.

La propia naturaleza jurídica de la sociedad anónima limita el recurso de los terceros acreedores a los

ingresos y los activos de la propia sociedad. Éste es el principal motivo por el que la utilización de

Agrupaciones de Interés económico está descartada, ya que sus socios responden solidariamente de las

obligaciones de la sociedad, lo cual desvirtúa su razón de ser.

La estructura accionarial y los pactos entre accionistas con las entidades financieras marcarán las

pautas de las decisiones de la sociedad.

Se evita la consolidación contable de la SVP.

3.4.

Socios promotores del proyecto

En el accionariado de una SVP pueden participar como socios todas aquellas personas, físicas o

jurídicas, que vayan a estar involucradas de forma directa en el proyecto y que, por tanto, tengan un interés

claro en la evolución del mismo.

Es importante tener claro a la hora de buscar socios para desarrollar un proyecto que cuanto mayor

sea el número mayor será la dificultad para aunar criterios y objetivos, los cuales deberán estar claramente

definidos antes de iniciar el proyecto.

15

Desarrollo de una herramienta didáctica para valoración de Project Finance

Figura 1.6 Ilustración de socios promotores del proyecto

3.4.1. Socios industriales

Aportan el capital y el know-how. Son los verdaderos promotores

del proyecto.

Son expertos en el sector en cuestión y generalmente tienen

experiencia previa en proyectos similares.

Tienen vocación de permanencia en el proyecto una vez que éste

se haya hecho realidad.

Un mismo proyecto puede tener más de un socio industrial.

3.4.2. Socios financieros

Son sociedades con experiencia en este tipo de actividades.

Tienen una cualidad técnica avanzada y son financieramente

sofisticados.

Buscan rentabilidad a largo plazo.

16

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.4.3. Otros socios interesados

Para ellos la inversión en el proyecto no es el objetivo prioritario

y, por tanto, no suelen ser los únicos inversores.

No siempre existe este tipo de socio y su presencia no es

imprescindible para llevar a cabo el proyecto.

3.5.

En este grupo cabe destacar:

Proveedores de equipos industriales.

Empresas constructoras.

Proveedores de materias primas.

Cliente final del proyecto.

Los aseguradores

Su objetivo es limitar al máximo los riesgos a asumir por promotores y entidades

financieras. También son los responsables de determinar cuáles son los mecanismos de

cobertura para los posibles riesgos detectados, tanto durante el periodo de construcción,

como en el de explotación del proyecto. Determinarán cuál es, desde su punto de vista, el

capital mínimo a asegurar en función del importe del potencial de siniestro.

Los principales riesgos a aseguran son:

Riesgo de construcción.

Responsabilidad civil.

Lucro cesante.

Reparaciones, sustituciones, etc.

Fuerza mayor.

17

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.6.

Los asesores externos

Su función es acotar y definir los riesgos del proyecto, estructurar

la operación a financiar, tratando de facilitar el trabajo de los

inversores y financiadores.

3.6.1. Asesores jurídicos.

Toda operación del project finance requiere de la opinión legal de

una firma de reconocido prestigio que asesore sobre los aspectos

legales, fiscales y el marco legislativo que afecte al proyecto.

3.6.2. Asesor de ingeniería

Debe ser un consultor independiente para poder valorar la

viabilidad técnica del proyecto, su nivel de rendimiento esperado

y los riesgos previsibles de la explotación.

Valorará la idoneidad de la tecnología a utilizar dentro de los

parámetros de inversión, los costes operativos y las proyecciones

esperada

18

Desarrollo de una herramienta didáctica para valoración de Project Finance

Figura 1.7 Ilustración obra de ingeniería de un puente

3.6.3. Asesor medioambiental

Analiza la repercusión social del proyecto y su impacto

ambiental. Plantea alternativas a los problemas que aparezcan,

determinando y evaluando los riesgos.

El término “ambiental” se refiere a los distintos usos del suelo, al

ruido (contaminación acústica), a la calidad del aire y de las

aguas, tanto marinas como subterráneas.

3.6.4. Asesor financiero

Es la primera decisión a tomar por el Grupo Promotor. Debe ser

contratado desde el inicio (incluso antes de la petición de ofertas

a contratistas).

La contratación ha de hacerse mediante licitación, fijando

condiciones mínimas sobre la estructura financiera y el precio.

19

Desarrollo de una herramienta didáctica para valoración de Project Finance

La mayor ventaja que añade al proyecto reside en la

independencia y neutralidad que aporta en las relaciones entre las

entidades financieras y el Grupo Promotor.

El mayor inconveniente es su coste. Su repercusión en el

Proyecto hace que el volumen óptimo del mismo deba ser, como

mínimo, de 90.000 euros, aunque no se descarten de principio

proyectos de menor cuantía.

Estudia la rentabilidad del Proyecto.

Planifica y coordina la ejecución de informes independientes.

Identifica y evalúa los riesgos económicos y financieros del

Proyecto, asesorando sobre la participación de las diferentes

entidades intervinientes en la cobertura de dichos riesgos.

Prepara el Information Memorandum.

Es el responsable de conseguir la entidad financiera que asegure

la financiación y de llevar a cabo, si fuese preciso, el proceso de

sindicación.

3.7.

Las fuentes de financiación

Todo proyecto, en función de sus características particulares, habrá de elegir, tras un

estudio pormenorizado, entre los distintos productos financieros que en ese momento

estén disponibles en el mercado y escoger lo que mejor se adapte a sus necesidades. A

pesar de las diferencias que puedan existir entre las distintas posibilidades de

financiación, algunas características son comunes a todas ellas.

20

Desarrollo de una herramienta didáctica para valoración de Project Finance

Viabilidad. Un proyecto, para ser viable debe ser capaz de generar la rentabilidad

esperada por sus accionistas, después de cubrir las necesidades operativas y financieras

del proyecto.

Importe. El montante de la financiación es proporcional al volumen y la seguridad de

generar los flujos de ingreso esperados.

Plazo. El plazo es proporcional a la duración de los flujos predecibles. Es difícil

encontrar financiación a un plazo superior al de la estimación real de ingresos a generar

por el proyecto.

Apalancamiento financiero. Cuanto mayor sea el apalancamiento financiero, una vez

repagada la deuda, mayor será la rentabilidad de los recursos propios.

Todo apalancamiento tiene como limitación el coste de la financiación y las

condiciones de las entidades financieras.

Entre los productos financieros disponibles cabe destacar como los más habituales:

Crédito bancario a largo plazo, con amortizaciones parciales del

principal.

Emisiones de obligaciones, con o sin amortizaciones anticipadas.

En un solo tramo o distribuidos según plazos y riesgos.

Deuda subordinada.

Deuda vía leasing para determinados activos.

También se puede optar por fuentes de financiación alternativas, como pueden ser:

Agencias internacionales que favorezcan cierto tipo de proyectos.

21

Desarrollo de una herramienta didáctica para valoración de Project Finance

Ayudas provenientes de entidades locales o comunitarias, tanto

por subvenciones directas como por reducciones de tipo de

interés.

A continuación se detalla un pequeño cuadro-resumen de la estructura básica de

financiación de un proyecto. Es importante tener en cuenta que cada caso concreto tendrá

una estructura personalizada.

Figura 1.8 Estructura de financiación de un project finance

22

Desarrollo de una herramienta didáctica para valoración de Project Finance

3.8.

Intervinientes en cada fase de un project finance

Se muestra a continuación un diagrama que explica de qué forma se relacionan las

partes intervinientes en cada fase con la SVP.

Figura 1.9 Diagrama funcional de un project finance

23

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 4

4. Estudio de la viabilidad de un project

finance

4.1.

Consideraciones básicas

Aspectos a tener en cuenta a la hora de realizar un estudio de viabilidad:

1. Disponibilidad y coste de los servicios necesarios para el desarrollo

del proyecto.

2. Acceso a materias primas nacionales y/o de importación.

3. Existencia y facilidad de acceso a los potenciales mercados del

producto.

4. Acceso a tecnología, equipos y personal cualificado para el desarrollo

del proyecto.

5. Disponibilidad de las licencias oficiales y permisos necesarios para el

desarrollo de la actividad.

6. Proyecciones objetivas y realistas de ingresos y costes en función de

los tipos de interés, los tipos de cambio, la inflación, los impuestos a

pagar, los posibles retrasos y otras contingencias.

7. Estudio de potenciales valores añadidos al proyecto.

8. Análisis del impacto medioambiental que producirá el proyecto y el

necesario cumplimiento con la normativa vigente en esta materia.

9. El coste de construcción, adquisición de terrenos, obra civil, etc.

10. Disponibilidad de seguros por riesgos del proyecto y posible

cobertura de riesgo-país.

11. Si el titular del proyecto es distinto al usuario final deberán de existir

contratos que aseguren un mínimo de actividad para hacer frente al

pago de la deuda.

12. Es necesario comprobar la existencia de posibles restricciones:

a. Por parte de los deudores o promotores:

24

Desarrollo de una herramienta didáctica para valoración de Project Finance

i. Acuerdos entre partes que afecten al proyecto.

ii. Convenios

o

pactos

restrictivos

acordados

en

financiaciones anteriores directamente o a través de

sus compañías filiales o incluso, en su caso, firmadas

por los promotores.

iii. Restricciones establecidas a la hora de la creación de

una Joint-Venture entre sus socios o con las

autoridades correspondientes.

iv. Compromisos

previamente

adquiridos

que

son

incompatibles con las garantías exigidas por los

prestatarios.

b. Por parte de los prestatarios:

i. Algunas

instituciones

prospección

inicial

financiación

del

financieras,

podrían

que

participar

proyecto,

pueden

en

una

en

la

tener

posteriormente problemas para participar en la

estructura de financiación establecida, bien por la

calidad del riesgo, bien por la imposibilidad de

mantener importantes volúmenes de riesgo en cartera.

ii. En

algunos

sectores

el

Estado

restringe

la

participación extranjera, por lo que no será posible la

participación de bancos extranjeros.

iii. Políticas

internas

sobre

control

de

riesgos

corporativos, sectoriales, etc.

iv. La relación banco-cliente puede traer consigo algunas

obligaciones que el banco no esté en disposición de

asumir.

A la hora de analizar la cuenta de resultados de un proyecto se debe valorar cuales

son las principales características de las variables que inciden en él y en qué medida su

25

Desarrollo de una herramienta didáctica para valoración de Project Finance

comportamiento puede alterar la evolución de los ingresos y gastos previstos. Este

análisis es conocido como análisis de sensibilidad.

Ingresos. Se debe determinar el carácter de los mismos: no tienen igual

consideración unos ingresos de carácter estacional que otros de carácter cíclico, estable o

con gran potencial de crecimiento.

Gastos. Se separan claramente los gastos variables, o aquéllos cuya evolución está

directamente relacionada con el desarrollo del negocio, de los gastos fijos, en los que es

de vital importancia valorar la posibilidad de que sean superiores a los previstos.

Para valorar los flujos de caja que el proyecto va a generar, lo primero que se debe

definir es el criterio de cómputo de dichos ingresos, es decir, si el criterio a seguir es el

denominado contable o de devengo (si se computan los ingresos y los gastos cuando se

generan), o bien si se sigue el criterio de caja (se computarán los ingresos y los pagos en

el momento efectivo de su cobro o abono).

A la hora de considerar los flujos de caja podemos tomar en consideración tres

flujos básicos, el flujo de caja libre (FCL), el flujo de caja disponible para el accionista

(FCDA) y el flujo de caja para la deuda (FCD), cumpliéndose:

FCL = FCDA + FCD

Flujo de caja libre (FCL)

El flujo de caja libre se puede definir como el saldo disponible para remunerar a los

financiadores de la compañía (accionistas y prestamistas) después de descontar el flujo de

caja generado la parte destinada a hacer frente al pago de las inversiones (activos fijos de

explotación y circulante no financiero).

26

Desarrollo de una herramienta didáctica para valoración de Project Finance

Figura 1.10 Cuadro resumen de flujo de caja libre

Es importante tener en cuenta que el FCL es el rendimiento que la empresa obtiene de

la explotación del negocio, con independencia de la forma de financiarlo.

Flujo de caja disponible para el accionista (FCDA)

El FCDA se define como el flujo resultante de deducir del FCL el importe de las

cargas financieras y devoluciones del principal.

Si la deuda fuese nula, el FCL sería igual al FCDA. Es por esta razón que el FCDA

influye en la estructura de financiación que se ha elegido en cada periodo.

No se debe confundir el FCDA con el dividendo repartido a los accionistas; el FCDA

es el máximo dividendo legalmente disponible que se puede repartir. Si el FCDA es

positivo, se puede destinar a reparto de dividendos, a recomprar acciones o a reducir el

nominal de las mismas, a la reinversión del proyecto o a la dotación de cuentas de

reserva.

27

Desarrollo de una herramienta didáctica para valoración de Project Finance

Figura 1.11 Cuadro resumen de flujo de caja disponible para los accionistas

Flujo de caja para la deuda (FCD)

El FCD se define como el flujo de caja generado que se destina a retribuir a los

prestamistas por la financiación recibida.

Al actualizar el FCD en función del coste de la deuda se obtiene el valor del mercado

de la misma.

Figura 1.12 Cuadro resumen de flujo de caja para la deuda

28

Desarrollo de una herramienta didáctica para valoración de Project Finance

4.2.

Parámetros principales de medición de rentabilidad

4.2.1. Valor Actual neto (VAN)

Se define VAN como la actualización a valor presente de los futuros flujos que va a

generar el proyecto, tanto positivos como negativos, descontados a un cierto tipo de

interés cierto.

Siendo:

C = Valor de cada uno de los flujos

r = Rendimiento (tipo de interés)

n = Número de años

Un proyecto suele tener una duración superior a un año, por ello se utiliza en cada

periodo la rentabilidad correspondiente al mismo.

Conclusiones del análisis del VAN:

Sólo son rentables aquellos proyectos con un VAN superior a

cero (VAN > 0).

A la hora de elegir entre dos proyectos se escoge aquel con un

VAN superior.

29

Desarrollo de una herramienta didáctica para valoración de Project Finance

4.2.2. Tasa interna de retorno (TIR)

La TIR es la tasa de descuento (tipo de interés) que iguala el VAN a cero. Se calcula

mediante aproximación, sustituyendo progresivamente la tasa de interés en la fórmula del

VAN, hasta que el valor de éste sea cero.

Como regla general todos los proyectos cuya TIR sea inferior al coste de capital son

descartables.

Esta medida del rendimiento TIR de una inversión es útil en caso de caso de querer

comparar proyectos semejantes con niveles de riesgo operativo y estructuras de

financiación semejantes.

Aunque se suele utilizar como medida de rendimiento de una inversión, presenta

varias limitaciones que es preciso tener en cuenta al utilizar este análisis:

1. No es fiable a la hora de determinar entre proyectos excluyentes, un

proyecto con TIR superior a otro no necesariamente es mejor.

2. Puede darse el caso de no existir solución o que ésta sea absurda dado

que el tipo de interés resultante se aleje de los tipos de interés de

mercado.

3. Si los flujos de caja son de distinto signo puede haber tantas soluciones

como cambios de signo existan ( regla de los signos de Descartes).

4.2.3. Plazo de recuperación de una inversión (Payback)

El Payback se define como la suma de flujos generados por el proyecto que iguala la

inversión inicial.

Como regla general un proyecto es rechazable si su Payback es superior a un plazo

determinado. Generalmente este plazo se establece para la devolución de los capitales

ajenos invertidos en el proyecto (amortización de la deuda).

30

Desarrollo de una herramienta didáctica para valoración de Project Finance

No se trata de un análisis recomendable como único criterio, ya que ignora los flujos

generados con posterioridad al plazo establecido.

4.2.4. Conclusiones

De entre los distintos instrumentos que se suelen utilizar para valorar la bondad de un

proyecto el más completo es el análisis del valor actual neto (VAN), ya que:

Es el único que incorpora adecuadamente el concepto de riesgo.

Permite comparar la rentabilidad de un proyecto con cualquier

otra inversión alternativa y no únicamente con otro proyecto.

Permite hacer los cálculos utilizando diversas tasas de interés de

descuento para los distintos flujos de caja generados (cuando así

lo requiera el proyecto).

4.3.

Coste de capital

En este apartado se trata de establecer cuál es el tipo de interés a aplicar más correcto

y en base a qué criterios se determina.

El tipo de interés aplicable se define como el coste de capital o coste de oportunidad

frente a otras alternativas con un riesgo equivalente, teniendo en cuenta el valor del

dinero en el tiempo, la inflación y el riesgo inherente a dicho proyecto.

El coste de capital esta referenciado al endeudamiento financiero y del coste de las

distintas fuentes de financiación (recursos propios y ajenos). Es difícil de valorar el coste

de recursos propios por el elevado componente subjetivo.

El cálculo del coste de capital se realiza según la siguiente fórmula:

31

Desarrollo de una herramienta didáctica para valoración de Project Finance

Siendo:

CRP: El coste de los recursos propios.

CRA: El coste medio ponderado de los recursos ajenos obtenidos de los distintos

proveedores.

VMN: El valor de mercado del negocio.

VMD: El valor de mercado de la deuda asumida por el proyecto, descontado el

efecto fiscal.

Para su análisis, el mecanismo más utilizado es el Capital Asset Pricing Model

(CAMP), descrito en 1952 por William Sharpe como el exceso de rentabilidad que un

inversor espera obtener de una inversión con riesgo sobre la rentabilidad obtenida de

invertir en deuda del Estado (sin riesgo).

Al exceso de rentabilidad esperada se le denomina prima de riesgo.

A mayor riesgo mayor rentabilidad.

Para calcular la prima del riesgo se tendrá en cuenta el denominado riesgo

sistemático, o aquél derivado de cada sector en el que se encuentra el proyecto. Los

riesgos no sistemáticos, es decir, intrínsecos a cada negocio, no se valoran en la prima del

riesgo, por lo que únicamente se verán reflejados en los flujos de caja.

CAMP será el resultado de añadir a la rentabilidad de la inversión sin riesgo una

prima adicional derivada del riesgo de la inversión.

32

Desarrollo de una herramienta didáctica para valoración de Project Finance

Siendo:

TLR: Rentabilidad de la deuda pública (tasa libre de riesgo).

PR: Prima de riesgo.

β : (coeficiente beta): mide la volatilidad de una inversión respecto a la del

mercado (la β del mercado es igual a 1). Así pues, si la inversión tiene Β= 0,9,

quiere decir que si el mercado sube un 10%, nuestra inversión subirá un 9%.

Por tanto, a mayor β de un valor mayor será el riesgo.

4.3.1. El coste de capital en proyectos internacionales

El coste de capital debe representar el riesgo del país, asumiendo como tasa libre de

riesgo (TLR) la deuda del país y como prima del riesgo la correspondiente al mercado de

valores local.

Si el proyecto se va a desarrollar en países que están fuera de los circuitos

internacionales de financiación o bien sus mercados de valores están poco desarrollados,

nos encontramos ante la dificultad de determinar la tasa libre de riesgo (TLR). En este

caso es conveniente acudir a medias de países próximos y con un grado semejante de

desarrollo.

4.4.

Apalancamiento

Se define el apalancamiento de un proyecto de inversión como la combinación entre

recursos propios y la deuda a largo plazo con la que se financia.

Siendo:

FP: Fondos propios.

33

Desarrollo de una herramienta didáctica para valoración de Project Finance

FA: Fondos ajenos.

Cuando la rentabilidad de los activos de la compañía es superior al interés de las

deudas, un mayor apalancamiento aumenta la rentabilidad de los recursos propios.

El grado de apalancamiento incide directamente sobre el rendimiento de los recursos

propios (beneficio por acción), pero no lo hace en el valor del proyecto.

En principio parece que cuanto mayor sea el apalancamiento mejores serán los

resultados obtenidos por los accionistas, sin embargo también se tiene en cuenta que un

endeudamiento descomedido incrementa el riesgo de insolvencia de la compañía, lo que

llevará consigo unos costes (costes de bancarrota) y se incrementará el coste de

financiación por el aumento de riesgo que los acreedores perciben.

4.4.1. Apalancamiento Operativo

Se deriva de la existencia en la empresa de costos fijos de operación, que no

dependen de la actividad. De esta forma, un aumento de ventas supone un incremento de

los costes variables, pero no de los costes fijos, por lo que el crecimiento de los costes

totales es menor que el de los ingresos, con lo que el beneficio aumenta de forma mucho

mayor a como lo haría si no existiese el apalancamiento (por ser todos los costos

variables).

El apalancamiento operativo suele determinarse a partir de la división entre la tasa de

crecimiento del beneficio y la tasa de crecimiento de las ventas.

El apalancamiento operativo se refiere a las herramientas que la empresa utiliza para

producir y vender, esas herramientas son las maquinarias, las personas y la tecnología.

Las maquinarias y las personas están relacionadas con las ventas, si hay esfuerzo de

marketing y demanda entonces se contrata más personal y se compra mayor tecnología o

maquinaria para producir y satisfacer las demandas del mercado.

Cuando no existe apalancamiento, se dice que la empresa posee capital inmovilizado,

eso quiere decir, activos que no producen dinero.

34

Desarrollo de una herramienta didáctica para valoración de Project Finance

4.4.2. Apalancamiento financiero

Se deriva de utilizar endeudamiento para financiar una inversión. Esta deuda genera

un coste financiero (intereses), pero si la inversión genera un ingreso mayor a los

intereses a pagar, el excedente pasa a aumentar el beneficio de la empresa.

Un ejemplo de la utilidad de este concepto se ha encontrado en la especulación

experimentada por el mercado de la vivienda. Los inversores adquieren una vivienda,

pagan una pequeña parte y el resto lo financian a intereses muy bajos (en torno al 4%

anual). Al cabo de pocos meses, la vivienda se ha revalorizado enormemente.

Por ejemplo, se adquiere una vivienda por 100.000 euros, se pagan 20.000 euros y los

80.000 restantes se financian mediante hipoteca. Al año, se vende la vivienda en 150.000

euros y se devuelve la hipoteca, pagando de intereses 3.000 euros. Si se hubiese

adquirido la vivienda exclusivamente con fondos propios, la rentabilidad hubiera sido del

50% -se obtienen 50.000 euros de beneficio- (incremento del valor del activo), pero al

financiar 80.000 euros, a los 20.000 aportados se le obtienen 47.000 euros (150.000 80.000 - 3.000 - 20.000) de beneficio, es decir, una rentabilidad de más del 200%. Y

quedan otros 80.000 euros para otras inversiones.

Igual ocurre con la empresa: al no financiarse toda la inversión con fondos propios, el

beneficio que se recibe en función de lo invertido es mayor (siempre que el activo genere

más ingresos que el coste de los intereses), y por lo tanto la rentabilidad también. A

cambio, existe un coste mayor en la operación (el tipo de interés), que incrementa el

riesgo de que finalmente haya beneficio. Además, al aumentar el endeudamiento, hay

mayor riesgo de insolvencia. Por último, aumenta la incertidumbre, pues no se conoce

realmente la futura evolución de las rentas generadas por los activos.

35

Desarrollo de una herramienta didáctica para valoración de Project Finance

En su expresión matemática, el apalancamiento financiero relaciona la rentabilidad de

la inversión (ROI, o rentabilidad económica) con la rentabilidad de los recursos propios

(ROE o rentabilidad financiera), y puede aproximarse desde un punto de vista aditivo y

desde un punto de vista multiplicativo:

ROE = ROI x L

4.5.

ROE = ROI + L

Claves fiscales a considerar

Es importante analizar todos los aspectos fiscales para alcanzar la optimización de los

beneficios en la SVP.

4.5.1. Aspectos fiscales a considerar por la SVP

Impuesto sobre Transmisiones Patrimoniales y Actos jurídicos

Documentados.

Costes de constitución y de ampliación de capital.

Costes de financiación.

Impuesto de sociedades:

Tratamiento de las inversiones: activación o no de intereses

y diferencias de cambio.

Determinación de la base imponible: Tratamiento fiscal de

las

amortizaciones

y

subvenciones,

normas

sobre

capitalización y valoración de activos y gastos financieros.

Tratamiento de las pérdidas contables: se tienen en cuenta

supuestos especiales, así como las empresas de nueva

creación. El plazo de compensación es de siete años.

Tratamiento de las deducciones por inversiones: Se tiene en

cuenta la modalidad (Investigación, medio ambiente, etc.),

36

Desarrollo de una herramienta didáctica para valoración de Project Finance

las empresas de nueva creación y el periodo de

funcionamiento.

4.5.2. Aspectos fiscales a considerar por los accionistas de la SVP

Previsión por depreciación de valores: incidencia artículo 19.6 de

la Ley 43/95.

Incidencia de participaciones.

Incidencia de la consolidación fiscal.

Retribución al capital:

Reducción por doble imposición de dividendos: nacional e

internacional.

4.5.3. Aspectos fiscales a considerar por los prestamistas de la SVP

Eliminación de los costes financieros por retenciones.

Incidencia de la consolidación de la inversión con rendimiento

implícito o explícito.

Consideración de las rentas obtenidas por no residentes.

37

Desarrollo de una herramienta didáctica para valoración de Project Finance

Capítulo 5

5. Riesgos

En project finance es fundamental la evaluación de todos los riesgos en cada una de

las fases del proyecto. Un buen análisis de riesgos impide que puedan surgir imprevistos

y que, por tanto, no dispongan de la cobertura necesaria.

5.1.

Conceptos básicos

En un

project finance, los financiadores asumen mayores riesgos que en la

financiación tradicional, por ello el enfoque es diferente, ya que exige que el proyecto sea

susceptible de generar recursos suficientes para

amortizar la deuda y ofrecer

rentabilidad.

Figura 1.13 Esquema de posibles financiadores o aseguradores del riesgo en un project finance

38

Desarrollo de una herramienta didáctica para valoración de Project Finance

El estudio del riesgo asociado con un proyecto es complejo, siendo común el que sea

necesario estudiar más de 100 factores distintos de riesgo. Cada factor de riesgo puede

ser causa de un riesgo (o varios) en mayor o menor medida y cada riesgo pueden tener

diversos impactos en el desarrollo del proyecto.

Como se explica en la figura 1.14, el primer paso en la gestión del riesgo consiste en

identificar los riesgos y sus causas. Esto se puede realizar mediante una matriz de riesgos.

Una vez realizado, se está en disposición de actuar sobre las distintas causas de los

riesgos de la manera más oportuna empleando las herramientas adecuadas en cada caso.

El objetivo es que cada riesgo esté claramente asignado y asumido por alguno de los

agentes participantes en el proyecto, de la manera más eficaz.

Figura 1.14 Cuadro resumen de la identificación de riesgos

Como aproximación al concepto se va a simplificar el análisis considerando un

hipotético proyecto en el que se construyan unas instalaciones durante un plazo definido.

Una vez construidas las instalaciones éstas tendrán un coste de operación asociado,

consumirán una materia prima y generará unos ingresos mediante la venta de un producto

único a un único cliente de manera constante.

39

Desarrollo de una herramienta didáctica para valoración de Project Finance

En la figura 1.15 se observan los flujos de caja asociados con el proyecto descrito.

Figura 1.15 Flujos de caja de un proyecto financiado con project finance

En el ejemplo anterior se pueden agrupar los riesgos en tres grupos: construcción,

operación y comercialización, que se explican con más detenimiento a continuación.

5.2.

Riesgos de construcción

Durante la construcción existen multitud de riesgos siendo relevantes aquellos que

tienen un impacto en el plazo o en el coste de las instalaciones. El impacto en plazo

implica un retraso en el comienzo de la generación de los flujos de caja positivos, y por

tanto un retraso en la devolución del préstamo: un aumento de los costes financieros.

Los costes asociados con los impactos deberán ser asumidos por alguno de los

integrantes del proyecto en función del factor que haya provocado el riesgo. Si el retraso

o el extra-coste han sido motivados por errores en el diseño o en la planificación del