" EL MERCADO DE DINERO Y CAPITALES DE MÉXICO Leopoldo

Anuncio

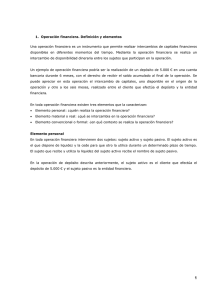

" EL MERCADO DE DINERO Y CAPITALES DE MÉXICO Leopoldo SoMs M. y Dwight S. Biatheis (México) JEste trabajo descrií)e el mercado financiero mexicano y la forma en que evolucionó en el periodo 1940-1960. Se incluyen algunos comentarios que pretenden explicar los cambios más importantes. Principia con algunas consideraciones sobre la inversión y el mercado financiero^ siguen secciones que examinan los instriimentos de captación de fondos y de .otorgamiento de préstamos, las operaciones del mercado de valores, la tasa de interés y las instituciones de crédito. LA INVERSIóN Y EL DESARROLLO DEL MEMCáDO Importancia del mercado finanmero. Un criterio para medir la influencia del desarrollo del sistema financieTO de un pais en su desarioUo económico general se obtiene en la forma en que estimula la fcrmación de ahorros y facilita el proceso de formación de capital; después de todo el desarrollo económico reviste como uno de sus elementos más importantes a la inversión. Ya qoe tarde o temprano se encontrarán rendimientos marginales decrecientes al capital^ es necesario que se eleve la proporción que los ahorros significan del producto total, para así mantener o acelerar la tasa de crecimiento del producto nacional. El sistema financiero opera de manera eficiente en la medida en que facilite y estimule ese proceso. Es también posible apreciar la eficiencia operativa del mercado financiero por su cooperación al mantenimiento de estabilidad económica: de ingresos, de precios y de balanza de pagos. Por ejemplo, aumentos de la liquidez y descensos concomitantes de la tasa de interés en épocas de crisis ayudarán, a aliviar la oscilación cíclica; otro tanto (en sentido opuesto) puede esperarse en épocas de inflación. No existe una forma de estimación directa que indique si el crecimiento de los recursos financieros que manejan las instituciones financieras son una cansa que promueve el desarrollo de la producción de bienes y servicios^ o si por el contrario, es el incremento del producto el que induce la evolución del sistema financiero; o si más bien, proceden en forma complementaria. En cualquier forma, en México se observa el hecho que la tasa de crecimiento de los recursos captados en el mercado financiero supera .a la correspondiente al incremento del ahorro, indicándonos que en el peor de los casos el mecanismo financiero evoluciona en forma tal que no constituye un factor limitativo al proceso de desarrollo económico. Es más, el ahorro financiero es una proporción cada vez mayor del ahorro total. 578 EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 579 El mercado financiero interviene ee el proceso de crecimiento económico en otras formas también, poniendo en contacto a ahorradores e inversionistas en un mercado integrado facilita una asignación eficiente de los recursos productivos, de hecho más eficiente de lo que podía esperarse en su ausencia donde coincidirían en la misma unidad económica las decisiones de ahorro e inversión, manteniéndose disparidades enormes en la prodnctividad de los factores productivos utilizados. ■ El crecimiento del mercado financiero refleja la expansión de la economía monetaria y de mercado como parte de la actividad económica total. La existencia de un mercado financiero amplio y bien integrado, implica floidez en las transacciones económicas, mayor movilidad de los recursos productivos y de activos de todo orden tales como bienes de consumo y bienes producidos en periodos anteriores que^ mediante el apoyo del crédito, pueden ser demandados más fácilmente, y mejorar el bienestar de la comunidad. La oferta y demanda de recursos financieros incorpora a la disciplina del mercado una parte de los recorsos que se destina a la inversión; selecciona los usuarios de crédito para que ios fondos sean utilizados en las actividades y empresas de productividad más alta, es decir, las que pueden pagar la tasa de interés que rige en el mercado. Es así que la operación del sistema financiero conduce a un uso más eficiente de los recursos productivos y, en ese sentido, eleva la tasa de crecimiento del producto nacional. De ahí resulta la importancia de que el ahorro financiero represente nna proporción creciente del ahorro total. El comportamiento del sistema en los últimos dos decenios muestra que la inversión ascendió a una tasa soperior a la del producto nacional bruto, lo que significa un aumento en la proporción que el ahorro significa del producto nacional. A su vez^ el ahorro financiero ^ ha venido creciendo a una tasa superior a la de la inversión^ dando como resultado on aomento en la relación de recursos baocarios a inversión corriente. Caractensticas del mercado. El mercado de dinero y capitales en México presenta características (y su evolnción ha dado lugar a cambios estrnctufaíles) a las cuales debemos de dar una explicación satisfactoria. La característica dominante la constituye el alto grado de liquidez de los instrumentos que se negocian en el mercado; la mayor parte de la deuda interna consiste en medios de pago o sustitutos cercanos del dinero, cuasidineros. A su vezj la liquidez de los pasivos limita las ^ndiciones de concesión de crédito a los prestatarios, es notorio qoe los préstamos de corto plazo constituyen la mayor parte de las operaciones crediticias del sistema bancario, D^poés de la segunda Guerra Mundial empezó el ascenso de la tasa 2 Considerando a éste como el mtscmenlo ea los recarsc» que mancjsm c! sistema baBcario (eümin^ém las operaciones interbancaiias), eí matado de valores y las compañías privadas de seguros. 580 EL TRIMESTRE ECONÓMICO de interés^ que registra otro hecho de suma importancia en el comportamiento del mercado. El fenómeno se agudizó conforme la economía mexicana se fue acercando a una posición de estabilidad de precios. La tasa de interés en términos reales varió de ser prácticamente nula en los años de inflación aguda, a igualar a la tasa de interés en términos monetarios, fluctuando entre el 15 y el 18 % en operaciones de crédito a plazos de un año más o menos. Entre los instrumentos de captación de fondos el ascenso del rendimiento sólo ocurrió en algunos casos, ampliándose los diferenciales entre las tasas de interés que se pagan en distintas partes del mercado. A lo largo de las dos décadas que aqoi se revisan (1940-1960) el ingreso per capita aumentó más de dos veces, y, sin embargo, la tendencia de la comunidad a poseer medios de pago no mostró alteración alguna en relación con el ingreso total —excepto por el periodo anormal de la segunda Guerra Mundial. En contraste con la experiencia de países con mayor desarrollo donde cambios eo el ingreso per capita aumentan la proporción que los medios de pago significan del ingreso nacional, en México mantienen una proporción constante. No conviene olvidar^ empero,, que estos agregados se miden en dimensiones distintas: el medio circulante corresponde a una existencia o inventario de recursos a una fecha dada; en cambio, el ingreso expresa una corriente en un periodo de tiempo. En los años comprendidos entre 1940 y 1960 la estroctura de las instituciones del sistema financiero sufrió una transformación radical En la primera década, 1940-1950, fue notable el incremento en las operaciones de la banca comercial^ la que mantuvo la posición dominante que tenía desde tiempo atrás, en cambio, en el decenio 1950-1960^ principalmente en su segunda mitad, fueron los intermediarios que no operan con medios de pago, especialmente las sociedades financieras^ quienes registraron un desarrollo a todas luces espectacular. Alzas de precios y dos devaluaciones del peso dejaron su marca en los hábitos financieros de ahorradores e inversores^ que se manifiestan en la liquidez irrestricta de la deuda interna^ la preferencia de usar instrumentos de renta fija; las altas tasas de interés y la inclinación a denominar la deuda en dólares. Los CíSTRUMENTOS DE F1NA.NCIAMIENTO En forma paralela al cambio institucional se modificó la importancia de los distintos instromentos utilizados en el mercado. Los bancos comerciales operan preferentemente con depósitos a la vista y cuentas de ahorro entre sus obligaciones^ y los descuentos entre los instrumentos de crédito; que fueron las operaciones dominantes en la década iniciada en 1940. Con el desarrollo vigoroso de los bancos no comerciales en el decenio 1950-1960^ se empezó a utilizar más ampliamente la obligación a plazo fijo (los prés- EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 581 tamos a particolares, los lx)nos financieros, la aceptación por cuenta de clientes), y por el lado de los activos los préstamos directos, los préstamos simples y en cuenta corriente, los créditos de liabilitación y avio y los refaccionarios. También cobraron auge operaciones de captación de fondos que no representan obligaciones directas de las instituciones de crédito, en las qoe éstas operan con un diferencial y otorgando su garantía (tales como el fideicomiso de inversión, la cédela hipotecaria, la captación por cuenta de clientes, etc.). Los instromentos de captación de fondos que son efectivos para captar recursos en el mercado interno se concentran en las instituciones privadas de crédito, salvo contadas excepciones. Las cuentas de cheques las manejan, casi en su totalidad, instituciones privadas de crédito y otro tanto ocurre con los depósitos de ahorro.^ La mitad de las obligaciones a la vista y a plazo corresponde a instituciones privadas y el resto a bancos nacionales. Mientras las de los bancos oficiales son en moneda extranjera y tienen su origen principal en préstamos de instituciones de crédito del exterior; en cambio, las correspondientes a instituciones privadas son en su mayor parte captadas en el mercado interno y en moneda nacional. La característica principal de los instrumentos de captación de fondos en el mercado de dinero es su alto grado de liquidez y la preferencia por este tipo de deuda tiene su razón de ser en el bajo y creciente nivel de ingresos de la gran mayoría de la población, quien precisa de la satisfacción de necesidades aprem.iantes y^^ ante la perspectiva de ingresos superiores en el futuro^ mantiene respecto a su ingreso corriente una elevada propensión marginal a consumir. Sus ahorros corresponden con frecuencia a la formación de saldos para la compra de bienes de consumo- duraderos. Esos saldos se mantienen en activos que pueden ser utilizados fácilmente para ejercer gasto efectivo. Este factor fue reforzado por el largo periodo» inflacionario que se prolongó desde antes de 1940 hasta finales de la década de 1950-1960, en esa época la tenencia de bienes protegía contra los aumentos en los precios y explica la preferencia del público por mantener sus activos en formas altamente líquidas, disponibles para efectuar transacciones. Asimismo^ arroja un indicio sobre la renuencia de los empresarios, para financiar sus empresas mediante la colocación de acciones. El inversionista de recursos considerables y conocedor de las alternativas que el mercado presenta, se esfuerza en mantener sos recursos eo forma de dinero al mínimo necesario para atender necesidades de transacciones y liquidez a muy corto plazo, y canaliza el resto de sus activos a instrumentos de alta liquidez y rendimiento que protegen el valor real de su inversión frente a las pérdidas de poder adquisitivo del dinero, y le proporcionan una gran flexibilidad de operación. 2 La extensión de Js red ds sucursales de la banca comercial peiiait^ d aameato sostaiido de estas operadcmes. 582 EL TRIMESTRE ECONÓMICO La cantidad de medios de pago se ha mantenido como una proporción constante del ingreso nacional. Aquí se puede esbozar una explicación: debido a los altos niveles de la tasa de interés el costo de oportunidad de poseer saldos en medio circulante^ cuyo rendimiento es cerOj resulta muy alto. Si a esta consideración aunamos la influencia de ingresos y precios crecientes, se explica el heclio de que una proporción cada vez mayor de la deuda financiera se mantenga en cuasidineros. La devaluación de 1948 y especialmente la de 1954 estimularon el uso de depósitos, obligaciones y fideicomisos en moneda extranjera, instrumentos que por su naturaleza cubreo directamente del riesgo de pérdida en el poder adquisitivo ante variaciones en el tipo de cambio. Por eiemplo, la tasa de iincreniento de la cuenta de clieques en moneda extranjera (263 % aoual) entre 1948 y 1959^ superó a la correspondiente a moneda nacional (15.6 % anual), lo que trajo consigo un cambio en la proporción que la primera representa de la segunda, pasando del 11.1 % en 1948 al 19 % en 1959. Otro tanto ocurrió con las obligaciones a la vista y a plazo y con los fideicomisos de inversión, generalizándose esa costumbre en el mercado^ liasta que el Banco de México, para disuadir su uso, fue actuando sobre las distintas instituciones esterilizando totalmente el incremento en los recursos captados en esa especie. ha deuda, bancaria directa. Mientras en los últimos 20 años, el ingreso per capita de la población ha crecido rápidamente, 2.7 % anual de 1939 a 1961, la proporción que el medio circulante representa del ingreso nacional se ha mantenido casi constante (la K marshalliana). En cambio, las obligaciones totales del sistema bancario constantemente aumentan su relación con el misnio agregado. Pero ese incremento se identifica con instrumentos de alta liquidez, modificándose la estructura de la deuda con la importancia relativa mayor de los instiomentos de captación de fondos del mercado de dinero en relación a las obligpciones totales del sistema bancario y a las del mercado de capitales. A continuación se describe el comportamiento de los pasivos bancarios más importantes que se operan como una obligación directa de la institución con el cliente, con objeto de examinar los valores bancarios, emitidos al portador en su mayoría, en el apartado correspondiente al mercado de valores. I^ cuenta de cheques en moneda nacional y en moneda extranjera expeiimentó una evolución que corresponde en términos geaerales al propio crecimÍ€Bto del sistema financiero y al grado de desarrollo económico alcanzado por el país. En 1939 las cuentas de cheques representaban el 37 % del medio circulante y en 1961 su importancia relativa había aumentado al 54 % del mismo. La coenta de cheques ba ciecido a una tasa superior a la del ingreso nacional y a la de los billetes, peio con respecto a EL MERCADO DE DINERO ¥ CHÍTALES DE MÉXICO 583 las obligaciones totales del sistema bancario ha mantenido su importancia relativa entre 1940 y 1960, alrededor del 23 %, con una ligera tendencia a disminuir a partir de 1957. En términos generales las cuentas de cheques crecieron atendiendo principalmente a necesidades de transacción y de manera constante lian ido sustituyendo en esas funciones a los billetes^ conforme se lian extendido los servicios proporcionados por la banca comercial. Sin embargo, al observar la importancia ma3/or adquirida por la cuenta de cheques en moneda extranjera a partir de 1955, se aprecia la presencia de factores especulativos en este instrumento. Los depósitos de ahono ^tán dotados de alta liquidez^ y aunque su tasa de interés es de las más reducidas en el mercado, el desconocimiento de los pequeños ahorradores del espectro de posibilidades de inversión, así como el hecho de qoe las alternati\'as de inversión financiera fuera de la ciudad de México son bastante limitadas, constituyen un instrumento apropiado para movilizar ahorros internos de personas de ingresos medios, especialmente en el interior de la República, Los depósitos de ahorro ele^^aron su participación en el total de fondos prestables del mercado: en 1940 representaban un 4.9 % del total, en 1950 el 8.5 % y en 1959 el 15.1 %. Su ritmo de crecimiento en promedio fue muy acelerado en el periodo consideradOy así se observa que el total de los depósitos de ahorro crecieron 14.4 veces en el periodo 1940-1950, y 4.8 veces en 1950-1959, Si comparamos la velocidad media de crecimiento de los depósitos de ahorro con la del ingreso nacional tenemos que en el periodo 1940-1950 fue superior la de los primeros y en el periodo de 1950-1959 sendos renglones se ajostaron a ima misma tendencia. La liquidez de los depósitos de ahorro se basan, a pesar de las disposiciones legales que liniitan la posibilidad de retiro,, en medidas adoptadas en la práctica bancaria. A los cuentahabientes que necesitan retirar a la vista una cantidad superior a la que estipula la ley se les conceden préstamos prendarios con garantía en los depósitos y documentados con pagos. Es asi que los depósitos de ahorro se han convertido en perfectos sustitutos del dinero, excepto en lo que corresponde a servir de medios de cambio. Los depósitos de ahorro reditúan un interés del 4.5 % que aun cuando es bastante menor que el de otros pasivos bancarios^ es suficiente para atraer a cierto tipo de ahorradores, ya que el inconveniente de tener que hacer los retiros personalmente se atenúa con la amplia red de sucursales de los bancos de ahorro en toda la República que los hace fácilmente accesibles al depositante. La tasa de interés es regulada por la Comisión Nacional Bancaria; actualmente no puede ser mayor de 4.5 % en moneda nacional y de 3 % en moneda extranjera, capitalizables semestralmente. Desde el año de 1956 el limite máximo de un depósito individual es de 100 niil pesos. Manteniendo un diferencial en las tasas de loterés, según 5S4 EL TRIF^IESTRE ECONÓMICO la moneda en que se mantiene el depósito, las aotoridades trataron de disuadir el incremento de los depósitos en moneda extranjera. La tasa de interés que rinden estos depósitos probablemeBte no sería distinta en ausencia de la regolación, ya qoe como no existe depósito mínimo para abrir ona cuenta hay on gran número de cuentahabientes, lo que eleva el costo de su manejo a las instituciones de crédito. El rendimiento en moneda extranjera es inferior y el de moneda 'nacional ligeramente superior a la tasa de interés que pagan por los mismos depósitos las ínstitncíones de crédito de los Estados Unidos; eso los hace poco atractivos para el ahorrador de altos ingresos y con conocimiento de las distintas posibilidades que existeo en el mercado. Instrumentos de captación de fondos del conjunto de instituciones de crédito ^ (porcientos del total) 1940 1945 1950 i 955 i9JS 1960 Emitidos en pesos Billetes y monedas Cuenta de cheques Depósito de ahorro Obligaciones a la vista y a plazo Valores (bonos, acciones. etc.)2 Otros iOCLO 96.5 4L9 253 2.2 9.6 14.8 2.7 100,0 963 28.9 32.8 4.5 6.8 19.3 4.0 100.0 89.8 27.4 28.9 5.0 6.7 18.2 3.6 100 JJ 83.3 22.7 24.2 5.4 11.9 16.5 2.6 i 00.0 95.6 21.4 21.9 .14 10.6 14.2 2,1 100.0 76.0 18.4 21.2 5.4 15.6 13.5 1.9 Emitidos en moneda extnmjera Dqjósitos a la vista Depósitos a plazo Obligaciones a la vista y a plazo 3.S 2.6 0.1 0.8 3.7 1.8 0.1 L8 10.2 2.1 0.1 8.0 16.7 4.7 L9 10,1 24.4 6.4 2,2 15.8 24.0 Total 1.4 193 FüEIíTE: Informes anuales del Banco de México, S. A. 1 Eliminadas las operaciones interbancarias. 2 incluye una pequeña cantidad de valores emitidos en dólares por Nacional Finaodera, S. A. Las obligaciones a la vista y a plazo representan una variedad de formas de captación de fondos. Las más importantes son los préstamos de particulares (docomentados por la institución de crédito con pagarés a plazo fijo), la aceptación por cuenta de clientes (documentada con on pagaré a plazo fijo del usuario del rédito), los créditos interbancario.s internoSj en sus dos formas, de apoyo temporal y de canalización sistemática de recursos, y los créditos de instituciones de crédito del exterior. Las obligaciones son una forma importante de captación de fondos, las correspondientes a recursos internos son manejadas principalmente por las financieras privadas y los recorsos extemos por bancos oficiales (en su mayoría por Nacional Financiera). La captación de fondos internos adquirió importaBcia con el desarrollo de las sociedades financieras en el decenio iniciado EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 585 en 1950. En ese decenio las financieras otorgaron un financiamiento adicional de 10 614 millones de pesos, correspondiente al 52.7 % del total de crédito adicional concedido por toda la banca privada. Las financieras privadas captan más de 90 % del total de las obligaciones a la vista y a plazo de la banca privada, correspondiendo el saldo restante a los bancos de depósito, de ahorro y préstamo para la vivienda familiar, sociedades capitalizadoras y fiduciarias. La banca nacional obtuvo on financiamiento adicional a través de las mismas operaciones en el periodo de 1950-1959 de 5 020.1 millones de pesos, de los cuales el 63.8 % provino del mercado exterior (siendo los créditos de bancos extranjeros el 97 % de ese total) y el resto a lineas de crédito del Banco de México, Las instituciones nacionales de crédito hacen uso de recursos externos preferentemente, en ese periodo fueron las principales la Nacional Financiera (52.0 %), el Banco Nacional Hipotecario Urbano y de Obras Públicas (22.6 %) y el Banco Nacional de Crédito Agrícola (9.6 %). En la captación de ahorros en el mercado interno son los préstamos de empresas y particulares los instrumentos más importantes de canalización de fondos dentro de las obligaciones a la vista y a plazo (en el periodo 1950-1959 representaron el 59.1 % del financiamiento adicional recibido en esta forma) y constituyen el mecanismo más dinámico con que cuentan las financieras privadas para competir por fondos. Este instrumento adquirió gran importancia en la última década^ ya que se movió de 1.8 millones en 1950, todos de financieras privadas, a 3 347.2 millones para 1959. de los cuales el 98.7 % eran manejados por financieras. Estos documentos se contratan en moneda nacional y dólares a plazo fijo, a 3 y 6 meses principalmente^ pero a petición del cliente se liquidan con anticipación. U.sualmente reditúan alrededor del 9-12 % en moneda nacional y el 7-9 % en moneda extranjera. Con las aceptaciones por cuenta de clientes se captaron recursos adicionales por 790.4 millones de pesos en el periodo de 1950-1959, de los cuales el 72 % correspondieron a instituciones privadas. Dentro de la banca privada esta operación es casi exclusiva de las financieras que, eo el periodo señalado, colocaron aceptaciones por 529.1 millones, correspondiendo el resto, 38 millones de pesos, a los bancos de depósito. Las sociedades financieras cobran una comisión que oscila entre el 2.5 % y el 4 % en las aceptaciones; diferencial que probablemente es similar al que obtienen a través de las obligaciones directas con particulares y empresas, documentadas con pagarés a plazo. Su uso obedece, entre otras razones^ al limite máximo de responsabilidades directas e indirectas que establece la legislación bancaria respecto al capital. El rendimiento al tenedor y el plazo de la operación es igual al de los préstamos de particulares. Las obligaciones a la vista y a plazo de los bancos nacionales corres- 586 EL TUIMESTÜE ECOMOMICO pooden a préstamos de bancos del exterior principalmente y a créditos del Baoco de México implementando decisiones de política económica de ias. autoridades monetarias. Los créditos del exterior han veoido aumentando progresivamente confonne se han ampliado las instituciones internacionales de crédito y estancado las exportaciones mexicanas; los créditos del Banco de México, por el contrario, ante medidas monetarias más enérgicas para alcanzar estabilidad interna^ han venido perdiendo importancia. Los fideicomisos de inversión constituyen otro instrumento que se otiliza con bastante éxito para captar recursos en el mercado interno, se captan por los departamentos fiduciarios que^ a su vez, los pasan en su mayoría a sociedades financieras mediante el mecanismo de los créditos interbancarios. Las modalidades que adoptan los fideicomisos permiten clasificarlos en tres tipos distintos: de inversión^ de administración y de garantía. Los fideicomisos de inversión generalmente son los qoe se emplean para realizar transacciones con fondos prestables, mientras que los otros representan cesión de bienes. Los primeros operan principalmente como un depósito a plazo, con una tasa de interés alta para este tipo de instrumentos^ competitiva con las aceptaciones y los pagarés a particulares de las sociedades financieraSj pero sin sujeción al depósito legal y con ciertas características de seguridad que no ofrecen los depósitos en otras instituciones. Los fideicomisos en conjunto representaban en 1940 el 1.7 % del total de fondos prestables, el 4.2 % en 1950 y el 7.9 % en 1959. E! crecimien^ to de consideración se inició con posterioridad a la devaluación de 1954. El aumento de los fideicomisos totales foe en 1950-1954 de 11.1% anoal y de 3L7 % anual en 1954-1959. El uso de los fideicomisos se aceleró en moneda nacional y en extranjera debido a los efectos a corto plazo de la devaluación y^ al igual que aconteció con otros medios de captación de recursos, por los altos niveles de crecimiento del ingreso y del ahorro. Su auge coincide con el de las sociedades financieras, con el oso de instrumentos nominados en moneda extranjera y con el fuerte aumento en las tasas de encaje obligatorio a los bancos de depósito y ahorro de principios de 1955, qoe indujeron a las instituciones, individualmente, a canalizar fondos a instrumentos exentos del control del depósito legal para tratar de maximizai el rendimiento de la inversión por unidad de fondos captados. Esto se llevó a ^bo a través de departamentos fiduciarios de bancos de depósito que manejan más del 90 % del total de fideicomisos y que en su mayor parte se canalizan a sociedades financieras como créditos interbancarios. Los fideicomisos de inversión reditúan altas tasas de interés y se colocan con plazos cortos de vencimiento, además se permite, en la legislación bancaria^p un margen más amplio en la relación capital-pasivo (30 veces el capital y las ie$eTvB.s). EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 58? Los fondos captados en operaciones de fideicomiso que se canalizan a sociedades financieras se contabilizan como obligaciones con bancos del país y son los más importante de los créditos interbancarios; los cuales además adoptan formas tales como redescuentos de cartera (de financieras a bancos de depósito, preferentemente), líneas de crédito y inanteniínlento de depósitos. Los instrumentos de captación de fondos en el mero do de dinero tuvieron un crecimiento superior a aquellos del mercado de capitales; las obligaciones totales aumentaron a una tasa más rápida que la del ingreso nacional. El crédito bttncar'm. El desarrollo del sistema bancario al extender sus servicios a todos los ánibitos del país y adquirir una base más amplia para captar recursos de la comunidad, condup a aumentos considerables en el total de los préstamos concedidos. La participación del crédito en ténninos relativos al financiamiento total otorgado por el sistema bancario (crédito y tenencia de valores) aumentó en 10 % en el periodo 1950-1960. En cambio bajó el financiamiento por medio de valores en igual porcenta|e. La preferencia por la liquidez del ahorrador condiciona la liquidez de los pasivos de las instituciones e indirectamente los plazos de los créditos otorgados,, así^ ei sistema bancario canaliza la mayor parte de los fondos pr^tables a corto plazo^ motivando que en so mayor parte el crédito a mediano y largo plazo se reduzca al ahorro propio de las empresas y a préstamos de la banca nacional y operaciones de tipo hipotecario. Existeo razones para creer que las propias características de la estructura productiva facilitan que la deuda interna se maneje a plazos cortos. El factor trabajo es abundante, por ende poco costoso y se usa en forma intensa en los procesos de.producción. Las necesidades de financiamiento que así se generan se pueden realizar con créditos a corto plazo, haciendo posible que el factor escaso y caro, el equipo se financie a través del ahorro de las propias unidades prodnctivas. Las actividades comerciales no encuentran un impedimento en los veocimientos de las operaciones crediticias. El comercio satisface sus necesidades de fondos en el mercado de dinero donde existe un tipo de financiamiento natural para esta actividad, bien sea para el mantenimiento de inventarios o para ventas a plazos, en que poede recurrir al descuento de letras en bancos de depósito y sociedades financieras. En cambio, por razones de riesgo y costo de operación la agricultura tiene un acceso muy limitado al crédito bancario y sólo cubre una parte muy reducida de sus necesidades de capital de trabajo en el mercado de créditos. Eso incide en la capacidad del sector areola para adoptar cambios técnicos y elevar sus niveles de productividad. La forma de tenencia de la tierra convierte a un gran número de los empresarios agrícolas en 588 EL TRIMESTRE ECONÓMICO riesgos difíciles de garantizar, en comparación con otras posibilidad» de inversión. Los bancos nacionales siguiendo directivas de política económica y los bancos de depósito orillados a través del control selectivo del crédito (en este caso a la agricultura altamente comercializada del Noroeste) ^ son quienes operan este tipo de préstamos. La banca privada sólo concede en conjunto poco más del 10 % de su crédito total a las actividades agropecuarias. Las empresas industxiales que recurren ai crédito para obtener fondos de inversión en equipo fijo se ven forzadas a aceptar recursos documeBtados a corto plazOj ya que los intermediarios financieros canalizan la mayor parte de sus créditos en esos términos. Sin embargo, existen mecanismos que se utilizan para alargar los plazos de los créditos: el uso de líneas de crédito revolventes^ la renovación de documentos a so vencimiento^ que perniiten una mayor flexibilidad para adaptar las operaciones a las necesidades del prestatario. En el crédito a la industria han sido los bancos oficiales los que han aportado la mayor parte, especialmente Nacional Financiera. Los bancos privados conceden crédito a la industria en parte por presión del control selectivo del crédito del Banco de México, y con frecuencia a empresas ee las que mantienen intereses en forma de tenencia de acciones, este es el caso de algunas sociedades financieras. Las actividades industriales obtienen la mayor parte del crédito, 58 % del total de los créditos de la banca nacional y privada al finalizar 1962. hos instrumentos de crédito utilizados por el sistema bancaño ^ (porciento del total) Total Instrumentos de corto plazo Descuentos Directos Prenda ríos Simples y en cuenta corriente Habilitación y avío Instaíincntos de medio y largo plazo Refaccionarios Hipotecarios Otros ^ 1942 1945 1950 1955 i 958 100.0 86.6 33.7 16.5 23.9 6.0 6,5 100.0 75.9 28.1 24.8 10.9 63 5.8 100.0 71.7 22.6 18.5 9.4 9.4 11.8 100.0 74.6 18.2 23.3 5.6 12.8 14.7 100.0 72.3 17.5 26.2 4.8 9.7 14.1 13.4 3.0 7.9 2.5 24.1 6.8 13.2 4.1 28.3 15.4 7.7 5.2 25.4 9.7 4.4 11.3 14.6 3.1 1.0.0 FífsirrE; Boletín de Is, Goaiisíóri Nacional Bajscaria, e mfomies anuales de algunas institacáones de «édilo. 2 Exclays al Baaco de Méai^. 2 Pré.itamo con fideicomiso de garantía, présfaiaos coa garaatia de títulos de ^pífalización, préitamos en. fondos í»míin€3 de certificados. EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 589 Entre los instrumentos de crédito que se utilizan para otorgar fondos a corto plazo se cueotan preferentemente los descuentos, los créditos dilectos, los préstamos prendarios, los créditos simples y eii cuenta comente y los préstamos de habilitación o avio. A medio plazo se utilizan los préstamos refaccionarios (hasta cinco años), y a largo plazo los préstamos hipotecarios. En 1962, respectivamente significaron el 85.5 %, 113 % y 3.2 %, para institociones privadas y nacionales. Sin embargo, en el uso de los préstamos hipotecarios completan el mercado los créditos de las compañías de seguros y de los fondos de pensiones, así como la circolación de cédulas hipotecarias emitidas directamente por particulares y garantizadas y colocadas por bancos hipotecarios. EL MERCA.DO BE VA1,0££S Los instrumentos que se manejan en el mercado de valores son rígidos en sus condiciones^ especialmente en lo que corresponde a sus rendimientos, a eso es atribuible la menor importancia de los valores en el financiamiento total. Ante el aumento de precios que ocurrió en el país y la flexibilidad de las utilidades para adaptarse a esas condiciones, las empresas no recurrieron a financiarse colocando acciones en el mercado por temor a perder control y por representar un tipo de financiamiento comparativamente costoso; ya que las obligaciones fijas dísminoyen su valor real al descender el poder adquisitivo del dinero con alzas de los precios, cosa que no sucede con las acciones. La emisión de obligaciones industriales sólo es posible para las empresas de gran tamaño, en razón del costo de colocación y el grado de riesgo que implica para el tenedor. Es debido a la estructura del mercado y al costo que representan las distintas fuentes de financiamiento que la mayoría de las empresas utilizan sus propios ahorros para la inversión en capital fijo y el crédito para capital de trabajo, ya que los plazos a que éste se concede dificultan su uso para compra de equipo. El costo del crédito bancario fue durante los años de alzas de precios (9 % en promedio anoal de 1940 a 1960) relativamente moderado, al disminuir el valor de la deuda en términos reales. La canalización de fondos prestables a través del mercado de valores tiene bastante importancia en el fiíianciamiento de la inversión, aun cuando algunas características oscurecen so importancia, especialmente el hecho de que las transacciones realizadas en las bolsas de valores sean de tan poca Cuantía. Algunas cifras sirven para ilustrar estos conceptos: del total de recorsos captados por el sistema bancario en 1961 (exceptuando al Banco de ^léxico) el 26.8 % se había obtenido mediante emisiones de valores; los bonos bancarios en circulación alcanzaban un valor de 7 1793 millones de pesos y las acciones bancarias pagadas un total de 5 346.8 millones de pesos; una parte considerable, poco Kiás de 4 mil millones, era 590 EL TRIMESTRE ECONÓMICO tenencia bancaria. Además existían en circulación 7 963.0 millooes de pesos de valores gubernamentales y 5 2303 mirioiies de valores de empresas y particulares alcanzando en conjunto un valor de 19 838.9 millones de pesos que significaron poco menos de la mitad de los recursos totales de las iiistitociones de crédito privadas y nacionales de México. Como además las empresas se financian, si bien en forma modesta, con emisión de acciones colocadas en forma abierta en el mercado, se aprecia que el finariciamiento con valores es ona parte importante del mecanismo de financiamiento de la inversión. Circulación y tenencia de la deuda en valores de renta fija (porcientos del total) 1942 1945 1950 1955 J960 Circulación Deuda pública Gubernamental De organismos descentralizados Deuda privada 100.0 83.7 77.5 100.0 703 543 JOO.O 71.9 45,7 JOOi) 74.1 37.0 JOOi) 76.2 38.2 6.2 163 16.0 293 26.2 28.1 37.1 25.9 38.0 23.8 Tenencia Banco de México Otras instituciones nacionales de crédito Instituciones de crédito privadas Compañías de seguros y fianzas Empresas, particulares y otros inversionistas del sector público ^ 100 JJ 5L5 100.0 34.0 100.0 43.3 100.0 233 lOO-O 10.6 ILl 113 4.4 13.1 6.5 53 3.1 10.7 5.4 1 5.1 3.7 2L7 5.8 28.3 5.2 28-0 40.4 33.5 35.9 49.3 Comisión Nacional de Valores, Memoria Anual 2961. 1 Otros inversionistas del sector público comprende al Gobierno Federal, Departameato del Distrito Federal, Empresas descentralizadas y Gobiernos de los Estados. FCTEKTE: Las características del mercado de valores son un tanto peculiares; les prestamos atención especial para explicar su comportamiento y destacar que la poca importancia de las operaciones realizadas en las bolsas de valores BO es representativa de la parte que juega el mercado de valores en el proceso de financiamiento de la inversión; asimismo, vamos a referimos a la rigidez de los precios de los títulos y mostrar qoe ambos elementos son dos caras de la misma moneda. La revisión de on boletín de información de la Bolsa de Valores de México muestra que la cotización de los valores de renta fifa (cédulas hipotecarias, bonos hipotecarios^ bonos financieros^ certificados de participa- EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 591 ción, títulos financieros, bonos generales, bonos gubemarnentaleSj etc.) corresponde casi siempre a su valor nominal. En efecto, excepto en el caso de las obligaciones hipotecarias fbonos emitidos directamente por empresas), los precios de los valores de renta fija se mantienen fijos a pesar de los desplazamientos en la oferta y demanda por fondos prcstables en el mercado. Los valores con cotizaciones fijas representaron el 83.1 %■ del total de renta fija en circulación en 1961, e mckisive algunas obligaciones hipotecarias se mantuvieron a precios de mercado fijos c iguales a sos precios nominales. El sostén de Io.s precios de los ^-alores implica que sus emisores están dispuestos a comprar o vender los títulos en cantidades ilimitadas en un moiBcnto dado, convirtiéndolos así en in.strumentos con liquidez a la vista, independientemente del plazo de amortización de los títulos. Las instituciones de crédito son las que aiJOyan los títulos y quienes verdaderamente fijan sus precios directamente y sustitu^/en a las bolsas de valores en esa función que tienen en otros mercados. Con esta forma de operación el grueso de las transacciones se canaliza hacia las ventanillas de las propias instituciones de crédito,''* Por ejemplo, el Banco de México en 1961 efectuó compras y ventas de valores por '^1 895.7 millones de pesos, la Nacional Financiera 10 363.3 millones, la Bolsa de Valores de México 2 516J. millones y la de KTontcrrcy 112.4 millones de pesos. Las instituciones de crédito sostienen los precios de los \'alorcs para poder competir por los fondos prestables en im mercado caracterizado por la preferencia por la liquidez; en esta forma anulan el riesgo de pérdida de capital por variaciones en los precios de los títulos, que es un elemento siempre presente en un mercado donde la oferta v demanda de valores determina los precios. En México, ante la rigidez de los precios cí ajuste entre la oferta y demanda de títulos se realiza cu la cantidad de valores en circulación fuera de la institución emisora o de apoyo. Las instituciones de crédito recurren a este procedimiento como la única forma efectiva de captar fondos compitiendo frente a otro tipo de pasivos totalmente líquidos y exentos de riesgos de alteracíé>n en sus precios y rendimientos. Las obligaciones hipotecarias, cu\-os precios no son garantizados y cuya posibilidad de liquidación previa a la amortización depende de su negociabilidad en el mercado, pagan rendimientos superiores a otros valores de renta fija. La distribución de rendimientos e.s como sigue; las cédulas hipotecarias fcuva garantía en bienes raíces las hace muy aceptadas en el mercado) rinden el 8% y los diversos tipos de bonos bancarios el 9-10';(, las obligaciones hipotecarias (bonos de empresas) ofrecen el 10-12 -'c Los valores gubernamentales pagan entre el 5 y 6 ""7;, se colocan en forma compulsoria, como complemento al encaje en cfecti\'o en el Banco 3 En algunos casos al cjerre de las operaciones dtl dia se registran !as operaciones en i:i bolsa aunqoc en rcaiid.id se operaron fuera de c!la. 592 EL TRIMESTRE ECONÓMICO de México, a los bancos de depósito, ahorro y sociedades financieras. También constituyen inversiones institucionales de compañías de seguros y fianzas-, cuyos porcentajes mínimos de inversión están establecidos en la legislación aplicable a las instituciones. Por otra parte, forman inversiones de empresas y organismos del propio sector público. El mercado de valores del Gobierno es apoyado por el Banco de México, quien sostiene los precios y fija las condiciones de colocación; además, lia ido pasando la deuda pública de su propiedad a otros tenedores^ principalmente a instituciones de crédito privadas y a otros inversionistas del sector público. Las acciones tienen poco uso como forma de financiamiento. En general, las operaciones con acciones representan alrededor del 2 % del total de las raquíticas operaciones en bolsa, y, las acciones cotizadas en las bolsas de valores para su negociación, constituyen una parte insignificante del capital y de las ampliaciones de capital que anualmente se registran en el país. Existen dos factores principales que operan en este aspecto: a) el deseo de no perder control por parte de los propietarios^ evitar interferencia de extraños en el manejo de las empresas y en la determinación de los porcentajes de reinversión, quizás para no declarar el valor exacto de las utilidades y reducir los impuestos; b) el costo del financiamiento con acciones es muy elevado en un pais donde el aumento de precios mantuvo a la tasa de interés en términos reales en el mercado bancario a niveles muy bajos durante casi dos décadas. Los aumentos en el valor de los activos y en los ingresos de las empresas se reflejan en el valor de las acciones, al transferirse al tenedor al a justar los dividendos elevan el costo del financiamiento a la empresa emisora. Esto resulta en la renuncia de las empresas para financiarse con accioneSj y que el ahorrador, carente de instrumentos que le protejan del alza en los precios, exija instrumentos financieros de alta redituabiiídad y liquidez con que poderse cubrir a largo plazo de las alzas de precios y a corto plazo de posibles variaciones en el tipo de cambio. Con frecuencia se protegen enviando su dinero al exterior o mediante la coixipra de bienes raices donde el rápido crecimiento orbano ha auspiciado el aumento de precios. Lá TASA DE INTERéS Las tasas nomínales de interés que se cargan en el mercado varían entre 9 y 12 %, realizándose la mayoría de las operaciones a este último tipo. En el mercado de dinero se usan ciertas limitaciones en la accesibilidad al crédito que tienen como resultado el aumento de la tasa de interés. Las más comunes operan en forma de comisiones y cuotas de apertura (1 % sobre el monto de la operación), descuento de los intereses por anticipado y la "cláusula de reciprocidad". Esta última consiste en el entendido de mantener saldos depositados por el prestatario en la institución prestamistaj. lo que aumenta la tasa de interés efectiva en función directa al EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 593 plazo de vencimiento del crédito y la magnitud del depósito. El cliente que recibe el crédito, normalmente debe mantener no menos de una quinta parte de so valor en los saldos promedios mensoales de su cuenta de cíieques; si bien éstos le sir\'en para cubrir parte de sus necesidades de liquidez. La cláusula de reciprocidad opera en todos los instrumentos de crédito en el mercado a corto plazo y en los préstamos refaccionarios; sin embargo, tiene diferentes requisitos de acuerdo con el instrumento y el cliente, lo que hace variar la tasa de interés efectiva de unos a otros. Fuera del sistema bancario, en operaciones entre particulares, las tasas varían entre 10 y 25 %, aunque se realisian operaciones por arriba y abajo de esos límites. A lo largo de la década iniciada en 1950 se elevó la tasa efectiva de interés tanto en las operaciones de crédito de los bancos en inversiones libres como en los instrumentos de captación de fondos, aunque en estos últimos el ajuste se realizó hasta el segundo quinquenio y con menor intensidad (de 10 a 25 %,, contra 50 % de los primeros), A partir de 1955 se manifestaron los siguientes cambios: Nacional Financiera sustituyó en las nuevas emisiones de valores los certificados de participación del 5 %f por títulos financieros del 10 %; las financieras privadas elevaron el rendimiento de los bonos financieros del 8 al 10 % y colocaron papel al 11 % anual en moneda nacional y 8 % en moneda extranjera; las empresas industriales emitieron obligaciones elevando sus rendimientos del 8-10 %, al 10-12% anual.* El ascenso en la tasa real de interés ha sido más drástico por el desaceleramiento del alza de los precios. Mientras en 1950-1955 el promedio anual de aumento de precios (mayoreo) fue de 9.7 %, en 1956-1960 descendió a 4.0 % anual y en 1961-1962 a 1.4 % anual. Así, la tasa de interés en ténninos reales ha variado de ser prácticamente insignificante hasta 1955, a superar el 13.5 % anual real para operaciones mayores de seis meses en 1961-1962. Como es imposible concebir cambios de esa magnitud en la productividad marginal del uso de factores productivos, esto puede ayudar a explicar el descenso en la propensión marginal a invertir del sector privado que se ha manifestado en años recientes. La tasa de interés posiblemente se alteró como efecto del propio proceso inflacionario y para cubrir el mayor riesgo cambiario por las devaluaciones del peso; existen diversas influencias que explican esa situación, la más importante es la presencia de inelasticidad de las expectativas. También, el Banco de México estuvo colocando, desde 1957? papel procedente de redescuentos a la antigua CEIMSA,^ exento de riesgo y con rendimien* En 1962 se inició la baja en la tasa de interés en las operaciones pasivas de las insb'tudones de crédito, en un promedio de dos pwiitos. ^ La antigya CEXMSA, hoy llamada CONASUFO (Compañb Nacional de Subsistencias Populares) es usa entidad gubemametiíal que conipra y vende productos sgrícoías básicos con objeto de fijar prtó». 594 EL TFiIMESTRE ECONÓMICO to del 13.5 "/c, de hecho, poniendo un límite mínimo a la tasa de interés que pueden obtener los bancos en la inversión de fondos libres. Por otro lado, con el aumento en los costos fijos de los bancos comerciales^ originado en la rápida expansión en el número de sucursales y en los servicios a la clientela, se puede consolidar la inflexibilidad hacia abajo de la tasa de interés. La política monetaria actúa modificando la tasa de interés y en México ha operado disminuyendo la inyección neta de reservas al sistema, bajando el porcentaje de la cartera que pueden in^-ertir a la tasa de mercado los bancos de depósito, ahorro y las financieras. EL DESARROLXO DE I.AS INSTTTIICíONES DE CRéDITO El sistema bancario mexicano está integrado por el Banco de Kléxico, las instituciones nacionales o bancos oficiales y las instituciones privadas de crédito. Las instituciones nacionales de crédito fueron establecidas por las autoridades monetarias con objeto de dirigir fondos prestables hacia actividades donde el mercado no asigna recursos voluntariamente en cantidades adecuadas, y en las que el poder público tiene interés especial por razones de desarrollo economicen y en menor grado por razones de tipo social. El destino de los recursos de los bancos oficiales, en la mayoría de los casos, se dirige al financianiiento de actividades industríales y agrícolas, aunque ciertas instituciones se especializan en prestamos al pequerlo comercio, al comercio exterior y a los scr\dcios públicos. Recursos de las instituciones de crédito ^ (millones de pesos) 1945 1950 1955 1960 Banc'j privada Banco de México Bancos nacionales Absoluto Relativo Absoluto Relativo Ahsoluio Relativa 3 6 12 26 765.5 796.8 947.7 716,6 45.4 43.4 41.1 45.0 5 5 9 13 416.8 620.7 009.4 204.6 41.2 3 5.9 28.6 22.2 1103.0 3 242.9 9 583.1 19 547.7 13.4 20.7 30.3 32.8 Total Absoluto Relativo 8 285.3 13 660.4 31540.2 59 468.9 100.0 100.0 100.0 100.0 FrEíJTE: informes anuales del Banco de México. 1 Sin eliminar operaciones interbancarias. El Banco de México es el banco central del país y posee las funciones e instrumentos comunes a estas instituciones. Está perdiendo importancia relativa en los recursos canalizados por el sistema bancario, sin embargo^ ahora mantiene un contacto más estrecho con el conjunto de las instituciones del mercado y iin mayor grado de influencia sobre el mi.smo. El rcsulPara sus operaciones recibe íinanciainicnto qoe en una época concedió el Banco de México, que colocó parte en operaciones de mercado abierto llevando como único incentivo a la tasa de interés ofrecida. EL I\.íERCADO DE DINERO Y CAPITALES DE MÉXICO ?9> tado del mayor uso de la cuenta de cheques dentro de los medios de pago y de la aparición de pasivos bancarios que constituyen sustitutos cercanos al dinero que lian ido adquiriendo mayor importancia dentro de la cartera de los ahorradores, individuos y empresas, explica la menor importancia relativa del instituto central dentro del conjunto de instituciones de crédito. El cambio en la posición de la.s instituciones nacionaies de crédito es más aparente que leal^ ya que se debe a factores de índole diversa, tales como qoe la Financiera Nacional Azucarera pasó de ser institución privada a nacional de crédito en 1953, al mayor uso de créditos del exterior que se manejan a través de estas instituciones, etcétera. Las instituciones nacionales de crédito obtienen la inayor parte de sos recursos prestables de fondos federales, créditos del exterior y redescuentos del Banco de México. Pocos recursos obtienen compitiendo por fondos en el mercado interno, en este aspecto. Nacional Financiera es una excepción halagadora, ya que sus emisiones de valores representan una parte importante de la deuda interna en títulos de renta fija y están colocados en todos los ámbitos del mercado: instituciones de crédito, compañías de seguros, empresas y particulares. En este aspecto también han hecho esfuerzos el Banco Nacional Hipotecario y la Financiera Nacional Azucarera. Las in.stituciones de crédito privadas captan la mayor parte de sus recursos en el mercado interno y sólo en pequeña cuantía reciben recursos externes y del Banco de México. A diferencia de los bancos oficiales, estas instituciones son manejadas con la idea de obtener utilidades sobre el capital invertido, y la posibilidad de apoyo a otros negocios. Es decir, reaccionan a los estímulos normales del mercado, igual que cualquier otro componente del sector privado. La importancia relativa de los distintos tipos de instituciones privadas de crédito ha variado sustancialmentc y se muestra en el siguiente cuadro. Recursos de las instituciones de crédito privadas * (porcentajes del total) Total Bancos de depósito Sociedades financieras Bancos de ahorro Bancos hipotecarios Bancos fidnciarios Bancos capitalizadorcs V de ahorro v préstamo para la vivienda familiar 1942 1950 .I9?5 1960 100.0 6S.0 ^3 -i.S 9.0 3.3 100.0 61.1 14.6 6.2 5.9 5.4 JOO.O JOO.O 6.6 6.S 5.0 BolcHnes de la Comisión Xacional Bancarsa. * Se inclíus fidejcomisos y cédulas hipotecarias. FUENTE: 55,9 16.2 9.5 ■".2 6.2 42.4 32.7 8.S 6.5 ".1 "í y 596 EL TRlMESTrtE ECONÓM!CO Durante el decenio 1940-1950, en nivel absoluto y canalización marginal de recursos, los bancos de depósito foeron las institociones dominantes en la banca privada, puesto que la forma más práctica de captar recursos la constituían los medios de pago, obligaciones monetarias directas de las iostituciones de crédito, tanto por su utilidad para realizar transacciones económicas^ como por carecer la comunidad del hábito de mantener riqueza en forma de instrumentos fioancieros. En esa época, le seguía en importancia la banca de ahorro, instituciones que operan como departamentos de los propios bancos de depósito, de ahí la posición tan destacada de la banca comercial. Las sociedades financieras** durante la década de 1950 a 1960 presentaron nn crecimiento espectacular (25.7%, anual) hasta llegar en el último de esos años a significar el 32.7 % de los recursos totales de la banca privada, ganando importancia principalmente a costa de los bancos de depósito y en menor grado como resultado del estancamiento de los bancos capitalizadores y de ahorro y préstamos para la vivienda familiar, quienes no pudieron competir con éxito por recursos por operar con un tipo de deuda rígida, en contratos de largo plazo (ilíquida) y de rendimiento poco atractivo. Éste ha sido un caso común a las institociones que emiten deuda en esas condiciones. Las compañías de seguros, por eiemplOj que reditúan el 4.5 % en el componente de ahorro en la póliza^ han crecido si bien en forma más rápida que las instituciones señaladas^ no en la forma que era de esperarse considerando el grado de desarrollo financiero alcanzado. Excepto que las aseguradoras están poco capacitadas para competir por fondos en on proceso inflacionario que disminuye el poder adquisitivo del dinero. De 1954 a 1960, las sociedades financieras otorgaron créditos adicionales por 5 149.6 millones de pesos en tanto que conjuntamente los bancos de depósito y ahorro sólo concedieron 3 521.2 millones de pesos, de hecho convirtiéndose en los proveedores marginales de fondos más importantes entre todas las instituciones de crédito privadas. El inusitado desarrollo de las sociedades financieras muestra el cambio en las preferencias de los ahorradores que pasaron del uso casi exclusivo de pasivos monetarios hacia formas más complejas de intermediación financiera^ con un proceso de diversificación de la deuda utilizada para captar fondos en un mercado donde no existen \'alores que representen efectivamente deuda de largo plazo o propiedad de empresas y donde se carece de un mercado abierto y organizado de letras u otros títulos de corto plazo que combinen liquidez con rendimientos atractivos. Las reformas bancarias de 1940 y 1950 dotaron a las financieras de gran flexibilidad para la captación y el otorgamiento de fondos en el mercado^ facilitándoles competir por recursos favorablemente. El rápido cre^ Cuya participación en el total del cuadro anterior ev¡ 1950 está aumentada porque la Financiera Nacional Azucarera en esa época era una institución de crédito privada. EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 597 cimiento de las sociedades financieras coincide con la devaluación de 1954, la aplicación de encajes marginales muy estrictos a los bancos de depósito y ahorro^ un crecimiento industrial acelerado en cuyo financiamiento intervinieron muchas de las financieras grandes y las crecientes ventas de bienes de consumo duradero a plazos con financiamiento bancariO; en que se especializaron muchas de las financieras pequeñas. En su mayoría, las sociedades financieras tienen nexos con los grandes bancos de depósito. En México existen grupos financieros que controlan numerosas instituciones de crédito y que poseen acciones de bancos, y de empresas comerciales e industriales, las que controlan por medio de sus sociedades financieras. Los grupos pueden hacer más favorable el acceso al crédito a sus empresas e inclusive crear distorsiones a una eficiente asignación de recursos productivos. Los departamentos fiduciarios de los bancos de depósito se utilizan para absorber fondos mediante fideicomisos de inversión que se envían a las financieras como préstamos interbancarios y constituyen un tipo de apoyo financiero sostenido y estable. Esta forma de operación permite captar obligaciones utilizando el aparato administrativo existente en la banca comercial evitando el incurrir en costos adicionales por parte de las financieras. Todo esto da un indicio de que fueron los propios grupos financieros del país los que promovieron el desarrollo de estas instituciones para canalizar fondos a sus propias empresas sin las limitaciones legales u operativas que les marcaba la política monetaria en la banca comercial. En otros casos, como el de muchas financieras pequeñas e independientes, eran préstamos para adquisición de bienes de consumo duradero operados con papel de rendimiento bastante elevado lo que les permitía competir a pesar de costos de operación elevados. La forma de captación de recursos como fideicomisos, la aceptación por cuenta de clientes y los préstamos de particulares indica que aun dentro del marco de una exagerada preferencia por la liquidez existe un proceso de diversificación de la deuda interna que se va adaptando a las necesidades de los distintos ahorradores, y su composición en última instancia depende de la propia estructura económica del país. Indirectamente, la distribución y características de la deuda, fueron condicionadas por las decisiones de las autoridades monetarias. Este proceso, además de diversificar el desarrollo institucional y las prácticas del mercado, hizo necesario ampliar el radio de acción de la política monetaria al generalizar el encaie legal a los intermediarios financieros que no operan con pasivos monetarios. En esta forma, la política monetaria mexicana se desplazó del aspecto puramente tradicional de control de los medios de pago a la inten-^ención en el ní\-cl del gasto nacional mediante la regulación directa del fmanciamiento institucional. Ante el proceso de creación y desarrollo de formas más complejas de 598 EL TRIMESTRE ECONÓMICO intermediación, aún mantienen su posición dentro del mercado instituciones que emiten deuda con características que no han cambiado, pero gozan de gran aceptación, por ejemplo, las cédulas hipotecarias cuya garantía en bienes raíces es muy favorecida y su liquidez y rendimientos (8 a 10 %) atrae al tipo de inversionista conservador. So existencia hizo posible a los bancos hipotecarios mantener su posición dentro del total de las instituciones privadas de crédito. Número de instituciones de crédito privadas Total Bancos de depósito Bancos de ahorro Sociedades financieras Bancos hipotecarios Sociedades de capitalización Departamentos fiduciarios Otras instituciones Sucursales v agencias FUENTE: ¡940 1950 i 960 204 61 6 29 12 8 8 19 61 J 360 106 85 96 20 16 91 100 846 2 923 J02 .111 98 26 12 115 115 2 346 Comisión Nacional Bancaria, En cambio, los bancos de aliorro y préstamo para la vivienda familiar y los bancos capitalizadores, cuya deuda se contrata en programas de ahorro de largo plazo^ con intereses iguales a los depíSsitos de ahorro (4.5 %)? prácticamente se estancaron, canalizando recursos adicionales por cantidades irrisorias; c inclusive el número de bancos capitalizadores disminuyó en el decenio más reciente. En otras palabras, han sido las instituciones que emiten sustitutos cercanos al dinero con intereses atractivos (los que pueden pagar gracias a la flexibilidad de sus operaciones crediticias) las que tuvieron un desarrollo vigoroso. El crecimiento a base de deuda con posibilidad de retiro instantáneo no era motivo de preocupación a las instituciones de crédito ya que el constante aumento del ingreso monetario, el ahorro y la propia deuda financiera daban una base creciente y aparentemente firme de expansión. La aplicación de tasas máximas de crecimiento permitido implica que las autoridades monetarias si veían con preocupación este proceso. Por su parte, los valores de medio y largo plazo fueron adaptados a las condiciones imperantes y las instituciones emisoras, mediante políticas de recompra a la vista, los utilizaron como un medio eficaz en la competencia por la captación de ahorros. El mercado financiero ha ganado importancia en el financiamiento de los gastos en consumo c inversión, permitiendo una mayor movilidad de EL MERCADO DE DINERO Y CAPITALES DE MÉXICO 599 los bienes y de los factores productivos, pero su desenvolvimiento ha sido a base de vencimientos cortos en operaciones pasivas y activas, es decir, todavía no aparecen títulos de rendimiento fijo, vencimientos largos y precios flexibles en que la tasa de interés iguale la oferta y demanda de títulos; así como tampoco existe un mercado acti\'o de acciones. Flasta ahora, los \'alorcs tienen liquidez no por ia importancia de las operaciones en el mercado sino por ia intervención constante de las instituciones emisoras, eliminando la posibilidad de obtener ganancias de capital operando con los diferenciales, en el tiempo, en los precios de los títulos, e impidiendo manipular con efectividad a la tasa de interés para alcanzar objetivos de política monetaria. La ausencia de verdaderos instrumentos del mercado de capitales implica dificultades a las empresas en el financiamiento de las adquisiciones de bienes de capital con plazos largos de depreciación y pone limitaciones severas a la eficacia de la política monetaria, la que no puede recurrir al manejo directo de la tasa de interés para inducir alteraciones en el gasto nacional, aun cuando la utilidad de estas medidas en el contexto de un país subdesarrollado está sujeta a dudas muy serias. El lieclio de que la mayor parte de la deuda financiera esté constituida por dinero o coasidineros significa que en cualquier momento los tenedores de deuda financiera pueden usar sus activos para finoiiciar gastos en mercancías y ser\dcios o convertir sus activos en divisas sin incurrir en pérdidas de capital, y el banco central puede verse precisado a apoyar a las instituciones de crédito para mantener la estabilidad del sistema bancario a pesar de que ello actúe contra la propia dirección de su política.