Consumo en México — Evolución reciente y su impacto

Anuncio

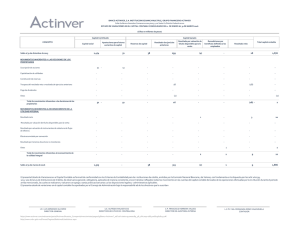

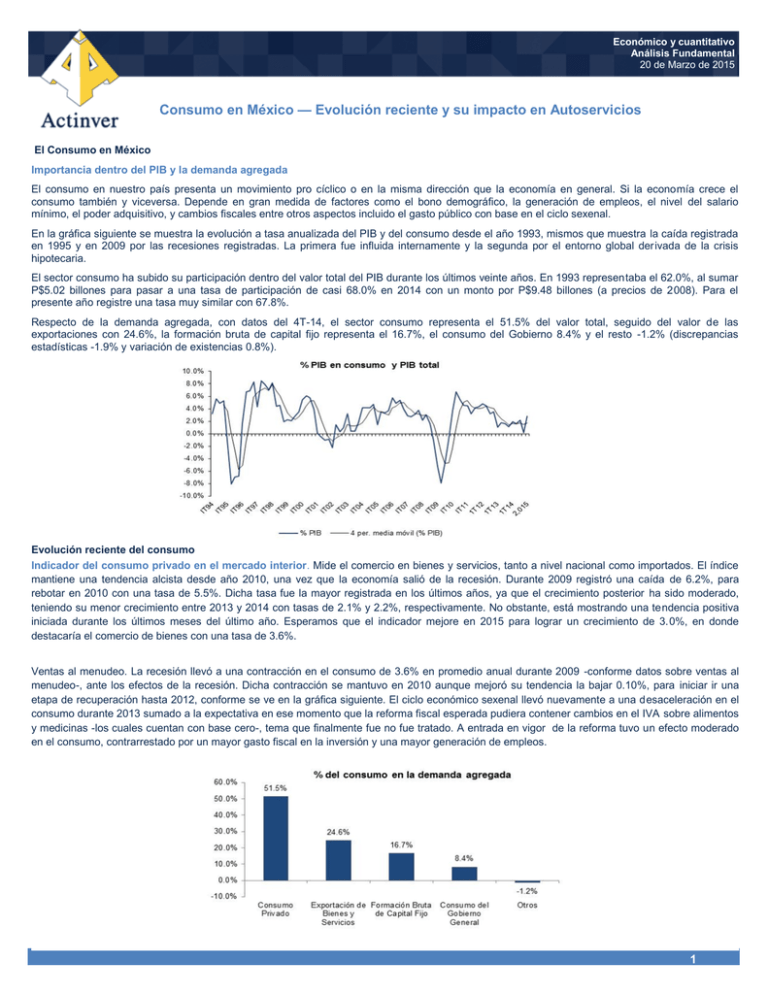

Económico y cuantitativo Análisis Fundamental 20 de Marzo de 2015 Consumo en México — Evolución reciente y su impacto en Autoservicios El Consumo en México Importancia dentro del PIB y la demanda agregada El consumo en nuestro país presenta un movimiento pro cíclico o en la misma dirección que la economía en general. Si la economía crece el consumo también y viceversa. Depende en gran medida de factores como el bono demográfico, la generación de empleos, el nivel del salario mínimo, el poder adquisitivo, y cambios fiscales entre otros aspectos incluido el gasto público con base en el ciclo sexenal. En la gráfica siguiente se muestra la evolución a tasa anualizada del PIB y del consumo desde el año 1993, mismos que muestra la caída registrada en 1995 y en 2009 por las recesiones registradas. La primera fue influida internamente y la segunda por el entorno global derivada de la crisis hipotecaria. El sector consumo ha subido su participación dentro del valor total del PIB durante los últimos veinte años. En 1993 representaba el 62.0%, al sumar P$5.02 billones para pasar a una tasa de participación de casi 68.0% en 2014 con un monto por P$9.48 billones (a precios de 2008). Para el presente año registre una tasa muy similar con 67.8%. Respecto de la demanda agregada, con datos del 4T-14, el sector consumo representa el 51.5% del valor total, seguido del valor de las exportaciones con 24.6%, la formación bruta de capital fijo representa el 16.7%, el consumo del Gobierno 8.4% y el resto -1.2% (discrepancias estadísticas -1.9% y variación de existencias 0.8%). Evolución reciente del consumo Indicador del consumo privado en el mercado interior. Mide el comercio en bienes y servicios, tanto a nivel nacional como importados. El índice mantiene una tendencia alcista desde año 2010, una vez que la economía salió de la recesión. Durante 2009 registró una caída de 6.2%, para rebotar en 2010 con una tasa de 5.5%. Dicha tasa fue la mayor registrada en los últimos años, ya que el crecimiento posterior ha sido moderado, teniendo su menor crecimiento entre 2013 y 2014 con tasas de 2.1% y 2.2%, respectivamente. No obstante, está mostrando una tendencia positiva iniciada durante los últimos meses del último año. Esperamos que el indicador mejore en 2015 para lograr un crecimiento de 3.0%, en donde destacaría el comercio de bienes con una tasa de 3.6%. Ventas al menudeo. La recesión llevó a una contracción en el consumo de 3.6% en promedio anual durante 2009 -conforme datos sobre ventas al menudeo-, ante los efectos de la recesión. Dicha contracción se mantuvo en 2010 aunque mejoró su tendencia la bajar 0.10%, para iniciar ir una etapa de recuperación hasta 2012, conforme se ve en la gráfica siguiente. El ciclo económico sexenal llevó nuevamente a una desaceleración en el consumo durante 2013 sumado a la expectativa en ese momento que la reforma fiscal esperada pudiera contener cambios en el IVA sobre alimentos y medicinas -los cuales cuentan con base cero-, tema que finalmente fue no fue tratado. A entrada en vigor de la reforma tuvo un efecto moderado en el consumo, contrarrestado por un mayor gasto fiscal en la inversión y una mayor generación de empleos. 1 Aunque moderada, el consumo presentó una tendencia alcista durante el año anterior. Las ventas minoristas registraron un aumento promedio anual de 2.7% desde una tasa de 1.0% el año previo. El mayor repunte en 2014 se registró en el rubro de alimentos, bebidas y tabaco con una tasa de 13.6% vs 4.7%/2013. Uno de los rubros que sobresalió en 2014 fue el de productos domésticos y computadoras con una tasa de 8.3%, papelería y esparcimiento creció 6.4%. En contraparte se presentó una caída de 3.9% en el sector de ferretería, de -3.2% en tiendas departamentales, y de -2.0% en textiles y bisutería. La venta de autos mejoró entre 2013 y 2014 al registrar tasas de crecimiento de 1.4% y 0.6% durante 2013 y 2014, respectivamente, después de una caída de 4.0% el año previo. 2 Ventas ANTAD Durante los últimos 9 años, las ventas de la ANTAD registraron tres años complicados (2009, 2013 y 2014) con bajos niveles de crecimiento siguiendo la prociclicidad de la economía. El año 2013 registró su menor tasas de crecimiento nominal con sólo 0.1%, contando con una caída a tasa real de 3.7%, mientras que 2014 fue un mejor año al crecer 1.1% las ventas a tasa nominal y reducir la caída a tasa real con 2.9%. La tendencia en ventas en TI sigue siendo positiva en el largo plazo, siguiendo el índice desestacionalizado nominal. Después de haber mostrado una recuperación el periodo 2008-2012, la tasa anualizada desestacionalizada registró fuerte debilidad entre 2013 y 2014. Intentando mejorar su señal sólo hacia el cierre del año anterior. En cuanto al índice real de las TI muestra una tendencia a la baja, logrando su mayor nivel entre 2007 y 2008. Entre 2010 y 2012 intentó mejorar, para volver a desacelerarse entre 2013 y casi todo 2014. Los últimos meses de 2014 da la pauta para esperar un mejor desempeño hacia 2015, aunque aún moderado. Para el mes de enero, mejoró el índice y la tendencia desestacionalizada a tasa anual muestra signos de mejora. Podríamos estar viendo un nuevo ciclo de aceleración en las ventas, aunque consideramos que debe confirmarse durante estos primeros meses de 2015. Para este año esperamos un crecimiento nominal en ventas de 3.1% en ventas TI y de 8.5% en TT, mientras que el crecimiento real de las primeras sería cercano a 5.2% y las segundas mejorarían al bajar solo 0.1%. 3 Crédito al consumo El crédito otorgado por la banca es otro indicador procícliclo el cual va en línea con el desempeño de la economía. Durante el año 2007 a 2009 la tasa de crecimiento real del crédito de la banca comercial al consumo registró una importante desaceleración, para iniciar una etapa de recuperación gradual a partir del siguiente año, pero sin lograr las tasas obtenidas previas a la crisis. El ciclo sexenal y incertidumbre sobre la reforma fiscal, donde se preveía la aplicación del IVA en medicinas y alimentos, generó cautela en el consumidor desde el cierre de 2012, por lo que las tasas de crecimiento iniciaron una nueva etapa de menor crecimiento. Durante diciembre y enero de este año la tendencia parece estar cambiando nuevamente hacia una etapa de aceleración crediticia, confirmando que el consumo está entrando en un entorno de mejora, una vez que está pasando el efecto fiscal, apoyado además en el efecto del mayor gasto gubernamental y las expectativas favorables sobre la economía para el agro plazo. En términos nominales el crédito de la banc a comercial al sector servicios y el consumo mantienen una tendencia positiva. Confianza del Consumidor La confianza del consumidor no ha podido recuperar los niveles registrados previos a las recesión de 2009. El índice tocó un nivel de 76.95 en octubre de 2009, para iniciar una eventual recuperación hasta enero de 2013 donde tocó una cifra de 100.1. No obstante, siguiendo el ciclo de la economía, registró nuevamente desaceleración en 2013. Los últimos datos dan la pauta de una nueva aceleración pero moderada donde no ha podido superar los 95. En febrero de este año registró un nivel de 92.66. Conforme la expectativa de mejora en las condiciones de la economía esperamos que para 2015 cierre en un nivel cercano a los 95. Remesas familiares Las remesas son una fuente importante de ingresos para las familias, las cuales apoyan en complementar el gasto tanto en consumo como en la autoconstrucción de vivienda, entre otros aspectos. Las remesas registraron una desaceleración moderada durante 2009 y 2012, obteniendo cifras por arriba de los USD21 mil millones. Durante 2013 y 2014 registraron un mejor desempeño, sobre todo en el último año al sumar USD23,645 millones, apoyado en la mayor generación de empleos en EUA y la mejora en el sector de la construcción. Vemos una tendencia positiva en donde este año podrían registrar una cifra por USD25 mil millones, conforme nuestra expectativa. 4 Empleo y masa salarial La generación de empleos y las remuneraciones son factores que influyen en el consumo. La población ocupada ha evolucionado favorablemente. En 2005 se encontraban 41.4 millones de personas ocupadas, pasando a 49.8 millones en 2014. En su caso, el promedio diario del salario base de cotización al IMSS ha registrado un incremento de 49.8% en el periodo referido, pasando de P$180 pesos en 2005 a P$269 pesos reales en el 4T-14. La masa salarial ha tenido una evolución favorable desde 2005, al sumar P$4,304 billones de pesos -base de cálculo 2014- en 2005 para llegar a un monto por P$5,199 billones en 2014. Vemos una trayectoria ascendente en el largo plazo. Para este año podría alcanzar un monto cercano a los P$5,407 billones. Entre 2005 y 2014, la participación de la masa salarial alcanzó su mayor nivel durante el tercer trimestre de 2009 con una tasa de 32.6%. A partir de allí, ha registrado nuevamente un periodo de menor participación para tocar una tasa de 30.8% en el 4T-14. Conforme nuestra proyección de crecimiento del PIB, esperamos que la participación de la masa salarial en 2015 siga mejorando hacia un nivel de 31.1%. Vemos una recuperación moderada pero sostenida en el largo plazo. 5 El Sector Comercial en el IPC Como un sector naturalmente expuesto a las variaciones en los patrones de consumo, el sector comercial (Autoservicios y Departamentales) es uno de los grupos de emisoras que recoge de primera mano los impactos que las diversas variables macro y microeconómicas tienen sobre la población. Más aún, la oportunidad con que la información de las empresas es hecha pública, sea mensualmente mediante indicadores como las ventas en casos como ANTAD y Walmex, o trimestralmente como es el caso para la totalidad de empresas listadas en el mercado de valores, le confiere cierto carácter de adelantamiento aún cuando en realidad las tendencias observadas en los patrones de consumo —y por ende en lso ingresos de estas emisoras— son indicadores rezagados en relación a los cambios observados en las variables económicas. Dicho lo anterior, el pobre desempeño que han mostrado las cifras de consumo durante los últimos años, especialmente en los tres más recientes, ha generado cambios relevantes en la estrategia de las grandes empresas, tanto en la parte comercial, como en lo que refiere a capital humano y por supuesto en torno a sus programas de inversión. De hecho, quizá uno de los más importantes cambios que se han dado a merced del complicado escenario económico es la continuidad en la consolidación entre los principales jugadores. Entre éstos podemos des tacar las adquisiciones de un par de cadenas de farmacias hecha por Oxxo, así como la compra —todavía pendiente— de los formatos Comercial Mexicana y Bodega Comercial Mexicana que han pactado Comerci y Soriana. La expansión se modera. Una de las primeras consecuencias que podemos observar en el grupo de empresas de Autoservicio, frente a condiciones poco favorables en el ambiente económico, es una disminución en sus planes de inversión. Es natural, pues ante la estimación de que el crecimiento de ingresos no va a ser tan veloz como se esperaba—o que incluso podrían caer en una base comparable como lo son Ventas Mismas Tiendas—, una primera reacción es ajustar el alcance de puntos de venta o contacto con el cliente. Esto obedece tanto a que la maduración y por ende los retornos financieros, serán más tardados, como a la presión que una mayor disponibilidad de puntos de venta puede significar en tanto que, aún cuando se trate de una misma marca, implica una competencia más intensa en las unidades relativamente cercanas. Metros cuadrados (millones) Variación unidades AsA 8 12% 10% 6 8% 6% 4 9.7% 2.3% 3.5% -1.0% 2% 4.3% 4% Walmex Oxxo Soriana Chedraui Comerci 0% 2 0 -2% Walmex Oxxo Soriana Chedraui Comerci En conjunto, las empresas públicas del sector autoservicio (incluyendo en este ejercicio a Oxxo) culminaron 2014 con una superficie de ventas de 14.2 millones de m2, implicando una expansión de 3.3% sobre el año anterior, cuando la norma había estado arriba de 5% en años recientes. En número de unidades el crecimiento fue notablemente mayor, de 8.1% a 16,970 tiendas, pero en esta cifra tenemos que notar que la tendencia es dominada por la mayor expansión que hace Oxxo, cuyas unidades más pequeñas y de menor inversión sesgan el resultado total; si excluimos Oxxo, el piso de ventas aumentó 2.8% (12.8 millones de m 2), mientras que el número de unidades lo hizo en 3.6%. En estos últimos datos es evidente también una tendencia a la reducción en el tamaño de unidades, que en 837 m 2 promedio son ahora 4.5% menores que el promedio de hace sólo un año (3,121 m 2 y –0.8% AsA, si excluimos Oxxo). Más allá del sesgo aportado por Oxxo, hay dos temas que explican esta disminución tan importante en la superficie promedio. El primero es la concentración de nuevas aperturas en formatos populares como son las Bodegas, en una estrategia que intenta incrementar el alcance geográfico de las grandes cadenas. El segundo es la estrategia de aprovechar la poca e ineficiente competencia que se enfrenta en ciudades de menor tamaño —especialmente en unidades de surtido completo, como Supercenters— acomodando estos formatos que tradicionalmente han sido exclusivos de ciudades grandes, a características que les permitan ser económicamente viables (menor tamaño con menor inversión) en localidades en las que necesariamente tendrán un menor tráfico comparativo. Aunque los más recientes planes de las empresas del sector consideran reactivar un programa de expansión más agresivo, se espera que en 2015 la tasa de crecimiento aún sea relativamente inferior al promedio reciente, y posteriormente esta mayor agresividad podría implicar aumentos anuales de no más de 5% en el piso de ventas. Uno de los temas inmediatos es la consolidación de Soriana / Comerci, que determina una aproximación conservadora de ambas cadenas en su programa de inversión 2015. Otro tema relevante es la decisión de Walmex por “aplanar” la estacionalidad de sus aperturas, ya que usualmente éstas se concentraban en los últimos meses del año y no necesariamente tenían una contribución significativa en ventas de la temporada decembrina, cuando por otra parte sí ponen presión en la ejecución operativa —esto último es un tema también considerado por Oxxo desde 2014. En el caso de Chedraui, la expansión tampoco será particularmente fuerte, ya que en este caso los compromisos fiscales (liquidación de impuestos diferidos) disminuyen notablemente la disponibilidad de recursos aplicables a expansión; en 2015 se estima que la inversión en nuevas unidades será equivalente al pago de diferidos (MP 1,400 millones aproximadamente). 6 Inversión en precios. Ya que la expansión no será un punto fuerte este año, y considerando que la recuperación en el consumo es aún una tendencia incipiente, es de esperarse que la competencia en el sector sea basada en precios como un primer factor de atracción sobre los clientes. El término “inversión en precios” que normalmente escuchamos en este sector se refiere a la búsqueda de mejores condiciones de negociación con proveedores, a fin de obtener mejores costos que a la vez permitan ofrecer precios finales menores para los clientes. Como no toda la mejoría necesaria para ofertar un precio menor que la competencia puede provenir directamente del proveedor, las cadenas ajustan su margen bruto hasta el punto que la palanca operativa (mismos gastos, con más ventas) logra sostener un margen EBITDA requerido —usualmente se busca sostenerlo estable. Ahora, la tendencia reciente en las ventas de autoservicios acusa una mayor contribución por parte del ticket promedio, antes de una recuperación en el tráfico o número de transacciones. Esta situación obedece principalmente, a nuestro parecer, a los ajustes de precio que hemos visto en una serie de productos, y no necesariamente en un mayor volumen de compra por cada transacción. Es de esperarse que esta tendencia continúe a lo largo de 2015 conforme los proveedores buscan trasladar las incidencias de tipo de cambio y otros factores más en su costo, pero eventualmente deberá ser acompañada de una recuperación en el tráfico, indicador que en su momento será más claro en señalar una recuperación en el consumo como tal. $ 50 Crecimiento ventas AaA Ventas 12 meses (2014) ($ miles de millones) 16% $ 40 12% $ 30 4.1% 12.4% -3.1% 7.6% 4% Walmex Oxxo Soriana Chedraui 1.6% 8% $ 20 $ 10 0% -4% Comerci $0 Walmex Oxxo Soriana Chedraui Comerci Ingresos; la contribución de nuevas unidades se modera . No sólo será la desaceleración vista en piso de ventas para 2014-2015 lo que explique esta expectativa, sino que también esperamos que la maduración de estas nuevas unidades será más lenta de lo normal. Así, el resultado total en el crecimiento de ventas será determinado primordialmente por las variaciones en la canasta de precios y la reactivación de la transaccionalidad (ticket promedio). Nuestra percepción es relativamente optimista, ya que mientras ANTAD estima un crecimiento de 2.3% para el total de Ventas Mismas Tiendas de sus afiliados en 2015, pero de hecho una reducción de –0.3% en autoservicios, nosotros proyectamos una recuperación de entre 3% y 4% en las VMT de las empresas listadas en BMV. Ventas por metro cuadrado Crecimiento Ventas / m2 AaA (2014) P$ 90 P$ 70 Walmex Oxxo -5.1% 0% P$ 40 P$ 30 P$ 20 5.1% 3.4% Miles P$ 50 0.2% 4% P$ 60 2.3% 8% P$ 80 -4% P$ 10 P$ 0 Walmex Oxxo Soriana Chedraui Comerci -8% Soriana Chedraui Comerci Margen EBITDA, indiscutible medida de eficiencia . Entre las empresas listadas solamente dos de las cinco minoristas que analizamos en este documento lograron mejorar su margen EBITDA, que consideramos como la medida de eficiencia más relevante al menos desde el punto de vista financiero. La tendencia natural debería haber sido de un deterioro, pero los dos casos que comentamos tiene un par de situaciones especiales que les han permitido escapar de la tendencia natural. En Walmex, la mejoría se explica en parte por la ausencia de gastos extraordinarios que sí se registraron en 2013, pero no en 2014, y aún cuando la palanca operativa habría sido suficiente para reportar una mejora aún sin este efecto, la variación total de 20pb es bastante modesta, aún si la variación en términos absolutos es muy significativa. De igual manera, es la palanca operativa lo que explica el diferencia absoluto en los márgenes que consistentemente reporta Walmex, muy por arriba del promedio, y aquellos competidores cuya escala evita una dilución de gastos en medida similar. En el caso de Comerci, la concentración en 7 Cambio AsA margen EBITDA Margen EBITDA 0.40 pp 11.0% 0.30 pp 10.0% Oxxo -0.10 pp 6.0% -0.20 pp 5.0% Chedraui Comerci -0.24 pp 0.00 pp 7.0% 0.30 pp -0.09 pp Walmex 0.10 pp 8.0% -0.12 pp 0.21 pp 0.20 pp 9.0% -0.30 pp Walmex Oxxo Soriana Chedraui Comerci Soriana formatos dirigidos a nichos económicos de mayor valor, no sólo en 2014, sino como un cambio en la estrategia de los últimos 4 años, rinde frutos mediante una reconfiguración de los principales formatos generadores de ingresos, y por ende también en la mezcla. Por el contrario, las empresas que sufrieron un mayor deterioro en su rentabilidad operativa también tiene algunas consideraciones particulares, más allá de la situación general, ya en sí bastante retadora. Para Soriana, el declive sufrido en su indicador VMT que obedece al programa de remodelaciones y remozamiento de gran parte de sus tiendas —ya que afecta la afluencia de clientes— ha sido clave para explicar la reducción en margen, en el que también vemos elementos defensivos ya que la actividad promocional fue menos agresiva. Por su parte, Chedraui reportó una caída relativamente pequeña, que sin embargo es un reflejo inequívoco de la decisión de la empresa por competir directamente en precios, sin necesariamente tener la escala suficiente para amortiguar los impactos asociados en el margen bruto. Walmex es nuestra primera opción de inversión dentro del universo de Autoservicios listados en BMV, siendo de hecho la única calificada como COMPRA (PO MP 42.0). Nos parece que la posición de liderazgo y una incipiente recuperación en el desempeño de Sam’s, uni dad que acumula ya tres años con debilidad, marcarán un cambio notable en las cifras de la empresa a lo largo de 2015. Por el contrar io, los casos de Soriana (Compra LP, PO MP 43.0) y Comerci (Mantener, PO 49.0) se encuentran afectados por la pendiente finalización de la compra de 160 unidades de la segunda por parte de la primera, la realización de un aumento de capital en Soriana, y el balance de efectivo que al final del día quede en la empresa holding de Fresko/City Market. Para Chedraui (Mantener, PO MP 45.0), nuestra recomendación atiende al cambio estimado en las finanzas de la empresa ya que no sólo enfrentará la necesidad de fondear su plan de expansión, sino el pago de impuest os diferidos por algo más de MP 1,200 millones cada año en los próximos cuatro. Comportamiento de acciones del sector minorista contra IPC 120 110 100 90 80 70 01/14 04/14 CHEDRAUI 07/14 COMERCI 10/14 SORIANA 01/15 WALMEX IPC Ismael Capistran Bolio Carlos Hermosillo Bernal Análisis Económico y Cuantitativo. Alimentos, Bebidas, Comerciales icapistran@actinver.com.mx +52 (55) 1103 6636 chermosillo@actinver.com.mx +52 (55) 1103 6600 x 4134 Jaime Ascencio Aguirre José Antonio Cebeira González Análisis Económico y Cuantitativo. Alimentos, Bebidas, Comerciales jascencio@actinver.com.mx +52 (55) 1103 6636 x 1100 jcebeira@actinver.com.mx +52 (55) 1103 6600 x 1394 8 Departamento de Análisis Fundamental, Económico, Cuantitativo y Deuda Análisis Fundamental Gustavo Terán Durazo, CFA Analistas Senior Director Análisis Fundamental (52) 55 1103-6600x1193 gteran@actinver.com.mx Martín Lara Telecomunicaciones, Medios y Financiero (52) 55 1103-6600x1840 mlara@actinver.com.mx Carlos Hermosillo Bernal Consumo (52) 55 1103-6600x4134 chermosillo@actinver.com.mx Pablo Duarte de León Fibras y Hoteles (52) 55 1103-6600x4334 pduarte@actinver.com.mx Pablo Abraham Peregrina Minería, Metales, Papel y Conglomerados (52) 55 1103-6600x1395 pabraham@actinver.com.mx Ramón Ortiz Reyes Cemento, Construcción y Concesiones (52) 55 1103-6600x1835 rortiz@actinver.com.mx Federico Robinson Bours Carrillo Energía, Petroquímicos e Industriales (52) 55 1103-6600x4127 frobinson@actinver.com.mx Juan Ponce Telecomunicaciones, Medios y Financiero (52) 55 1103-6600x1693 jponce@actinver.com.mx Enrique Octavio Camargo Delgado Energía, Petroquímicos e Industriales (52) 55 1103-6600x1836 ecamargod@actinver.com.mx José Antonio Cebeira González Consumo (52) 55 1103-6600x1394 jcebeira@actinver.com.mx Mauricio Arellano Sampson Minería, Metales, Papel, Conglomerados, Cemento, Construcción y Concesiones (52) 55 1103-6600x4132 marellanos@actinver.com.mx Analistas Junior Análisis Económico y Cuantitativo Ismael Capistrán Bolio Director Análisis Económico y Cuantitativo (52) 55 1103-6600x6636 icapistran@actinver.com.mx Jaime Ascencio Aguirre Economía y Mercados (52) 55 1103-6600 x1100 jascencio@actinver.com.mx Roberto Ramírez Ramírez Análisis Cuantitativo (52) 55 1103-6600x1672 rramirezr@actinver.com.mx Santiago Hernández Morales Análisis Cuantitativo (52) 55 1103-6600 x4133 shernandezm@actinver.com.mx Roberto Galván González Análisis Técnico (52) 55 1103 -66000x5039 rgalvan@actinver.com.mx Análisis de Deuda Araceli Espinosa Elguea Directora de Análisis de Deuda (52) 55 1103 -66000x6641 aespinosae@actinver.com.mx Jesús Viveros Hernández Análisis de Deuda (52) 55 1103 -66000x6649 jviveros@actinver.com.mx 9 Límite de responsabilidades Guía para recomendaciones sobre inversión en emisoras bajo cobertura que formen parte, o fuera, del Índice de Precios y Cotizaciones (IPC) Compra Fuerte con perspectiva extraordinaria. A juicio del analista, en los próximos doce meses, la valuación de la acción y/o perspectivas del sector son extraordinariamente FAVORABLES Compra. A juicio del analista, en los próximos doce meses, la valuación de la acción y/o perspectivas del sector son MUY FAVORABLES Neutral.A juicio del analista, en los próximos doce meses, la valuación de la acción y/o perspectivas del sector SON NEUTRALES O FAVORABLES pero con una perspectiva similar a la del mercado Inferior al mercado. A juicio del analista, en los próximos doce meses, la valuación de la acción y/o perspectivas del sector NO SON POSITIVAS Venta. A juicio del analista, en los próximos doce meses, la valuación de la acción y/o perspectivas del sector SON NEGATIVAS, o con probabilidades de empeorar En revisión con perspectiva favorable En revisión con perspectiva negativa o desfavorable Declaraciones importantes. a) De los analistas: “Los analistas que elaboramos Reportes de Análisis: Jaime Ascencio Aguirre; Mauricio Arellano Sampson; Enrique Octavio Camargo Delgado; Ismael Capistrán Bolio; José Antonio Cebeira González, Pablo Enrique Duarte de León; Araceli Espinosa Elguea; Roberto Galván González; Ana Cecilia González Rodríguez; Carlos Hermosillo Bernal; Santiago Hernández Morales; Martín Roberto Lara Poo; Ramón Ortiz Reyes; Pablo Abraham Peregrina; Juan Enrique Ponce Luiña; Federico Robinson Bours Carrillo; Gustavo Adolfo Terán Durazo; Jesús Viveros Hernández, declaramos”: b) 1. “Todos los puntos de vista, acerca de las emisoras bajo cobertura corresponden exclusivamente al analista responsable de la misma y reflejan fidedignamente su visión. Todas las recomendaciones emitidas por los analistas son elaboradas en forma independiente a cualquier entidad, incluyendo a la institución en la que prestan sus servicios o personas morales que pertenecen al mismo grupo financiero o empresarial. El esquema de remuneración no está basado ni relacionado, en forma directa ni indirectamente con alguna recomendación en específico, y sólo se percibe una remuneración de la entidad para la cual los analistas prestan sus servicios. 2. “Ninguno de los analistas con cobertura de emisoras mencionadas en este reporte ocupa ningún empleo, cargo o comisión en las emisoras bajo su cobertura, ni en ninguna de las personas que forman parte del Grupo Empresarial o Consorcio al que éstas pertenezcan. Tampoco los han ocupado durante los doce meses previos a la elaboración del presente reporte”. 3. “Las recomendaciones sobre emisoras, realizadas por el analista que las cubre, se basan en información pública y no existe garantía alguna de su asertividad con respecto al desempeño que se observe realmente en los valores objeto de la recomendación” 4. “Los analistas mantienen inversiones objeto de sus reportes de análisis en las siguientes emisoras: AC, ACTINVR, ALFA, ALPEK, ALSEA, AMX, AZTECA, CEMEX, CHDRAUI, FEMSA, FIBRAMQ, FINDEP, FUNO, GENTERA, GFREGIO, GRUMA, ICA, IENOVA, KOF, LAB, LIVEPOL, MEXCHEM, OHLMEX, POCHTEC, PE&OLES, TLEVISA, SORIANA, SPORTS, VESTA, WALMEX. De Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver 1. Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver, en ningún caso podrá garantizar el sentido de las recomendaciones contenidas en los reportes de análisis para asegurar una futura relación de negocios. 2. Todas las unidades de negocio de Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver pueden explorar realizar negocios con cualquier compañía mencionada en los documentos de análisis. Toda compensación por servicios dada en el pasado o en el futuro, recibido por Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver por parte de cualquier compañía mencionada en este reporte no ha tenido y no tendrá ningún efecto en la compensación otorgada a los analistas. Sin embargo, así como ocurre con cualquier otro empleado de Grupo Actinver y sus filiales, la compensación que puedan gozar nuestros analistas será afectada por la rentabilidad de la que goce Grupo Actinver y sus filiales. 3. Al cierre de cada uno de los tres meses anteriores, Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver, NO ha mantenido inversiones, directa o indirectamente, en Valores o Instrumentos financieros derivados, cuyo subyacente sean Valores, objeto de los Reportes de Análisis, que representen el uno por ciento o más de su cartera de Valores, cartera de inversión, de los Valores en circulación o del subyacente de los Valores de que se trate, con excepción de los siguientes:, AEROMEX*, BOLSA A, FINN 13 y FSHOP 13, SMARTRC14 4. Ciertos Consejeros y directivos de Actinver Casa de Bolsa, S.A. de C.V. Grupo Financiero Actinver ocupan un cargo similar en las siguientes emisoras: AEROMEX, MASECA, AZTECA, ALSEA, FINN, MAXCOM, SPORTS, FSHOP y FUNO. 5. Este reporte será distribuido entre todas aquellas personas que cumplan con el perfil para la adquisición del tipo de valores sobre los que se recomienda en su contenido. Para conocer los cambios de recomendaciones de los analistas, dar clic aquí. 10