Disertación Final - Pontificia Universidad Católica del Ecuador

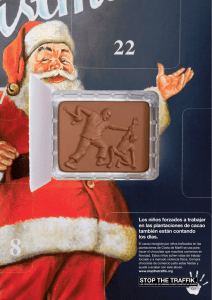

Anuncio