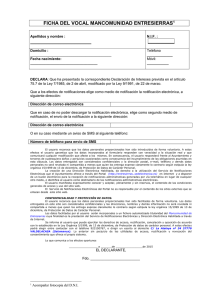

el sistema de notificación de las actuaciones tributarias a

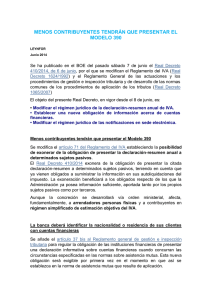

Anuncio